报告摘要

供给端变化不大:2018/19榨季,中国食糖产量为1076万吨,与榨季初预期基本一致;关于2019/20榨季,根据目前的情况,我们预计南方甘蔗主产区中,广西甘蔗面积持稳或小增,云南受前期干旱影响,预计产量下降20万吨左右,广东或小降,北方甜菜糖或有所增加,2019/20榨季,中国食糖产量预计同比持平。进口方面,中国于2017年执行的贸易保障措施征税将于2020年5月到期,我们预计到期后取消的概率较大,但前期广西糖协或申请保障征税延期,结果仍存不确定性;2019/20榨季,进口量我们预计或将有所增加,中国从巴西、巴基斯坦、印度等国的食糖进口或增加;走私方面,我们预计将有所下降,经过几年的大力打击食糖走私活动,走私量预计呈稳定下降态势。抛储方面,我们认为,国家是否抛储,关键取决于食糖价格,目前来看,食糖价格处于较高位置,企业盈利不错,后期有抛储可能。从周期的角度看,目前糖价处于熊市末期或下轮牛市的初期,原本三年的食糖周期,在政策的干扰下,熊市周期或有所延长。我们预计,到2020年1-2季度,食糖价格或有一次明显回调,建议逢高布空05合约。

消费稳定:最近两年,国内食糖消费保持稳定,替代品过去几年对食糖替代较多,但近两年替代增幅有限。2018/19榨季,我们预计国内食糖消费量为1520万吨左右,2019/20榨季消费量保持在1520万吨左右。

风险提示:进口减少、保障征税延期、极端天气、产量低于预期

一、行情回顾

2018/19榨季开始到11月底,郑糖应该是走出一个W形,先是出现大幅下跌,然后出现较大幅度的反弹,5月份出现一定程度的回落,6月后继续上涨,目前处于高位震荡态势。具体来看,榨季初至1月份,食糖价格出现大幅下跌,郑糖主力一度从5300元/吨下跌至4664元/吨,主要因市场传言国家将对甘蔗进行直补,对农户每吨甘蔗补贴80元,这将导致食糖生产成本同比下降近600-700元/吨;另外,传言国家将抛储40万吨储备糖进入市场,这两个因素使得郑糖大幅下跌。但随着压榨的推进,传言一直未兑现,在2019年1月份左右,广西地方政府出台了支持糖业的政策,政策包括对广西糖厂临时收储50万吨食糖,对资金紧张的糖厂,在资金方面也出台了相应的政策,且甘蔗款兑付时间延后,市场随后出现较大幅度的反弹,郑糖主力从最低点4664元/吨,上涨至5400元/吨左右。此后,因巴西方面传出中国将降低保障性征税,使得价格大幅下跌,尤其远月,跌幅较大,近月受连累,出现较大幅度回落,但现货供需矛盾不尖锐,加上季节性因素,现货持续走高,期货随后继续大幅反弹。

二、市场解析与预测

(一)国外市场

国际糖市在2017/18榨季整体表现为过剩,2018/19年度,过剩量预计大幅下降。国际糖价从2016年4季度开始下跌,下跌至2018年8月份左右,跌去一多半,最低几乎跌到个位数;2018/19榨季,因市场预计过剩量将大幅下降,国际糖价出现反弹。2019/20榨季,市场预计印度和泰国产量将下降,短期受印度库存高位及补贴政策影响,反弹空间受到限制,另外,一旦糖价反弹,巴西制糖比或提高,短期糖价需要消化这两方面的压力。

1.全球食糖过剩基本面逐渐改善,国际原糖价格将维持低位震荡偏强态势

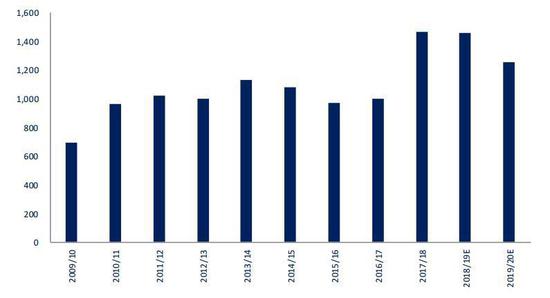

根据KSM的数据,2017/18榨季,全球食糖预计过剩1210万吨,进入2018/19榨季,因巴西制糖比持续低位,导致巴西食糖产量同比大幅下降,另外,泰国、欧盟也下调产量预期,2018/19榨季,KSM预计全球食糖过剩量下降至464万吨。

2018/19榨季,受糖价下跌及乙醇价格上涨影响,巴西食糖用蔗比大幅下降,产量同比大幅下降。预计2019/20榨季巴西产量小幅增加;印度方面,产量预计下降到2600万吨左右;泰国食糖产量将下降到1258万吨,同比下降200万吨。2019/20榨季,全球食糖供需或出现395万吨的缺口。我们预计2019/20榨季,原糖价格将震荡上涨。

图1:全球食糖供需过剩情况逐步改善 单位:百万吨、美分/磅

数据来源:KSM 中信期货研究部

2.2019/20榨季南巴西食糖产量维持低位

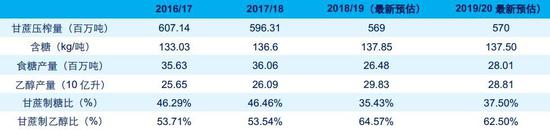

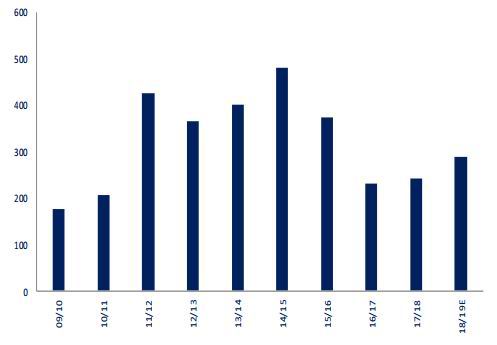

KSM数据显示,2018/19榨季,南巴西累计榨蔗5.69亿吨,同比(6.96亿吨)有所下降;平均甘蔗制糖比为35.43%,同比(46.46%)下降11.03个百分点;累计糖产量2648万吨,同比(3606万吨)大降958万吨。

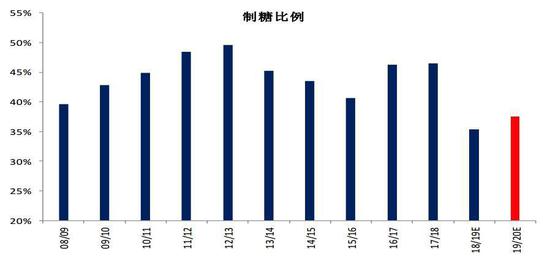

图2:19/20榨季南巴西甘蔗制糖比小幅提升

数据来源:Wind 中信期货研究部

KSM数据显示,2019/20榨季,预计南巴西甘蔗产量将达到5.7亿吨,同比基本持平,食糖产量将达到2800万吨,同比增加约150万吨左右,制糖比小幅提升。

表1:19/20榨季南巴西地区食糖产量将小幅增长

数据来源:KSM 中信期货研究部

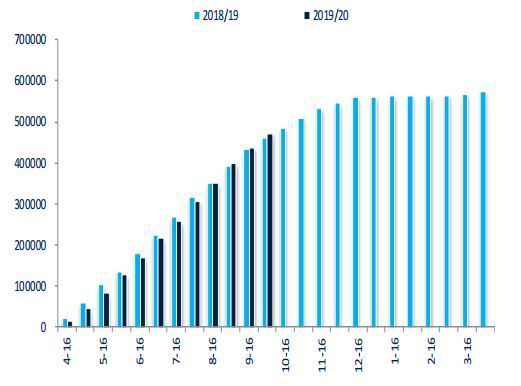

图3:19/20榨季南巴西甘蔗压榨量小增 单位:千吨

数据来源:Wind 中信期货研究部

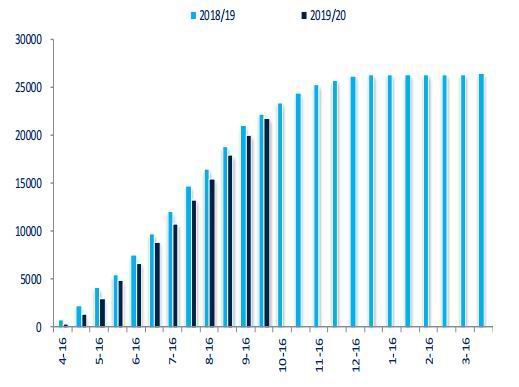

图4:19/20榨季南巴西食糖产量仍降 单位:千吨

数据来源:Wind 中信期货研究部

3.2019/20榨季印度食糖产量或大幅下降

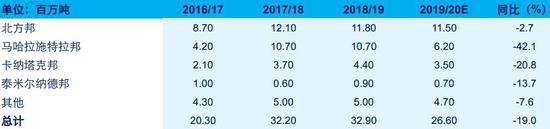

根据印度糖厂协会的数据显示,2017/18榨季,印度食糖产量达到3220万吨,同比增长1200万吨。2018/19榨季,印度食糖产量继续创新高,达到3290万吨。预计2019/20榨季,印度食糖产量降至2660万吨,同比下降600万吨左右,主要因马邦降幅较大。

表2:19/20榨季印度食糖产量或大降

数据来源:KSM 中信期货研究部

4.2019/20榨季泰国产量将有所下降

2018/19榨季泰国共计压榨甘蔗1.31亿吨,同比减少100万吨,产糖1458.1万吨,同比减少10万吨。预计2019/20榨季,泰国食糖产量或下降至1258万吨左右,同比下降200万吨。

图5:19/20榨季泰国食糖产量将有所下降 单位:万吨

数据来源:KSM 中信期货研究部

(二)国内市场

根据我们的计算,2018/19榨季中国食糖消费量为:产量1076+转结60+进口进入市场280+走私100+抛储40-转结35=1521万吨,受高糖价影响,2019/20榨季消费量或维持这一水平。

2019/20榨季食糖供应量预计为:产量1080+转结35+进口流入市场300+抛储40+走私100=1555万吨。新榨季,供需预计过剩35万吨左右,供需较为平衡。但如果后期国储有抛储,或产量高于预期,则最终供需较为平衡。变数在产量和抛储,且走私也存在不确定性。

综上可以看出,2019/20季期末库存同比变化不大。后期,不确定的因素较多,如最终产量、直补政策、抛储、进口政策等。尤其进口政策,中国食糖保障性征税将于2020年5月到期,届时若取消这部分征税,将使得食糖进口成本大幅下降,但现在仍存在不确定性。

1.19/20榨季中国食糖产量保持稳定

从周期的角度来看,2016/17榨季中国食糖产量正式进入增产周期;

2016/17-2018/19的产量分别为928万吨、1030万吨和1076万吨。预计2019/20榨季,中国食糖产量或维持在1080万吨左右,同比基本持平。

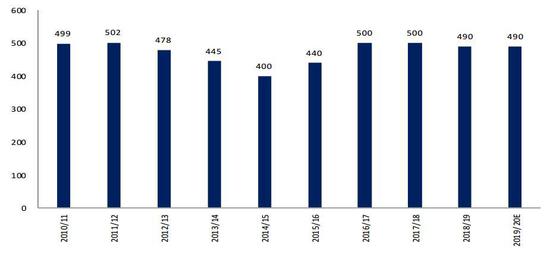

近几年,广西甘蔗收购价格基本处于逐步上调态势。2015/16榨季,广西甘蔗价格从2014/15榨季的400元/吨上调到440元/吨,2016/17榨季,提高到480元/吨左右,后期,广西实行了提前联动机制,甘蔗收购价格提高到500元/吨,2017/18榨季,广西维持500元/吨收购价,2018/19榨季,甘蔗收购价格下调至490元/吨。

根据广西地方发布的文件显示,从2019/20榨季开始,广西甘蔗将实行市场化原则,企业和农户签订合同,签订收购价格,从目前来看,糖厂签订的合同,大部分是按照政府指导的490元/吨。

图6:广西本榨季甘蔗收购价或同比持平 单位:元/吨

数据来源:中糖协 中信期货研究部

2.进口管控和行业自律政策延续,配额外进口征税到期后取消的概率增加

2014年11月1日,进口征税配额外食糖纳入自动进口许可管理,配额外进口得到有效的管理;2016年9月底,商务部对进口食糖采取保障措施,自2017年5月22日起,对进口食糖产品实施保障措施。保障措施采取对征税配额外进口食糖征收保障措施征税的方式,实施期限为3年,自2017年5月22日至2020年5月21日,实施期间措施逐步放宽。2017年5月22日至2018年5月21日,保障措施征税税率为45%;2018年5月22日至2019年5月21日,保障措施征税税率为40%;2019年5月22日至2020年5月21日,保障措施征税税率为35%。保障措施征税税额=海关完税价格×保障措施征税税率。进口环节增值税以海关审定的完税价格加上征税和保障措施征税作为计税价格从价计征。

目前,根据巴西农业部及Unica的信息显示,预计2020年5月到期的保障措施征税将取消,届时,配额外进口征税恢复到50%,进口成本将大幅下降。但根据中糖协会议信息,中糖协或建议广西糖协申请保障征税延期,所以这一政策仍存在不确定性。

截至到2019年11月11日,配额外进口原糖加工利润在587元左右(配额外征税50%+保障措施征税税率35%)。

图7:食糖进口量将有所增加 单位:万吨

数据来源:Wind 中信期货研究部

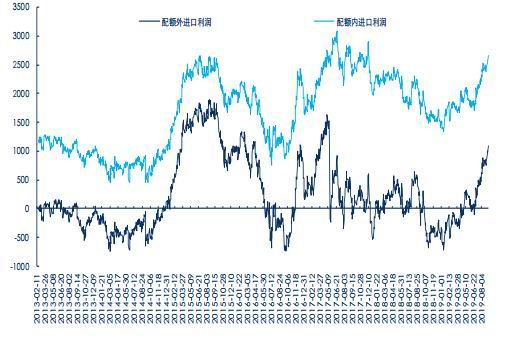

图8:食糖进口利润大幅增加 单位:元/吨

数据来源:Wind 中信期货研究部

3.食糖消费量或维持稳定

2018/19榨季,我们预计国内食糖消费量为:产量1076+转结60+进口进入市场280+走私100+抛储40-转结35=1521万吨,比2017/18榨季消费量增加50万吨;受高糖价影响,2019/20榨季消费量或维持这一水平。

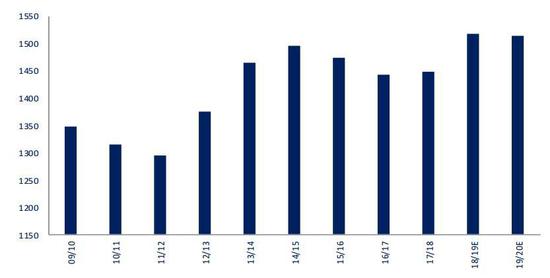

图9:19/20榨季中国食糖消费量保持稳定 单位:万吨

数据来源:中国糖业协会 中信期货研究部

4.后期关注进口政策、抛储等因素对供需平衡表影响

2018/19榨季食糖消费量预计为1521万吨左右,2019/20榨季预计仍维持这一水平。产量在1080万吨左右;走私方面,近一年来,中国打击食糖走私的力度在增加,预计走私量下降至100万吨左右,但内外价差仍大,走私存在一定的不确定性;贸易摩擦也反映出中国近期和其他国家在贸易领域的摩擦比较多,后期仍需关注食糖贸易方面的政策。根据目前的信息,巴西方面预计中国保障性征税到期后将取消,而目前国内无任何单位或部门证实这一消息,也没有否认这一信息;但前期广西糖协或继续申请保障措施延期,政策面临一定的不确定性。我们认为,到期取消的概率较大。同时要关注中国与印度、巴基斯坦、缅甸等国关于贸易政策的谈判,预计都可能会涉及到白糖。另外,新榨季甘蔗收购价、中国国储糖抛储、甘蔗是否直补这些因素,后期也存在很大的不确定性,很大程度上影响食糖价格。

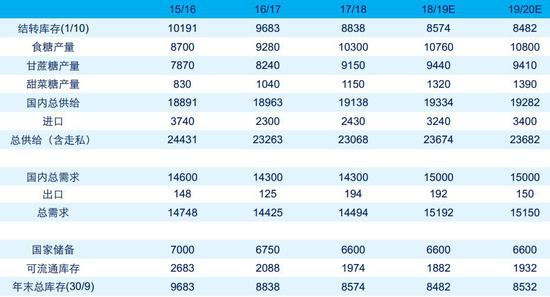

表3:19/20榨季中国食糖供需较为平衡 单位:千吨

资料来源:中糖协 中信期货研究部

注:15/16-19/20年度总供给中分别包括200万吨、200万吨、150万吨、100万吨、100万吨走私糖。

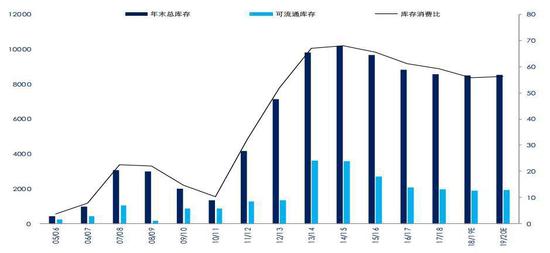

图10:中国食糖期末可流通库存同比持平 单位:千吨、%

资料来源:中糖协 中信期货研究部

三、2020年度投资策略

(一)趋势策略

我们认为,2019/20榨季,供需基本平衡,但阶段性的投资机会仍存;目前的糖价处于相对高位,我们认为,受季节性因素及保障性征税到期的影响,预计在2020年5月份前,郑糖会有一个较大幅度的回调,建议做空远月合约,但因目前处于新榨季开榨初期,现货或表现坚挺,建议逢高空。

操作依据:

1)后期食糖供给增加;

2)内外价差较大;

3)保障性征税到期或取消;

4)走私仍存;

风险因子:

1)产量不及预期;

2)保障性征税延期;

3)走私严控;

若在2020年1-2季度,郑糖有一个明显的下跌,我们可能考虑逢低做多。但因目前产量、政策等存在不确定行,后期报告我们会对这一策略进行进一步明确。

(二)套利策略

白糖季节性特征比较明显,一般情况下,1月比5月强;9月比5月强;1月和9月的价差取决于市场状况,牛市周期,1月强于9月,熊市周期,一般9月强于1月。

关于1-5价差:一般情况下,5月处于库存压力最大的时候,表现最弱,1月在榨季初,库存压力较小,相对较强,且5月面临征税下调可能,可以考虑逢低做多1-5价差。

关于9-5价差:由于9月处于榨季末,表现要强于5月,目前9-5价差在20左右,建议做多9-5价差。

四、主要风险因素分析

(一)走私成影响国内食糖价格最重要因素之一

据KSM的数据显示,2015/16榨季,预计走私到中国的食糖数量在200万吨左右;2016/17榨季,预计走私量仍维持在200万吨左右,2017/18榨季,预计走私量仍在150万吨左右,预计2018/19榨季,走私量仍在100万吨左右,2019/20榨季或维持在100万吨左右。从2016年开始,国家相关部门多次召开食糖打击走私专项会议,打击食糖走私力度加强,但走私仍没有完全消除,阶段性的下降后,会再次出现。走私糖成为国内食糖价格走势最为关键的因素之一。打击走私是一个长期而艰巨的任务,能否持续保持较强的打击力度,值得关注,目前,国内外价差虽有所收窄,但价差仍较大,走私利润较大,且走私来源呈现多渠道化,打击走私的难度也将增加。走私成为影响中国食糖供需平衡表中最不确定的一个因素,影响较大,需要持续跟踪。

(二)国家抛储

我们认为,在目前的价位,在四季度,国家应该不会抛储。不过,后期若食糖价格大幅上涨(因气候等因素),国家或进行抛储。

(三)进口政策

目前,食糖进口管控和行业自律政策延续,配额外进口征税已经执行2年,到2020年5月到期,根据目前的信息,巴西方面预计中国保障性征税到期后将取消,而目前国内无任何单位或部门证实这一消息,但也没有否认这一消息的真实性。我们认为,到期取消的概率较大;但近期广西糖协或要申请保障性征税延期,这一因素仍存在不确定性。同时要关注中国与印度、巴基斯坦、缅甸等国关于贸易政策的谈判,预计都可能会涉及到白糖。这都将影响到食糖进口,从而影响糖价。

(四)直补政策

甘蔗直补这一话题,在制糖行业已经讨论了很多年,但迟迟没有出台,不过,根据目前的情况来看,中国在贸易方面与其他国家有一定程度的贸易摩擦,不能继续采用如增加进口征税这类的政策来保护国内的制糖企业,且国内食糖生产成本居高不下,能够有效降低制糖企业的食糖生产成本的措施,可能只有直补。这一政策是否出台、何时出台,将直接影响到郑糖的走势。

中信期货 陈静 王聪颖 王燕 高旺

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: