逻辑:

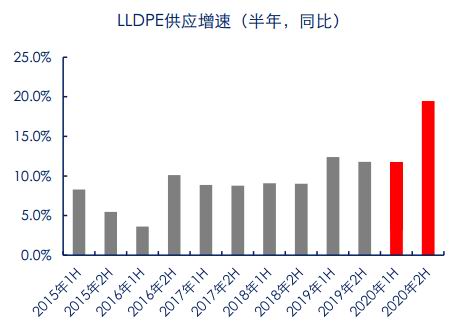

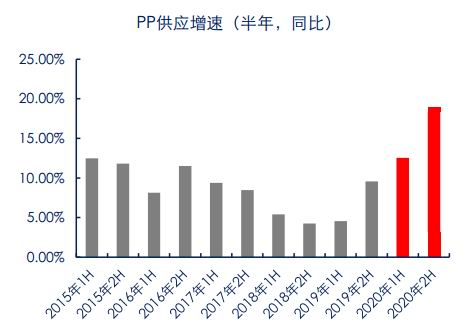

1、供应维持高速增长,价格重心或进一步下移:随着大炼化配套项目落地,以及PDH与煤化工持续扩张,国内供应将成为2020年聚烯烃新增压力的主要来源,与此同时,由于2019年部分装置延期,海外新产能也会维持不低的水平。据测算,2020年国内半年供应增速LLDPE将达到12%与19%(不包括LD与HD),PP将达到13%与19%,除LLDPE增速在上半年与2019年接近以外,其余均明显高于2019年,难以通过需求的自然增长平衡,因此预计价格重心将继续下移,进一步向成本端靠拢。

2、需求增速下滑风险有限,虽无法平衡庞大的供应增量,却或许可以依靠价格弹性与补库提供阶段性支撑:我们对聚烯烃新一年的需求增长不悲观,日用品消费增速有望维持稳定,汇率重获弹性后有助于下游制品出口企稳,价格下跌本身也会刺激需求,此外,产业链整体库存不高也为阶段性补库需求的释放提供了空间,不过,对于增速我们也不认为会出现太大的惊喜,阶段性过剩收窄有机会出现,全年的供需平衡仅仅依靠需求弹性不易实现。

3、关注下方成本支撑:考虑到价格下跌后生产利润已大幅缩水,以及后续过剩会更加突出,明年生产成本值得更多关注。从静态成本以及背后所代表的供应量看,石脑油裂解装置的开工可能是2020年聚烯烃价格最值得关注的成本支撑,其次是PP的PDH装置。鉴于裂解装置(1)除了石脑油外,还可以混合LPG进料,有一定灵活性(2)产品多元,一般会配套下游装置,生产弹性不大,我们并不认为其亏损能够简单代表价格的底部,减产可能需要亏损达到一定幅度并持续一段时间,但倘若因利润减产的现象开始实际增多,并配合其他利好消息,阶段性的价格反弹可能就会出现。

策略:单边逢高沽空,跨期关注反套机会。

风险提示:

上行风险:新装置集中推迟、双方达成有效协议、稳经济政策加码

下行风险:新装置如期或提前兑现、原油走弱带动原料成本下行

一、2019年聚烯烃价格大幅走弱,L压力源于实际过剩,PP则是扩能预期

回顾2019年,L与PP价格总体呈现下跌走势,细分而言,跌幅与背后的逻辑有所不同。LLDPE跌幅逾2000点,驱动源于实际过剩压力,全年供应增速达12%,进口部分更是接近20%;相对而言,PP跌幅为1000点,驱动则是产能扩张预期,实际供应增速仅7%,在进入12月以前,供需并无明显矛盾,下跌主要依靠产业链去库,2019年PP库存多维持在较低水平。

从节奏看,一季度的货币扩张与减税刺激了产业链整体再库存,5-8月的核心是双方谈判的“恶化——缓和——再恶化”,9月的主题是沙特遇袭,10月后定价逐渐回归供需本身。

图1:2019年LLDPE表现回顾 单位:元/吨

数据来源:Wind IH S隆众 卓创 中信期货研究部

图2:2019年PP表现回顾 单位:元/吨

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图3:2019年LLDPE过剩压力明显 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图4:2019年PP实际供需并不宽松 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图5:2019年PE累库压力明显,尤其是上半年 单位:天

数据来源:Wind IHS 隆众 卓创 中信期货研究部

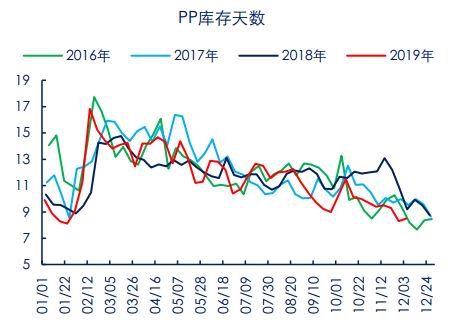

图6:2019年PP多数时间累库压力有限 单位:天

数据来源:Wind IHS 隆众 卓创 中信期货研究部

二、2020年供应高速增长仍将是主要矛盾,价格重心或继续下移

随着大炼化配套项目落地,以及PDH与煤化工持续扩张,国内供应将成为2020年聚烯烃新增压力的主要来源,与此同时,由于2019年部分装置延期,海外新产能也会维持不低的水平。据测算,2020年国内半年供应增速LLDPE将达到12%与19%(不包括LD与HD),PP将达到13%与19%,除LLDPE增速在上半年与2019年接近以外,其余均显著高于2019年。

图7:2020年LLDPE供应增速预估 单位:%

数据来源:Wind IH S隆众 卓创 中信期货研究部

图8:2020年PP供应增速预估 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

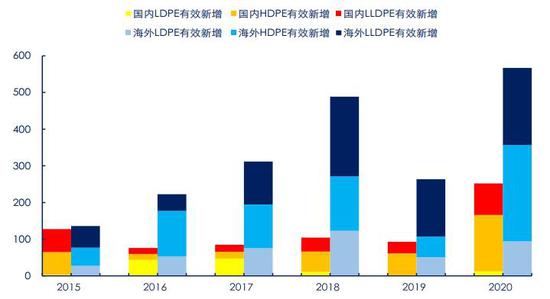

(1)PE——国内投产显著增多,海外增量维持高位

相较于过去3年投产寥寥,2020年国内PE投产将显著增多,上半年有浙江石化与恒力二期,下半年有包括中科、宝来、中化泉州等在内的多套,压力更多分布在下半年(详见附录,后同)。不过鉴于大炼化项目体量较大,仅浙石化与恒力的新增产能就达到115万吨,已经超过或接近17-19任意一年全年的增量,上半年的压力也不容小觑。

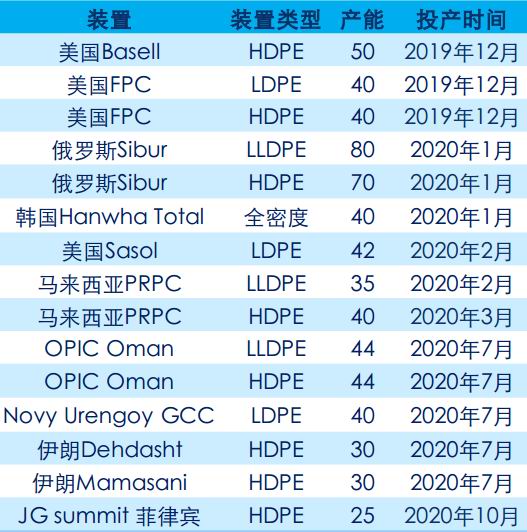

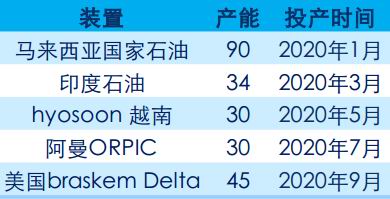

海外PE部分,由于2019年俄罗斯Sibur、马来西亚石油以及美国FPC、Sasol等新装置均较计划有不同时间的推迟,2020年新增产能依然保持很大的体量。考虑到美国到中国的征税问题,以及投产的装置类型,Sibur与马油仍是最值得关注的投产。

在投产装置类型方面,2020年HD是重灾区,LL次之,LD相对较少。考虑到全密度装置这一链接纽带,LL的压力可能不会比HD小太多。

图9:2020年全球PE产能继续大幅增长,压力依次是HD LL LD 单位:万吨/年

数据来源:Wind IHS 隆众 卓创 中信期货研究部

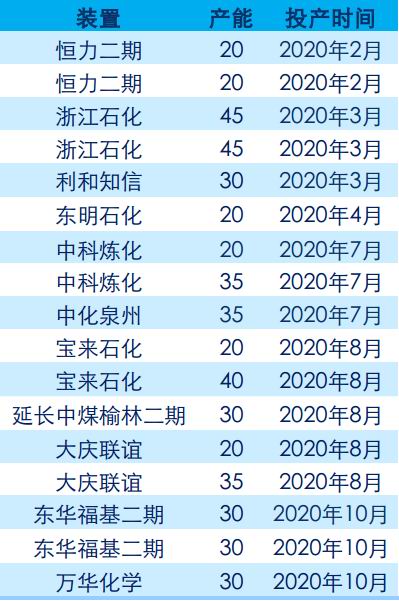

(2)PP——国内迎来爆发式增长,海外步伐也有所加快

PP部分,国内在2018-2019上半年经历了短暂的投产空窗期后,从2019年下半年起已经进入了快速扩张周期,2020年更将迎来加速。与PE类似,在新产能投放节奏上,PP也呈现“后高前不低”的表现,上半年就会有恒力二期、浙江石化、利和知信、东明石化等总计180万吨的产能投产,下半年新增产能更是可能超300万吨,全年扩能达到500万吨以上。

海外部分,由于马来西亚石油的推迟,2019年PP的进口增量大多来自于Sibur率先投产的PP装置,2020年在马油正式投产后,预计进口量还会有明显的跃升。不过相较于庞大的国内供应增量,进口依然不会是PP的主要矛盾。此外,全球其他地区的投产也将相较过去几年有一定上升。

图10:2020年全球PP产能将迎来加速扩张 单位:万吨/年

数据来源:Wind IHS 隆众 卓创 中信期货研究部

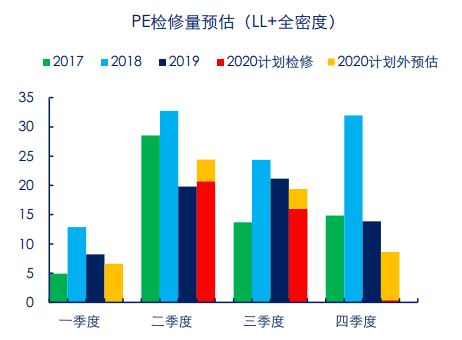

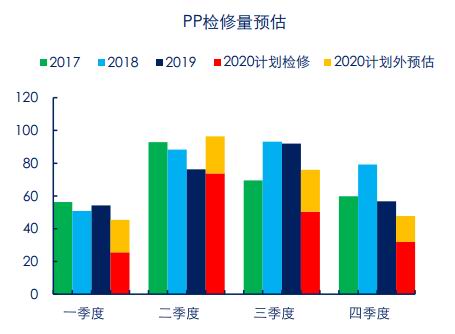

(3)检修——产量损失无显著增加

2019年PE是检修小年,PP则延续了2018年较大的检修力度。在2020年,PE的检修力度并没有明显的增加,而PP则可能相较2019年有一定减少,对于庞大的新增产能无法起到有效的对冲作用。

从检修节奏看,二季度将是2020年停车的高峰,年初和年末相对较少。

图11:2020年LLDPE检修未较2019年明显增加,主要分布在二三季度 单位:万吨

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图12:2020年PP检修未较2019年明显增加一至四季度均有分布,二季度是相对高峰 单位:万吨

数据来源:Wind IHS 隆众 卓创 中信期货研究部

(4)替代供应——PP粉料存在被挤出的压力

我们认为2020年PP粉料供应有被部分挤出的风险,开工将有所降低,原因来自以下几个方面,一是粒料的大量投产会迫使PP价格重心下移,二是PP目前的利润更多分布在“丙烯——PP”一端,原料端石脑油裂解的综合利润已基本消失,可压缩空间较小,三是IMO2020新政可能会激励两桶油将催化裂化进料转调低硫燃油,从而减少丙烯的副产,据我们测算,这一调整可能会减少丙烯全年产量100万吨,从而对丙烯价格形成支撑。

不过,考虑到很多粉料企业本身就具备丙烯的生产能力,以及中景石化在自身的PDH投产后会减少外采丙烯,预计粉料的产量也不会有太大幅度的下滑,减产幅度可能会在5%-10%,在新产能集中投放的大背景下,影响相对有限。

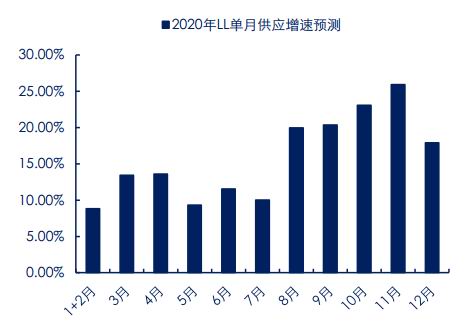

(5)总结——供应增速再创新高

综上所述,预计2020年LLDPE供应增速15.7%,PP增速15.8%,均创出2017年以来的新高。

其中,LLDPE一至四季度供应增速分别为10.9%、12.6%、16.7%与22%,压力依次递升。非标品LD压力相对较小,上半年增速仅为2.5%,下半年9.4%,HD压力相对较高,上半年增速9.3%,下半年23%。

PP方面,预计一至四季度的供应增速分别为12.8%、12.3%、19%与19%,均显著高于2018与2019年。

图13:2020年LLDPE供应压力将呈现“后高前不低”的格局 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图14:2020年PP供应压力将呈现“后高前不低”的格局 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

三、2020年需求增速下滑风险有限,可以依靠弹性与补库提供阶段性支撑

我们对2020年聚烯烃的下游需求增长不悲观,主要原因如下

1.尽管随着GDP增速的不断下移,社会总体消费的增速正在走低,与聚烯烃需求联系紧密的日用品消费增速却始终表现坚挺,没有疲软的迹象。

2.人民币汇率具有弹性后,有助于出口企业重获竞争力,从而稳定聚烯烃下游制品的出口需求,部分对冲双方贸易战带来的负面影响。

3.由于需求对价格存在弹性,价格下跌本身会刺激需求的增加,预计这在2020年上半年LLDPE的需求上会体现得较为明显,对PP全年需求也会有正向拉动。

4.近年来下游需求中增速比较亮眼的部分如快递包装等依然维持快速增长,也无明显疲态。

5.在聚烯烃价格大幅下跌以后,下游企业利润有明显提高,但库存维持较低,一旦突发事件导致预期改善,补库的潜力就可能随时兑现。

不过,稳定中也有隐忧,美国将于2019年12月15日实施的最后一轮征税涉及了数量最多的日用品,近年来国内PP比较出色的外卖餐盒消费也有失速的风险,2018年全国外卖消费增速达到112%,而2019年三季度仅为35%,需求增量面临减少。

因此总体而言,我们的观点是新一年的聚烯烃消费将保持稳中有增的格局,增速不会出现太大的惊喜,能够阶段性减缓过剩,无法有效平衡全年的供需。

图15:日用品消费增速坚挺,对聚烯烃刚需有支撑 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图16:人民币汇率贬值有利于稳定聚烯烃下游成品的出口需求

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图17:快递对包装需求始终保持较快拉动 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图18:PP外卖餐盒需求有降速的风险 单位:%

数据来源:Wind IHS 隆众 卓创 中信期货研究部

四、关注下方生产成本

考虑到价格下跌后生产利润已大幅缩水,以及后续过剩会更加突出,明年生产成本值得更多关注。由于11月起石脑油价格大幅走强,石脑油裂解已经成为了2019年末边际成本最高的装置,东北亚与东南亚的石脑油裂解利润均已在亏损边缘,其他工艺中CTO因原料煤成本较低仍最不用担心,MTO因甲醇大幅走弱也已变得利润丰厚,PDH的利润则基本集中在“丙烯—PP”端,“丙烷—丙烯”端的利润也已较微薄。

从静态成本以及背后所代表的供应量看,石脑油裂解装置的开工可能是2020年聚烯烃价格最值得关注的成本支撑,其次是PP的PDH装置。鉴于裂解装置(1)除了石脑油外,还可以混合LPG进料,有一定灵活性(2)产品多元,一般会配套下游装置,生产弹性不大,我们并不认为其亏损就能简单代表价格的底部,减产可能需要亏损达到一定幅度并持续一段时间,但倘若因利润减产的现象开始实际增多,并配合其他利好消息,阶段性的价格底部可能就会出现。

图19:东北亚石脑油裂解接近亏损 单位:美元/吨

数据来源:Wind IHS 隆众 卓创 中信期货研究部

图20:国内除石脑油外生产利润都尚可 单位:元/吨

数据来源:Wind IHS 隆众 卓创 中信期货研究部

纵观全球范围,成本最高、最先可能出现减产的是东南亚的裂解装置。

五、策略推荐——单边继续逢高沽空,跨期关注反套机会

综合上述对的判断,我们认为2020年LLDPE与PP都将呈现过剩的格局,压力基本会贯穿每一个季度,因此大方向上建议继续以做空为主。

从节奏看,两者的过剩压力都是相对前低后高,结合政府可能在年初积极出台经济稳增长的政策,及新装置的潜在推迟风险,一季度可能是压力相对不太高的窗口,尤其是LLDPE,因此二季度及以后做空可能是确定性相对高的选择。

跨期方面,我们认为反套应该取代正套成为2020年更多考虑的策略,时间点也是在二三季度。

六、风险提示

对于2020年,我们认为最大的阶段性上行风险就是新装置的集中推迟,尤其是浙江石化与马油一类的大装置,由于体量较大,一旦集中推迟就会使平衡发生重大的变化,供应压力显著减轻;其次是双方达成了超预期的协议,这会在短期内极大地激励中下游再库存,放大需求。

最主要的下行风险则来自于原油大幅走弱,这会恢复石脑油裂解的生产利润,为聚烯烃价格的进一步下跌腾出空间。

七、附录——新装置投产表

表1:2020年国内PE投产计划

数据来源:IHS 中信期货研究部

表2:2020年海外PE投产计划

数据来源:IHS 中信期货研究部

表3:2020年国内PP投产计划

数据来源:IHS 中信期货研究部

表4:2020年海外PP投产计划

数据来源:IHS 中信期货研究部

中信期货 胡佳鹏 李青 黄谦

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: