要点:驱动来看,12月,政策对产量扰动较大,若严格执行停限产政策,则供需偏紧平衡,总库存或继续下降。若停限产力度不及预期,则供需偏宽松,总库存或继续增加。持续关注政策对供给侧的扰动。估值来看,近期焦炭市场提涨一轮后,各主要产区吨焦利润都超过100元,煤焦钢产业链上来看,估值中性偏低。01基差为接近0,期货平水于现货,港口库存绝对量较高,空头交割意愿较强,可交割货源充足,短期来看盘面不可追高,持续关注政策执行情况,大区间参考(1650,2020)。关注点:去产能情况;无证产能关停情况;成材市场需求情况

一、行情回顾

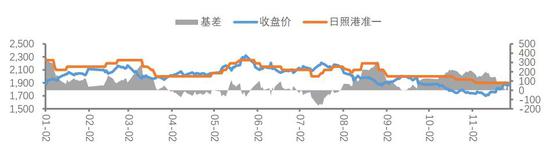

7月底,山西二青会环保预期破灭,市场交易逻辑回归基本面,高供给和高库存,期货急剧下跌。9月初,市场开始炒作国庆期间焦化厂的限产预期,期货小幅反弹修复前期下跌,月底预期落空,行情再次向下。大庆后,焦化厂复产速度快于钢厂,供需略宽松,总库存增长,行情向下震荡筑底。进入11月,地产韧性仍存,终端成交放量,螺纹价格连创新高,钢厂利润好,生产意愿强烈,焦炭需求边际转好,叠加产地环保力度加强,基本面供需偏紧,总库存小幅下降。下旬,市场流传唐山市人民政府要关停11家无证生产焦化企业,盘面大涨。整体来看,在供需偏紧及去产能预期支撑下,焦炭期现共振,向上反弹。

图1:焦炭期现走势

数据来源:Wind,西部期货

二、基本面分析

1、供给端

(1)产量

前期环保力度弱,焦企持续有利润,焦炭高供给。10月焦炭产量3878.3万吨,同比增长1.2%。1-10月累计产量39280.9万吨,同比增长5.6%。采暖季以来,受重污染天气预警影响,各地焦化厂不同程度限产,整体产量要小于10月份。

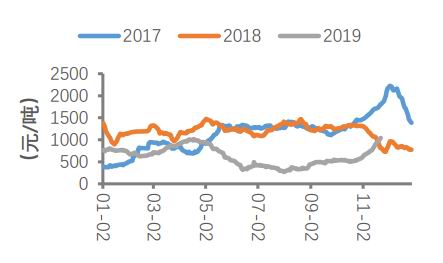

对供给的研判要从政策和利润的角度入手。政策来看,本月《汾渭平原2019-2020年秋冬季大气污染综合治理攻坚行动方案》印发,对PM2.5以及重度及以上污染天数的要求力度小于去年,因地制宜实施“一市一策,对焦化厂的限产力度总体较松,但会随着空气质量的变差阶段性加严。近日,市场流传河北省环保厅要求唐山市人民政府对11家无证排污的企业进行停产,涉及在产能1435万吨,占总产能的2.61%。另外,山东政府要求11月底潍坊振兴焦化、华奥焦化、万山焦化等企业关停;临沂的恒昌、盛阳焦化关停。但冬季部分工厂承担当地百姓供暖任务以及地方政府要保经济增长,具体执行情况如何,有待继续跟踪。利润来看,煤矿事故后下游企业积极补库,焦煤价格逐渐企稳,吨焦成本有支撑,焦炭一轮提涨后,山西、山东、河北等地企业的吨焦利润都将超过100元/吨,企业生产意愿仍较强。

综上所述,12月份产量的边际变化主要取决于政府对唐山无证产能、山东焦化产能的处理力度,若严格执行停限产政策,预估产量将明显下降,反之在利润驱动下产量将边际回升。

图2:焦炭产量

数据来源:Wind,西部期货

图3:焦炭产量累计值

数据来源:Wind,西部期货

图4:焦企利润

数据来源:Wind,西部期货

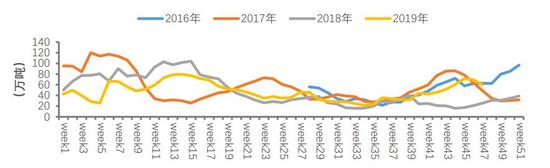

图5:230家焦化厂产量

数据来源:Wind,西部期货

2、需求端

(1)钢厂需求

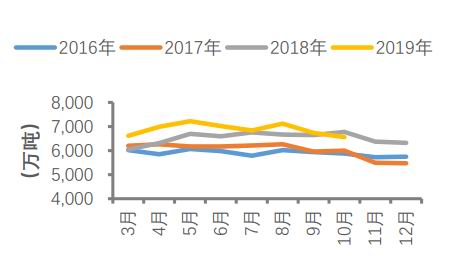

前期环保力度弱,长流程钢厂持续有利润,焦炭高需求。10月生铁产量6558.2万吨,同比下降2.7%。1-10月累计产量67518.2万吨,同比增长5.4%。进入11月,地产韧性仍存,终端成交放量,螺纹价格连创新高,钢厂利润好,生产意愿强烈,生铁产量高于10月份。

焦炭下游消费较为复杂,主要消费行业又较为集中,其中85%主要应用于烧结、炼铁、铁合金冶炼。而生铁的产量主要受到钢厂利润和政策影响。成材需求好,价格上涨,钢厂利润高,生产意愿强,对焦炭需求好。限产政策力度弱,企业开工高,对焦炭需求好。从生产工艺来看,高炉喷吹煤用量和铁矿入炉品味的变化都会对焦炭需求产生影响。一般提高喷吹煤用量,焦比降低,焦炭用量下降。高炉入炉品味每提高一个点,焦比会相应下降两个点,焦炭用量会下降。

对需求的研判要从政策和利润的角度入手。政策方面,近期《京津冀及周边地区2019-2020年秋冬季大气污染综合治理攻坚行动方案》印发,对PM2.5以及重度及以上污染天数的要求力度大于去年,因地制宜实施“一市一策、一厂一策”,预估京津冀及周边地区钢厂限产力度弱于2017年或严于2018年,会随着空气质量的恶化阶段性加严。利润方面,螺纹钢价格不断创新高,钢厂利润好,企业生产意愿较强,焦炭需求好。但后期温度下降,北方工地逐渐停工,进入淡季,成材需求的转弱,迫使价格下跌,钢厂利润回吐,对原料的需求也会逐渐下降。因此,我们预估12月生铁产量会季节性缓慢下降。

图6:生铁产量当月值

数据来源:Wind,Mysteel,西部期货

图7:生铁产量累计值

数据来源:Wind,Mysteel,西部期货

图8:螺纹毛利润

数据来源:Wind,Mysteel,西部期货

图9:247家钢铁水产量

数据来源:Wind,Mysteel,西部期货

(2)外部需求差,出口萎靡

10月焦炭出口27万吨,同比下降67.86%,环比下降30.77%。1-10月累计出口543万吨,同比下降31%。今年以来,因国外焦化产能的释放,外部需求较差,内外价差倒挂,焦炭出口量下降。预计未来焦炭外部需求依然萎靡,出口带来的需求增量难以期待。

图10:出口当月值

数据来源:Wind,Mysteel,西部期货

需求总结:生铁产量,我们预估12月生铁产量会季节性缓慢下降。出口方面,焦炭外部需求依然萎靡,出口带来的增量难以期待。整体来看,12月焦炭需求会季节性缓慢下降。

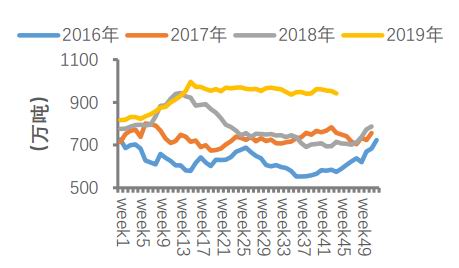

3、库存

(1)焦化厂库存

11月以来,钢价不断创新高,在利润的驱动下,钢厂开工回升,补库积极,叠加近期焦化厂限产,焦化厂库存明显下降。11月22日焦化厂库存51.48万吨,较上旬下降16.14%。

图11:焦化厂库存

数据来源:Mysteel,西部期货

(2)港口库存

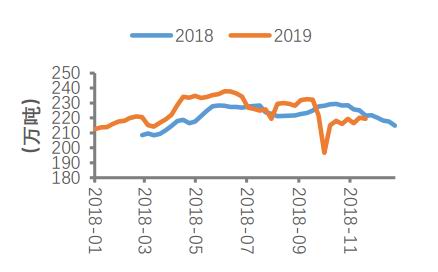

11月月初,港口贸易商看空焦炭市场,不断下调报价,接连甩货。下旬唐山事故后,贸易商心态转变,上调报价,惜售心态现象出现。11月22日港口库存423万吨,较月初下降5.58%。

图12:港口库存

数据来源:Wind,西部期货

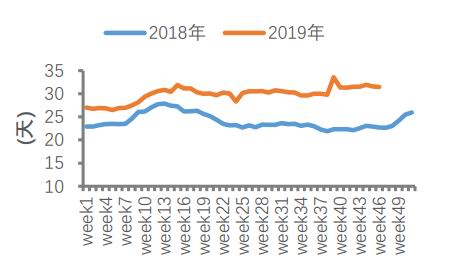

(3)钢厂库存

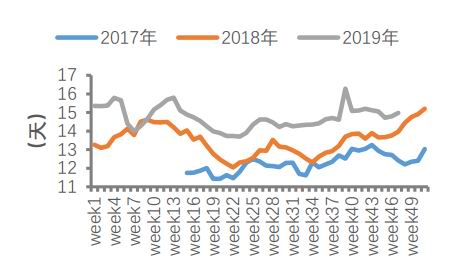

利润丰厚,钢厂开工回升,补库心态转变,近期库存开始回升,但绝对水平较高,补库力度有限。11月22日库存458.22万吨,较月初增长0.95%,钢厂库存可用天数14.97天,较月初下降0.53%。

图13:钢厂库存

数据来源:Wind,西部期货

图14:钢厂可用天数

数据来源:Wind,西部期货

(4)总库存

钢联口径的样本总库存为显性库存,没有考虑到隐性库存及物流的变化,直接用库存来推供需,会存在一些偏差。结合供给、需求、价格、运费等指标,可以有效地判断当前供需格局。从4月初-9月底,样本总库存较为稳定,结合焦炭、生铁累计同比、价格窄幅波动、库存变化较为稳定,交叉印证说明焦炭市场供需相对平衡。10月后,焦化厂复产速度快于钢厂,供需略宽松,总库存再次增长,现货价格提降50元/吨。11月后,地产韧性仍存,终端成交放量,螺纹价格连创新高,钢厂利润好,生产意愿强烈,焦炭需求边际转好,基本面供需偏紧,总库存小幅下降。12月,政策对产量扰动较大,若严格执行限产及停产,则供需偏紧平衡,总库存或继续下降。若限产及停限产不及预期,则供需偏宽松,总库存或继续增加。

图15:样本总库存

数据来源:Wind,西部期货

图16:库存消费比

数据来源:Wind,西部期货

库存总结:样本总库存虽出现下降,但各环节库存仍在高位,供应量还是很充足,焦炭价格上行受到压力。钢厂高利润下积极补库,但本身库存高位,补库带来的需求有限。另外,内贸无利润,港口库存缓慢去化,对市场也是一种冲击。总体来看,12月的库存变化取决于政策的执行力度。若严格执行政策,则样本总库存依然会缓慢下降,价格也会受到一定支撑。反之,总库存增长,价格下行压力更大。

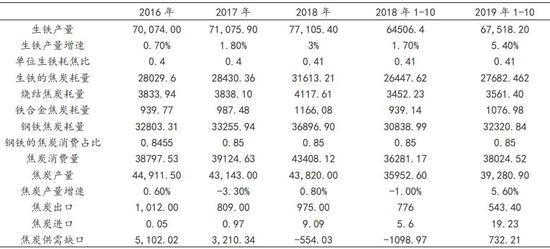

4、供需平衡表

从平衡表和总库存交叉验证得出结论,和去年相比,今年1-10月焦炭基本面明显宽松,总库存也出现累积。10月后,焦化厂复产快于钢厂,焦炭供需缺口继续扩大。11月后,地产韧性仍存,终端成交放量,螺纹价格连创新高,钢厂利润好,生产意愿强烈,焦炭需求边际转好,基本面供需偏紧,总库存小幅下降。12月,政策对产量扰动较大,若严格执行限产及停产,则供需偏紧平衡,总库存或继续下降。若限产及停限产不及预期,则供需偏宽松,总库存或继续增加。持续关注政策对供给侧的扰动。

表1 焦炭供需平衡表

数据来源:Wind,西部期货

三、后市展望

驱动来看,12月,政策对产量扰动较大,若严格执行限产及停产,则供需偏紧平衡,总库存或继续下降。若限产及停产不及预期,则供需偏宽松,总库存或继续增加。持续关注政策对供给侧的扰动。估值来看,近期焦炭市场提涨一轮后,各主要产区吨焦利润都超过100元,煤焦钢产业链上来看,估值中性。01基差为接近0,期货平水于现货,港口库存绝对量较高,空头交割意愿较强,可交割货源充足,短期来看盘面不可追高,持续关注政策执行情况,大区间参考(1650,2020)。

关注点:去产能情况;无证产能关停情况;成材市场需求情况。

西部期货 谢栩

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: