2019临近尾声时,在所剩无几的进度条上,开发商依然在和时间奋力赛跑。

伴随着2019年的正式落幕,这场跨度一年的业绩争霸赛,终于迎来了赛果的揭晓时刻。

正当市场以为2019年11月的排名与数据已经高度接近最终榜单时,最后一个月依然出现了戏剧性的反转。

1、百强失速

万科罕见权益负增长

2019年,在中央“稳地价、稳房价、稳预期”的定调下,市场调控趋于常态化,行业整体规模增速较前两年明显放缓,截至12月末,TOP 100房企的累计权益销售金额同比增长6.5%,此前两年对应的数据分别为40.5%和35.1%,百强房企增长“失速”。

年底房企加大供货力度以期抢收也让2019年第四季度的表现呈现翘尾,单季度同比上涨11.7%。

第一名毫无悬念,依旧是碧桂园,7715亿元的全口径金额将对第二名的领先优势扩大到1403亿元,即便是“碧万恒”三强内部也已然拉开了差距。

有些房企凭借最后的奋力一搏,踩线完成了全年目标,也有房企逆转了局势,保住了颜面。万科俨然属于后者。

2019年11月底的榜单上,最大看点在于融创凭借单月665.1亿元的强劲表现力压万科,在权益金额销售和操盘金额销售中将后者挤出前三,这也是融创首次进入三强席位。

即便融创中国董事会主席孙宏斌事后谦虚地表示“超过万科是个意外”,但早在2003顺驰时代,孙宏斌便公开向万科彼时的掌门人王石叫板,要“打败万科,做销冠”,然而直到王石退休也没给孙宏斌这个机会。

局面在2019年年底发生变化,意识到处境后的万科在最后一月加速抢收,12月全口径销售额和权益销售额全部力压融创,尤其是657亿元的权益额近乎为融创380亿元的两倍。最终,万科临门一脚逆转了局势,重回前三,其中操盘金额和全口径金额超过恒大,位列第二。

2019年11月重回前十的世茂,在最后时刻依然没有放缓步伐,12月330亿元的销售业绩相较上一个月继续增长,最终在操盘、全口径、权益金额三项榜单中位居第九,进一步坐稳十强之位。

十强之中的最后一个张门票依然竞争激烈,虽然全口径上华润领先5亿元,但在含金量更高的权益榜单中,龙湖以近30亿元的优势力压华润,进入前十。

相较于百强房企增速的放缓,十强房企依然保持了一定的增长,权益销售金额增幅超过10%的有7家,占比大半。

制表:左宇

两家“三好学生”中海和龙湖分别以22.8%和21.3%权益金额增长领跑头部房企,世茂、新城、融创等紧随其后。十强之中,绿地表现并不乐观,2019年3492亿元的权益金额仅比2018年增长1.7%,全口径销售金额1.78%的涨幅更是在头部房企中处于垫底。唯一能与绿地“比差”的就是万科,其权益销售金额不仅没增加,反减少146亿元,是十强房企中唯一一家权益变动负增长者。

招商蛇口、世茂、阳光城、金地、旭辉一起迈过了2000亿元大关。2018年因资金链危机跌出十强的华夏幸福,2019年排名再次后退7名,以1510亿元守住了20强的门槛。

2019年,千亿房企的数量扩容至34家,新增成员包括滨江、中国铁建、佳兆业和美的置业。千亿边上,站着龙光、新力、首开、卓越等几家房企的身影,它们距离撞线近乎一步之遥,尤其是992亿元的龙光。

此外,新希望地产以735.9亿元位居50名,也将50强门槛由2018年的548.7亿元拉升至735.9亿元,同比上涨超34%。2018年排在第50名的东原,业绩出现下滑,排名后退至62名。万达2019年业绩比2018年增长近20亿元,以566.8亿元位列59名,下滑了7个位次。

2、KPI考核两极分化

最终数据的出炉也意味着,2019年年初,那些意气风发的业绩目标也到了验证时刻。

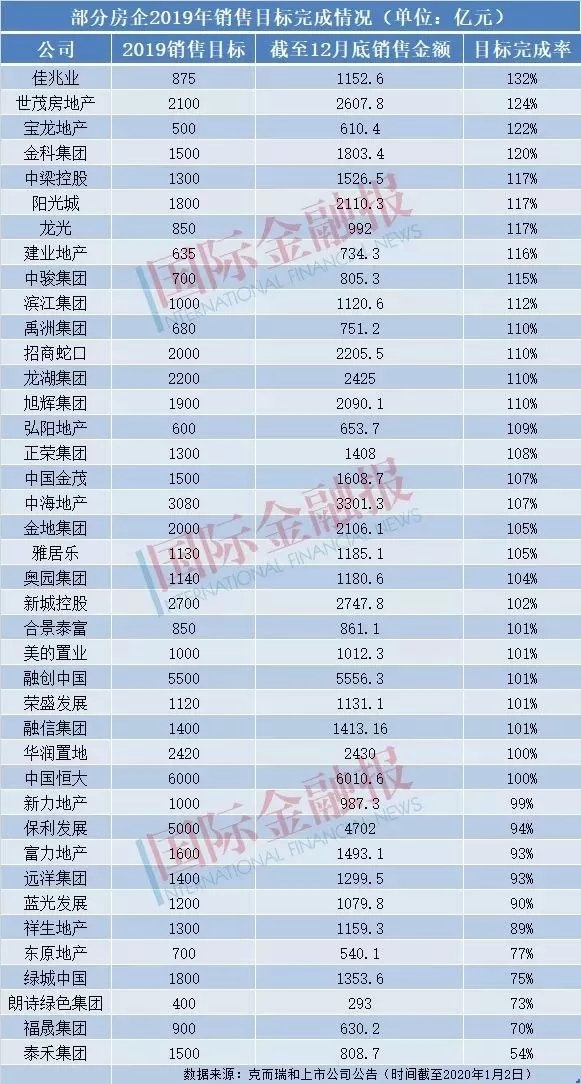

制表:孙婉秋

在2019年11月多家房企提前完成当年业绩目标的前提下,最后一个月又有不少房企撞破红线。据《国际金融报》记者不完全统计,年内设定了业绩目标的部分房企中,72.5%的房企成功达线,其中,佳兆业、世茂和宝龙领跑完成率榜单。

2018年销售额达到700亿元后,佳兆业将2019年的业绩目标定在875亿元,这意味着其这一年需要实现25%的增长。从实际完成率来看,管理层定的这一目标显然有些保守,2019年,佳兆业一举冲破千亿,以132%的完成率超额既定目标。

紧随其后的世茂可谓是年度房企“流量担当”,凭借124%的业绩完成率重回十强。

金科全年实现销售金额1803亿元,超过目标20%。2017年,金科的业绩仅为658亿元,这也意味着其年均复合增长率超过65%。

深受“黑天鹅”事件影响的新城控股最终以2747亿元的销售额擦边完成年度目标。和新城一样刚刚达线的还有“河北地王”荣盛发展,“新华南五虎”合景泰富、美的置业、融创、融信、华润和恒大。

值得一提的是,在融信发布运营数据的当天,其内部也下发了红头文件,正式宣告集团首席营销官张文龙离职,这也意味着,三年间将融信业绩从502亿元带到1413亿元的张文龙在刚刚完成今年业绩目标后,选择“舍弃”年终奖离开。

年度目标完成后,恒大率先宣布下一阶段规划:2020年剑指6500亿元,同比增长8%左右。

有人辞官归故里,有人星夜赴考场。

新力以13亿元之差距离业绩目标仅一步之遥,保利发展、富力、远洋的完成率均刚过九成。高杠杆激进道路并未换来蓝光业绩的跨越式发展,其倒在了最后的120亿元。东原地产更是直接失速,仅完成77%。

完成情况排在倒数前三位的依次为朗诗、福晟及泰禾。深陷破产危机,不得不出售股权的福晟全年完成630亿元业绩,占目标七成;而自救似乎已有成效的泰禾,全年合约销售额为808亿元,距离全年目标尚有一定差距。

3、挤掉泡沫谁在裸泳?

随着合作开发成为常态,房企普遍以全口径进行业绩公告,然而,这片高速增长的数字矩阵并不能反映企业真实的资金实力与投资能力。

常规而言,房企合作开发有五种常见模式:合资成立项目公司获取土地、与土地持有方进行股权合作、集团层面的战略合作、小股操盘、代建。而独立操盘能力较强、在项目获取和资金上实力较高的房企,如恒大、中海等,更倾向于通过独资实现规模发展,绝大部分项目权益为100%。

如果将千亿房企的全口径销售排名和其营收、归母净利润等指标排名进行对比,会发现部分房企财务指标相对落后,甚至出现企业归母净利润与流量销售排名不相称的情况。

因此,与全口径销售额相比,权益销售额以企业股权占比为口径,更接近房企真实的资金运用和战略把控水平。某种程度上,销售权益比例越高的企业,锁定利润的能力更强。

有规模房企高管对《国际金融报》记者直言,房企自身也希望增大权益占比,但受制于资金实力和竞争态势,不得已而合作。

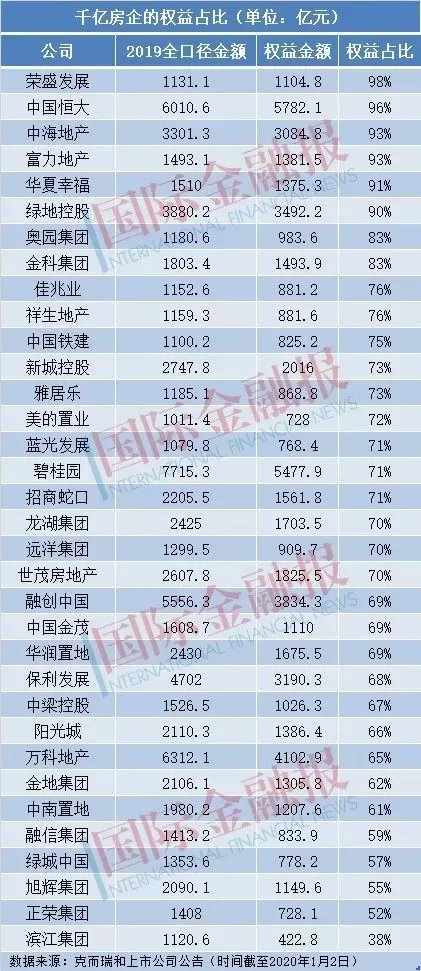

《国际金融报》记者通过统计2019年34家千亿房企的权益占比发现,各家权益占比情况不一,从38%到98%不等,中位数为70.5%,其中有12家在70%-80%之间,占比超35%。

制表:孙婉秋

具体来看,表现最为突出的是恒大、荣盛发展、中海、富力、华夏幸福、绿地,这6家权益占比均高达九成以上,奥园、金科紧随其后,权益占比均为83%。世茂虽以70%位列20名处于平均水平,但这一数据已较2018年的超86%下滑了16个百分点,这也意味着,世茂选择牺牲部分权益来加速冲规模。融创的权益金额为3834亿元,以69%的权益占比位列世茂之后。

榜单尾部不乏中梁、阳光城、融信、正荣等房企。直观来看,融信在销售榜上排名22位,权益榜则下滑至29名。正荣更甚,权益榜排名较销售榜的23名直接后退了11个位次。

权益榜排名倒数5位中,闽系占据3席,分别为59%的融信、55%的旭辉和52%的正荣。在上一轮的扩张中,旭辉选择了“增土储、降权益”,虽然实现了降风险扩规模,但权益占比始终过低,致使其权益销售额增长迟缓,始终无法摆脱销售额“含金量低”的质疑。

然而,权益问题并不是非黑即白。同策研究中心总张宏伟对《国际金融报》记者表示,企业在不同发展阶段或不同市场周期下,可以根据自身情况调整权益比例,行情看涨时可以增加权益占比,锁定更多利润,行情遇冷时则可抱团取暖、合作开发分散风险。张宏伟指出,合作开发、提升规模,有利于房企在资本市场的融资表现。

新千亿房企滨江目前正面临着占比不高的问题,此前的媒体沟通会上,谈及权益占比时,董事长戚金兴直言不讳地给出了40%的答案,且并未否认这一比例在规模房企中相对较低。话锋一转,戚金兴抛出一组数字,滨江的权益金额为400亿元,对应的贷款为286亿元,权益金额足以覆盖贷款额度,而有些房企的贷款金额远高于权益销售额。

这也意味着,凭借着产品端在行业内的公信力,越来越多的房企选择与滨江合作,在提速冲规模中,滨江使用了品牌杠杆,合作对象使用了资金杠杆。

然而,并非所有房企都拥有滨江的操盘能力,上述高管坦言,部分城市楼市下行压力较大,较为分散的股权可能会因项目亏损而出现意见分歧,从而导致项目运行失常。

4、行业争鸣

代建收入归属谁?

2019年12月最后一天,三家机构榜单齐出。纵观这三张榜单,并无多大差异,唯一的不同可能在于绿城。

克而瑞的榜单上,绿城以1353.6亿元排名24,而中国指数研究院和亿翰的榜单中,绿城的销售金额突破了2000亿元,排名分别较克而瑞提升了9位和8位。

这一差异主要在于,克而瑞的榜单中未计入绿城代建部分的项目,而后两者则将其囊括入内。

作为国内最早试水代建模式的开发商,绿城的代建业务始于2010年。不同于万科和铁狮门合作时的股权式代建,绿城的代建主要为单纯的收取服务费。与此同时,和传统的开发模式不一样,绿城项目的代建基本属于轻资产,即合作方以契约的形式委托绿城进行开发销售环节的全过程管理,绿城可以在项目销售阶段使用“绿城”商标从而推广自己的品牌。委托方负责项目开发阶段的全部资金,承担投资风险也享受投资收益。绿城在这其中的收益主要来源于派驻团队基本管理费、委托开发管理费、项目业绩奖励。

2015年9月,绿城集团全面、全程整合现有资源,成立绿城房地产建设管理集团(下称“绿城管理”),成为绿城对外实施品牌输出和管理输出的主体,也是绿城轻资产模式从平台化走向集团化发展的里程碑。

截至2018年底,绿城管理旗下受托管理项目282个,总建筑面积约6336万平方米,项目已遍布浙江省内大部分地区以及浙江省外,如上海、江苏、安徽、山东、海南、新疆等各省市自治区。

因此,绿城公告中的总合约销售金额主要来自于开发业务和代建业务两部分,截至2019年11月底,绿城集团取得合约销售额1127亿元,代建项目594亿元,共计1721亿。值得一提的是,从全年销售金额来看,如果算上代建部分业务,绿城则踩线完成全年业绩目标。

那么,代建部分是否应当计入全口径销售额中?

《国际金融报》记者据此向多名行业人士求证,两种意见近乎各占一半。支持者认为,这在行业并不少见,很多开发商都有品牌输入类的代建业务,每家算法不一,不少把代建、合作开发、小股操盘都纳入业绩。反对者则坚持代建更像乙方,类似于建筑业务,不应该纳入房地产开发中。有房企管理层直言,绿城的代建业务没有股权占比,赚的是委托开发的管理费,如果这样也能够计入的话,那么其所属集团旗下的建筑板块数据也可以并入地产开发业绩了。

(文章来源:国际金融报)

(责任编辑:DF380) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: