以提供优质服务著称的火锅巨头海底捞,常常被网民各种调侃——“什么也难不倒海底捞”。但海底捞近日的一则招聘信息,确确实实把网民搞迷糊了:难道以后吃火锅,还能享受到炒股服务吗?显然,这只是网民的误解。

近日,一则招聘信息显示,海底捞集团旗下的量化投资平台——海悦量化投资发布招聘启事,欲在市场上广招投资人才,以打造国内一流的量化投资平台。

从过往案例看,实体经济企业跨界玩金融,不见得能玩得好,此事需要严肃看待。

券商中国记者梳理资料发现,与大部分公司的“跨界”进军金融圈发生在公司辉煌时刻一样,海底捞上述投资公司成立时恰逢海底捞股价连涨六个月,市值首次突破1600亿港币。此前,A股的上市公司三泰控股、乐视网、顺网科技分别取得自提柜、互联网电视、网吧市场份额第一名后,都在关键时刻分别进入保险、基金、证券行业,却惨遭挫折。

值得一提的是,部分A股上市公司在跨界金融之后还能“迷途知返”,聚焦主业从而重获资金追捧。今年从金融业淡出的顺网科技股价在过去六个月内大幅反弹,股价涨幅100%。在服装上市公司集体陷入金融业不能自拔之际,服装龙头雅戈尔去年初宣布逐步撤离金融副业,一年涨幅30%,大幅跑赢服装同业。

辉煌时刻跨界玩金融

A股互联网公司同花顺去年3月成立量化投资平台后,又一家中国上市公司宣布进入这一领域,但与同花顺稍微和金融市场沾点边不同,这家上市公司是做火锅的海底捞。近日在网上广为传播的一则招聘信息显示,海底捞集团旗下的量化投资平台——海悦量化投资(北京海悦量化科技有限责任公司)欲在市场上广招投资人才,以打造国内一流的量化投资平台。

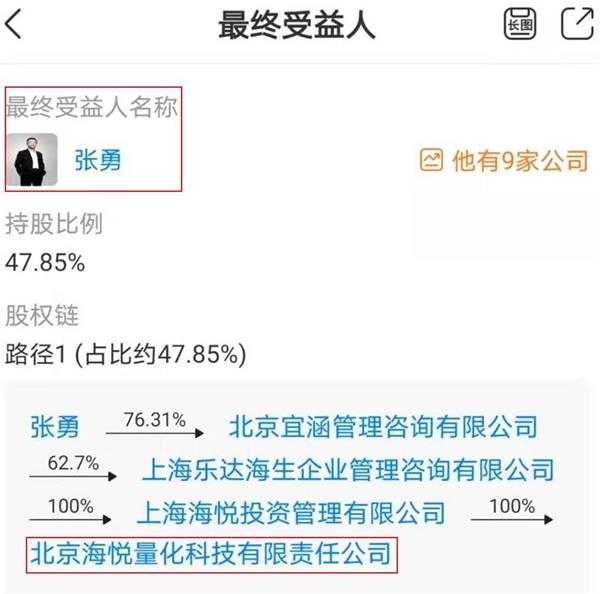

天眼查信息显示,通过持股穿透可以发现,海悦量化的最终受益人为张勇,即海底捞的创始人、董事长。

上述招聘启事显示,海悦量化当前聚集了一批量化投资领域内的专家和精英,团队成员均毕业于海内外知名院校,具备国际知名公募、私募、券商、期货、保险资管的从业经验,是一群有理想、有抱负、有丰富实操经验的“宽客”。

据了解,量化投资是指通过数量化方式及计算机程序化发出买卖指令,以获取稳定收益为目的的交易方式。量化投资区别于定型投资的鲜明特征就是模型,在海外的发展已有30多年的历史,其投资业绩相对稳定,市场规模和份额不断扩大、得到了越来越多投资者认可。

值得一提,就像许多A股上市公司跨界,大都发生在某个关键性的“辉煌时刻”,海底捞也一样。海底捞的量化投资平台海悦量化投资,成立于2019年5月,彼时海底捞正经历自2018年11月以来的连续六个月的上涨,该公司当时已成为公募基金经理眼中最佳投资标的之一,基金经理将其视为了“核心资产”,到了2019年5月,海底捞的市值首次突破1600亿港币,5月9日,这家具有跨界基因的投资公司注册成立。

从2019年四五月份开始,券商、基金对海底捞的赞誉类研究报告数不胜数。中信证券的一份研究报告认为,海底捞的成功除独特管理模式支持外,还离不开其团队在整个餐饮生态中的布局,从供应链(颐海、蜀海)到门店技术管理(红火台、讯飞至悦),从门店装修施工(蜀韵东方)到人力咨询(微海)等等,短期估值略有显高,但考虑到公司的成长和盈利能力,以及可能的业务拓展空间,长期价值明确。

从股价看,海底捞在2019年5月首次突破惊人的1600亿港币市值后,紧接着进入了金融投资业,并在随后缓慢上行了几个月,在2019年11月初达到一个阶段性的市值高点,随后连跌两个月,截至2020年1月3日的收盘价,目前市值回到1754亿,恰恰与宣布介入金融业时的1600多亿市值持平。

其实,海底捞公司进军金融业,完全不会让人惊讶——这被一些买方研究员视为“浮躁”的举动,在国内资本市场上并不少见。

“这是许多实体经济企业的通病,主营业务只要做大了,就开始想跨界折腾。”华南地区的一位行业研究员认为,过去几年的案例已经说明了,主营业务做大做强是建立在聚焦主业的基础上,做强后的公司如果不再聚焦,经营情况很可能会发生变化,核心资产是阶段性的表述,并不是固定不变的。

一些行业龙头跨界金融后陨落

公募基金经理原本强烈看好的上市公司,也有可能在跨界金融之后,冷落了原有的主业。

在自提柜行业,三泰控股在2015年初达到该公司上市以来,最辉煌的时刻,彼时该公司的自提柜业务速递易扩展到全国80个城市,成为全国市场份额排名第一的公司,市场份额超过50%。各自赞誉之声袭来,在这种背景下,三泰控股信心高增,宣布进军金融业。

2015年3月6日,三泰控股宣布以7.5亿人民币现金收购从事保险业务的烟台伟岸公司。平安证券当时的研究报告认为,三泰控股收购烟台伟岸有利于分享互联网保险市场增长的红利,考虑到公司2012年即推出了智能速递箱业务,因此若只考虑收购的保险业务对于公司的增值,则公司有接近翻倍的空间。

然而,浪费7.5亿宝贵现金的三泰控股,很快失去了重心。仅仅过了两个月,顺丰控股就在2015年5月成立丰巢公司,截至2019年12月底,丰巢公司市场份额占比超过70%,而原先的市场第一名三泰控股因为保险业务经营不善,大幅拖累上市公司,无奈之下,以速递易崛起的三泰控股,被迫失去对速递易的控制权,速递易本身也失去市场龙头地位。

比三泰控股要早的是A股网吧龙头顺网科技,该公司在2014年后已经成为中国网吧软件行业的绝对龙头,其游戏软件覆盖了全国10万家网吧,市场份额高达70%。与三泰控股一样,顺网科技也打算进军金融业,2014年5月,该公司发布公告称,与方正证券进行合作,拟计划借此进入证券业,之后该公司又在2015年12月推出现金贷款业务。

值得一提的是,2015年12月推出现金贷之际,顺网科技的网吧业务达到该公司成立以来的最佳状态,该公司在A股的市值也在2015年12月达到最高点。但进入2016年和2017年,顺网科技的主营业务开始持续低迷,2017年首次出现年报净利润的下滑,2019年上半年顺网科技中期净利润进一步大幅下滑,股价大幅下跌,此后,顺网科技逐步淡出金融业,业务开始重新聚焦传统业务。

最悲惨的可能是以电视业务崛起的乐视,在电视业务于2015年中期达到惊人的40%的线上份额,位居全行业第一名后,乐视宣布于2015年8月成立乐视金融公司,2017年4月乐视取得了基金销售牌照,进入了公募基金行业,并在一个月后吸引了中国银行前副行长王永利加盟。三个月后,2017年7月,乐视债务危机爆发,贾跃亭出走美国。

显而易见的是,大部分中国上市公司,进军金融业时,往往都是其在传统主营业务达到一个美誉度高峰之际,这种“成功”鼓励了这些行业的龙头公司,但悲剧也接踵而来。

部分A股公司“迷途知返”获资金追捧

尽管诸如此类的警示案例比比皆是,但是A股、港股的各行业龙头,一旦在资本市场取得阶段性“站稳”,对金融业的布局念头,往往停不下来。不过自2019年的A股市场逐步走入价值投资阶段之后,部分跨界金融的传统公司也开始顿悟,并逐步改善市场的印象。

不仅仅是海底捞这种餐饮行业巨头,白酒领域的霸主茅台也同样如此。2018年8月8日上午,A股上市公司贵州茅台的第一大股东中国贵州茅台酒厂(集团)有限责任公司(以下简称“茅台集团”)的官网挂出一则消息,董事会研讨并通过了《关于筹建成立茅台集团金融控股公司的议案》,并再次重申了2020年“千亿茅台”的小目标。据媒体当时的报道,茅台集团当时希望2020年茅台集团千亿销售目标中,茅台酒板块占700多亿元,其余的200多亿元靠金融板块支撑。2019年12月底,贵州银行在港股上市,茅台集团正是这家银行股的第二大股东。

同样也包括工程机械巨头三一集团,在A股上市的三一重工市值于2019年12底达到上市以来的历史高值——约1500亿之后,发布了一则公告,拟以约40亿人民币的自有资金收购三一集团持有的三一汽车金融91.43%股权,传统实体巨头跨界收购金融资产不由得令投资者想起了光辉时期的三泰控股,收购公告发布不久,上交所就连夜向三一重工发出了问询函。

市场似乎并不期待这一神操作。一些上市公司也开始知途迷返,如顺网科技自2019开始从金融业淡出,聚焦游戏与云技术的顺网科技由此重新获得资金追捧。自2019年下半年起,股价大幅反弹,短短六个月时间内,顺网科技的股价涨幅达到100%,截至2020年1月3日,顺网科技的市值重新回到200亿。

A股服装行业的龙头股,雅戈尔似乎也顿悟出做自己最擅长的领域。

雅戈尔在2019年4月底发布公告,为了实现价值最大化目标,公司拟对发展战略作出重大调整,未来将进一步聚焦服装主业的发展,公司将不再开展非主业领域的财务性股权投资,并择机处置既有财务性股权投资项目。公开资料显示,雅戈尔在2018年出售浦发银行、宁波银行、中信股份可转债等金融资产,交易金额合计27.42亿元。此后,公司又处置了金融资产,交易金额合计14.22亿元。而据2019年3月5日公告显示,公司出售中信股份获益11.40亿元,赎回结构性存款14.17亿元。

2018年底雅戈尔开始大幅撤出副业后,该公司的股价在过去一年时间上涨了30%,成为2019年内表现最佳的服装股,大幅跑赢一大批在金融业仍不能自拔的服装行业同行。

(文章来源:券商中国)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: