华尔街美元指数预期惊现巨大分歧,上至100下至80,是否注定宽幅震荡?今年行情必看美国大选,历史是否真能彰显未来?

准确预测美元走势对于交易员判断其他主要货币、原油、黄金、债券等各类资产的前景至关重要。

货币的走势通常由国家间经济基本面差异、资金利率差异、跨境资本流动等多重因素综合决定,所以美元2020年是强是弱归根到底取决于美国经济、财政、货币政策情况、非美货币走势以及全球资金避险需求等因素的综合力量。

从目前的情况看,综合各方分析后发现,市场对于美元前景的预期相互矛盾,相当复杂。

华尔街共识:2020年美元兑绝大部分G10货币下跌

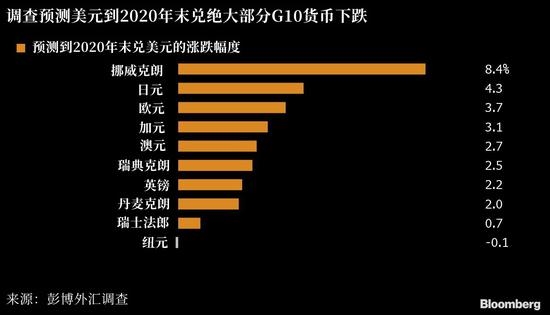

当前市场对于今年美元走势的共识是:前景黯淡,预测美元兑大部分G10货币都会在2020年有所走软,如下图所示。另外,CFTC数据显示,截止12月底,对冲基金和其他大型投机者自2018年6月以来首次转变为美元净空头。

唱空甚至已经开始做空美元的投行不在少数:

大家的观点为何一边倒呢?

首先,我们回顾一下美元在2019年前三个季度保持上涨的原因:

1、特朗普总统太能虐:其对外贸易政策导致全球贸易低迷、投资者避险情绪高涨;对内政策促使美国企业资金回流。

2、对手太弱:持续近四年的“脱欧”谈判令英镑年中大幅走低、德国经济濒临衰退导致欧元持续承压、与国际贸易形势紧密挂钩的澳元(0.6901, -0.0037, -0.53%)与纽元屡屡受挫。

3、全球央妈步伐太一致:宽松大潮间接推高美元。

而到了2019年第四季度,一切似乎开始转向:

1、特朗普主导的国际贸易局势有所好转、全球经济前景的不确定性大幅降低,投资者风险偏好走强,转投大宗商品期货和股汇资产。

2、对手开始翻身:英国无协议“脱欧”风险逐渐降低,欧洲经济有望受益,欧元、英镑进入上升通道;日本央行宽松受限,日元被动升值;部分新兴市场回暖,“追逐收益”支撑部分新兴货币走强。

3、美联储明确货币政策立场:虽暂停降息,但加息门槛高,还不停扩表。

4、2020年新增风险——美国大选的不确定性。特朗普为给大选助力想要弱势美元,因美元走软有利于出口走强,对标普500指数的助推更是立竿见影。另外,交易员认为如果民主党反商政策候选人声望上扬,美元可能贬值更多。

于是,美元开始面临沉重压力,第四季度美元指数下跌2.6%,仅12月就下跌1.5%,寻求避险的资本大量外流。因此,大多数投行预测2020年美元较高的收益及避险货币的地位将难以持续,单边优势将无以为继。

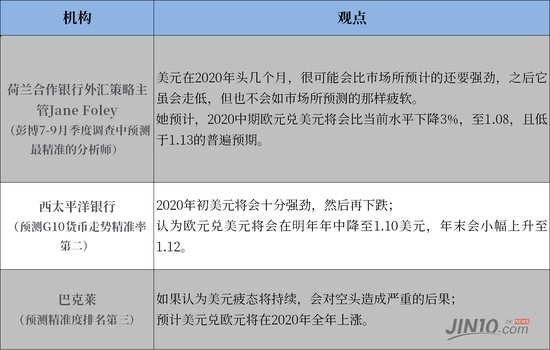

汇市最准预言家们:市场过分看跌美元

但我们都知道,市场上赚钱的永远是少数人,因为真理总是掌握在少数人手里。外汇市场里号称“预测最准确”的人并不认同上述观点。

综合下来,这些投行仍看好美元的理由包括:

1、虽然美联储本身表示会在2020全年按兵不动,但由于其他央行可能会比美联储还要宽松,因此美元很可能再次走强。

2、只要其他经济体无法在2020年实现实质性的经济反弹,主要货币如欧元等无法大幅上涨,那美元将很可能走强。

3、所有看跌美元的观点都要考虑一个“意外”:如果出现意外的地缘政治事件再次冲击市场,例如英国“硬”脱欧或意大利政治风险尖锐化等,交易员会再次寻求将美元作为保值工具。

最乐观的布朗兄弟哈里曼全球外汇策略主管WinThin甚至认为,2020年美元将向100大关发起冲击。

美元就是在这种相互矛盾的预测中进入2020年的,对于许多投行而言,他们只是没想到,“意外”来得那么快。2020年开年后第三天,中东形势突然告急,美国承认空中打击伊拉克首都巴格达国际机场,造成伊朗伊斯兰革命卫队重要将领死亡。随着事件不断升级发酵,美元的避险属性开始再次发挥作用。

于是,当我们真正进入2020年后,那些预测美元将继续下行的理由会不会被推翻?目前来看,华尔街的看空和看多力量难分胜负。

剖析2020年影响美元的因素

不过,投行预测向来以不靠谱著称,就着各种利多利空因素,我们不妨自己来好好剖析,以窥美元今年的命运。

——从利多的方面看

第一,眼下美国经济仅是增速放缓,“衰退”一说仍待求证。

经济学家预计美国经济今年将增长2%左右,欧洲经济将增长约1%,美国经济仍将引领西方世界,而且美元走强更多与全球经济疲软有关。况且,美联储去年接连降息的举措更是意在支持美国经济增长。根据“强经济、强货币”的逻辑,若后期美国经济数据表现良好,美元指数在震荡调整之后仍有走强可能。

第二,虽然美联储已接受宏观风险已经下降的观点,将停止降息,但G10国似乎没有收紧政策的计划。

这就锁定了美元兑主要货币近100-150个基点的收益率优势。

第三,如果全球宏观因素确实出现好转,这种利差优势将会吸引追求回报最大化的投资者继续投资美国资产。

相反,如果情况没有好转,出于对避险需求的考虑,美元无与伦比的流动性需求很可能重新推动美元上涨。这一点已经在市场近日对美伊冲突的反应中得到体现。另外,如果油市因为中东地缘风险大涨,会推升美国通胀,给美联储带来加息压力,让美元重新获得来自央行的动力。

第四,全球经贸的不确定性依然存在。

第五,全球负利率也是推高美元指数的一个重要原因。

由于欧元区很多债券已经进入负利率,美国/欧元区的收益率利率在不断扩大。美国/德国10年国债收益率利差目前为230个基点左右,远高于过去10年109个基点的平均值。美/欧的收益率扩大也对美元有升值的推动力。

——从利空方面看

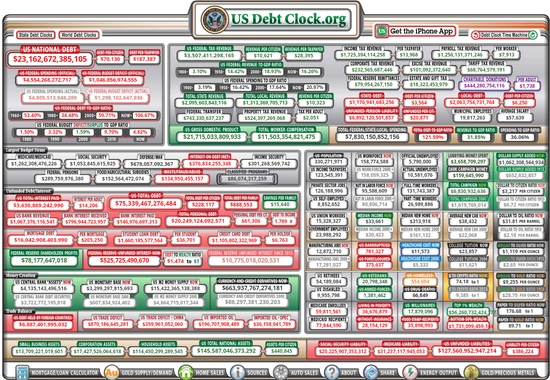

第一,美国的债务增速已经超出了经济增速。

美国债务钟

美国财政部数据显示,截至2020年1月7日午间,美国国债总额升至23.16万亿美元,且每一秒都在创历史新高。每年的利息几乎完全抵消掉了美国的GDP增量。

这意味着,如果只靠生产积累,美国的财富将不会增长。若非美元仍是全球最主要的储备货币,美国政府恐怕早已破产。如果不止住债务增长势头,美国债务违约或只是时间的问题!

第二,在特朗普的压力下,美联储加息渺茫,而且将不得不继续通过量化宽松(QE)来对冲潜在的债务危机同时支撑美国的牛市。

这暗示美元的长期走势或面临巨大下行风险。

第三,技术面显示美元正处于长期看跌的开端,美指甚至有跌向80的可能。

从艾略特波浪来看,美指似乎正处于长期下行趋势的开端,11月初的低点预示着推动浪((1))的结束。美元指数下方第一个目标看向94-95甚至更下方,长期来看,若美指跌破92.23则可能会进一步跌向80-85。

最后,2020年行情必看美国大选。

如前文所述,许多投行认为这次选举将利空美元,但细究下来发现,其实大选对美元的影响将会很复杂。

首先,投资者在权衡候选人名单时,往往更倾向于产生焦虑情绪。而且,随着大选临近,围绕大选的新闻以及美国经济政策可能发生的巨大变化,可能会引发市场动荡,美股的波动可能加剧。

这些不确定性可以说会打压美元,但同时也可能利于美元获得避险需求的支撑而走强。

其次,如果选举过程中,有迹象显示特朗普总统将再次当选(大概率),交易员们会认为不再面临选举羁绊的特朗普可能对贸易伙伴采取更强硬的立场。

此前特朗普曾警告,在第二个任期内谈判达成的协议会“糟糕得多”。而从他的政治对手伊丽莎白·沃伦(Elizabeth Warren)等关于贸易的言论来看,如果民主党有望赢得总统选举,也不大可能采取更温和的方式。由大选引发的贸易担忧,应该会利好美元走强,正如2019年前三个季度美元走强的大背景一样。

然而,正如美国知名投行杰富瑞(Jefferies LLC)指出,若大选最终由民主党的伊丽莎白·沃伦和现任总统特朗普对决,则可能终结美元多年来的上涨走势。原因包括:

1、沃伦和特朗普都是弱美元推崇者;

2、沃伦对决特朗普,可能引发“一场谁承诺更多庞大支出的竞赛”,这可能进一步扩大美国的赤字,从而在短期内削弱美元。

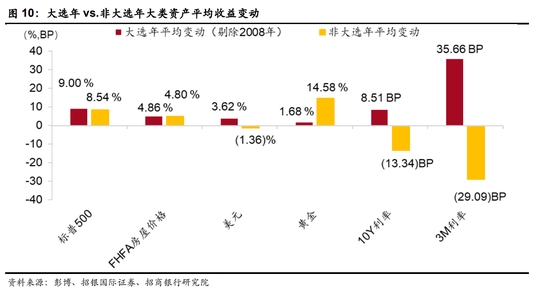

所以,美国大选这件事究竟利多还是利空美元,不能一概而论。而历史给我们的昭示是:大选年美元涨!

统计显示,在1950年至今的17轮总统大选期间,大选年的美元表现强于非大选年,平均上涨3.62%。主要逻辑是,在任总统倾向于推出利好经济增长的政策相关。

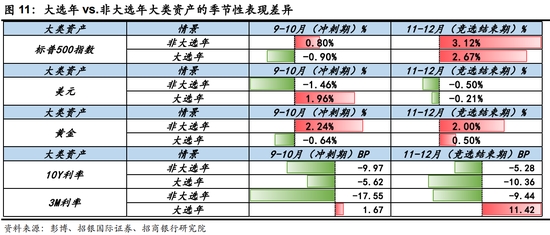

就大选年的季度表现来看,不确定性会明显干扰市场,风险资产通常先弱后强,美股在三季度表现明显弱于四季度的表现,而美元则相反:9-10月冲刺期平均上涨1.96%,11-12月结束期则平均下跌0.21%。

总结

综上所述,各家投行都已经把美元的利多利空因素列举了一遍,整体来看,利多的因素依然多于利空。想要美元真正转向,必须确认美国经济动力明显弱于全球且全球政经局势有明显好转。

虽然这两方面都没有令人信服的证据,但华尔街目前普遍看空美元,技术面亦暗示美元下跌,唯有少数顶尖投行继续看多。谁对谁错,要等到年末美国大选尘埃落定之后才能定夺。

接下来,美伊最新冲突可能会改变部分投行的立场。可以预见的是,选举年美元的波动性会很大,历史经验则昭示美元第三季度上涨的概率与幅度都可能比较大。

总而言之,2020年是决策者、选民和投资者都要面临重要抉择的一年,投资者要面临许多政治因素的干扰。今年的整个大背景是,经济增长很可能会低于前几年。投资者在评估收益时切勿贪心,必须在外汇市场上保持灵活、保持警惕。最重要的是,切勿重仓押注,这样才能在变化多端的金融市场中随时因应各种可能发生的情况。

(文章来源:金十数据)

(责任编辑:DF381) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: