继中国铁建之后,分拆上市第二单正式落地。

1月6日晚间,上海电气发布公告,拟将控股子公司上海电气风电集团股份有限公司分拆至上交所科创板上市,本次发行股数占电气风电发行后总股本的比例不超过40%。这是第二家正式发布分拆预案的A股公司,第一家是大央企中国铁建,拟分拆铁建重工至科创板挂牌。

上海电气主营业务主要包括新能源及环保设备、高效清洁能源设备、工业装备和现代服务业四大板块,目前各项业务保持良好的发展趋势。电气风电属于新能源及环保设备板块,之所以选择分拆,是由于电气风电业务领域、运营方式与其他业务之间保持较高的独立性。

上海电气表示,分拆完成后,公司仍将控股电气风电,电气风电的财务状况和盈利能力仍将反映在公司的合并报表中。尽管本次分拆将导致公司持有电气风电的权益被摊薄,但是通过分拆,电气风电的发展与创新将进一步提速,进而有助于提升公司未来的整体盈利水平。

上海电气还表示,通过本次分拆,将电气风电打造成为公司下属独立风电核心业务上市平台,通过科创板上市加大风电产业核心技术的进一步投入,实现风电业务板块的做大做强,增强风电业务的盈利能力和综合竞争力。

受此消息刺激,上海电气今日开盘涨3.56%,随后维持震荡走势。

分拆上市规则

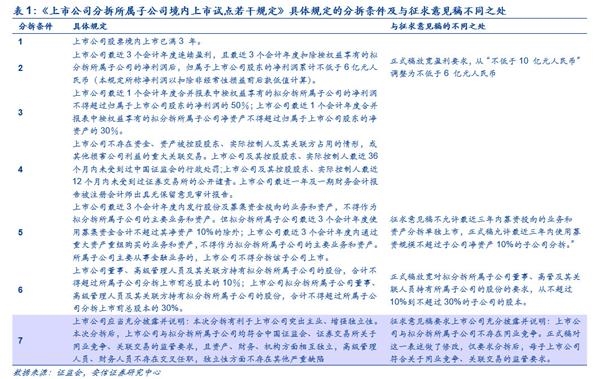

12月13日,证监会正式发布《上市公司分拆所属子公司境内上市试点若干规定》。相较于8月23出台的《征求意见稿》,本次规定主要修改了四方面内容,包括:大幅降低盈利门槛、放宽募资使用要求、放宽子公司董事高管持股要求、修改同业竞争表述等,相关门槛的进一步降低凸显了资本市场支持科技创新企业发展的态度。

安信证券分析认为,分拆上市可以在以下几方面产生积极影响:

1)有利于进一步实现上市公司的主业聚焦;

2)子公司的独立上市定价,对于上市公司估值有着积极影响,有利于引导市场对上市公司旗下创新业务子公司进行合理定价;

3)子公司的分拆上市为上市公司创新业务打开了新的融资渠道。

财通证券指出,境内分拆业务的流程架构进一步完善之后,母公司和子公司都有望受益。首先对于母公司来说,拆分出子公司后,能够更加聚焦自身主业,专业化经营可以提升效率,并且更完整地享受子公司成长带来的红利;对于子公司而言,子公司能够获得独立的融资支持,有助于缓解母公司资负担;独立上市后,信息披露也会更加完善,新业务可能享有资本市场更高的估值溢价。

分拆上市潜力股

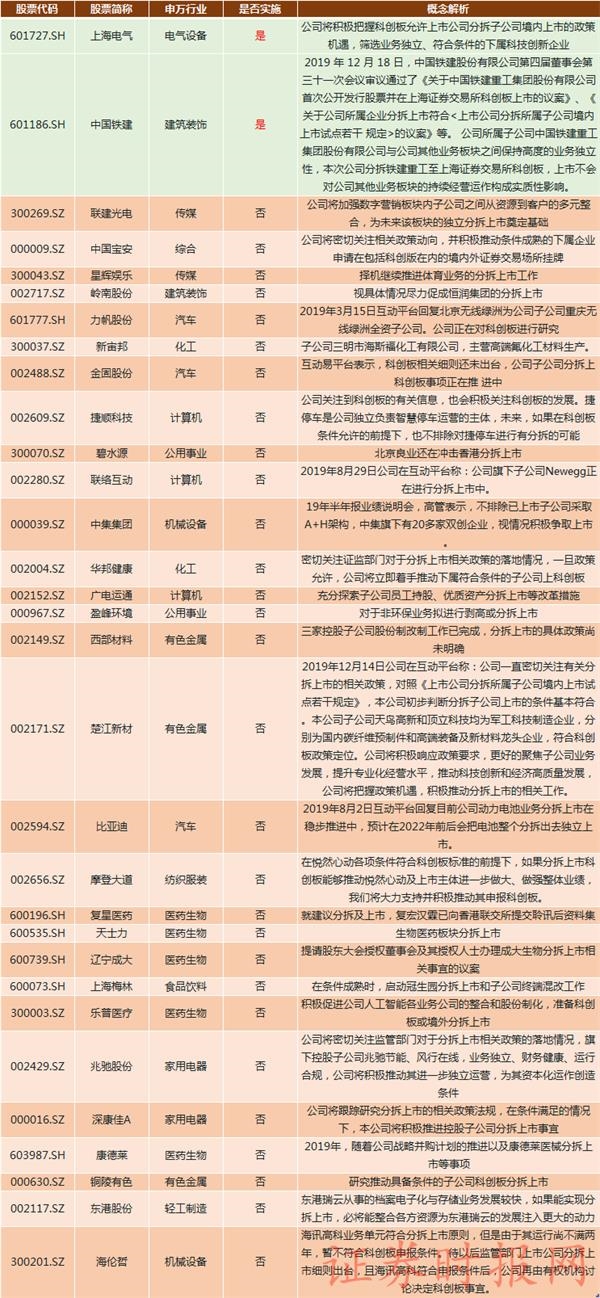

分拆上市意见出炉后,不少上市公司陆陆续续透露了分拆上市意愿。据统计,截至目前,共有31家上市公司发布公告或者在公开交流平台表示,如符合条件则有意愿推进旗下子公司分拆上市。其中,上海电气、中国铁建都已经公告将实施分拆,且分拆的子公司都拟在科创板上市。

除此之外,符合分拆上市条件的公司也值得关注,根据分拆上市条件,机构对计算机、汽车、化工等产业链比较冗长等行业进行了分析。

【计算机】

安信证券指出,分拆上市新规出炉,正式打开了境内分拆上市通道。比较前期的征求意见稿,正式文件中进一步放低了相关门槛,适用于《规定》的上市公司数量更多,政策红利的受惠面更广。计算机板块分拆上市新规潜在受益公司方面,重点推荐东华软件、恒生电子、卫宁健康、中国长城、太极股份等。

【汽车】

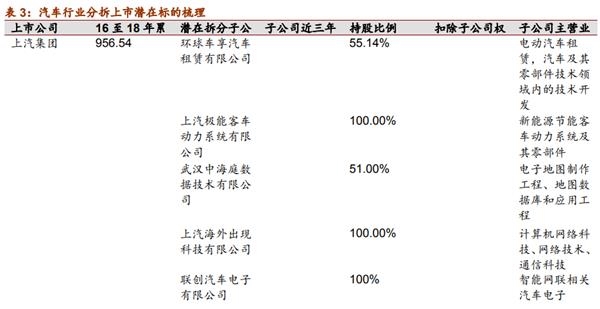

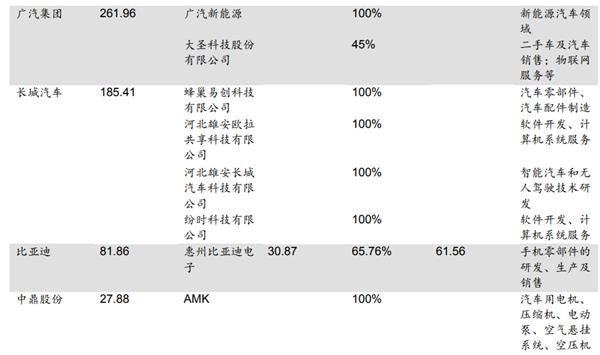

招商证券指出,分拆上市制度有利于优化资本市场资源配置,将为资本市场深化改革添上浓墨重彩的一笔。对于汽车产业而言,恰逢行业进入成熟期,分拆上市制度将助力产业完成由“高速发展”向“高质量发展”的转型。

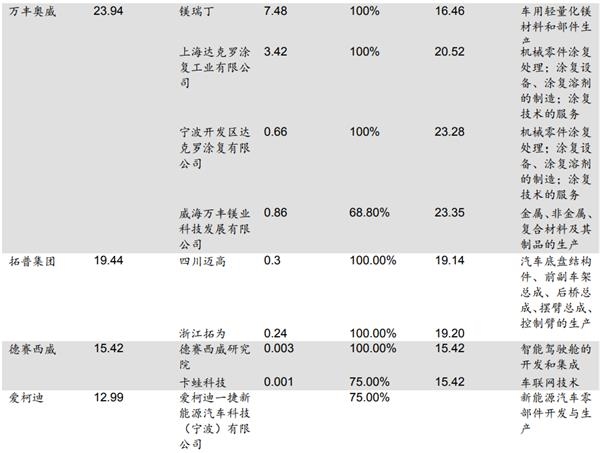

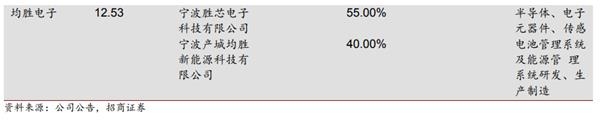

招商证券建议关注存在潜在分拆上市子公司的优质龙头企业,整车方面,建议关注上汽集团、广汽集团、长城汽车、比亚迪,汽车零部件方面,建议关注中鼎股份、均胜电子、拓普集团等。

【化工】

化工材料行业方面,中信证券表示,分拆上市规则,将为材料领域带来系统性投资机会,提升相关板块的热度和对公司的估值预期,为上市公司主体带来溢价收益,利好相关材料龙头企业。同时分拆上市有利于子公司强化融资能力,实现跨越式突破,助推产业的整体快速发展。

(文章来源:证券时报网)

(责任编辑:DF358) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: