“之前征求过意见,说按年化千七(0.7%)付利息,但最后减半了。不过多少都是肉,对于我们也是好事一桩。”一名大中型支付机构的高管向记者直言。

他评价的是今日让支付圈为之振奋的消息——人民银行决定将第三方支付机构的备付金以0.35%的年利率按季结息,并从中计提10%作为非银支付行业保障基金。

两个独立信源告诉上证报记者,计息新规是去年11月签署,12月份下发到机构。

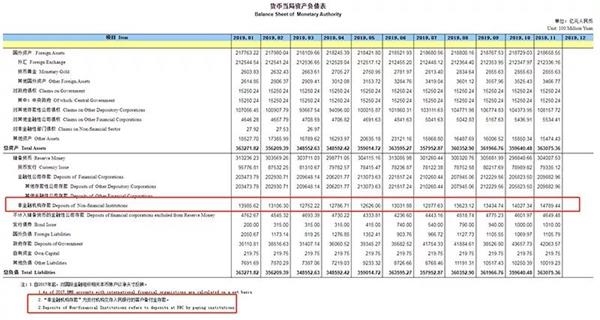

记者查阅央行资产负债表相关科目,发现截至2019年11月末,我国支付机构交存至央行的客户备付金规模已达到14789.44亿。如果按年化0.35%计息,将产生51.76亿元的利息。刨除其中约5.176亿元的非银支付行业保障基金后,返还给支付机构的也有约46.58亿元利息。

备付金“蛋糕”全部上收后又回来了一点

2017年4月之前,支付机构可以凭借备付金从银行处获得协议存款利息;从2017年4月开始直至2019年1月14日,央行逐步扩大备付金缴存力度直至全盘上缴,备付金利息也随着缴存的比例逐步清零。

有支付机构人士告诉记者,“躺赚利差”盈利模式的完全终结对于一些机构影响较大,央行出于助其稳健发展的考虑,去年下半年就曾向支付机构征求意见,给予一定程度的付息补偿。

“备付金不计息之前,按市场化操作(各自跟银行商量之意)大家几乎能拿到百分之一点几以上的利息。考虑到还是要有个缓冲期,否则业界反弹太大,去年下半年央行就向业界征求过意见,说给一定的利息补偿。”一名华东支付机构人士告诉记者。

去年11月份,央行正式发文称,按照0.35%的年利率水平作为清算保证金按日计息,按季结息;此外按季计提10%的清算保证金利息作为非银支付行业保障基金,保障基金管理办法另行规定。

“我们12月收到的文件,然后开始执行计息新规。”上述人士告诉记者,监管表示计息新政也存在变数,可能会再度进行调整。

零计息后再派息的意义

截至2019年11月末,支付机构交存人民银行的客户备付金存款为14789.44亿元,而按照市场份额计算,两家支付巨头沉淀的客户备付金占比应该也在90%以上。

易观支付分析师王蓬博从两个层面向记者分析了备付金计息新规的意义:

一方面,从备付金集中存管、 网联的成立、断直连加速以及互联互通的推进,整个第三方支付行业在监管层面风险已经降到最低;

另一方面,对于部分中小支付机构来说,备付金利息在利润中占比很大,如果不派息,整体盈利能力都会受到影响。虽然中小支付目前也在慢慢转型深耕B端商户,但短时间还不能将占有利润大头的备付金派息给去掉。中小支付机构对整个支付行业乃至国民经济发展发挥着重要作用。

“新规最主要利好的是侧重于提供线上支付解决方案的支付机构,对于侧重线下收单业务的机构影响不是很大。对整个行业绝对是重大利好,因为可以在备付金利息基础上,保证大家不去触犯红线,把更多精力放在行业解决方案的创新上。”王蓬博说。

(文章来源:上海证券报)

(责任编辑:DF142) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: