报告要点

根据《中国家庭财富调查报告2019》,我国城镇居民资产以房产为主,占比超过70%,这在很大程度上源于过去房价的飞速上涨。然而,随着政策控房价的态度越来越明确,今年不少地区房价出现了一定程度的调整。如果未来房价止涨,居民资产结构将如何变化?

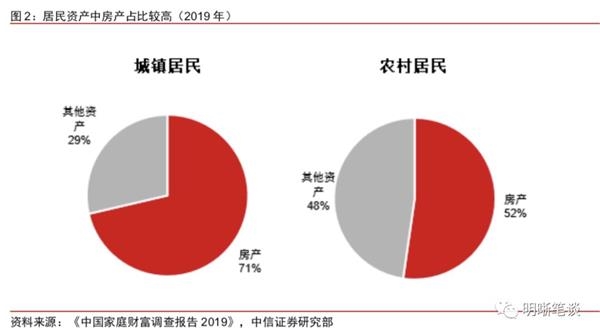

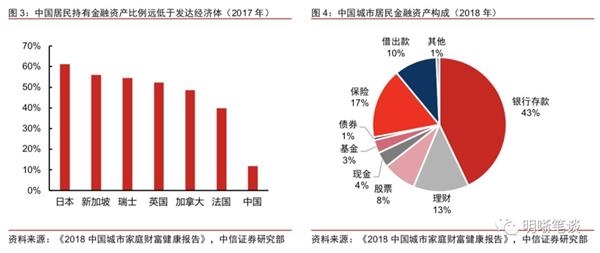

城镇居民资产中房产的“持仓”比例超过70%。过去二十年,中国房地产市场蓬勃发展,投资房地产的收益超过了大部分资产。在中国居民的资产配置中,地产的仓位最重。根据经济日报社发布的《中国家庭财富调查报告2019》,城镇居民的资产中有71%投资于房地产。与之对应的是,中国城镇居民持有金融资产的比例远低于大部分发达国家水平。

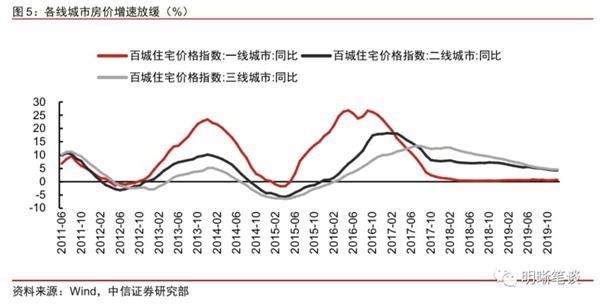

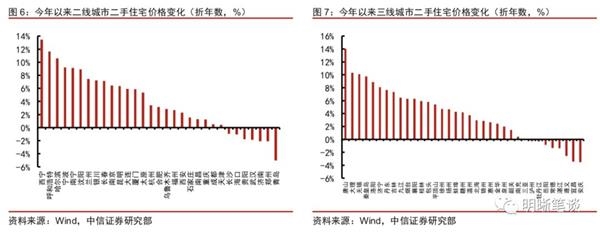

地产投资逐步回归正常收益,增持房产的根基发生动摇。从百城住宅价格指数看,各线城市房价增速均在放缓。一线城市房价自2018年开始涨速归零,二三线城市增速均呈现逐渐放缓的趋势,目前同比已经降至5%以下。如果进一步下降,未来预期收益率不排除低于部分固定收益类产品的可能。从结构上看,部分城市房价已经出现了明显的压力。如果房价不涨了,居民资产结构会发生变化吗?我们希望借鉴国外经验作为佐证。

部分发达国家经验表明,房价与居民的房产“持仓”具有较强的相关性。从德国、新加坡(房价相对稳定)和日本(房价长期下降)三个经济体房价与居民房产“持仓”的关系来看,在房价止涨或者下降时,居民资产中房产的占比将趋于下降。在房价增速回升时,居民存在增配房产的动力。

形成这种现象的原因主要在于两个方面:①房价本身就是房产价值的一部分,②二套房房主的换仓行为。第一,由于房产的现值会跟随房价波动,且居民持有的房产以外的资产(主要是金融资产)在多数时间是不断增值的。因此,只要房价止涨或下滑,那么房产的“仓位”便会自然下降。第二,房价上涨时,居民有动力购买二套、三套房,但是在房价止涨或下行周期中,房产相比于金融资产明显处于劣势,便催生出了二套房持有者的换仓需求。空置二手房的供给增加不仅会挤压新建住房需求,而且其本身并不会从总量上增加居民对房产的配置,仅仅是结构上的转移。

结论:从国际经验来看,房价止涨或下降将会使居民资产配置由房产逐渐向金融资产转移。我国居民资产中房产的仓位较高,在“房住不炒”,房价增速放缓的大背景下,居民资产配置由房产向金融资产转移是大势所趋。但是考虑到当前二三线房价增速仍然相对可观,叠加“稳房价”的目标,房产的配置比例虽然大概率见顶,但也不至于快速下行。因此,居民减配房产,增加金融资产配置将是一个潜移默化的过程。在房价上涨预期逐渐弱化的情况下,二套房房主换仓可能是主要的推手。

正文

根据《中国家庭财富调查报告2019》,我国城镇居民资产以房产为主,占比超过70%,这在很大程度上源于过去房价的飞速上涨。然而,随着政策控房价的态度越来越明确,今年不少地区房价出现了一定程度的调整。那么,如果未来房价止涨,居民资产结构将如何变化?

国内房价与居民资产配置

居民“重仓”房产

过去二十年,中国房地产市场蓬勃发展,投资房地产的收益超过了大部分资产。以2005年作为时间起点,直到2017年底,70大中城市新建住宅价格指数年化收益4.76%,高于国开债总财富指数的年化收益3.88%。与股票相比更是如此,沪深300近十年来大致处于震荡状态,投资房地产的超额收益非常明显。这也是中国居民重仓地产的原因之一。

在中国居民的资产配置中,地产的仓位最重。根据经济日报社发布的《中国家庭财富调查报告2019》,城镇居民的资产中有71%投资于房地产,而其他资产主要是金融资产的占比仅有29%左右。农村居民的资产中房产占比相对较低,为52%。相比之下,不少发达国家居民资产中房产的占比在50%以下,以下文将要探讨的几个国家为例,德国占比在56%左右,新加坡43%,日本则不到36%。

与重仓房地产相对应,中国居民持有金融资产的比例明显偏低。根据广发银行与西南财大共同推出的《2018中国城市家庭财富健康报告》,中国城镇居民持有金融资产的比例仅有11.8%,远低于大部分发达国家水平。另外,从金融资产的结构来看,银行存款的比例略高——在有数据可查的35个OECD国家中,仅有8个国家的存款和现金占家庭金融资产比例超过了50%。

房住不炒,房价涨幅不再

地产逐渐回归正常收益。从百城住宅价格指数看,各线城市房价增速均在放缓。一线城市房价自2018年开始涨速归零,二三线城市增速均呈现逐渐放缓的趋势,目前同比已经降至5%以下。如果进一步下降,未来预期收益率不排除低于部分固定收益类产品的可能。从结构上看,部分城市房价已经出现了明显的压力。

二三线城市房价分化加剧,不少城市房价已经开始下跌。二线城市方面,尽管部分城市房价上涨仍在10%以上,但青岛、郑州、济南、武汉等部分城市二手房价格已经开启了下跌模式。三线城市也面临类似局面,大理、唐山、洛阳等不少城市房价涨速仍然不减,但以岳阳、泸州为代表的不少城市房价已经出现下跌情形,整体房价上涨速度已经趋缓。总体来看,无论是新建住宅还是二手房,无论是二线城市还是三线城市,今年的表现都不及过去三年。

“房住不炒”,棚改退潮的影响下,各线城市房价或将继续放缓。往后看,一线城市房价已经处于较高水平,加上本身城市人口压力较大,很难在政策上做出放松,后续上涨空间十分有限,部分地区二手房价已经出现了明显的下滑。二线楼市仍将是结构分化行情,而低线城市棚改退潮的压力可能持续显现,前期透支的需求可能影响未来供需结构,三四线城市房价增速预计持续放缓。

如果房价止涨,居民资产结构会发生变化吗?由于国内房价长期以来存在上涨预期,很难从国内市场找到直接的证据,因而我们希望借鉴国外经验作为佐证。

他山之石,房价如何影响房产“持仓”?

德国

德国房价以稳定著称。以OECD实际房价指数作为观测指标,德国房价在1995年-2010年是趋势向下的,与日美等发达国家的走向完全相反。任何国家的经济都与制度有着莫大的关联,任何一个国家房地产市场发展及房价变化与制度的联系也是千丝万缕,德国之所以能够维持房价长期稳定,真实房价不升反降,与其相对完善的税收、保障制度密不可分。

房产在德国居民资产中的占比与房价较为相关。在德国统计局公布的居民部门资产负债表中,“建筑和楼宇”与“建筑和楼宇土地”代表居民在房产方面的投资,两项之和的占比大致与实际房价的变化趋势一致:在房价下降时,居民减少了房产的配置,而在房价上涨时,居民对房产的配置比例又有所增加。

新加坡

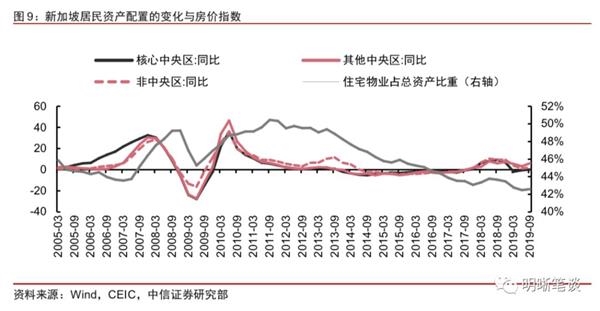

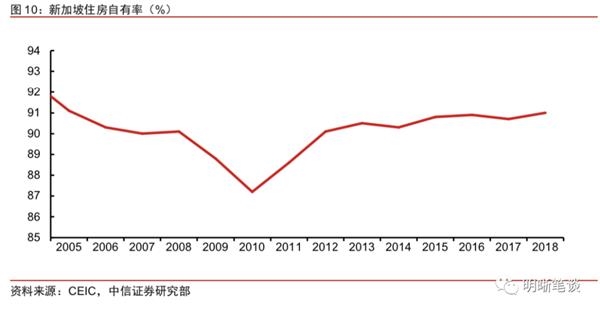

新加坡也是稳定房价的典型案例之一。新加坡的住房以组屋为主,组屋是由新加坡建屋发展局承担建筑的公共房屋,价格由政府统一规定,而且其中绝大部分属于自有产权。组屋解决了大部分新加坡人的住房问题,组屋之外的私有住宅占比非常小。组屋制度真正达到了“居者有其屋”和房住不炒的效果,在这种住房制度下,新加坡房价长期稳定,增速在0附近波动。

新加坡居民房产持仓的持续下降或源于金融资产的增加。新加坡住房的自有率非常高,这就意味着居民增配房产的动力不强,即便是以旧换新的置换需求,在房价常年变化不大的情况下,居民持有的房产增速也相对缓慢。然而,相比于投资房地产,投资于金融资产却能够不断给居民带来正收益,金融资产的不断膨胀将会稀释房产在居民资产结构中的比例,导致房产占比大致以每年1%的速度下降。

日本

日本实际住房价格长期回落或停滞,居民资产配置向金融资产不断倾斜。不同于德国和新加坡,日本房价在20世纪末和21世纪初经历了长期的下跌,直到08年经济危机后才有所起色。在这个过程中,居民的房产持仓不断下降,以房产为主的非金融资产占比大致呈持续下跌的趋势,直到房价趋稳后也未能止跌。这里面既有房价下跌对房产价值的直接影响,也有二套房持有者换仓需求对新建住宅的挤压,我们将在下文进行分析。

房产持仓下降意味着金融资产持仓增加。以德国为例,居民资产可以分为金融资产和非金融资产,而非金融资产又以房产为主,房产占比下降就意味着金融资产占比提升。从德国、新加坡和日本的经验看,房价止涨或者下跌确实带来了以房产为主的非金融资产占比下降,或者说形成了房产向金融资产迁移的表象。那么,资产是通过何种方式完成迁移的呢?

居民资产如何迁移?

房价的直接影响

房产的价值与金融资产很像,如果边际交易的价格下降,就会带动存量资产减值。由于房产的现值会跟随房价波动,如果房价下跌了,那么存量房产的价值就会出现下跌,从而导致房产在居民资产结构中的占比下降。除此之外,即便房价保持稳定,也未必能够保证房产的“持仓”保持稳定,因为居民持有的房产以外的资产(主要是金融资产)在多数时间是不断增值的。只要二者的回报率之差超过了房产规模(通过新建住房)扩张的速度,那么居民的房产持仓就会出现下降。因此,只要房价止涨或下滑,那么居民房产的“仓位”很可能自然下降。

二套房房主的换仓行为

若房价相对于其他资产的优势不复存在,二套房房主将会倾向于换仓。从日本和德国市场来看,房价再很长一段时期内都没能跑赢股市,同样也不能跑赢债市,因而持有金融资产的性价比明显更高。在房价快速下跌或者长期停滞的过程中,若市场对未来房价疲软形成一致预期,那么作为二套房或者三套房的房主,把手中的房产转为金融资产可能是更好的选择。对于非刚需的首套房购房者而言,推迟购房计划或许也是选项之一。

二套房房主出售房产增加供给,居民对房产的增量需求不足。首先,空置的二套房进入市场会增加住宅供给,直接与新建住房竞争,挤压新建住宅的需求。以日本为例,1990年房地产泡沫破灭后,二手住宅成交量一路上行。尽管新房需求在一定时期内维持了相对的景气,但最终带来了日本房屋空置率的高增,在存量二套房的供给压力和需求相对饱和的情况下,新建住宅需求大幅下滑。其次,二套房的成交并不会从总量上增加居民对房产的配置,也不会改变居民资产的宏观结构,仅仅是微观上房产的转移,只有新建住宅才是真正意义上对房产的增配。总结而言,二套房房主的调仓行为既不会增加房产,又挤压了新建住宅,导致房产在总资产中的占比出现下降的可能。

结论

居民资产长期将由房产向金融资产迁移。从国际经验来看,房价止涨或下降将会使居民资产配置由房产逐渐向金融资产转移。我国居民资产中房产的仓位较高,在“房住不炒”,房价增速放缓的大背景下,居民资产配置由房产向金融资产转移是大势所趋。但是考虑到当前二三线房价增速仍然相对可观,叠加“稳房价”的目标,房产的配置比例虽然大概率见顶。因此,居民减配房产,增加金融资产配置将是一个潜移默化的过程。同时,在房价上涨预期逐渐弱化的情况下,二套房房主换仓可能是主要的推手。

(文章来源:明晰笔谈)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: