在伊朗因其一名高级军事指挥官被杀害而对美国采取报复行动后,金融市场周三(1月8日)再次发生动荡,投资者重新评估其投资组合的地缘政治风险。

长期前景的关键在于,一方针对另一方的袭击是否会继续下去,而且各种形势变化促使周五以来股票、货币、石油、黄金和债券不断波动。市场参与者采取了一系列方法,从短期押注到对冲再到观望。

在美方杀害伊朗将军Qassem Soleimani后,风险资产随即暴跌,避险资产飙升,但波动周一消退。周三发生了类似的情况,伊朗对美国在伊拉克的两个目标发动攻击后,避险潮随之而来,随后德黑兰强调称自己不寻求战争,避险情绪才有所缓和。

以下图表反映出市场波动:

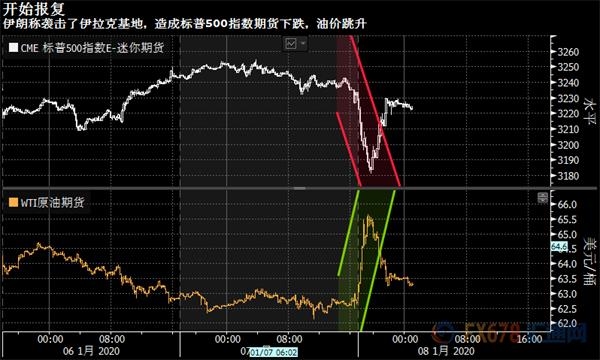

美油和美股

WTI原油期货涨幅一度高达4.72%至65.65美元/桶,刷新自2019年4月来高位;而芝商所标普500指数E-迷你期货跌幅超1%。

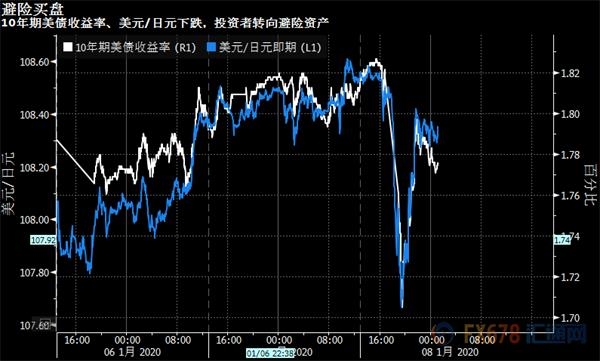

美国国债、美元兑日元下跌

10年期美国国债收益率下跌超过7个基点至1.74%,美元兑日元走低。IG Markets驻墨尔本分析师Kyle Rodda称,中东地区的进一步冲突,可能会在短期到中期内将10年期美国国债收益率推低至1.6%。

黄金

现货黄金一度涨至1600美元上方,最高至1611.42美元/盎司,创2013年以来最高水平。

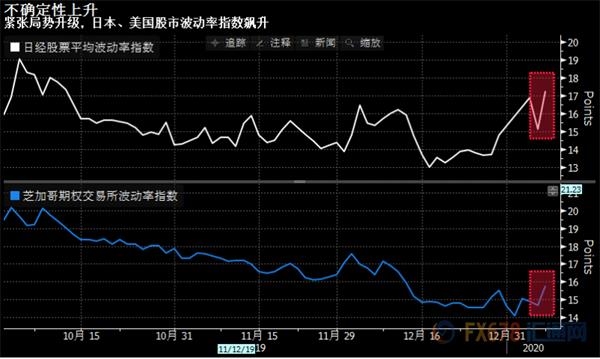

波动率

由于期权交易员争相对股市波动的未来预期重新定价,日经股票平均波动率指数飙升16%,芝加哥期权交易所波动率指数1月份期货上升11%。

以下是伊朗发动袭击后市场人士的一些评论:

央行正注入流动性

澳大利亚最大投资银行的亚洲策略负责人表示,“是的,这是紧张局势升级的表现,但类似的起起伏伏仍将继续。投资者应该在股票市场上反映多少风险,这是一个大问题。”

该行的观点很简单:央行正在向整个系统注入流动性。只要是这种情况,股票投资者就很愿意期待央行将解决经济问题,政治将解决地缘问题,这就是为什么股票市场仍然相当平静的原因。

市场措手不及

Leuthold Group首席投资官Doug Ramsey称,“关键是市场没有做好出现任何坏消息的准备,市场必将对经济、国际贸易局势乃至地缘政治紧张局势等方面的坏消息作出负面反应。”

对于战术基金中的股票,处于正常的30-70%区间的中间位置。目前不打算在局势升级可能造成的任何下跌中逢低吸纳。相反,如果形势继续发展的话,倾向于在第一季度融涨中卖出。

对冲措施降低投资组合风险

Amber Hill Capital Ltd。资产管理总监Jackson Wong认为,“我们正在做更多的对冲措施,以降低投资组合中的风险。购买更多与某些ETF和指数相关的衍生品,以对冲普通市场的进一步下跌。”

毫无疑问,与黄金和石油相关的股票在短期内将表现更好,但谨慎追涨,因为空头情况可能会迅速改变,而目前还没有那么担心。

购买美股

LGT Bank Asia首席投资策略师Stefan Hofer称,仍然会购买美国股票,目前不想太大胆。但考虑到美国消费者,劳动力市场报告将会出炉,认为本周末可能会相当不错。

工资增长强劲,第一季度业绩将有所改善。如果将整个政治风险问题搁置一旁,那么就基本面而言,美国是适宜投资的地方。

美伊危局成市场最大风险

AMP Capital驻悉尼的投资策略主管Shane Oliver称,伊朗已成为市场的最大风险。2020年被不断升级的中东紧张局势所劫持,投资者将重新调整其投资组合以反映这一点。

该机构分析认为,美元兑日元可能跌至105,但它需要形势的“严重加剧”才能测试这一水平。

(文章来源:顺水鱼外汇网)

(责任编辑:DF381) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: