【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

来源 | 地产密探(ID:real-estate-spy)

编辑 | 密探君

当不少房企还沉浸在年终辉煌战绩之时,龙头房企却已经开始积极筹划开年后第一波“地产资本计划”,他们很清楚元旦“央行宣布降准‘放水’8000亿元人民币与己没多大关联”。

所以说,即便是开年之初、去年销售额再创历史新高,他们也不敢有丝毫懈怠和麻痹大意,因为他们深知:这种高销售额依然是靠高杠杆之称的,能依托自身经营现金流而存活、壮大的还几乎没有。

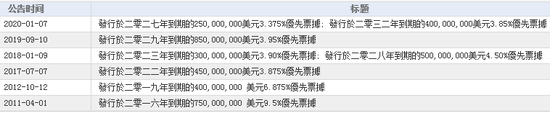

1月6日,号称2019年全国销售十强房企“稳健王”的龙湖集团对外公告一揽子再融资计划:发行于2027年到期的2.5亿美元、年息率3.375%的优先票据,发行于2032年到期的4亿美元、年息率3.85%的优先票据。预计所得款项将用于再融资及公司用途。

密探君查询获悉,龙湖集团此前几年美元债发行相对较少,比如2018年、2019年各均为一单,融资利率相比其他绝大多数房企都要低很多,像2019年9月曾发行过8.5亿美元、年息率3.95%的10年期美元债。

注:龙湖历年美元债发行一览表

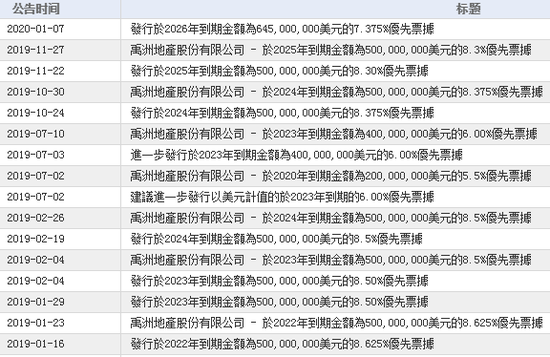

与龙湖同一天,禹州地产公告发行金额6.45亿美元、年息率7.375%、2026年到期的优先票据,拟将所得款项净额主要用作为将于一年内到期的现有中长期境外债务再融资。也就是说,本次融资主要用于借新还旧,解决短期债务到期偿还问题。

过去一年,禹洲地产可谓是境外资本市场上的“吸血大王”,累计融资发行总额65亿美元债,相比2018年融资发行20亿美元债则同比增长225%。

注:禹洲地产美元债发行一览表

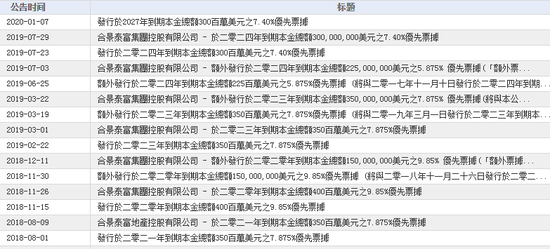

同样是1月6日,合景泰富对外宣布发行2027年到期、本金总额3亿美元之年息率7.40%的优先票据,拟将所得款项用于现有债项再融资。

密探君统计获悉,2019年合景泰富实现美元债融资12.25亿美元,2018年美元债融资9亿美元,略有增加。我们此前曾分析过合景泰富2019年中期时的手头现金相对短期还债压力仍较为宽裕,旗下子公司广州合景控股曾在境内多次发行公司债融资。

注:合景泰富美元债发行一览表

详情,请看地产密探日前刊发的《厉害啊,房企年底发债信心爆炸:合景泰富现金充沛却融125亿》一文,对合景泰富有详细的深度解析。

密探君还注意到,“头部房企之王”碧桂园也于昨晚公告建议向机构投资者发行美元优先票据的融资计划。与禹洲地产表述一样,碧桂园也表示倘发行美元优先票据,拟将票据发行所得净额用于将在一年内到期的现有中长期境外债务再融资。

龙光地产昨晚也公告建议发行“有担保美元定息”优先票据,拟将建议票据发行所得款项净额用作现有债务再融资。

元旦前夕,地产密探刊发重磅稿件《重磅!2019年楼市收官:诞生34家千亿房企,比去年多4家!》,从全口径看,“全国销冠”碧桂园2019年已开接近8000亿元销售规模,碧桂园、万科与恒大三强已将规模门槛提高到6000亿元级,辉煌至极,放眼全球,都极为少见。

我们不要忘记:房企规模推上新的巅峰,既有市场的因素,也有抱团合作剧增,但2019年百强销售增速已跌倒6.5%,与去年同期增速35.1%相比可谓“大腰斩”。

对房企而言,更能看清自身能力就是“权益销售”,以碧桂园为例,去年12月销售额同比增速仅有1.88%,权益销售面积却同比下降14.72%。从TOP10强来看,相比全口径,各大房企权益销售额增速放缓得更为明显。

尽管房企销售规模再创新高,但销售额增速放缓,特别是权益销售额增速放缓,已为各大房企敲响了警钟,必须格外注意现金流的安全性。从克而瑞去年中期统计的174家房企来看,总有息负债规模的增速要明显高于现金增速,融资成本一路走高。

以美元债“吸血大王”禹洲地产为例,从克而瑞统计看,2019年权益销售额447.6亿元,相比2018年权益销售额近520亿元则出现明显下滑。尽管2019年中期禹洲多向业绩指标表现亮眼,但不容忽视的是,净负债率已小幅增长至73%,平均融资成本微升到7.47%,官方解释是拿地所致,但不少地块还是“地王”。

所以说,从各房企美元债融资期限看,一个较明显趋势是当前发行债期限较长,以偿还、置换到期的短期债务,意在优化债务结构,避免公司遭遇现金流短期承压。

据券商机构统计:2020年各大房企涉及信用债、海外债、ABS合计到期逾6000亿元,对应的是再融资需求逾6000亿元,其中海外债净融资需求近300亿美元。

我们不难看出:面对2020年更为严峻的楼市考验,像龙光、金茂、禹洲等大型房企近两年在一线、新一线城市储备不少高价地王,后续如何高质量开发、去化等挑战极大,但首先要保证现金流不出问题,不为短期还债压力而焦虑。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: