UGC音频社区荔枝(原荔枝FM)日前再次更新招股书,招股书显示,荔枝发行区间为11到13美元,准备发行410万股美国存托股票(ADS)。

按这一定价区间的上限计算,荔枝IPO估值区间约为5.2亿-6.2亿美元(绿鞋后),将最多筹集约6100万美元。融资资金将主要用于创新产品研发、AI研发投入和海外市场拓展等。

荔枝上市地点为纳斯达克。据披露,小米、微博已分别表达参与IPO意向认购。

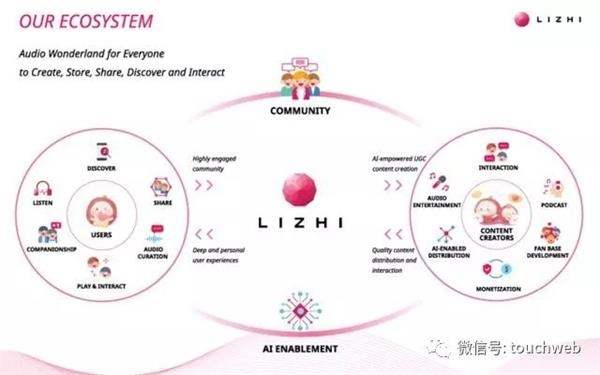

招股书显示, 截至2019年11月30日,平台已积累了超过1.7亿音频内容。

2019年10-11月期间,平台月均活跃用户数超5100万,约590万月均活跃内容创作者,超过月均活跃用户总数的11.4%,用户平均月度互动次数约27亿次,其海量音频内容创作者群体、海量用户原创播客内容、语音直播及互动创新模式均为荔枝独有的特色。

目前,荔枝已启动布局IoT生态,在与百度合作中首次尝试将互动音频落地到智能音箱IoT场景,同时在海外上线了专注语音互动娱乐的产品,布局海外市场。

在此基础上,荔枝探索多样化商业模式,如直播社交、付费内容、粉丝会员、游戏联运、IoT场景拓展等,尝试在良性的社区生态里衍生更多商业化空间。荔枝在行业内践行了音频领域的粉丝经济模式。

荔枝公布发行价区间,让其离成功上市更近了一步,有望成为“中国音频行业第一股”。

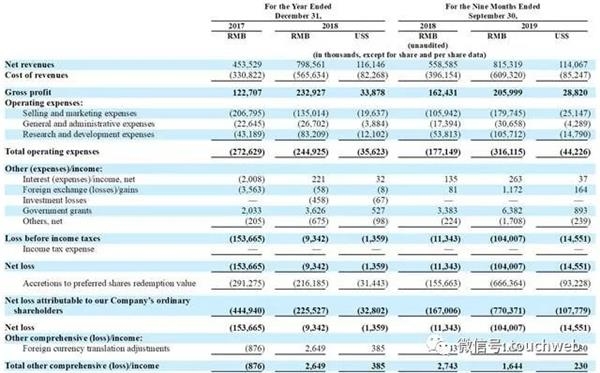

招股书显示,荔枝2018年营收为7.98亿元(约1.16亿美元),2019年前9个月营收为8.15亿元(约1.14亿美元),上年同期为5.58亿元。

荔枝2018年净亏为934万元;荔枝2019年前9个月净亏为1.04亿(约1455万美元),上年同期为净亏1134万元。

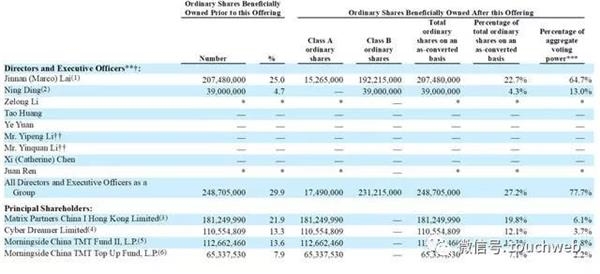

投资者主要为一线美元基金及战略投资者。IPO前,经纬中国持股21.9%,晨兴资本持股21.5%,其他投资者包括战略投资者小米、顺为、兰馨亚洲及TPG。

同时,荔枝创始人赖奕龙所带领的管理层持股约30%。

IPO后,赖奕龙持股为22.7%,拥有64.7%的投票权;Ning Ding持股为4.3%,拥有13%的投票权;

经纬中国持股为19.8%,拥有6.1%的投票权;晨兴资本持股为19.4%,拥有6%的投票权。Cyber Dreamer Limited持股为12.3%,拥有3.8%的投票权;

(文章来源:雷帝网)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: