原本就每家限制两只、成立不少“巨无霸”的摊余成本法债券基金或又来“限制”。

基金君获悉,近期业内传出这类基金将受到限制的消息,有部分基金公司收到规模上限80亿的窗口指导。

值得注意的是,近期华安鑫浦87个月定期开放债券基金宣布,由于投资者认购踊跃,截至1月9日,有效认购申请总金额达到199亿元元,超过该基金规定的募集规模上限80亿元,采取比例配售。

此前,摊余成本法债券基金屡屡出现百亿以上基金,引起行业及监管层关注。业内也传出此类基金或被叫停的传闻。

业内人士表示,摊余成本法债基募集规模若是不超80亿元,预计会对部分谈好大机构客户的基金公司产生影响,事实上影响也不大。而且,最近三年期债券收益率下降了很多,无法满足机构客户的配置需求,近期摊余成本法债券基金发行热度有所下降。

部分基金公司接到窗口指导

一位基金公司人士反馈,近期在与同业交流时得知,基金公司最近上报摊余成本法债券基金,会接到募集规模不超过80亿元的窗口指导意见。不过他也称,自己所在基金公司近期并未上报摊余成本法债基,因此并未接到相关窗口指导。

在上述基金公司人士看来,摊余成本法债基募集规模若是不超80亿元,预计会对部分谈好大机构客户的基金公司产生影响,而本身也不具备募集几百亿规模能力的一些中小型基金公司,事实上影响也不大。

一位产品人士也表示,该公司也听到这一传闻。

也有正在发行摊余成本法债券基金的基金公司人士分析,预计第一只摊余成本法债券基金发行规模较大的基金公司,再发行第二只时,规模会有所限制。而部分第一只摊余成本法债券基金发行规模并不大的基金公司,并未接到通知。

另一位基金公司人士也表示,目前公司有一只摊余成本法债券基金正在发行,但并未接到正式通知。

不过也有基金公司人士认为,毕竟摊余成本法债券基金限制发行规模上限的要求才刚刚下达,不排除其他家基金公司之后会陆续接到窗口指导。

据一位债券基金经理了解,近期摊余成本法债券基金发行热度有所下降。“最近三年期债券收益率下降了很多,无法满足机构客户的配置需求,此前机构客户对摊余成本法债券基金的预期年化收益率在3.5%左右。”

也有基金公司投研人士称,目前并未得知摊余成本法债基发行规模最好不超80亿元的说法。不过,在他看来,80亿元单只发行规模已经好于市场预期,之前市场一度担忧这类基金会被暂停。

有基金宣布80亿上限

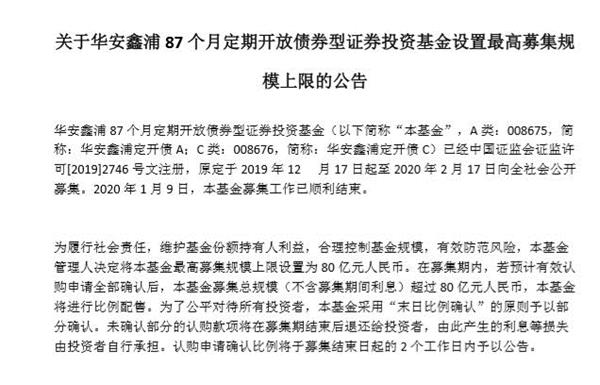

日前,华安基金此前发布公告称,华安鑫浦87个月定期开放债券型证券投资基金,原定于2019年12 月17日起至2020年2月17日向全社会公开募集。2020年1月9日,基金募集工作已顺利结束。

为履行社会责任,维护基金份额持有人利益,合理控制基金规模,有效防范风险,决定将基金最高募集规模上限设置为80亿元人民币。在募集期内,若预计有效认购申请全部确认后,本基金募集总规模(不含募集期间利息)超过80亿元人民币,将进行比例配售。

为了公平对待所有投资者,采用“末日比例确认”的原则予以部分确认。未确认部分的认购款项将在募集期结束后退还给投资者,由此产生的利息等损失由投资者自行承担。认购申请确认比例将于募集结束日起的2个工作日内予以公告。

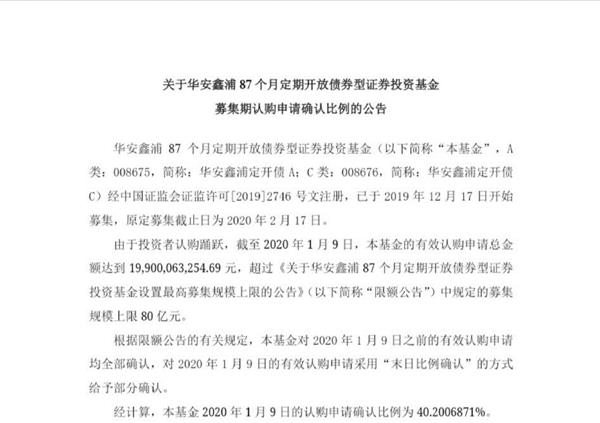

基金君发现,日前华安基金发布关于华安鑫浦 87 个月定期开放债券型证券投资基金募集期认购申请确认比例。

公告显示,华安鑫浦 87 个月定期开放债券型证券投资基金已于 2019 年 12 月 17 日开始募集,原定募集截止日为 2020 年 2 月 17 日。由于投资者认购踊跃,截至 2020 年 1 月 9 日,有效认购申请总金额达到 199亿元,超过《关于华安鑫浦 87 个月定期开放债券型证券

投资基金设置最高募集规模上限的公告》中规定的募集规模上限 80 亿元。

根据限额公告的有关规定,对 2020 年 1 月 9 日之前的有效认购申请均全部确认,对 2020 年 1 月 9 日的有效认购申请采用“末日比例确认”的方式给予部分确认,申请确认比例为40.2006871%。

专心打造投研能力

过去一年,基金公司无论权益还是固收业绩均交出了一份靓丽的成绩单,偏股混合型、股票型基金平均收益率超过40%,成功把握住可转债行情的债券基金,全年业绩超过30%的也不在少数。

部分绩优基金公司实现了规模、业绩双丰收,新年伊始更是将精力放在做好投研工作,对摊余成本法债券基金并未特别在意。

一位基金公司固定收益部负责人表示,所在公司至今并未发行摊余成本法债券基金,也一直在犹豫是否要发行摊余成本法债券基金。“摊余成本法债券基金从产品运作角度而言,并没有太多技术含量,对于提升基金公司主动管理能力没有太大帮助。从长远上看,基金公司应该专注于打造投研竞争力,专心做好业绩,若是投研部门分心做类似摊余成本法债券基金这类简单且赚钱容易的业务,长期也会对提升投研能力产生间接影响。”不过,他也坦言,公司对于是否发行摊余成本法债券基金,内部也存在分歧:其中一种观点认为,既然每家基金公司拥有两只基金的发行额度,应该充分利用。

一家基金公司产品部人士也透露,公司此前发行了一只摊余成本法债券基金,考虑到近期摊余成本法债券基金扎堆建仓,建仓难度有所加大,因此已经撤回第二只摊余成本法债券基金上报申请,未来待政策口径明确了再根据公司的产品策略进行布局。

他也认为,摊余成本法债券基金控制发行规模,对公司影响并不大。“目前公司正在专心发行权益基金,从管理费角度分析,目前摊余成本法债券基金平均管理费0.15%,80亿的摊余成本法债券基金所贡献的管理费也仅相当于20-30亿的债券基金,或者相当于10亿规模的主动权益基金。事实上,基金公司回归本源,扎实做好业绩,对于长期绩优股票基金而言,只要做好持续营销,规模增长10个亿,并非特别难的事情。”

“银行理财产品净值化转型过程中,绝对收益策略很受市场欢迎。即使是固收类产品,基金公司现在也应该重点发展二级债基等固收加强型策略的产品,这才是基金公司核心竞争力。”上述基金公司产品部人士认为,很多基金公司是出于规模考虑,才会布局摊余成本法债券基金。但从公司规模良性发展的角度考虑,纯债、二级债等普通的开放式基金,每天都能开放申购赎回,业绩好的基金可以形成规模、业绩的正向循环,而不是靠摊余成本法一次性将规模做大,几年之后待基金封闭期结束又遭遇大额赎回,经历规模的过山车。

合计发行规模近4000亿元

事实上,扎堆发行背后,作为“吸金利器”的摊余成本法债基也面临规模分化的压力。

数据显示,截止1月11日,目前基金行业内已经成立且按照摊余成本法估值的债券基金共有61只之多,合计募集规模3848.67亿元。嘉实安元39个月、博时稳欣39个月等14只定开债募集规模达到百亿以上,也有鹏华锦利两年定开、建信荣禧一年定开债等11只基金募集规模不到10亿,部分基金更是一度延长募集期。

一位基金公司产品部人士透露,银行等机构资金对于摊余成本法债基金还是有配置需求,且偏好3年以上封闭期的基金品种,只是部分银行去年额度已经用完,今年会继续开始配置。不过随着摊余成本法债基密集获批,他预计未来这类基金单只募集规模或呈下降趋势。

“机构客户对基金公司也会有所选择,不是所有公司发行的摊余成本法债基都是爆款,很多同类品种募集规模也就几个亿左右。”一位基金公司高管在与银行交流时了解到,银行客户一方面存在配置需求,另一方面在筛选合作基金公司时,也会考量基金公司的信用风险管理能力。“摊余成本法基金以买入持有策略为主,有些摊余成本法债基需要配置3A级信用债,因此银行会关注基金公司如何管理信用风险,碰到信用风险时是否有能力处理掉问题债券。”

也有债券基金经理认为,摊余成本法债基发行分化主要是去年年底集中发行所致。“基金公司当时都在争取年底规模,过完12月底情况有所好转,毕竟银行需求仍在。”

一位基金公司机构部总监也反馈,目前摊余成本法债基发行相当拥挤。“这类基金比较同质化,对基金公司的主动投资能力没有过高要求,能否做大首发规模,考验的是基金公司的机构资源储备。”

他称,“机构客户储备较多的基金公司比较有优势,广大中小基金公司做起来较为费劲,且这类基金管理费并不高,如果不计入规模排名的话,估计大家也没什么动力去做。”

考验建仓运作效率

一位债券基金经理反馈,以摊余成本法估值的债基持仓债券的到期日不得晚于该基金的下一个开放日,因此,对配置债券的剩余期限要求较为严格,若是同样封闭期的摊余成本法基金扎堆发行,而对应的同类期限品种的债券流动性不足,有可能会影响基金的建仓效率。

“对于发行规模较大的摊余成本法债基,如何有效建仓确实是个重点。”一位基金公司高管称,摊余成本法债基建仓较为依靠交易员的储备能力。基金拿到发行批文到募集成立的时间可以预估,交易员可以利用这段时间先行谈好交易客户。

“银行等机构客户一般不会将自己的存量债券资产直接给基金公司持有到期,还是需要基金公司自己到公开市场购买债券。”一位基金公司人士反馈,基金公司提升摊余成本法债基的建仓效率,其中一个做法是在产品发行前,用别的机构账户先行储备,待产品发行成立之后再交易过来。

“之前摊余成本法债券基金建仓都很猛,直接把利率往下打着买,当时债券市场上三年期收益率已经与两年期差不多,市场非常关注。”上述债券基金经理预计,过完年底集中发行期,摊余成本法债基建仓效率将会有所提升,毕竟市场容量还是比较充足。

“摊余成本法定开债基扎堆发行,不仅考验基金公司发行能力,建仓时还得抢资产,比拼基金公司的买债能力,主动管理能力相对次要。”一位基金公司机构部总监反馈。

除了建仓效率,摊余成本法债基的杠杆使用效率也为市场关注。“处于封闭期的债券基金,理论上杠杆率最高可到200%,不高,银行间杠杆率最高只能140%,其余杠杆需要依靠交易所债市提升。实际上摊余成本债基金杠杆率一般也就在170%-180%附近,事实上,银行客户也不见得需要非常激进的运作管理,他们认为160%-180%杠杆率已经足够,毕竟短期利率也有可能上升,高杠杆运作也存在风险,”

谈到摊余成本债券基金具体投资策略时,多位业内人士表示,这类基金基本上直接按封闭期配置同期限债券,然后买入持有。“不会采取不同短期限债券分配配置的策略,期限太短的债券收益太低,覆盖不了银行负债端的成本。”上述基金公司人士反馈。

“摊余成本法债券基金管理上的重点就是高效建仓,然后管理好信用风险。”一位基金公司高管如此总结。

(文章来源:中国基金报)

客服热线:

客服热线: