摘要

#本周专题:如何把握“春节效应”下的高频数据信号?利率走势与基本面偏离之下,最终谁向谁收敛?对此,需要更多数据来“确认”本轮回暖的性质。然而,春节效应将加大对1-2月数据的扰动,主要体现在三个方面:①部分数据进入“真空期”;②从环比来看,考虑春节“季节性”的影响;③从同比来看,考虑春节“移位”的影响。

为减少扰动,我们利用高频观测指标,填补宏观经济指标的空缺。同时,将春节日期定义为T=0,将不同年份的时间序列放在同一坐标系下,使得不同年份数据之间直接“可比”。采用这种方法,我们对核心高频指标在春节前后的变化规律进行梳理,大致把握了2020年1-2月经济走势的“强弱区间”,结论如下:

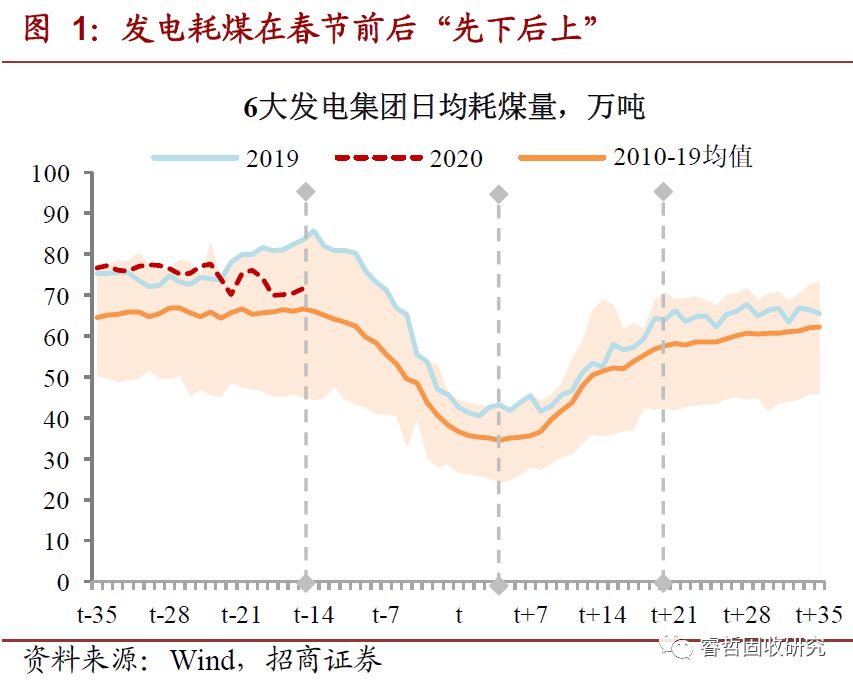

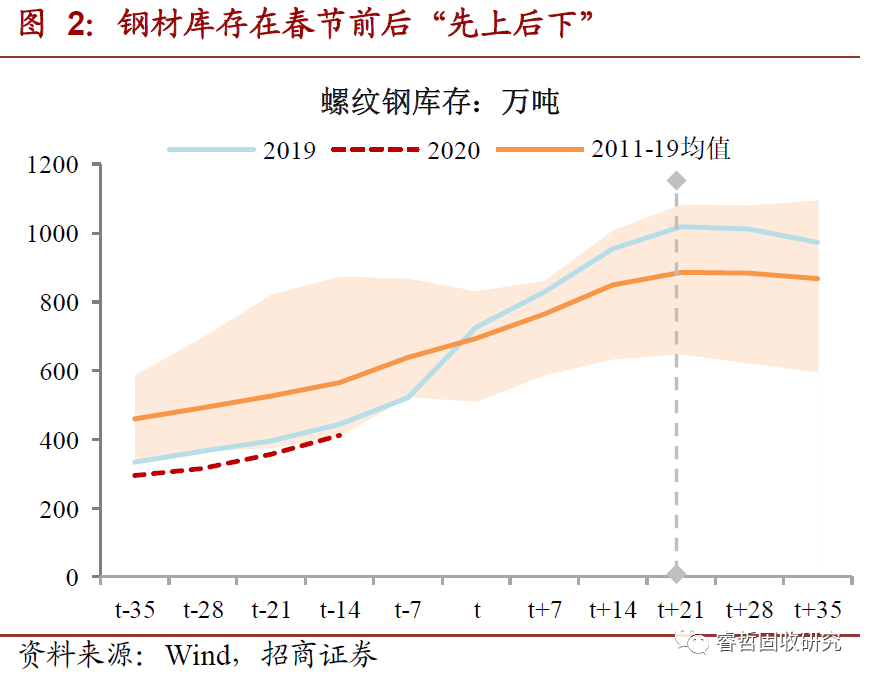

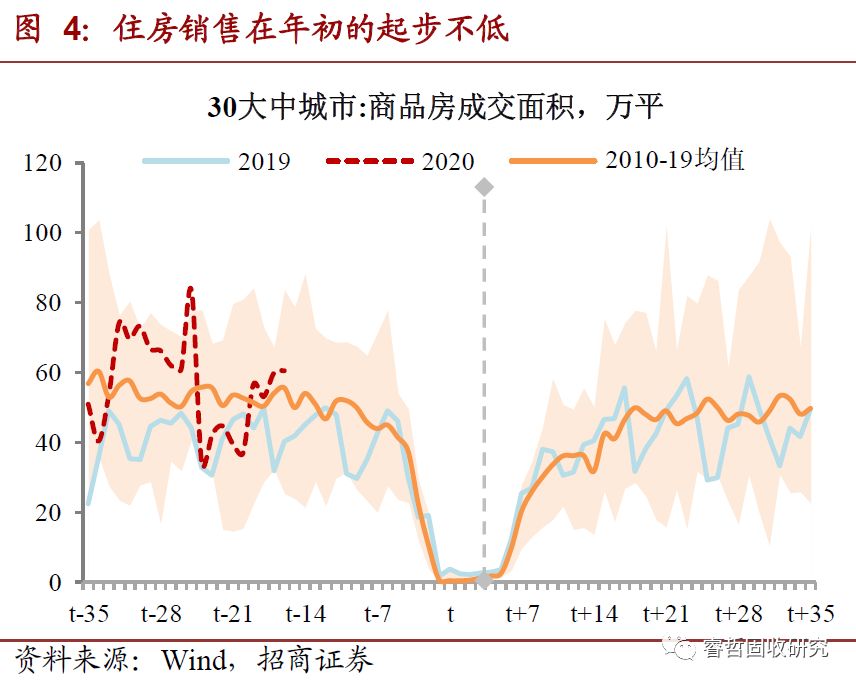

①到目前为止,工业生产活动比较稳定。消除“春节移位”因素后,高频层面的证据如:发电耗煤同比跌幅(1月前10日均)为-6.1%,强于春节季节性;螺纹钢库存处于2011年以来的节前最低水平;从需求来看,房地产销售在2020年初的起步不低也提供支持。

②后续2-3周需密切跟踪“临界点”数据变化。发电耗煤预计从下周开始下跌直到月末,参考往年情形,跌幅平均高达50%左右,换言之,若月内发电耗煤同比跌幅仍能够维持在-10%以内,表明生产活动比较强劲;螺纹钢库存从下周起也有上升风险,工业需求有待检验;近几日农产品价格上涨有加速迹象,月内通胀高点存在不确定性。

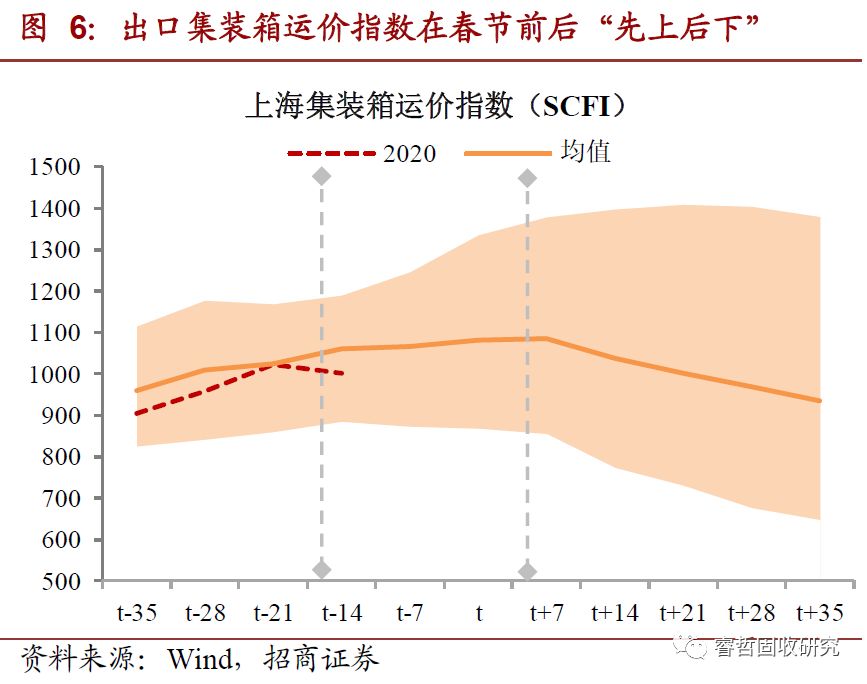

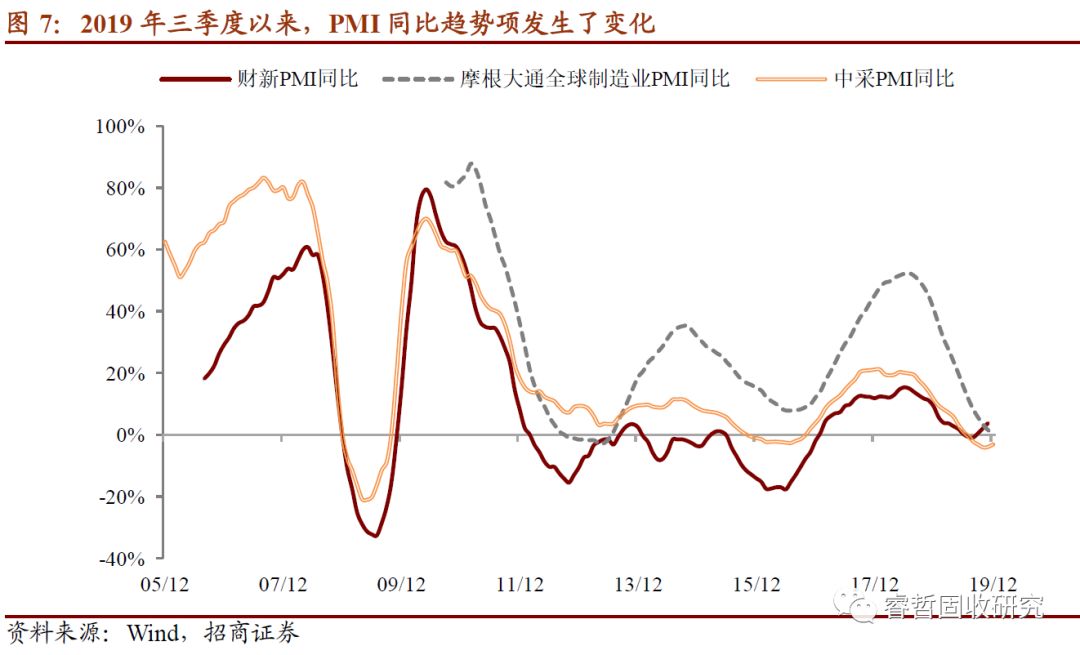

③未来1个季度关注外需企稳的可能。除高频数据以外,PMI同比趋势项也位于“临界点”:近两个月连续回升(上一轮数据回暖过程中未观察到)。按照前几轮经验,全球PMI同比滞后中国6个月左右,对应2020年一季度末我们有可能看到外需企稳。

#流动性观察:本周央行暂停公开市场逆回购操作,当周合计净回笼500亿元。跨年后央行持续回笼到期逆回购资金,叠加降准资金仍待逐步到位,周内资金面因而边际收敛,但仍处于宽松状态。下周三(15日)为缴税截止日,当月综合缴税效应与财政投放后预期将剥离银行体系流动性约7,000亿元。目前市场流动性总量仍然较为充裕,叠加当周无资金到期,预期缴税扰动下资金利率继续边际回升,但实质收敛压力有限。

风险提示:经济下行压力超预期

正文

一、本周专题:如何把握“春节效应”下的高频数据信号?

在此前的报告中,我们提示短期市场正在上演一轮“迷你版2016”(详见“钱多是硬道理?”)。即宏观逻辑不利于债市(名义增速回升),但是在中观逻辑(结构性资产荒)拖拽之下,利率走势与基本面偏离。

最终谁向谁收敛?存在两种假设:①这是一轮类似于2018年末-2019年初“春季躁动”式的脉冲,只不过在时间节奏上前置了。②这是一轮带有趋势切换含义的回暖。如果前一种假设成立,数据有可能回调至新低、或者重新挑战8、9月份低点;如果后一种假设成立,数据将延续涨势至新高。也就是说,对8月以来这轮回暖“性质”的认知,需要得到更多数据层面的“确认”。

然而,春节效应将加大对1-2月数据的扰动。主要体现在三个方面:

①部分数据进入“真空期”。规模以上工业增加值、固定资产投资、社会消费品零售等重要宏观经济数据在1-2月不会单独公布,直到3月中旬才合并公布。数据“真空期”内,市场对于经济走势的分歧往往较大。

②从环比来看,考虑春节“季节性”的影响。春节对于经济活动的影响不仅局限于7天假期,事实上,春节前后15-20天左右的经济活动都可能受到一定影响。如:从工业来看,节前一段时间内生产有所放缓;从出口来看,出口企业在节前一般有“抢出口”的情况;从消费来看,消费在节前增长较快、同时会拉高CPI,节后逐渐放缓;从金融来看,节前信贷增长也较快。这些都是春节因素导致的季节性波动,会对1月、2月数据的环比增长带来扰动。

③从同比来看,考虑春节“移位”的影响。过去20年里,有7年的春节位于1月下旬、7年位于2月上旬、6年位于2月中旬。基于春节“季节性”,当相邻年份的春节时间落在不同位置上时,1月、2月数据的同比增长可能会出现一些“异常值”。如:2018年2月CPI冲高至2.9%,因为当年春节位于2月,而上一年春节位于1月,“移位”导致当年的对比基数相对较低。

为了还原经济走势的“真实”面貌,有必要对上述“扰动”进行一些处理。我们利用高频观测指标,填补宏观经济指标的空缺;同时,将春节日期定义为T=0,然后将不同年份的时间序列放在同一坐标系下,可以消除春节“移位”,使得不同年份数据之间直接“可比”。

采用这种方法,我们对核心高频指标在春节前后的变化规律进行梳理,大致把握了2020年1-2月经济走势的“强弱区间”,具体包括:

①发电耗煤:规模“先下后上”,若1、2月同比增速分别>-16%、18%,则工业活动偏强。从走势来看,发电耗煤在春节前后“先下后上”。一般在节前2周开始下跌,节后3天左右确认低点,期间跌幅平均为48%,2019年为49%;然后在节后3周内明显反弹,大致回到低于“起点”的位置,期间涨幅平均为67%,2019年为48%。

2020年初,发电耗煤尚未开始下跌,预计从下周开始下跌,直到月末。若节前跌幅小于48%,低点(1月29日附近)>38万吨/天;或者,节后涨幅大于67%,高点(2月14日附近)>62万吨/天;对应1、2月同比增速分别>-16.2%、18.2%,则发电耗煤强于春节季节性。到目前为止,1月前10日均的同比增速为-6.1%,若月内跌幅仍能维持在-10%以内,表明工业生产韧性较强。

②螺纹钢:库存“先上后下”,若1、2月同比增速分别<19%、-16%,则工业活动偏强。从走势来看,螺纹钢库存一般从年初开始上升,节后3周确认高点(与发电耗煤低点时间相一致,反映节后3周复工启动,对螺纹钢的需求逐渐恢复),然后在上半年持续下降。

2020年初,螺纹钢库存低于2019年,处于2011年以来的节前最低水平,反映工业需求尚有韧性;预计未来两周进入关键的“检验期”。以2019年为例,库存水平从历史“下限”向“上限”快速靠近,库存堆积,为4月经济再次回落埋下伏笔。本周-节后3周内,若螺纹钢库存上升小于56%,高点<645万吨(2月14日附近),对应1、2月同比增速分别<19%、-16%,则螺纹钢库存强于春节季节性。目前为止,1月前10日均的同比增速为9.5%,仍位于偏强区间。

③房地产:年初起步不低。其一,土地成交的低点在节后1周,成交面积平均为87万平,2009年仅0.42万平,为2009年以来最低值;其二,住宅销售在节前1天-节后5天左右更是近乎“闭市”状态,销售面积平均1.2万平,2019年达到2.8万平,为2010年以来最高值。目前来看,土地成交与住房销售在2020年初的起步不低,总体高于2019年与历史均值,而节后1周(2月初)的表现可以进一步测试房地产市场的温度。不过,由于房地产数据的单周波动过大(呈现“锯齿型”波动),以周度数据不宜过度推演趋势。

④农产品:价格“先上后下”,若1、2月同比增速分别>17%、10%,则节日消费需求偏强。从走势来看,农产品价格在节日消费需求的带动下,一般从节前3周开始上涨,节后1周确认高点,期间涨幅平均为6.4%,2019年为7.8%;之后消费需求回落,农产品价格从节后1周开始下跌,节后3周以后步入相对稳态,期间跌幅平均为4.5%,2019年为1.4%,大致回到高于“低点”的位置。

2020年初,农产品价格上涨在本周有启动迹象——周内(1月6日-10日)涨幅明显高于上周,反映节前消费增长迎来加速;预计未来3周仍将维持涨势。若节前涨幅超过6.4%,指数高点(2月1日附近)>133点;或者,节后跌幅小于4.5%,指数低点(2月15日附近)>127点;对应1、2月指数同比增速分别>17%、10%,则强于春节季节性。到目前为止,1月前10日均的农产品价格同比涨幅为17%,与春节季节性一致。

进一步,预计2020年1-2月CPI同比“前高后低”;但由于目前而言,我们尚未观察到农产品价格的超季节性表现,1月破5存在不确定性。

⑤SCFI指数:年初“抢出口”现象比较明显。外贸企业一般都有在节前“抢出口”的经营习惯,从年初到春节前1-2周,各个工厂都加快赶工与交货。这可能会导致春节前一个月的出口格外地高,而春节所在月份的出口格外地低,加大一季度数据的波动。

2020年初,上海集装箱运价指数延续上涨,突破1000点(2015年3月以来新高)。走势稍强于春节季节性,体现为环比涨幅大于同期均值,节前“抢出口”现象比较明显。

结合上述梳理,我们有以下几点结论:

①到目前为止,工业生产活动比较稳定。消除“春节移位”因素后,高频层面的证据如:发电耗煤同比跌幅(1月前10日均)为-6.1%,强于春节季节性;螺纹钢库存处于2011年以来的节前最低水平;从需求来看,房地产销售在2020年初的起步不低也提供支持。

②后续2-3周需密切跟踪“临界点”数据变化。发电耗煤预计从下周开始下跌直到月末,参考往年情形,跌幅平均高达50%左右,换言之,若月内发电耗煤同比跌幅仍能够维持在-10%以内,表明生产活动比较强劲;螺纹钢库存从下周起也有上升风险,工业需求有待检验;近几日农产品价格上涨有加速迹象,月内通胀高点存在不确定性。

③未来1个季度关注外需企稳的可能。除高频数据以外,PMI同比趋势项也位于“临界点”:近两个月连续回升(上一轮数据回暖过程中未观察到)。按照前几轮经验,全球PMI同比滞后中国6个月左右,对应2020年一季度末我们有可能看到外需企稳。

二、流动性观察:下周(1.13-1.17)资金预期边际收敛

本周央行暂停公开市场逆回购操作,当周有逆回购到期500亿元,当周合计净回笼500亿元。此外,周一央行下调金融机构存款准备金率0.5个百分点,预期将逐步释放长期资金约8,000亿元。跨年后央行持续回笼到期逆回购资金,叠加降准资金仍待逐步到位,周内资金面因而边际收敛,资金利率中枢较前期有所上行,但总体仍处于宽松状态。

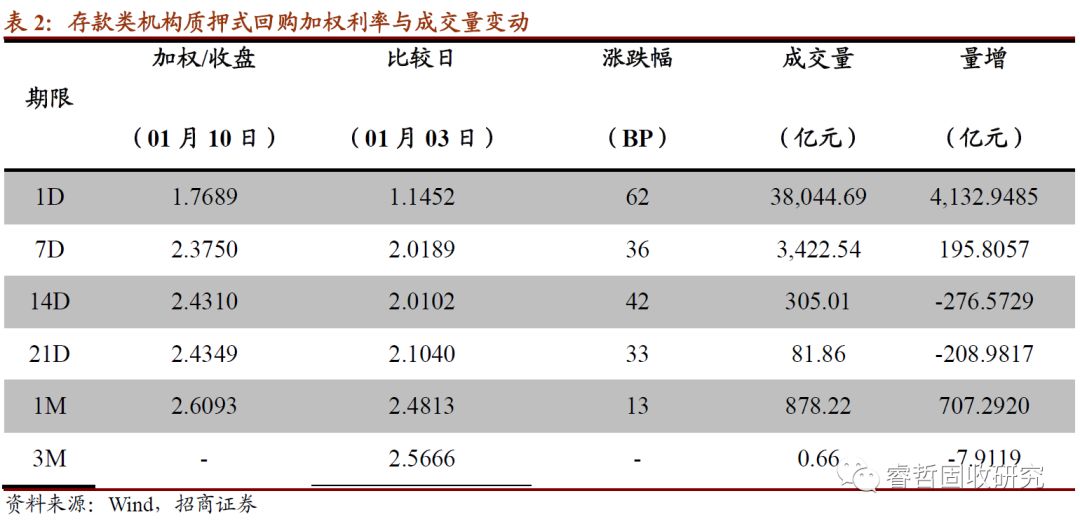

从存款类机构质押式回购加权利率看,截止本周五时,隔夜品种加权在1.77%,较前期上行62个BP;7天品种加权在2.38%,较前期上行36个BP;14天品种加权在2.43%,较前期上行42个BP。

同业存单方面,本周各期限、等级同业存单到期收益率均出现下行。本周五时,AAA等级3M、6M及9M期限同业存单加权收益率分别在2.5491%、2.7632%和2.8015%位置,3M、6M、9M期限同业存单加权收益率较前期分别下行5个、7个及8个BP。

1月为传统缴税大月,当月缴税截止日为15日(下周三)。从近三年数据看,1月期间综合缴税与财政投放后将剥离银行体系流动性约7,000亿元。目前市场流动性总量仍然较为充裕,叠加当周无资金到期,预期缴税扰动下资金利率继续边际回升,但实质收敛压力有限。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: