2020年1月13日,美国财政部公布半年度汇率政策报告,并未对中国作出“汇率操纵国”的认定。美国财长努姆钦(Steven T. Mnuchin)表示,中国做出了可落实的承诺,避免竞争性贬值,同时也强化了透明度。

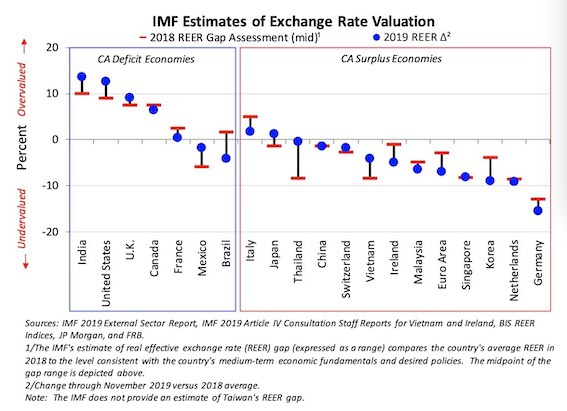

美方还称,持续的强美元令人担忧,美元实际有效汇率仍然较20年的平均水平高出8%,且几个贸易顺差经济体的实际有效汇率被IMF(国际货币基金组织)认为是低估的。

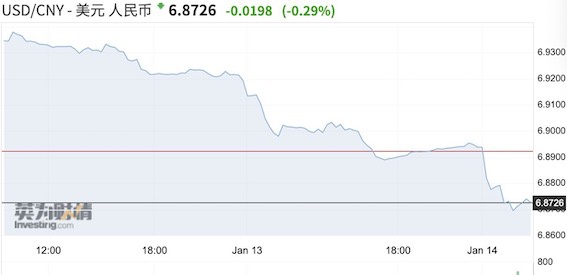

1月14日,美元/人民币开盘跌了近300个基点。截至北京时间中午,美元/人民币的报价为6.8701,美元/离岸人民币报价6.8711。多位国有大行交易员对第一财经记者表示,受外围消息影响,加之季节性结汇需求不断释放,近期人民币对美元走强,中间价和即期价均创逾五个月新高。“若后期没有更多利好,人民币可能需要寻找一个阶段性底部。”德国商业银行新兴市场高级经济学家周浩对记者表示。

“中国官方外汇储备在2019年12月末为3.1万亿美元,这也表示中国央行在人民币贬值的同时并没有干预汇率。”美国财政部的报告称。

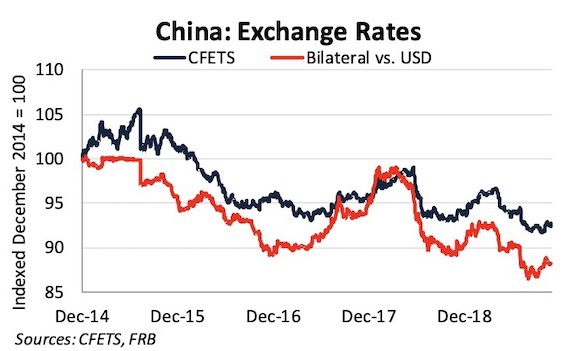

美国财政部在报告中回顾了过去一年的人民币汇率走势——2019年人民币贬值可能有助中国货物出口。从2019年5月以来,人民币对美元贬值4.3%,CFETS一篮子货币指数则贬值4%。同年8月5日,人民币跌破7关口,这是金融危机以来的首次。在9月初人民币对美元贬值至7.18后,从10月开始逐步走升,目前交易在6.9附近。中国央行通过一系列工具来管理汇率,包括中间价,2017年引入的逆周期调节因子等。

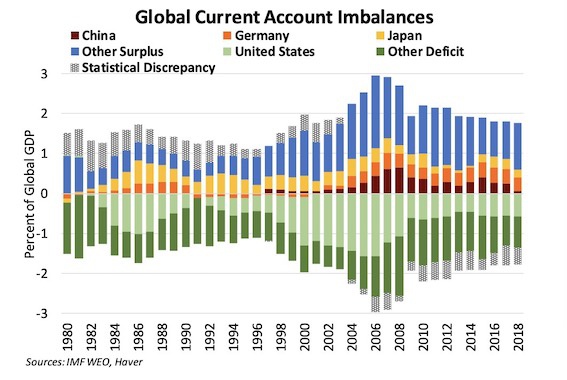

早前,美国方面的关注点始终落在中国的经常账户顺差之上,原因在于,其担心部分国家通过低估的汇率来取得出口优势。不过近年来,中国顺差已经不断收窄。此次报告提及,2018年中国的经常账户顺差已降至GDP的0.4%(490亿美元),虽然2019年为GDP的1.2%(880亿美元),但这一扩大主要是因为货物和服务进口有所放缓,出境旅游也有所放缓,货物出口仍然较为稳定。

在2019年8月6日,美国财政部将中国贴上所谓的“汇率操纵国”标签。而此前IMF方面认为人民币估值合理。

“持续的美元强势令人担忧”——报告对强美元的影响也花了大量笔墨。由于过去两年的贸易不确定性,美元指数居高难下,一度逼近100,目前也始终盘踞在97附近。

报告称,“IMF持续判断美国(实际有效汇率)被高估......然而,美元实际有效汇率仍然较20年的平均水平高出8%,持续的美元强势会加剧贸易和经常账户失衡。”

美国方面也认为,同样令人担忧的是几个贸易顺差经济体,“IMF认为这些国家货币的实际有效汇率还是被低估的,而这些货币今年反而进一步贬值(尤其是韩国,德国和马来西亚也属于该行列),也有一些国家并没有朝着改善失衡的方向前进(新加坡、荷兰)”。这部分内容并未提及人民币。

截至北京时间1月14日中午记者发稿,美元指数报97.105。本周一,美元指数上涨0.03%,收于97.369。本周将公布美国消费者物价和零售销售等数据。主流机构预计美元指数2020年将贬值5%。

而人民币近期的强势无疑受到多方因素带动——经济数据企稳、企业季节性结汇等。不过,交易员普遍对记者表示,此后若无进一步的利多消息,人民币将阶段性寻底,2020年汇率预计将较为稳定。

周一开始,境内外人民币表现强劲,双双升破6.89关口,创近5个半月高位。建行金融市场部称,短期内,乐观情绪仍有望继续支撑人民币表现。同时,中国外汇局优化政策,丰富债市境外机构投资者外汇对冲渠道,这也有助于外资进一步流入中国市场。外汇局发布《国家外汇管理局关于完善银行间债券市场境外机构投资者外汇风险管理有关问题的通知》,重点包括丰富外汇对冲渠道、创新引入了主经纪业务、调整实需管理方式等,进一步便利了银行间债券市场境外机构投资者管理外汇风险。

此后,市场仍需密切关注各国经济数据,目前英镑的走势将对美元、人民币强弱造成关键影响。周一数据显示,英国11月经济数据表现不佳,2019年11月制造业产出环比下降1.7%,预期下降0.3%,GDP创2012年11月来最低。英国适逢大选前,持续的政治不确定性令制造业活动走弱,零售和建筑等其他行业陷入困境,经济持续疲软提升了市场对英国央行本月降息的预期。英镑对美元汇率短线下跌30个点至1.2961,触及两周低点。

原标题:美国撤掉“操纵汇率”标签,人民币升破6.9后将向哪里走?

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: