国泰君安与上海证券“分手”一事有了新进展。

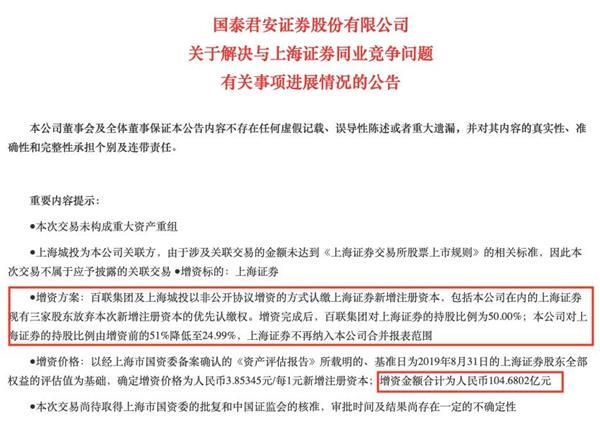

1月14日晚间,国泰君安公告称,百联集团及上海城投拟以定向增资的方式认缴上海证券新增注册资本,增资金额合计近105亿元。

增资完成后,百联集团对上海证券持股比例为50.00%,国泰君安对上海证券的持股比例则从增资前的51%降至24.99%。上海证券将正式易主。

百亿增资方案敲定

上海证券将易主

早在2019年8月16日,为落实监管要求和A股上市承诺,国泰君安董事会便审议通过了《关于提请审议采取上海证券有限责任公司定向增资方式解决同业竞争问题的议案》,同意由上海证券定向增资,解决两家券商的同业竞争问题。

1月14日,董事会审议通过了相关具体方案,即百联集团及上海城投以定增增资的方式认缴上海证券新增注册资本,而包括国泰君安在内的上海证券三家股东放弃此次新增注册资本的优先认缴权。

根据方案,上海证券此次新增注册资本27.16532亿元,由百联集团和上海城投分别认缴26.63266亿元和0.53266亿元。

根据评估,增资价格确定为3.85345元/每1元新增注册资本,增资金额合计104.6802亿元,其中百联集团应支付102.6276亿元,上海城投应支付2.0526亿元。

增资完成后,百联集团、上海城投、国泰君安、上海国际集团有限公司及上海上国投资产管理有限公司分别持有上海证券50.0000%、1.0000%、24.9900%、7.6767%和16.3333%的股权。

由于国泰君安对上海证券的持股比例由增资前的51%降低至24.99%,因此上海证券将不再是国泰君安的控股子公司,也不再纳入国泰君安合并报表范围。

据披露,增资款项用于补充上海证券资本金,增加上海证券营运资金。

国泰君安表示,预计上海证券的定向增资将为其产生12.76亿元收益,不过该收益要待交易完成后方可确认,最终数据以年报审计确认为准。在考虑税费因素后,此次定向增资预计产生的净利润将超过公司2018年经审计净利润的10%。

耗时五年敲定“分手”方案

800亿国企入主

上海证券成立于2001年4月,当时由上海国际信托投资公司证券部和原上海财政证券公司以新设合并方式成立,注册资本为15亿元,注册地为上海市黄浦区。2016年7月,上海证券的注册资本增至26.1亿元。

2014年7月,国泰君安作价35.71亿元,从当时上海证券的控股股东——上海国际集团手中拿下其所持的51%股权,成为上海证券的控股股东;上海国际集团持股降至15.67%,另有上海上国投资产管理有限公司持股33.33%。

而在“一参一控”的监管要求下,国泰君安需要在五年内解决与上海证券及其子公司海际证券的同业竞争问题。

2016年2月,国泰君安向贵阳金融控股有限公司转让了海际证券66.67%的股权,解决了与海际证券的同业竞争问题;与上海证券的同业竞争问题则一直拖延至今才敲定方案。

此次将入主上海证券的百联集团,成立于2003年4月,注册资本10亿元,是上海市属大型国有重点企业。截至2018年末总资产近800亿元,2018年实现营收625.89亿元,净利润7.85亿元。

据官网介绍,百联集团的主要业务涵盖主题百货、购物中心、奥特莱斯,大型卖场、标准超市、便利店、专业专卖等零售业态,经营有色金属、黑色金属、汽车、化轻、机电、木材、燃料等大宗物资贸易,涉及电子商务、仓储物流、消费服务、电子信息等领域。

截至2019年8月31日,上海证券总资产为332.19亿元。2018年实现营业收入9.06亿元,同比下降35.84%;净利润0.70亿元,同比下降85.54%。

国泰君安在公告中称,上海证券的定向增资实现了控股权变更,有利于解决其与上海证券的同业竞争问题;增资扩股将补充上海证券的净资本和流动性,提高资产规模,有利于防范流动性风险,符合监管部门的风险控制监管要求;增资扩股也将进一步优化上海证券的资产负债结构,补充核心净资本,促进业务发展,提高上海证券的竞争力和行业地位。

(文章来源:券商中国)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: