去年12月初,国际清算银行对9月份的回购市场危机给出了一个新奇而又令人惊讶的解释。该行货币和经济部门负责人博里奥(Claudio Borio)表示,除了美国四大银行的流动性急剧下降之外,对冲基金回购需求的失衡加剧了这一危机:

“非金融机构(如大量依靠杠杆交易的对冲基金)对担保回购融资的高需求,是回购市场动荡的关键因素。”

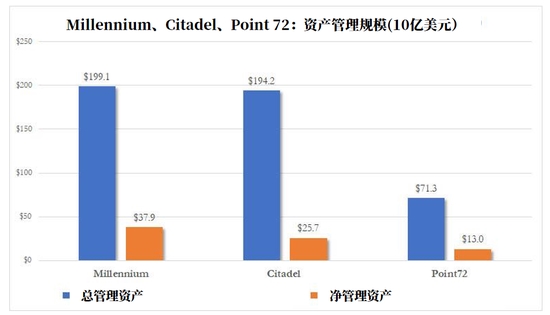

国际清算银行的发现强调了对冲基金对回购市场日益增强的影响力,而这不足为奇。回顾过去可以发现,对冲基金如Millennium、Citadel 和Point 72等不仅活跃于回购市场,而且也是全球杠杆率最高的多策略基金。它们的净资产管理规模约为200-300亿美元,但却利用杠杆使资本膨胀到2000亿美元,中间利用的工具正是回购。

简而言之,部分全球最大的对冲基金活跃于回购市场进行融资,从而增加收益。然而当回购利率如去年9月16日那般失去控制的时候,问题就出现了。

这也解释了为什么美联储在9月16日隔夜一般抵押品(GC)回购利率飙升至10%时慌了手脚,并且立即实施了回购操作:由于大多数多策略对冲基金依赖回购融资进行套利交易,这些对冲基金极有可能如1998年的长期资本管理公司一般倒闭,一旦在对冲基金市场引发雪崩,数万亿美元的资产将被迫清算。

因此,随着对冲基金正成为未来回购市场危机中最薄弱的市场传递环节,美联储必须采取行动,确保在任何即将发生的危机中将风险降到最低。

据外媒报道,美联储官员正在考虑使用一种新的工具来缓解回购市场的压力:即绕过现有的体系,通过回购市场的票据交换所——固定收益清算公司(the Fixed Income Clearing Corp。,简称FICC),直接向较小的银行、证券交易商和对冲基金放款。

这与现行体系有何不同呢?

据国际清算银行上月解释,对冲基金目前通过一种名为“保荐回购”(sponsored repos)的程序借款。在这个过程中,大型银行充当中间人或担保人,将其政府债券与愿意借出现金的货币市场基金配对。银行保证双方都将履行义务,即偿还现金或返还证券。而新的方案,则是由通过FICC进行交易的公司向基金供款,后者将在借款人违约的情况下弥补出借方的损失。

一言蔽之,其实主要就是对冲基金通过回购融资维持杠杆,负债过高,所以9月回购危机的时候就出了问题。而银行自己储备也不够,没法放款给对冲基金周转,对冲基金就可能破产。美联储先前是通过回购先把钱给银行,银行再给对冲基金,但是现在美联储想绕过银行,直接通过FICC借钱给对冲基金,不让它倒闭。美联储想要绕过银行是因为银行从美联储拿到钱之后不一定会发放给对冲基金。

然而,对这一新计划持批评态度的人士表示,如果美联储通过FICC直接借钱给对冲基金,最终的结果可能是沦为对冲基金的提款机。

事实上,自美联储在9月危机后首次介入回购市场以来,救助对冲基金就一直是它的做法。不过,之前可能只是小打小闹,现在推出的新方法却是让美联储对对冲基金的支持更为明确。但是,这个方法也可能会为美联储官员带来政治上的问题。

正如美媒所指出的那样,美联储在直接向对冲基金提供贷款,而对冲基金却倾向于只为超高净值客户(ultra high net worth clients)服务。这些客户真的是下一场危机来临时急需救助的人吗?

这其实并不重要,因为对冲基金的杠杆现在与回购市场如此紧密地联系在一起,对银行或金融系统的任何救助,也明确地救助了对冲基金。

此外,许多对冲基金也通过“保荐回购”在现金市场上进行交易。只是FICC可以监督买卖双方,确保任何一方不会退出交易。清算交易的纪录也会公开,从而可以提高市场的透明度。

使用票据交换所的想法也吸引了一些投资者和分析师的关注,因为美联储往往只与少数大型银行和证券公司进行交易(即所谓的一级交易商),很难将现金交到最需要现金的小型银行、证券交易商和投资者手中。而就算在一级交易商中,交易活动也非常集中。据国际清算银行最近发表的一份研究报告称,回购市场的流动性掌握在美国金融体系中最大的四家银行手中。

另外,此前豪斯曼对冲基金(Horseman Global)掌门人克拉克(Russell Clark)也曾指出,票据交换所将会是下一次危机中最薄弱的环节。这或许也解释了为什么美联储悄悄开始直接支持票据交换所。因为它意识到,即便它能支持每一间银行,但如果挽救不了它们之间的联系,系统还是会陷入麻烦。

当然,如果对冲基金能将回购得来的融资用于更适合的地方,或许人们对于票据交换所会更能接受。但遗憾的是,对冲基金将绝大部分的融资都用来增加杠杆和投资的潜在收益了。而且,杠杆也可能放大损失。尽管政策制定者并不鼓励使用杠杆投资策略,但由于回购的广泛易得性,对冲基金普遍青睐于利用回购将杠杆率推到高达10倍。

最后,一些投资者表示,参与“保荐回购”的公司之间的联系意味着,向其中一家公司还是其他公司放贷都是毫无区别的。WinShore Capital Partners对冲基金经理胡刚(Gang Hu)表示:

“他们不愿提供一种能使整体杠杆率超出当前水平的工具。如果没有杠杆,当前系统就不能正常运作,但是一个杠杆过高的系统也是不稳定的。”

而由于现在市场已经进入了“杠杆过高”的阶段,美联储唯一的选择,就是悄悄进入市场,为每一个回购市场的参与者提供背后的支持。

(文章来源:金十数据)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: