报告摘要:

2020“轻问轻答”系列第三篇,解答“率先补库”行业的涨跌规律。

1

问:“库存周期”目前处于哪个阶段?

需求改善但库存增速回落,目前仍是典型的“被动去库”阶段。不过龙头股已经开始补库存,库存周期即将进入“主动补库”阶段。

2

问:哪些行业已经/即将开启“补库周期”?

1.8《财报视角三问“库存周期”》指出—率先补库:工业金属、玻璃、电源设备、橡胶、稀有金属;潜在补库:白色家电、家用轻工、元件、化学原料(纯碱)。

3

问:本轮“库存周期”和历史上的哪次更相似?

预计20年盈利“弱回升”,本轮库存周期更类似于13-16年的弱库存周期。我们结合最近4轮库存周期,分析库存周期和“率先补库”行业股市表现之间的规律。

4

问:股票市场与“库存周期”的领先/滞后性如何?

“率先补库”行业的市场表现,大致领先“补库存”约4个月(中位数,下同)。

5

问:“率先补库”行业的超额收益能持续多久?

13-16年“率先补库”行业超额收益持续23个月(过去4轮的中位数是27个月);

6

问:哪些“率先补库”行业的超额收益持续更久?

“率先补库”的机械设备、化学制品、通信设备、房地产开发、家电等行业,在补库存周期中获得超额收益的期间基本在40个月以上。

7

问:“率先补库”行业的上涨空间能有几何?

13-16年“率先补库”行业的超额收益50%左右(过去4轮的中位数是57%左右)。

8

问:哪些“率先补库”行业的超额收益更高?

工业金属、机械设备、通信设备、元件、计算机设备、家电、地产、军工等行业,在补库存周期中获得超额收益的幅度都在100%以上。

9

问:库存周期“驱动力”行业的市场表现是否更优?

库存周期“驱动力”行业虽然不是最靓丽,但是具备“确定性”:在“补库存”中的超额收益,无论是持续时间还是幅度,基本能够确保达到中位数水平。

10

问:强/弱“库存周期”中,行业的市场表现有何异同?

相对于强库存周期,在弱库存周期中,“率先补库”行业超额收益的持续时间和上涨空间都相对较低。

风险提示:

企业补库存周期低于预期,海外风险增加补库周期的不确定性,历史规律在今天不一定完全适用。

引言:2020“轻问轻答”系列第三篇

“轻问轻答”系列是2020年广发策略团队的全新系列报告。我们旨在围绕市场当下最热门的议题,带着问题出发,从不一样的视角切入、简洁明了地回答我们的看法。

第一篇我们聚焦中国经济的“库存周期”,基于三张财报交叉验证库存周期即将启动,并指出潜在受益于“库存周期”的细分行业。(《财报视角三问“库存周期”——2020“轻问轻答”系列报告(一)》,20200108)

第三篇我们继续深挖“库存周期”,详细拆解过去4轮库存周期中“率先补库”行业的市场表现,通过“十问十答”的形式,逐一解答市场对于“库存周期”的疑问,并总结“率先补库”行业的投资机会。

19.11.4《寄望龙头“牵引”,对冲民企“困局”——A股19三季报深度分析》起,我们持续鲜明的推荐部分率先开启“主动补库存”周期的行业(玻璃、工业金属、稀有金属、电源设备、橡胶),自报告发布以来这些行业都取得了较为明显的超额收益。

一、“库存周期”目前处于哪个阶段?

库存周期目前处于“被动去库”尾声,即将过渡到“主动补库”阶段。

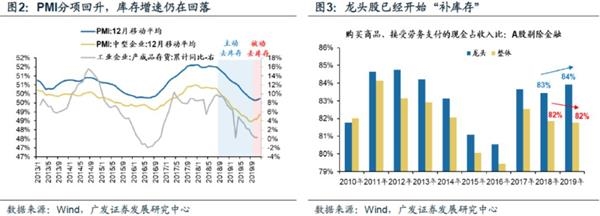

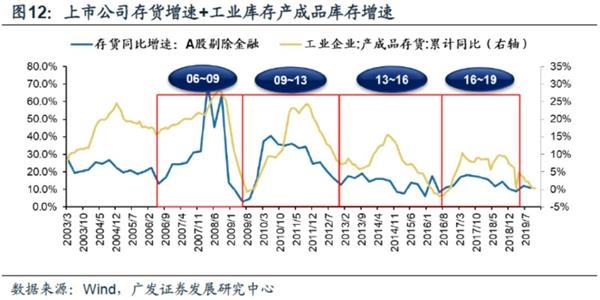

1、宏观需求改善+库存增速回落,企业仍处于典型的“被动去库”阶段——从PMI分项指标来看,宏观需求正在边际改善:19年10月开始,12月滚动的PMI出现触底回升迹象,其中,中型企业PMI回升幅度更大。而从工业企业产成品存货增速来看,企业的库存增速仍在回落:去年11月库存增速仅为0.3%(去年10月是0.4%)。

2、龙头股已经开始“补库存”,预示着“主动补库”阶段即将开启——19Q3财报显示,龙头股补库存支付现金流(购买商品、接受劳务支付的现金)占收入比已经边际抬升,而A股剔除金融整体的还在回落。这意味着龙头股已经“率先补库”,将驱动企业从“被动去库”逐步过渡到“主动补库”阶段。

二、哪些行业已经/即将开启“补库周期”?

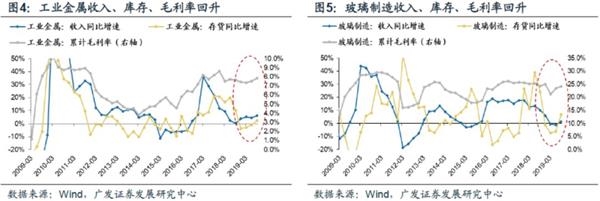

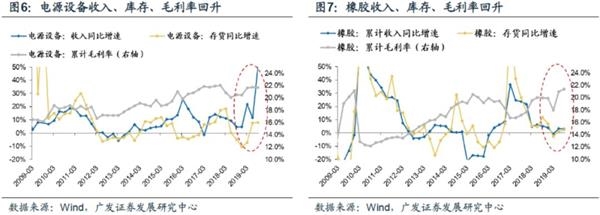

已经“率先补库”的行业有:工业金属、玻璃、电源设备、橡胶、稀有金属。

我们在11.4《寄望龙头“牵引”,对冲民企“困局”——A股19三季报深度分析》中,基于三项核心指标筛选率先开启“主动补库”的行业:收入增速(需求)底部改善/存货增速(库存)底部抬升/毛利率(能力)维持高位,并明确指出部分周期细分行业符合上述特征。

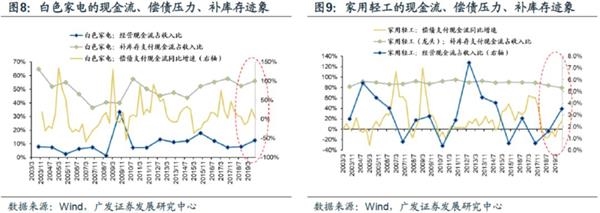

未来“潜在补库”的行业有:白色家电、家用轻工、元件、化学原料(纯碱)。

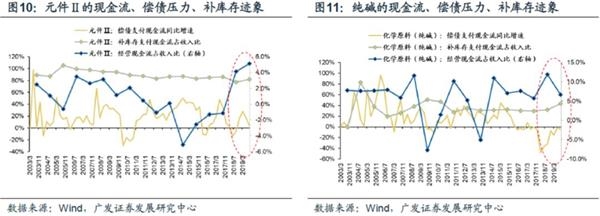

我们在1.8《财报视角三问“库存周期”——2020“轻问轻答”系列报告(一)》中,基于“三表修复”+偿债压力较轻+企业具备补库存迹象这三个条件,筛选出“潜在补库”的细分行业——

(1)三表修复:“补库存”的意愿(利润表)+能力(资产负债表、现金流量表),是驱动企业补库存的必要条件,其中,现金流量表修复(经营现金流改善)是企业“补库存”的基础。

(2)偿债压力较轻:在“三表”修复的基础上,企业同时具备“补库存”意愿/能力,届时,如果偿债压力也不大的话,企业就有动力进行补库存/扩产能。这里“偿债压力较轻”意味着:偿债支付现金流同比增速高位回落或处于相对低位。

(3)企业具备补库存迹象:企业(龙头)补库存支付的现金流底部回升,即购买商品、接受劳务支付的现金流占收入比底部回升。

三、本轮“库存周期”和历史上的哪次更相似?

我们在12.15年度策略《价值重鸣》中指出,20年A股盈利“弱回升”,预计本轮库存周期也将属于弱库存周期,更加类似于13-16年。2000年以来,中国经济经历了6轮主要的库存周期,我们以最近4轮库存周期为例,分析库存周期和“率先补库”行业股市表现之间的规律。

如果以驱动力作为划分,过去4轮库存周期各有不同的驱动力——

(1)06-09年强库存周期中,汽车是补库存的主要驱动力;

(2)09-13年强库存周期中,机械设备、有色金属是补库存的主要驱动力;

(3)13-16年弱库存周期中,汽车制造是补库存的主要驱动力;

(4)16年至今的弱库存周期中,钢铁煤炭等资源品是补库存的主要驱动力。

在每一轮大的库存周期中,大多数行业都会经历或强或弱的补库阶段。我们观察到:率先补库的行业能够获得相对更高的绝对/超额收益,且上涨的持续性也更强。本文中,我们仅选取最近4轮库存周期中,率先补库行业作为的样本,分析这些行业在补库存周期中,绝对/超额收益的幅度及持续时间等。

四、股票市场与“库存周期”的领先/滞后性如何?

“率先补库”行业的市场表现,大致领先“补库存”约4个月,即:在“补库存”周期开启之前4个月左右,率先补库行业便会提前获得超额收益。

我们统计了过去4轮库存周期中,行业的绝对/超额收益领先“补库存”的期间,可以看到——

除了16-19年弱库存周期中,行业的绝对收益滞后于“补库存”外,在其他库存周期中,行业的绝对/超额收益均不同程度领先“补库存”。综合过去4轮库存周期来看,行业的绝对收益一般领先“补库存”1个月左右,行业的超额收益一般领先“补库存”4个月左右。

(1)06-09年强库存周期中,行业的绝对收益领先“补库存”约6个月;行业的超额收益领先“补库存”约4个月;

(2)09-13年强库存周期中,行业的绝对收益领先“补库存”约5个月;行业的超额收益领先“补库存”约5个月;

(3)13-16年弱库存周期中,行业的绝对收益领先“补库存”约1个月;行业的超额收益领先“补库存”约3个月;

(4)16-19年弱库存周期中,行业的绝对收益滞后“补库存”约2个月;行业的超额收益领先“补库存”约5个月。

我们认为,16年行业的绝对收益滞后于“补库存”的核心原因在于:16年A股整体持续阴跌,投资者对于“供给侧改革”潜在影响判断不足,导致“补库周期”启动2个月之后,行业才有绝对收益。从这个角度来看,在检验资本市场和“库存周期”间的规律时,超额收益指标不受资本市场整体环境的扰动,相对更加可靠。

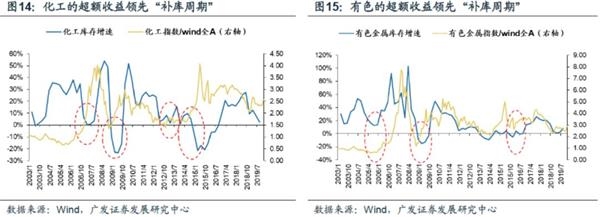

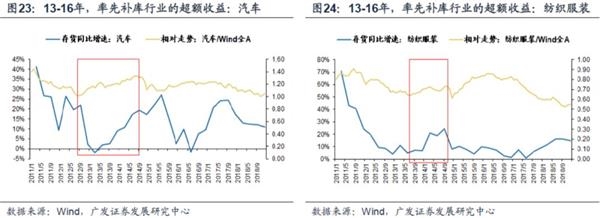

同时,从化工、有色、汽车、家电等典型的顺/逆周期行业层面来看,上述结论也能够得到进一步验证:行业的超额收益一般会领先于“补库存”周期。

五、“率先补库”行业的超额收益能持续多久?

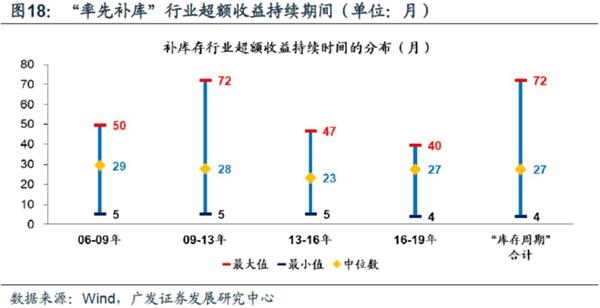

“率先补库”行业的超额收益一般能持续27个月左右,最少也能维持4个月。

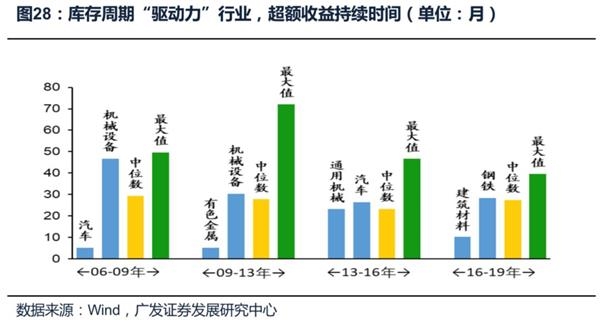

(1)06-09年强库存周期中,行业的超额收益大致持续29个月,最少维持5个月,最多延续50个月;

(2)09-13年强库存周期中,行业的超额收益大致持续28个月,最少维持5个月,最多延续72个月;

(3)13-16年弱库存周期中,行业的超额收益大致持续23个月,最少维持5个月,最多延续47个月;

(4)16-19年弱库存周期中,行业的超额收益大致持续27个月,最少维持4个月,最多延续40个月。

根据观察,超过一半(55.3%)行业的超额收益会从“补库存”阶段延续到“去库存”阶段——整体来看:(1)超额收益仅限于“补库存”阶段的行业,一般能够获得16个月的超额收益期;(2)超额收益持续到“去库存”阶段的行业,一般能够获得33个月的超额收益期。

以13-16年弱库存周期为例,我们可以观察“率先补库”行业超额收益的持续性:

(1)“率先补库”行业的超额收益多数是超过20个月的;

(2)接近一半“率先补库”行业的超额收益能够持续到“去库存”阶段;

(3)不同“率先补库”行业超额收益结束的时间点各异,与宏观环境相关性较弱,更多是行业本身特定因素带来的;

(4)“率先补库”行业能够获得持续超额收益的原因在于:这些行业自下而上的基本面具备更强的“确定性”,使得中长期趋势更加“稳健”。

六、哪些“率先补库”行业的超额收益持续更久?

机械设备、化学制品、通信设备、房地产开发、家电等行业,在补库存周期中获得超额收益的期间都在40个月以上。

七、“率先补库”行业的上涨空间能有几何?

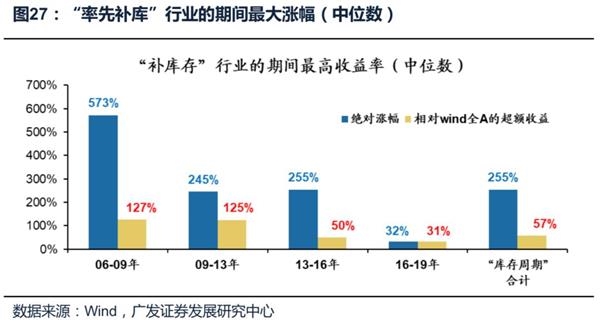

“率先补库”行业的涨幅一般能达到255%(中位数,下同),能实现57%左右的超额收益。

(1)06-09年强库存周期中,行业的绝对收益达到573%左右;行业的超额收益达到127%左右;

(2)09-13年强库存周期中,行业的绝对收益达到245%左右;行业的超额收益达到125%左右;

(3)13-16年弱库存周期中,行业的绝对收益达到255%左右;行业的超额收益达到50%左右;

(4)16-19年弱库存周期中,行业的绝对收益达到32%左右;行业的超额收益达到31%左右。

八、哪些“率先补库”行业的超额收益更高?

工业金属、机械设备、通信设备、元件、计算机设备、家电、地产、军工等行业,在补库存周期中获得超额收益的幅度都在100%以上。

九、库存周期“驱动力”行业的市场表现是否更优?

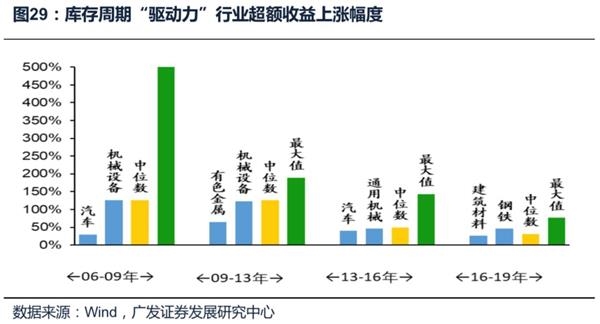

库存周期“驱动力”行业虽然不是最靓丽,但是具备“确定性”:在“补库存”中的超额收益,无论是持续时间还是幅度,基本能够确保达到中位数水平。

(1)库存周期“驱动力”行业,超额收益持续时间一般能够达到中位数水平——在“率先补库”行业中,机械(06~09年、09~13年、13~16年)、汽车(13~16年)、钢铁(16~19年)等行业超额收益持续的时间都超过了中位数水平。

(2)库存周期“驱动力”行业,超额收益的幅度一般也能够达到中位数水平——在“率先补库”行业中,机械(06~09年、09~13年、13~16年)、汽车(13~16年)、钢铁(16~19年)等行业超额收益的幅度也都超过了中位数水平。

十、强/弱“库存周期”中,行业的市场表现有何异同?

相对于强库存周期,在弱库存周期中,“率先补库”行业超额收益的持续时间和上涨空间都相对较低。

从上文的“五问”和“七问”中可以看出:

(1)在弱库存周期中,“率先补库”行业超额收益持续时间较短——13-16年和16-19年的弱库存周期中,“率先补库”行业超额收益持续时间分别为23个月、27个月,略低于06-09年和09-13年的强库存周期的29个月、28个月。

(2)在弱库存周期中,“率先补库”行业超额收益的幅度更低——13-16年和16-19年的弱库存周期中,“率先补库”行业超额收益的幅度分别为50%、31%,明显低于06-09年和09-13年的强库存周期的127%、125%。

风险提示

企业补库存周期低于预期,海外风险增加补库周期的不确定性,历史规律在今天不一定完全适用。

(文章来源:戴康的策略世界)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: