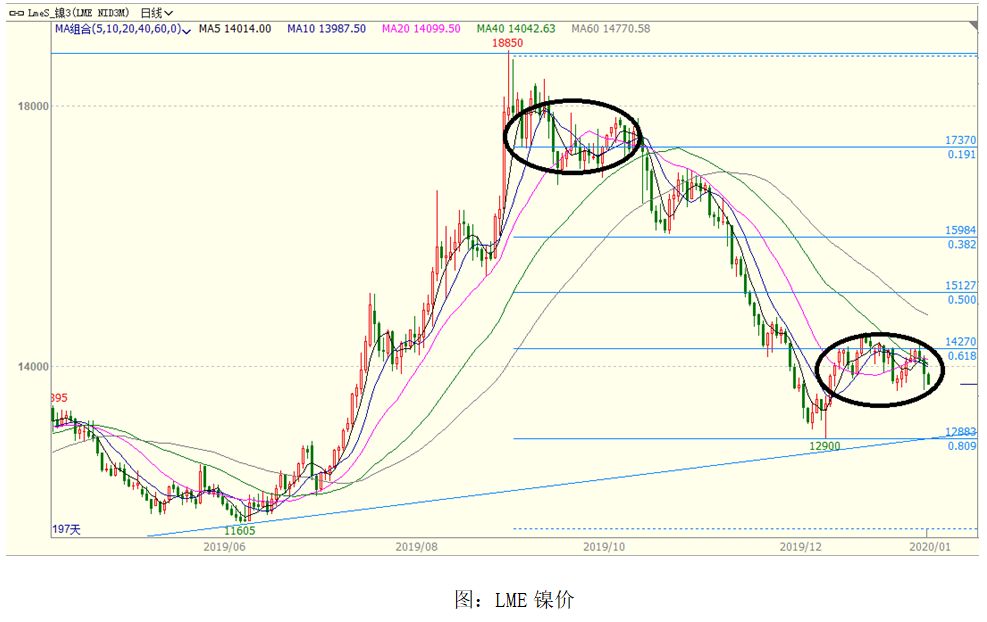

镍价前期反弹未能成功扩展上行空间,失利后再度下行走势偏弱。持续整理,对镍价走势引导不利,节前若无供需面或宏观的有利提振,可能延续偏弱格局。

一、 宏观预期变化

贸易问题的乐观预期随着第一阶段协议签署料会暂告一段落。同时贸易问题带来的影响也可能就此暂告一段落,市场无论从心态还是实业对此的调整也基本上达到一个相对稳定的阶段。未来市场关注点可能转向美国大选等方面。而贸易因素对有色金属走势带来的负面冲击得到缓解,但不会完全消除,未来有色市场关注点会转向影响美元指数及人民币汇率波动的相关方向。近期人民币升值虽然有利于有色金属价格走势,但供需面偏利多的品种提振力度显著大于供需偏弱品种。

随着春节假期临近,节前备货结束,企业逐渐进入假日模式,近期的有色走势更多受到资金面及宏观因素的影响。

二、近期主要供需题材关注点的变化

前期虽然有资金推动镍价出现一定程度回升,但没能突破震荡区域上沿,主要原因是镍市供应目前缺乏更新更强的推涨题材,而供需面利空因素则继续累积。

国际市场库存持续呈现了隐形库存显性化的情况。虽然市场已经对于库存的变化已经认知为金融手段变化,对于LME库存的关注和反映相对变得淡漠,但是目前LME镍库存已经回升到2019年4月水准,自6.5万吨回升至17.7万吨上方。而LME近期的注销仓单占比也大幅回落,历史情况来看,这种情况对镍价呈现偏负面引导。且LME现货对镍价深贴水超80美元,也显示镍供需情况偏宽松。

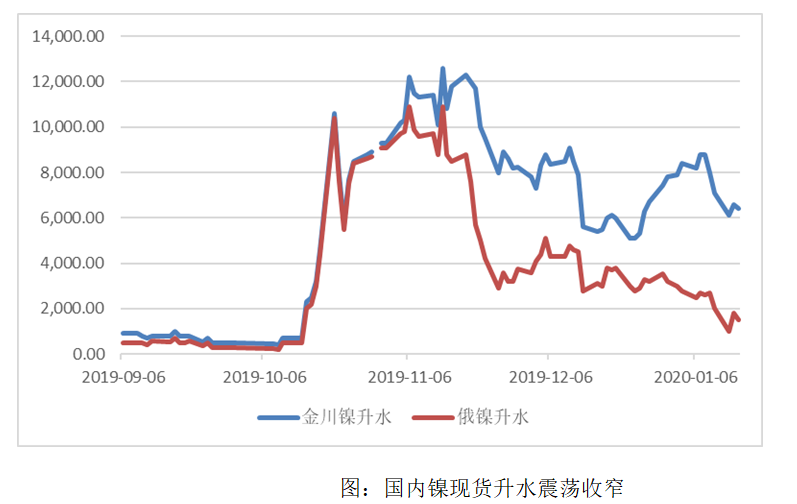

而国内近期库存略有下滑,但现货供需两淡。金川镍前期因缺货一度高升水,近期已经随着到货有所缓解,而俄镍则近平水状态,镍豆则继续贴水2000元/吨左右。在镍豆价格优势显著下,仍可能继续成为不锈钢厂调剂镍含量的一个选择。

2、镍铁停产检修增加,但供需两淡

进入1月以来镍铁厂检修停产以及不锈钢厂检修停产均有出现,维持供需两淡,不过也有970元/镍点的不锈钢厂批量采购达成,但镍铁均价近期保持低迷,总体需求转淡。11月的印尼镍铁进口已经在大量增加了,证明国内应对印尼禁矿,转向进口镍铁的倾向会比较明显,而第一季度印尼的镍铁新产能释放预期,以及镍铁增加进口的可能性依然还是比较大,对国内镍供应来说,虽然国内镍铁生产受限于印尼禁矿,但是镍铁进口量的增长也会形成对国内的竞争压力。未来需要关注国外产能释放,以及进口结构及量的变化。

据Mysteel,据本周统计,1月镍铁因计划检修、停产等产量预计减少约2390吨金属量,1月镍铁因投、复产计划产量预计增加约1746吨金属量。而印尼某镍铁厂第15条镍铁产线于本周筑炉完成,预计2月初投产,届时月产量增加约600吨金属量。

3、需求端预期变化仍将会有较大影响

不锈钢高库存情况有所变化,出现下滑。而1月排产量也出现显著下行,虽然各资讯机构数据差异比较大,但不锈钢减产量,与12月相比大致可能会在20%左右,对于镍需求下滑。

不锈钢开出的2020年不锈钢期价(2、3月,甚至有开到4月)低至13700元/吨、甚至13600元/吨,1月有低价货源到货,以及年关临近,令现货走势相对低迷需求,不过放假已经逐渐增多,购销两淡。后续在于关注市场货源的丰富程度和差异性能否引导继续去库存。此外,期货不锈钢临近第一次交割,关注仓单变化。1月中间公布的不锈钢仓单情况维持在124吨不锈钢仓单上,不锈钢期价近月价格相对较高,但价格也仅在14000元/吨附近,对于形成仓单的交割吸引力并不充足。

不过,近期需要注意的是新能源汽车的一些边际改善,国内外整体对新能源电池发展依然是支持态度,且今年新能源汽车可能不再补贴退坡,后续相关生产发展触底反弹可期。虽然电池占镍供需相对体量较小,但作为长线发展快速增长的层面,易吸引投资和相关产能的持续投放,从而在产能与原料上会与传统的电解镍、镍铁会有一些竞争关系,对镍价仍可能会有一些支撑,只是需要在价格和产量上逐渐体现才会真正提振镍价,当前镍豆与镍板差较大情况下这种提振优势并不明显。

三、后市走向预期

阶段来看,阶段多空均没有特别强的冲击力度,供需面题材也有所弱化,镍价下档10.8、10.5万元附近面临一定下档支撑,就当前情况来说,没有特别强劲的题材之下,镍价甚至可能会在10.5-11.5万元之间波动反复。只是这种持续过久的宽幅波动反复,对于镍价走势来说并不是一个特别理想的情况,易继续消耗镍自身的能量,尤其对多头能量磨损增加可能加剧。

免责声明

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: