来源:CITICS债券研究 文:明明债券研究团队

原标题:【信视角看债】地方债爆发增长,收益与时间抢跑

2020新年伊始无风险利率下行,专项债溢价和期限优势更受长线配置盘偏爱,其发行规模也远超历史同期,集中供给将对基建、经济、社融和债券市场产生微妙影响。我们站在配置视角,来探讨地方债买入时机以及对市场的影响。

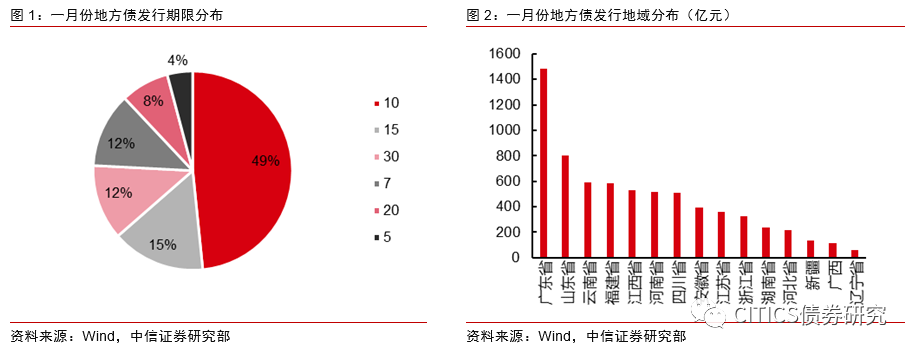

一月份截止1月14日地方债已发行6968.87亿元。2020年一月份截至目前地方债已经发行共计237只,合计6968.87亿元。平均发行期限为13.33年,其中有49%为10年期债券,15%为15年期债券,10%为30年期债券,地方债发行期限渐长。平均发行利率为3.5%。其中一般债8只,合计384.02亿元,专项债229只,合计6519.05亿元,全部为新增债券。新增专项债发行最多的省市为广东省,募集资金用途主要是基础设施建设。

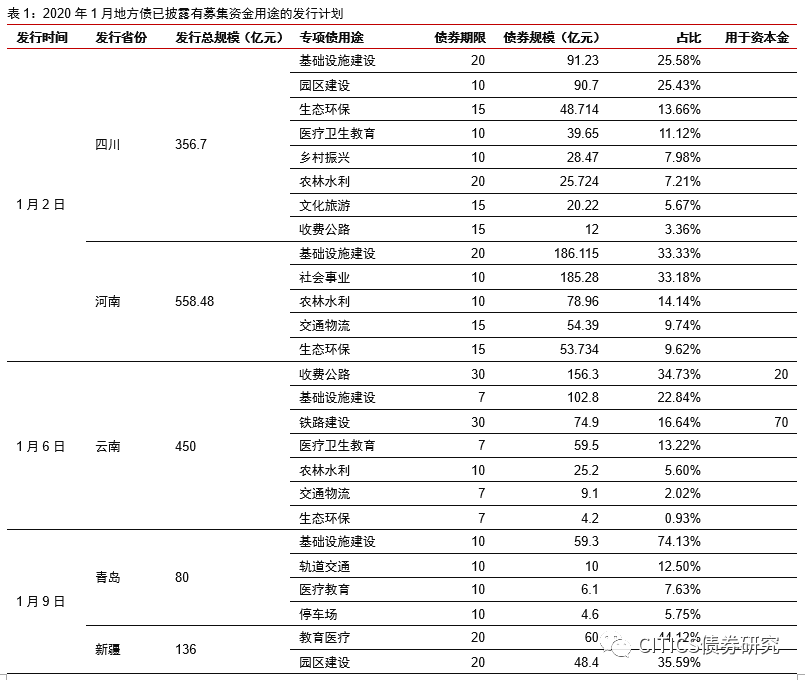

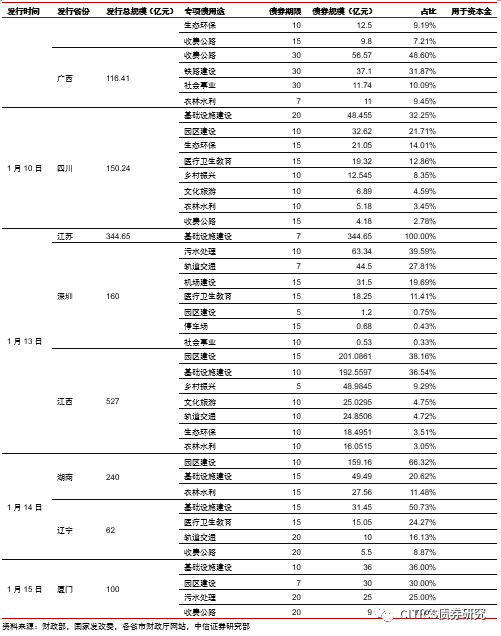

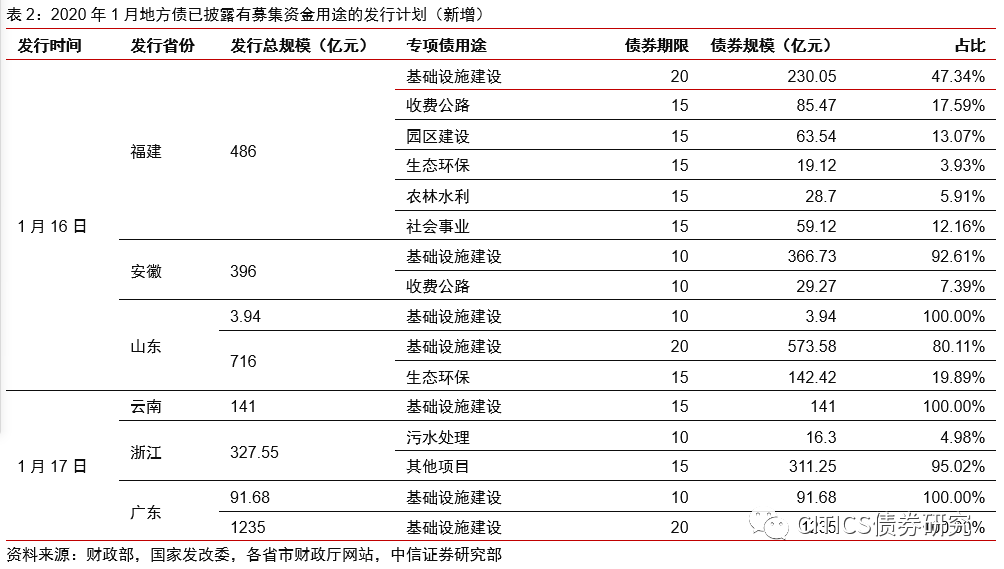

根据1月份已披露的地方债募集资金用途的发行计划,各省市用途占比最高的均为基础设施建设。我们梳理了目前披露1月份募集资金用途计划的省市地方债发行文件,按照各省市专项债用途来看,各省市2020年新增专项债发行期限均较长,以10年以上为主。债券发行规模按用途分类来看,各省市专项债用途包括基础设施建设、园区建设、收费公路、生态环保等民生领域,最高占比均以基础设施建设为主,各省市均最低超过1/4,部分省市已披露地方债发行计划用途全部为基础设施建设。全部已披露用途中基础设施建设单项接近4000亿元。

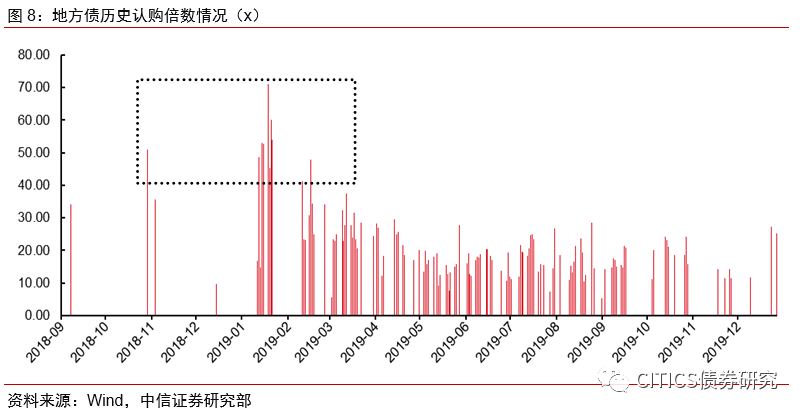

地方债认购倍数情况平稳波动,最近又有提升。根据地方债的历史认购倍数情况,地方债最高认购在2019年初,19云南01为历史最高认购倍数,认购倍数曾达到70.98。地方债认购倍数在40倍以上的时期集中在2018年11月到2019年2月,彼时地方债相对于国债溢价较高,曾大于40bps。在地方债相对溢价回归25bps之后,地方债认购倍数有所回落,在20-30之间平稳波动,最近又有上升趋势。地方债与国债历史上溢价情况来看,2016年11月地方债与国债溢价达到最小值,为15bps,2017年5月地方债与国债溢价达到历史最大值,为80bps。此后地方债与国债溢价维持在40bps-60bps之间震荡,近来在40bps左右。

切勿“坐失良机”,配置型机构落袋为安。年初产品开门红均会对银行保险造成配置压力,争抢情绪被带起,机构往往随波逐流;但不少机构也在犹豫等待基准回调入场。一方面可能会导致收益缺失,另外一方面也可能出现踏空风险。客观来看地方债的优势在于相比国债存在溢价,回顾2018年8月,财政部指导地方债发行价格,要求较同期限国债前五日均值上浮40bp,引发抢购热潮,2019年1月29日开始“国债+40BP”变成“国债+25BP”,延续至今。地方政府作为发行人也在想方设法降低融资成本。因此即便基准出现回调,溢价也可能在趋之若鹜的市场环境下出现动态压降,与其等待不如抢先配置。

风险因素:市场资金面出现收紧,监管政策趋严,地方债务风险事件频发,资金传导不畅导致再融资难度加大等。

正文

一月份地方债发行跟踪

一月份地方债发行情况跟踪

一月份地方债截止1月14日已发行6968.87亿元。2020年一月截至目前地方债已经发行共计237只,合计6968.87亿元。平均发行期限为13.33年,其中有49%为10年期债券,15%为15年期债券,10%为30年期债券,地方债发行期限渐长。平均发行利率为3.5%。其中一般债8只,合计384.02亿元,专项债229只,合计6519.05亿元,全部为新增债券。新增专项债发行最多的省市为广东省,募集资金用途主要是基础设施建设。

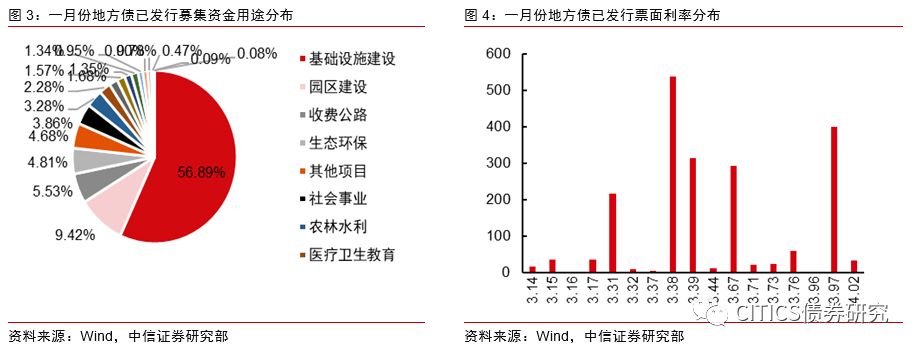

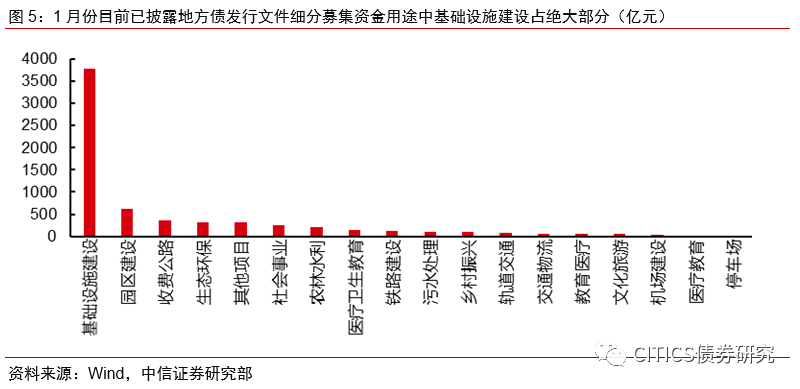

一月份地方债募集资金用途主要为基础设施建设,票面利率集中在3.3%-3.9%。2020年1月份截至14日已经公布的发行计划中地方债募集资金用途56.89%都为基础设施建设,与去年的土储棚改占重头成鲜明对比。细分下来园区建设、收费公路、生态环保等用途也占比例较高,对于基建和民生领域有明显的倾斜。1月份发行的地方债票面利率最低3.14%,最高4.02%,集中在3.38%左右。

2020年目前待发地方债情况

2020年1月地方债预计发行情况

2020年截至1月14日地方债已经申报了6678.65亿元的额度发行。截至目前,已经有超过19个省市公布了2020年部分提前批新增专项债发行计划,6678.65亿元在1月份发行,占提前发行额度的67%。其中绝大部分为新增专项债。1月7日广西省发布了一般债发行文件,意味着新增一般债额度也已经下达。

根据1月份已披露的地方债募集资金用途的发行计划,各省市用途占比最高的均为基础设施建设。我们梳理了目前披露1月份募集资金用途计划的省市地方债发行文件,按照各省市专项债用途来看,各省市2020年新增专项债发行期限均较长,以10年以上为主。债券发行规模按用途分类来看,各省市专项债用途包括基础设施建设、园区建设、收费公路、生态环保等民生领域,最高占比均以基础设施建设为主,各省市均最低超过1/4,部分省市已披露地方债发行计划用途全部为基础设施建设。全部已披露用途中基础设施建设单项接近4000亿元。

近年来地方债发行规模节奏的逻辑推导呈日益前置趋势。从2013到2019年地方债发行规模的节奏来看,地方债的发行节奏呈日益前置的趋势。2019年首次在1月份就开始发行地方债。根据往年各个月份占全年的发行比例测算,预计2020年的发行将大部分在9月前发完,集中在二季度前后。

2020年地方债募集资金用途

地方债募集资金结构改善情况

2019年四季度地方债募集资金用途结构改善。2019年四季度地方债募集资金用途与前三季度用途结构相比已经有所改善。前三季度地方债募集资金用途仍以棚户区改造和土地储备项目为主,分别占比37.39%和36.72%,收费公路项目募集资金占比比之前有所提升,达12.29%。9月份这一结构开始有明显改善,乡村振兴作为地方债募集资金第一用途,金额440.5亿元,占比32.22%,超越了土地储备项目募集资金占比26.84%。棚户区改造项目募集资金占比降至8.18%,收费公路募集资金占比进一步提升,在9月份达到16.47%。地方债募集资金结构出现改善对于未来地方债流入项目结构的进一步调整具有积极的作用。

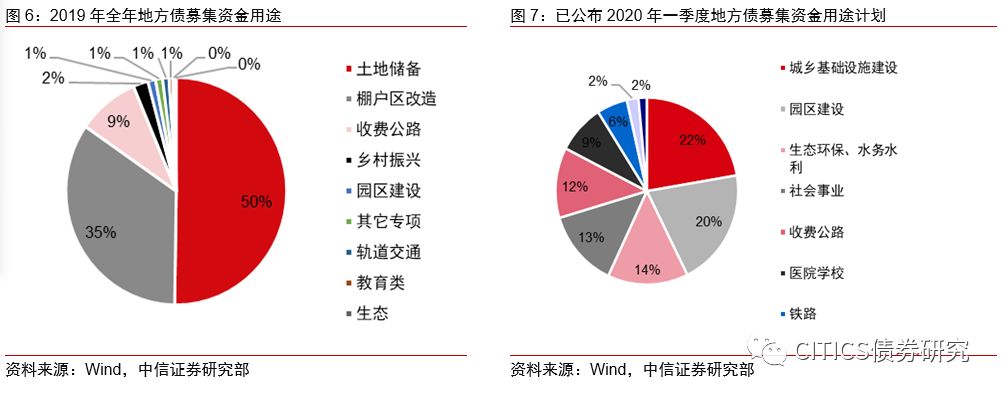

2019年全年地方债募集资金用途仍集中在土储和棚改,2020年一季度地方债募集资金用途较为均衡。2020年一季度地方债已经公布的募集资金用途计划中,资金用途较为均衡,包括城乡基础设施建设、园区建设、生态环保、水务水利、社会事业和收费公路等民生项目。

提前配置价值更优,收益要靠主动争取

地方债的历史认购倍数情况

地方债认购倍数情况平稳波动,最近又有提升。根据地方债的历史认购倍数情况,地方债最高认购在2019年初,19云南01为历史最高认购倍数,认购倍数曾达到70.98。地方债认购倍数在40倍以上的时期集中在2018年11月到2019年2月,彼时地方债相对于国债溢价较高,曾大于40bps。在地方债相对溢价回归25bps之后,地方债认购倍数有所回落,在20-30之间平稳波动,最近又有上升趋势。

认购倍数最高的地方债大部分集中于2019年初。我们梳理了历史上认购倍数超过40倍的地方债个券。认购倍数最高的几只均是2019年1月发行的,以云南和福建的发行为主。19云南01为历史最高认购倍数,认购倍数曾达到70.98。

地方债与国债历史上溢价情况来看,2016年11月地方债与国债溢价达到最小值,为15bps,2017年5月地方债与国债溢价达到历史最大值,为80bps。此后地方债与国债溢价维持在40bps-60bps之间震荡,近来在40bps左右。

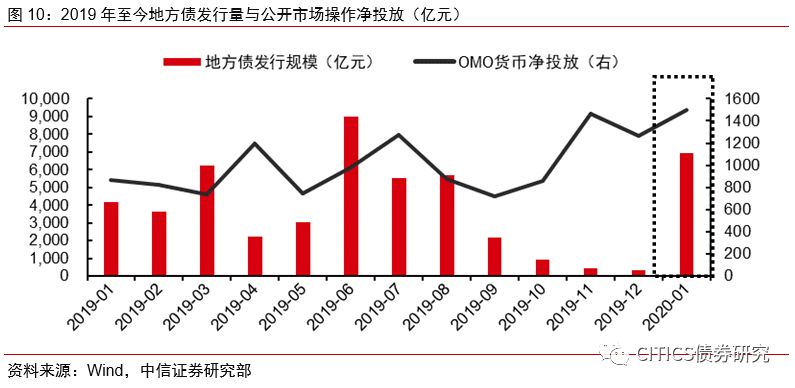

2020年1月地方债放量发行将释放流动性予以配合。根据历史经验来看,2015年~2018年均曾出现地方政府债放量发行的情形,但央行亦采取积极的货币政策加以应对,地方政府债放量往往伴随着资金利率的适度下调以配合,减轻政府部门成本。2020年货币与财政配合依然娴熟,年初降准已经落地,央行释放约8000亿资金缓冲集中供给压力。目前地方债发行利率开始出现市场化趋势,有抬升现象。在这种背景下,如果流动性收紧,料发行利率将进一步抬升,会增加宽财政的利率负担,因此适度宽松的流动性环境十分重要。

切勿“坐失良机”,配置型机构落袋为安。年初产品开门红均会对银行保险造成配置压力,争抢情绪被带起,机构往往随波逐流;但不少机构也在犹豫等待基准回调入场。一方面可能会导致收益缺失,另外一方面也可能出现踏空风险。客观来看地方债的优势在于相比国债的溢价,回顾2018年8月,财政部指导地方债发行价格,要求较同期限国债前五日均值上浮40bp,引发抢购热潮,2019年1月29日开始“国债+40BP”变成“国债+25BP”,延续至今。地方政府作为发行人也在想方设法降低融资成本。因此即便基准出现回调,溢价也可能在趋之若鹜的市场环境下出现动态压降,与其等待不如抢先配置。

市场回顾:融资端上行,收益率下行

一级发行:净融资量上升

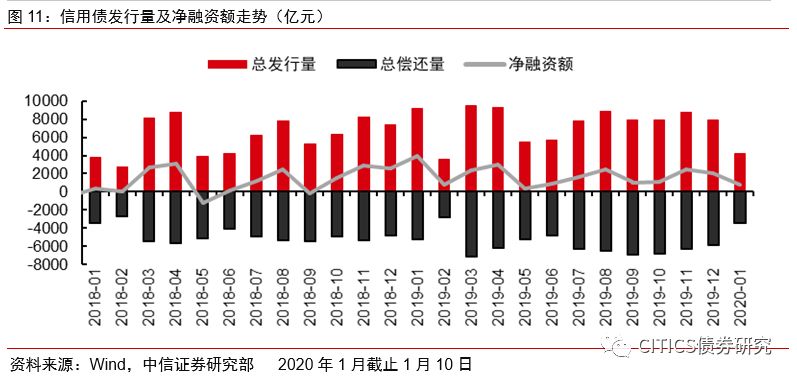

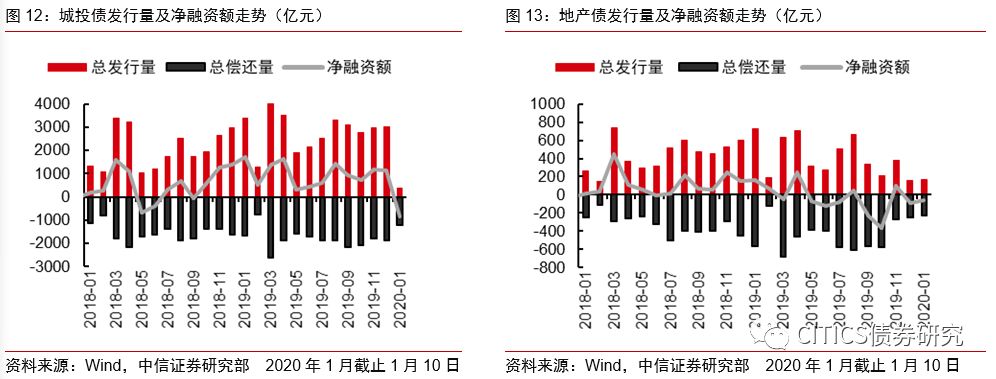

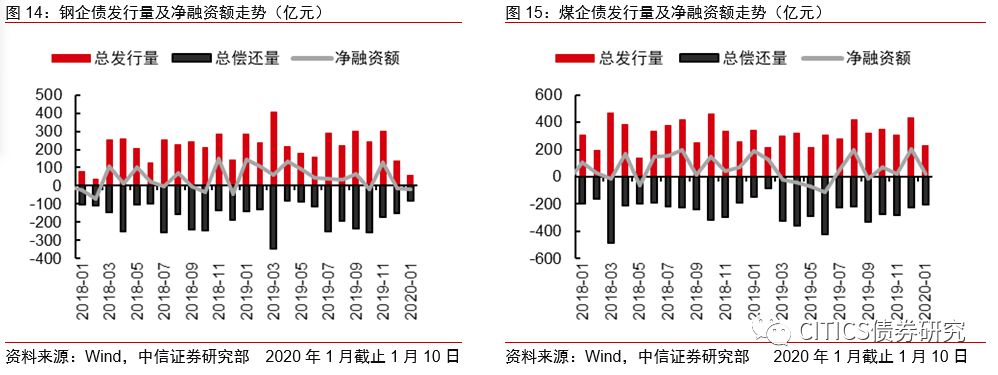

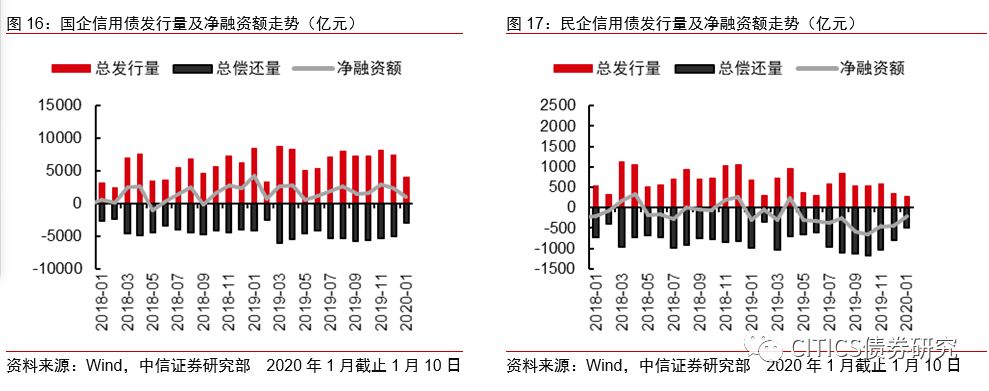

发行来看,信用债发行规模1月6日至1月10日为2520.47亿元,发行247只,总偿还量650.06亿元,净融资额1870.01亿元。其中城投债158.60亿元,发行25只,净融资-30.40亿元;地产债137.90亿元,发行16只,净融额51.32亿元;钢企债50亿元,发行4只,净融额20亿元;煤企债191.50亿元,发行11只,净融资124.50亿元。

国企信用债发行规模1月6日至1月10日为2276.33亿元,发行77只,总偿还量526.88亿元,净融资额1749.45亿元。民企信用债发行规模231.74亿元,发行22只,总偿还量123.18亿元,净融资108.56亿元。

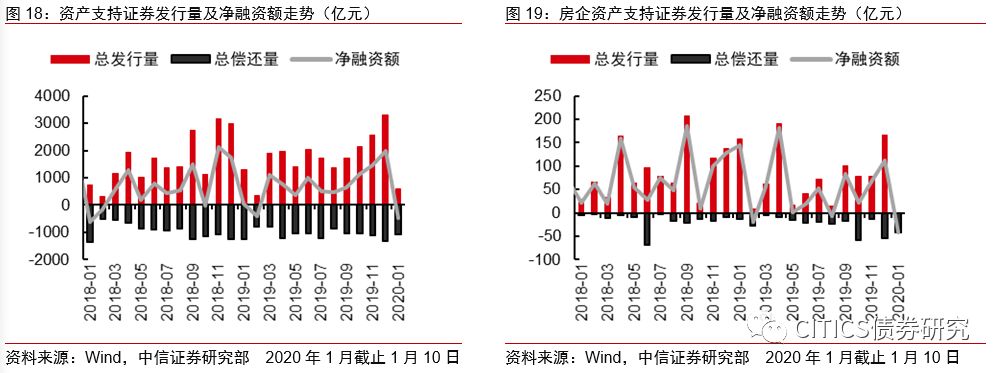

资产支持证券发行规模1月6日至1月10日为191.98亿元,发行30只,总偿还量256.37亿元,净融资额-64.39亿元。房企未发行资产支持证券。

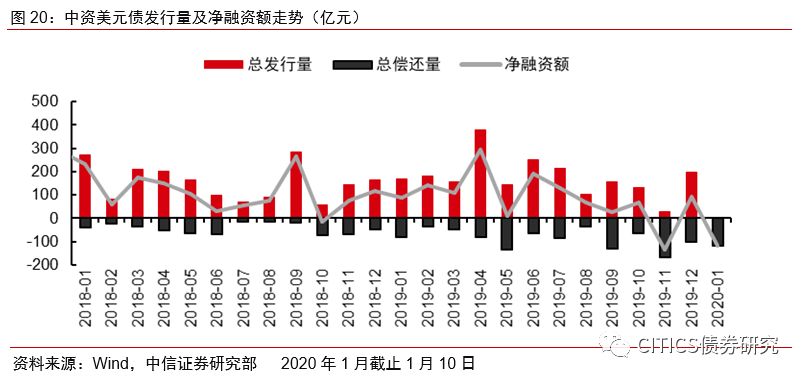

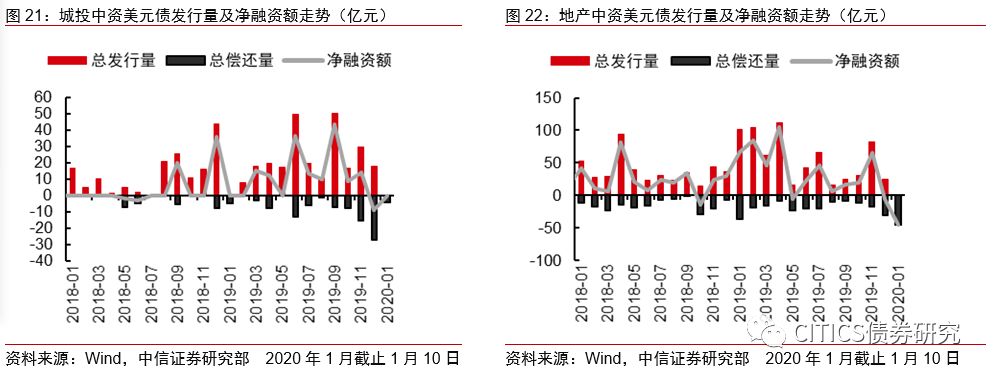

中资美元债发行规模1月6日至1月10日为6.40亿元,总偿还量0.34亿元,净融资额6.06亿元。其中城投未发行,净融资0亿元;房企发行规模5.40亿元,净融资5.40亿元。

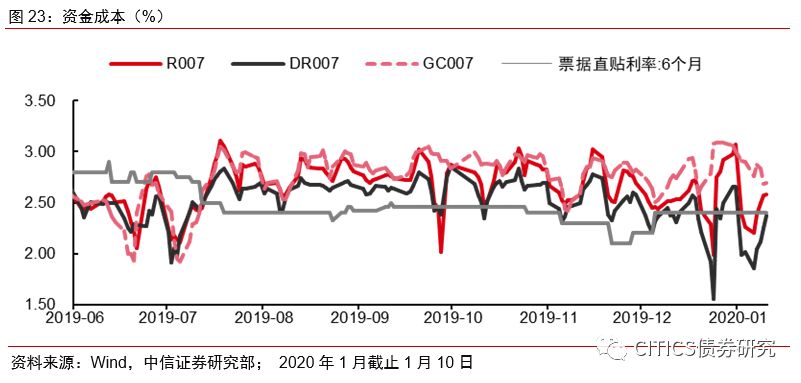

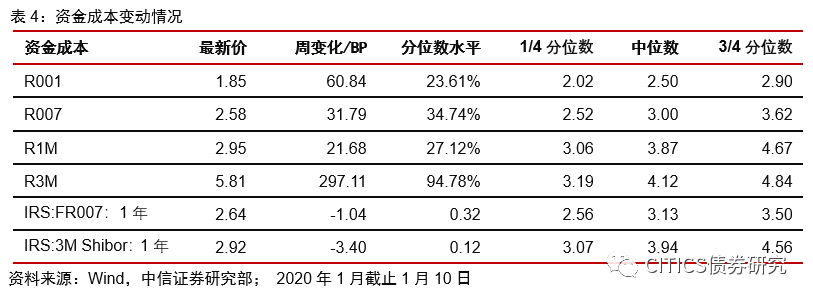

资金成本基本上行。1月6日至1月10日,R001上行60.84bps,现值1.85%;R007上行31.79bps至2.58%,R1M上行21.68bps至2.95%;R3M上行297.11bps,现值5.81%。

二级市场:收益率整体下行,信用利差涨跌互现,期限利差扩大

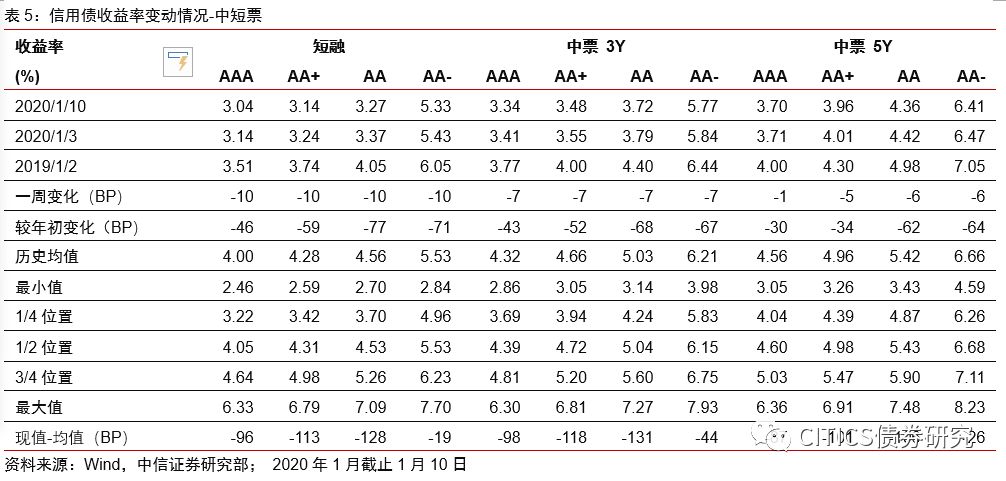

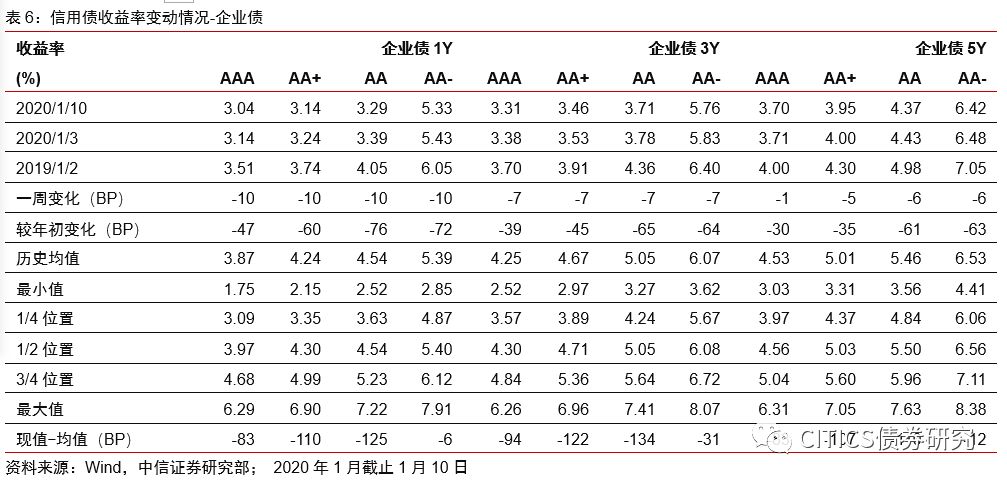

收益率方面(1.6-1.10):(1)中短票收益率整体下行。其中AAA中票1Y下行10bps,3Y下行7bps,5Y下行1bp;AA中票1Y下行10bps,3Y下行7bps,5Y下行6bps;AA-中票1Y下行10bps,3Y下行7bps,5Y下行6bps。(2)企业债收益率整体下行。AAA企业债1Y下行10bps,3Y下行7bps,5Y下行1bp;AA企业债1Y下行10bps,3Y下行7bps,5Y下行6bps;AA-企业债1Y下行10bps,3Y下行7bps,5Y下行6bps。

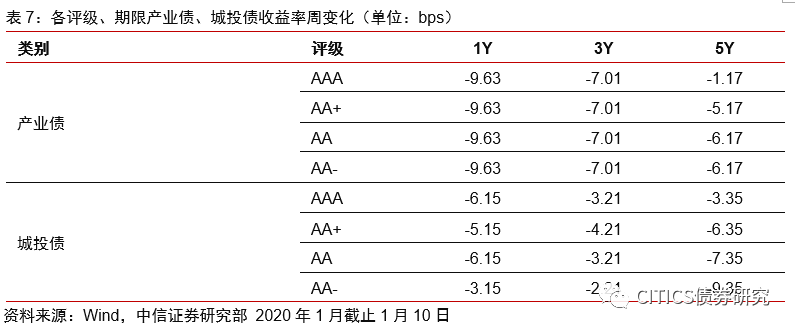

产业债收益率、城投债收益率整体下行。

收益率方面(1.6-1.10):(1)产业债收益率整体下行。其中AAA产业债1Y下行9.63bps,3Y下行7.01bps,5Y下行1.17bps;AA产业债1Y下行9.63bps,3Y下行7.01bps,5Y下行6.17bps;AA-中票1Y下行59.63bps,3Y下行7.01bps,5Y下行6.17bps。(2)城投债收益率整体下行。AAA城投债1Y下行6.15bp,3Y下行3.21bps,5Y下行3.35bps;AA城投债1Y下行6.15bps,3Y下行3.21bps,5Y下行7.35bps;AA-城投债1Y下行3.15bps,3Y下行2.21bps,5Y下行9.35bps。

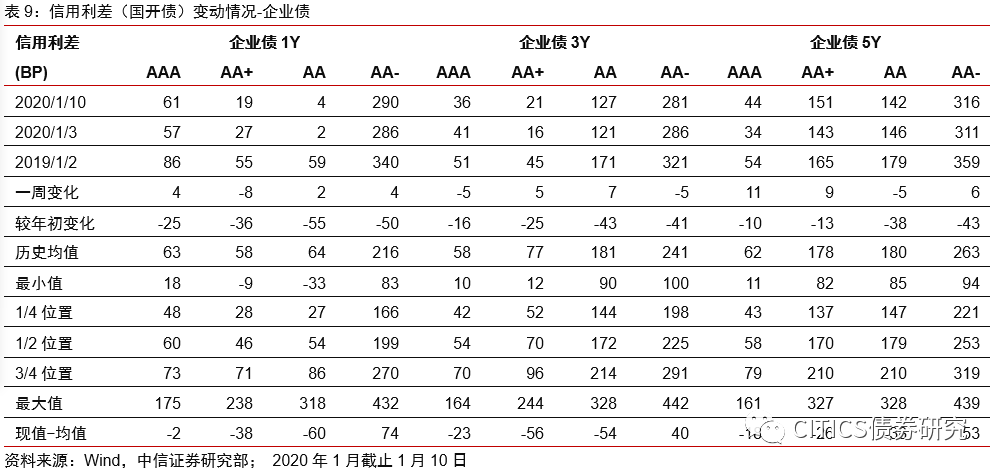

信用利差方面(1.6-1.10):(1)中短票信用利差(国开债)涨跌互现。其中AAA中票1Y上行4bps,3Y下行5bps,5Y上行11bps;AA中票1Y上行4bps,3Y下行5bps,5Y上行6bps;AA-中票1Y上行4bps,3Y下行5bps,5Y上行6bps。(2)企业债信用利差(国开债)涨跌互现。其中AAA企业债1Y上行4bps,3Y下行6bps,5Y上行11bps;AA企业债1Y上行2bps,3Y上行7bps,5Y下行5bps;AA-企业债1Y上行5bps,3Y下行5bps,5Y上行6bps。

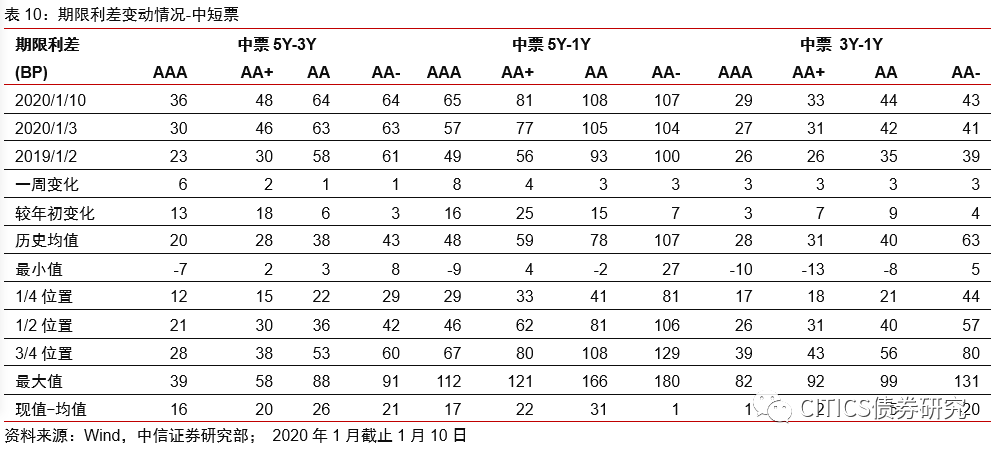

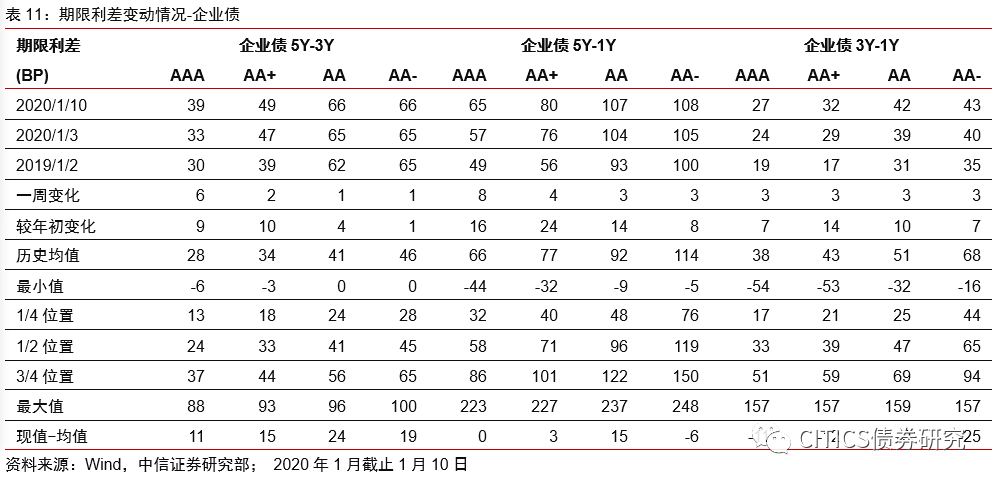

期限利差方面(1.6-1.10):(1)中短票期限利差上行。其中AAA中票5Y-3Y上行6bps,5Y-1Y上行8bps,3Y-1Y上行3bps;AA中票5Y-3Y上行1bp,5Y-1Y上行3bps,3Y-1Y上行3bps;AA-中票5Y-3Y上行1bp,5Y-1Y上行3bps,3Y-1Y上行3bps。(2)企业债期限利差涨上行。其中AAA企业债5Y-3Y上行6bps,5Y-1Y上行8bps,3Y-1Y上行3bps;AA企业债5Y-3Y上行1bp,5Y-1Y上行3bps,3Y-1Y上行3bps;AA-企业债5Y-3Y上行1bp,5Y-1Y上行3bps,3Y-1Y上行3bps。

主体评级调整情况

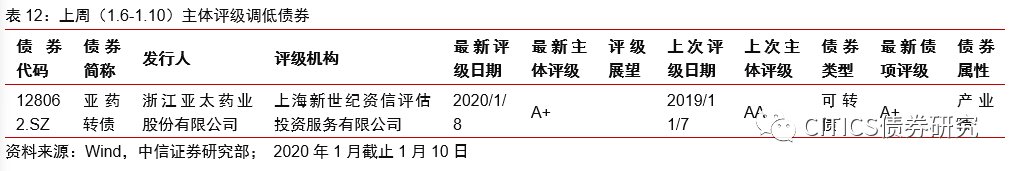

上周(1.6-1.10)主体评级调低债券主要集中在1家发行人,如下表所示,主体评级调低债券类型为产业债。

上周(1.6-1.10)主体无评级调高债券。

债市杠杆率跟踪

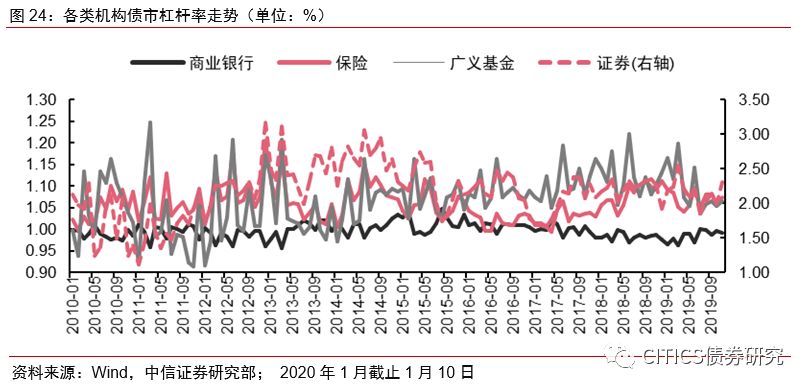

各类机构均有加杠杆空间。截至2019年11月,商业银行、保险、证券、广义基金的债市杠杆率分别为0.99、1.07、2.31和1.06,较上月分别变动-0.01、+0.01、+0.32、+0.01,除商业银行杠杆率略有下降外,其余机构杠杆均有上升,后续加杠杆的空间仍在。

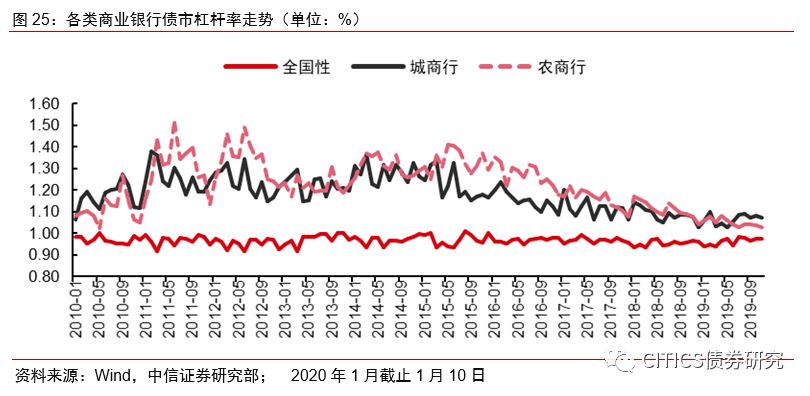

商业银行内部的杠杆率同样有明显分化。截至2020年1月10日,全国性商业银行、城商行、农商行的债市杠杆率分别为0.97、1.08和1.03,较上月分别变动-0.01、持平、-0.01。从相对位置来看,目前城商行和农商行的债市杠杆率分别处于12%和3%的历史分位数,继续降杠杆的空间已经不大。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: