一、2019年沥青走势回顾

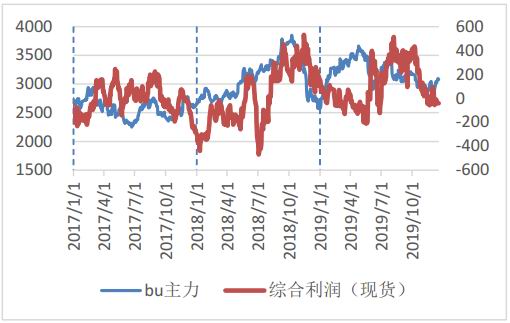

图1:2019年沥青主力合约走势

资料来源:WIND资讯 银河期货研究所

1-4月马瑞原油贴水和代理费随着原油价格上涨下不断上调,沥青在成本支撑下价格随之上行,并在4月25日触及3678元/吨的年内高点,而随后伴随着贸易谈判破裂行情迎来了重大拐点,上半年在沥青生产的综合利润高于生产汽柴油的综合利润下炼厂生产沥青的积极性大幅提高,国内增值税税率的进一步下调改善了炼厂的综合利润,而相对于不涉及消费税的沥青的产量也随之增长,在贸易战的拐点来临后,伴随着恒力大炼化的投产,外卖渣油使调和市场的供给增加,沥青供应的增长和库存的累积随着降雨天气的增多为后面4-6月份的行情下跌埋下伏笔。7月由于沥青的需求恢复带动库存下降,在基本面的好转下较原油震荡的走势呈现出较强的抗跌性,8月在油价的大幅走弱下沥青的价格重心再度向下,基差大幅走强,套保低价货流向市场,而后马瑞原油断供消息后沥青价格迅速冲高,但由于影响相对可控之后市场后重归平静。9月在沙特遇袭事件影响下油价的大幅上行带动沥青成本支撑上涨,沥青价格再度走强,不过由于沙特原油供应恢复超预期以及70周年国庆前部分道路施工停工的影响,沥青价格冲高乏力。进入四季度,下游需求不及预期导致沥青库存消耗缓慢,为缓解库存压力炼厂主动降价去库,沥青价格低位徘徊。在OPEC会议宣布加大减产力度后油价上涨,沥青在成本支撑下走强。

1、沥青新增产能投放大 表需增速创近5年新高

从2009年初开始,中国油品开始大量征收消费税,2014-2015年更是连续上调成品油消费税,而沥青作为石油产品液体中唯一不交消费税的产品,自2012年以来中石化旗下炼厂以及地方炼厂纷纷增设沥青装置,沥青产能增长显著,行业年均开工率逐年下降,2019年年均开工率45%,产能过剩尤为显著。

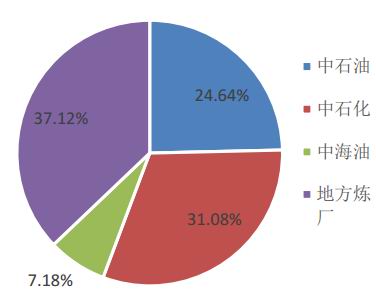

截止2019年11月,中国沥青产量累计2623万吨,同比增加256.3万吨,增幅10.8%。其中,中石油产量646.3万吨,同比增加16.84万吨,增幅25%,中石化产量815万吨,同比增加115万吨,增幅31%,中海油产量188万吨,同比增加13万吨,增幅7%,地方炼厂产量974万吨,同比增加111万吨,增幅37%。2019年沥青产量大幅攀升主要来自于四方面,第一,今年汽柴油市场表现低迷,沥青生产利润高于焦化料及汽柴油,炼厂生产沥青的积极性大幅提高,以中石化炼厂为例,镇海炼化、金陵石化、齐鲁石化、扬子石化、上海石化等主力炼厂沥青产量同比均不同幅度增加;第二,马瑞原油到港充沛保证了炼厂的开工;第三,2019年长岭石化、辽宁华路、塔星石化、恒力石化、金承石化等多家炼厂投产沥青,产能实现大幅增长;第四,6月10日,中共中央办公厅、国务院办公厅联合对外发布《关于做好地方政府专项债券发行及项目配套融资工作的通知》,允许将专项债券作为符合条件的重大项目资本金,下半年基建投资增速预期进一步回暖。国内炼厂对于沥青旺季需求存乐观预期,开工率维持高位。

从进口量来看,2019年同比继续呈现减少趋势。一方面,作为我国沥青进口量排名第一的韩国限于产能、低硫化改造的缘故,出口到中国的沥青产量大幅减少,而其他主要来源国的沥青出口尚未能弥补韩国出口量的下降;另一方面,2019年进口利润缩水,山东地区进口沥青贸易商部分长约合同价长期在450-460美元/吨,导致进口自韩国的沥青价格长期高于国产沥青价格,四季度(9月份开始)山东沥青价格快速下滑,进口自韩国的沥青价格愈发承压。以华东地区的沥青进口利润来看,2019年1-11月平均进口利润为-182元/吨,同比去年下降112元/吨,同时,在国内沥青高产的情况下,贸易商进口沥青的积极性受到打压。

出口量来看,不同于前两年沥青出口量的大幅增长,2019年沥青出口量呈现同比下滑。我国沥青的主要出口地区集中在东南亚和澳洲,其中东南亚占75%左右,澳洲占比18%左右,近年来为响应国家一带一路发展政策,国内炼厂加大沥青出口力度,2019由于受外围环境及主要出口炼厂沥青总产量下降影响,2019年沥青出口量同比出现整体下滑。

表1:近三年沥青表需统计(2019年为预测值)

资料来源:百川资讯 银河期货研究所

表2:2019年沥青新增产能统计

资料来源:百川资讯 银河期货研究所

图2:2019年沥青分集团产量占比

资料来源:百川资讯 银河期货研究所

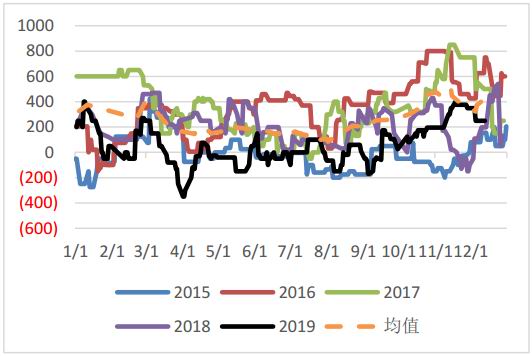

图3:沥青焦化料价差(焦化料-沥青)

资料来源:wind资讯 百川资讯 银河期货研究所

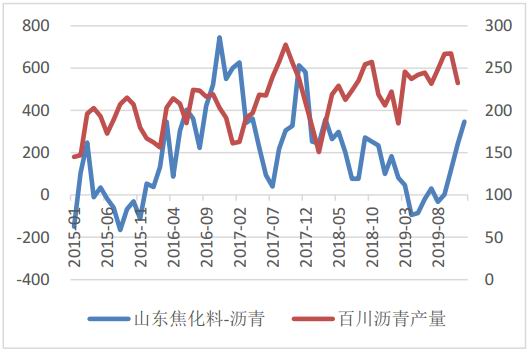

图4:焦化料沥青价差与国内沥青产量的走势

资料来源:wind资讯 百川资讯 银河期货研究所

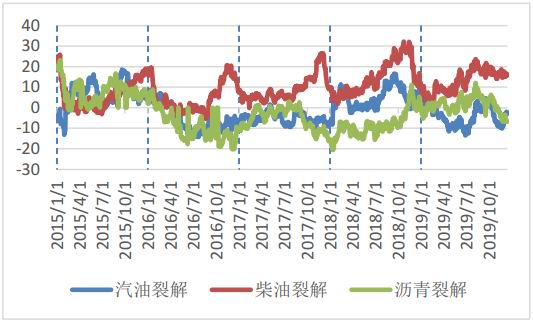

2、汽柴油裂解价差走弱 沥青裂解价差大幅走强

从2019年汽柴油和沥青对布伦特的裂解价差来看,成品油端尤其是汽油的裂解价差大幅下降,而沥青现货的裂解价差大幅走强。截止2019年12月中旬,汽油年均裂解价差为-2.33美元/桶,同比下降7.01美元/桶;柴油年均裂解价差为15.28美元/桶,同比增加0.47美元/桶,沥青年均裂解价差为2.27美元/桶,同比增加10.46美元/桶。汽油近两年的裂解价差呈大幅下降主要有三方面的原因。第一,国内炼油产能扩张,成品油市场供过于求;第二,北美页岩油产量持续增长,轻质化原料供应大幅增加带来汽油产量的增长;第三,汽车销量大幅下降,需求缺乏新的增长点。而柴油方面由于贸易战背景下农用机具增加、IMO限流令下低硫柴油需求增加以及基建需求带来支撑,但工业和物流需求同样受到不同程度的负面影响,柴油消费的基本面依然偏弱。相比而言,前三季度沥青相对原油呈现一定的抗跌性带动沥青的裂解价差偏强,但同时沥青产量大增也抑制了价格的高点,在4月下旬冲高后便呈现震荡下行的趋势。

图5:成品油和沥青裂解价差

资料来源:wind资讯 银河期货研究所

图6:沥青主力合约与综合利润走势

资料来源:wind资讯 银河期货研究所

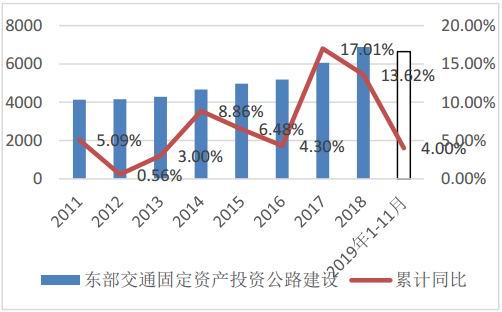

3、道路投资建设增速放缓 西部地区投资占比下滑

2019年沥青整体需求较2018年略有回暖,公路交通投资领域,东部和中部地区保持增长,西部地区投资小幅下滑。从全国交通固定资产投资公路建设累计值来看,2019年1-11月累计投资2.02万亿元,同比增长1.85%,其中东部地区交通固定资产投资6.6千亿,同比增加4%,中部地区交通固定资产投资4.3千亿,同比增加4%,西部地区交通固定资产投资9.3千亿,同比下降0.66%。

图7:全国交通固定资产投资公路建设累计值

资料来源:WIND资讯、银河期货研究所

图8:东部地区交通固定资产投资累计值

资料来源:WIND资讯、银河期货研究所

图9:中部地区交通固定资产投资累计值

资料来源:WIND资讯、银河期货研究所

图10:西部地区交通固定资产投资累计值

资料来源:WIND资讯、银河期货研究所

二、2020年沥青重点影响因素分析

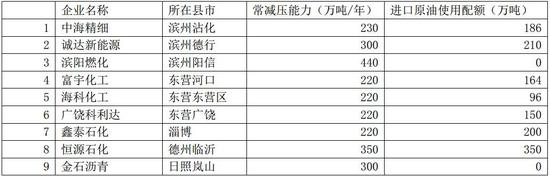

1、2020年产能增速放缓 但沥青产能过剩的局面仍存

近年来大炼化企业投产密集,炼油能力增长较快,在恒力石化、浙江石化、中科炼化等大型炼化项目的投产计划下我国炼油能力将净增3200万吨/年,全国炼油能力将达到8.63亿吨/年,国内炼油能力至少过剩0.9亿吨/年。按照全球炼油企业平均开工率83%计算,产能过剩率大约在13%至18%。整体上我国当前的炼油产能过剩主要表现在结构性产能的过剩,即表现为一次加工能力过剩、炼能区域分布不均、炼厂平均规模较小等特点,以山东地炼企业尤为突出。目前山东地炼一次加工能力在300万吨/年以下的炼厂占60%,一次加工能力在500万吨/年以上的仅占20%,多数山东地炼企业处于价值链中低端。汽柴油、石脑油等初级加工产品占比80%以上。为了应对大型炼化企业的相继投产,目前9家常减压加工能力350万吨/年以下的山东地炼企业达成裕龙炼化项目合作意向,通过整合的手段提高竞争力。

2020年来看,沥青产能增量主要来自山东高速海南发展有限公司的一套300万吨/年的常减压装置,如果按照加工马瑞原油收率60%预测,沥青新增产能预计为180万吨/年,产能同比增速2.6%。相比近三年来沥青产能9.72%的年均增速,2020年产能增速放缓,但同时在近几年的大炼化投产后,沥青行业开工率呈现逐年下降,沥青产能过剩的局面仍存。预计后期将通过淘汰落后产能的方式进一步优化产业结构。

图11:裕龙炼化项目意向合作炼厂

资料来源:公开资料整理、银河期货研究所

2、IMO2020对沥青的影响

IMO限硫令规定在2020年国际公海范围内不能使用高于0.5%的燃料油。全球生产低硫燃油主要通过高低硫组分调和以及炼厂渣油加氢脱硫后直接生产,现阶段调和工艺是获取低硫燃料油的主要途径。随着0.5%低硫油的普遍应用,高低硫调和兼容性问题越来越多,船东倾向于选择轻柴油和重柴油,这将增加柴油馏分的需求,从而使焦化料对沥青的分流增强。

另一方面,为迎接2020年低硫时代的到来,中石化早先布局十家炼厂,并计划在2020年达到1000万吨的低硫燃料油产能,中石油则布局8家炼厂,计划在明年达到400万吨的低硫燃料油产能。从生产工艺上来说,尽管沥青和燃料油同属渣油,但沥青和低硫燃料油的原料选择有差异,生产沥青需要含有一定的胶质沥青质,若要保证低硫燃料油1400万吨产能的话,在原料的选择上可能会影响沥青的出率。

目前从舟山燃料油交割仓库来看,库存目前尚在进行低硫管线的改造,全部竣工预期要到2020年下半年,低硫仍会面临库容和运输能力的不足而限制开工,沥青上半年的产量或维持充裕。

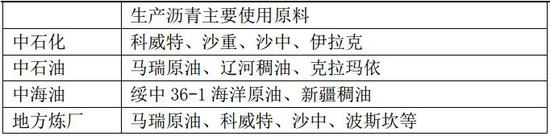

3、马瑞断供的风险整体可控

自从国家放开原油进口资质后,地炼企业的原料来源增加,从2020年原油进口配额来看,其中原油非国营贸易进口允许量为20200万吨,与2019年下发数量持平。从生产沥青的原油品种来看,环烷基的原油是最适合生产沥青的原料,其次是中间基。中国进口委内瑞拉的原油中80%为马瑞原油,作为性价比最高的沥青原料油,其沥青出率可达到55%-60%,是目前生产沥青出率最高的原油,在国内沥青原料占比中达50%左右。

随着委内瑞拉原油产量的降低及美国制裁的影响,中国进口委内瑞拉的原油产量下降明显。不过由于通过俄罗斯Rosneft公司采购马瑞原油或是经过东南亚国家转口,变相增加了委内瑞拉原油的进口量。即使马瑞原油有断供的危机,对于国内炼厂来说寻找到能够替代马瑞原油的原料并不难。2019年10月31日,中石化“东海牌”70号A级道路石油沥青获批上期所石油沥青期货注册商品,目前中石化沥青凭借800万吨以上的产销量在国内沥青产量中占比31%,目前生产沥青的原料上主要采用中东高硫中间基原油,在生产工艺和装置上对原油的适应能力较强,中石化沥青交割品牌的获批,保障了交割货源的充足,对冲了全球重油偏紧的情况。

从民营炼厂来看,拥有进口配额的炼厂原油进口量占进口总量的约1/4,油品涉及110种以上,其中原油主要来源地为俄罗斯、巴西、阿曼、马来西亚、沙特、阿联酋等地,目前有通过进口稀释沥青、冷湖原油、哥伦比亚重油替代马瑞原油等,部分国内主营沥青炼厂已开始放弃马瑞原油而改为哥伦比亚等重质原油,马瑞断供的风险总体可控。

图12:我国主要集团沥青使用原料来源统计

资料来源:百川资讯 银河期货研究所

4、逆周期调节政策加码 交通强国建设纲要出台

2020年是全面建成小康社会和GDP实现翻番目标的收官之年。从政策支持层面看,2020年逆周期调节政策将进一步加码,对基建投资支持力度加大。2019年6月,国务院办公厅印发的《国务院关于推进中央与地方财政事权和支出责任划分改革的指导意见》中明确指出中央承担国家高速公路建设资本金中相应支出,承担普通国道建设、养护和管理中由中央负责事项的相应支出。为进一步稳定投资,2019年11月13日召开的国务院常务会议提出,降低部分基础设施项目最低资本金比例。2019年11月27日,财政部提前下达了2020年部分新增专项债务限额1万亿元,占2019年当年新增专项债务限额2.15万亿元的47%,2019年以来基建补短板效果并不显著,2020年专项债券可用作项目资本金范围明确为符合重点投向的重大基础设施领域,由现有4个领域项目进一步扩大为10个领域项目:铁路、收费公路、干线机场、内河航电枢纽和港口、城市停车场、天然气管网和储气设施、城乡电网、水利、城镇污水垃圾处理、供水。2020年基建投资增速有望缓慢回升,实现托底稳增长

2019年9月,中共中央、国务院印发了《交通强国建设纲要》,目标到2020年,完成决胜全面建成小康社会交通建设任务和“十三五”现代综合交通运输体系发展规划各项任务,为交通强国建设奠定坚实基础。该纲要还指出了未来35年我国全面建成世界交通强国的总体要求。预计2020年公路网总里程将达500万公里,高速公路通车里程达15.5万公里。“十三五”国检将于2020年三季度开展,公路养护需求加速上升,将带动沥青需求的增长。

统计数据显示,2018年,我国新增公路通车里程8.6万公里,公路方面总里程已达486万公里。而值得注意的是,在公路里程快速增长的同时,一大批骨干公路也即将进入大修养护期,公路养护已成为我国公路行业现在、未来发展的主战场。

图13:十三五发展情况预判

资料来源:隆众资讯 银河期货研究所

5、成本端对沥青的价格的影响显著

从长期来看,油价的下限由石油供应边际成本决定,上限由宏观经济发展和替代能源成本来决定,2019年原油的供应增量主要来自于以美国引领的非OPEC供应增长,美国占其中的67%。美国页岩油井口盈亏平衡油价集中在35-50美元/桶,2020年美国的原油产量将保持增长,但是增速或将有所放缓,在12月初举办的第7届OPEC+会议上,最终并没有就市场预期那般延长减产期限,而是决定加大减产力度。OPEC及非OPEC决定于2020年第一季度将减产力度提升50万桶/日至170万桶/日,其中OPEC承担大约37万桶/日。对于2020年,OPEC减产及执行力度、美国增产情况以及地缘政治等方面仍是影响明年油价的重要因素。预计全年WTI的主流运行区间为50-70美元/桶,布伦特为55-75美元/桶。沥青价格预计随原油呈箱体震荡,价格运行区间预计在2800-3600元/吨。

银河期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: