导读

春节至两会结束市场上涨概率超7成。一致预期盈利增速分位数对行业收益率具有前瞻性,关注低估值、高ROE的银行、机械、医药,困境反转的汽车、传媒、计算机。

摘要

科创板领涨,经济数据与中美贸易利好兑现。以总市值加权计算,本周科创板上涨12.65%,中小板和创业板同样表现较好。科创板上涨或与科创板指数推出的预期有关。上证指数、中证100指数下跌,权重股表现较弱。行业方面,电子、计算机、医药、汽车、通信领涨,半导体、区块链、创新药、新能源汽车、物联网等主题表现较好,反映市场风险偏好仍较高。本周公布的12月社融、M1、M2、工业增加值、固定资产投资、消费数据均环比改善,制造业出现复苏迹象。

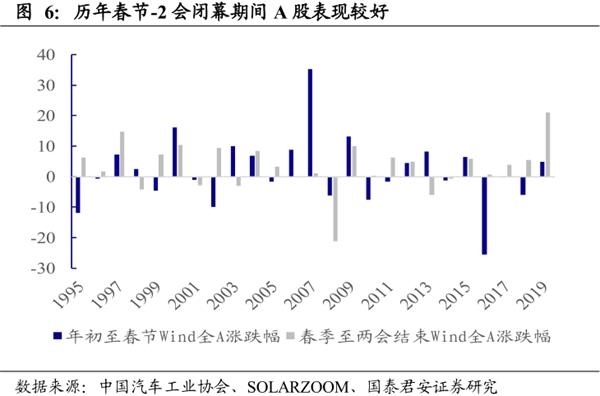

春节至两会闭幕期市场表现较好,节后行情可期待。盈利复苏、政策温和、风险溢价回落是12月以来市场较快上涨的主要驱动因素。较好的经济数据强化盈利修复预期,2020年CPI有望逐季回落,经济仍有一定下行压力,逆周期政策仍可期待。当前ERP为近10年49%分位,风险溢价仍有一定回落空间。1995年以来春季至两会结束期间,全A指数平均上涨3.3%,上涨概率为72%。考虑到春季行情逻辑未变,节后仍有望震荡上涨。

结构性估值压力构成市场上涨的阻力。当前市场对盈利修复的分歧已经不大,估值是否仍有向上空间是主要分歧。历史上估值对市场上涨的贡献很少持续2年,而2019年估值上涨23%。当前龙头白马估值分化严重,部分行业估值较高,结构性估值压力较明显。

一致预期盈利增速对行业表现具有前瞻作用。一致预期盈利增速处于较高分位的行业未来表现较好。不论以T+1年的一致预期净利润与T年的一致预期净利润计算行业预期增长率,还是以T年的一致预期净利润与T-1年的实际净利润计算行业预期增长率,每个月根据行业一致预期增速的分位数进行行业配置的策略均具有超额收益。但由于一致预期的准确性、基数效应、分析师放弃跟踪导致的样本变化,一致预期策略的收益率存在一定不稳定性。

布局低估值-高盈利、困境反转高弹性的新β行业。春季行情有望延续,行业配置上建议选择新“β”方向:低估值-高盈利的高性价比行业:银行、机械、医药,以及困境反转下盈利增速有望超预期的行业:传媒、汽车、计算机。细分行业方面,从配置的性价比角度,我们建议关注行业集中度提升空间大,目前行业景气度较低,2020年盈利复苏可能性较高,估值较低,行业龙头公司优势地位显著的行业,包括面板、航空、酒店、地产、纸包装。

正文

1、本周核心观点

科创板领涨,经济数据与中美贸易利好兑现。以总市值加权计算,本周科创板上涨12.65%,中小板和创业板同样表现较好。科创板上涨或与科创板指数推出的预期有关。上证指数、中证100指数下跌,权重股表现较弱。行业方面,电子、计算机、医药、汽车、通信领涨,半导体、区块链、创新药、新能源汽车、物联网等主题表现较好,反映市场风险偏好仍较高。本周公布的12月社融、M1、M2、工业增加值、固定资产投资、消费数据均环比改善,制造业出现复苏迹象。

春节至两会闭幕期市场表现较好,节后行情可期待。盈利复苏、政策温和、风险溢价回落是12月以来市场较快上涨的主要驱动因素。较好的经济数据强化盈利修复预期,2020年CPI有望逐季回落,经济仍有一定下行压力,逆周期政策仍可期待。当前ERP为近10年49%分位,风险溢价仍有一定回落空间。1995年以来春季至两会结束期间,全A指数平均上涨3.3%,上涨概率为72%。考虑到春季行情逻辑未变,节后仍有望震荡上涨。

结构性估值压力构成市场上涨的阻力。当前市场对盈利修复的分歧已经不大,估值是否仍有向上空间是主要分歧。历史上估值对市场上涨的贡献很少持续2年,而2019年估值上涨23%。当前龙头白马估值分化严重,部分行业估值较高,结构性估值压力较明显。

一致预期盈利增速对行业表现具有前瞻作用。一致预期盈利增速处于较高分位的行业未来表现较好。不论以T+1年的一致预期净利润与T年的一致预期净利润计算行业预期增长率,还是以T年的一致预期净利润与T-1年的实际净利润计算行业预期增长率,每个月根据行业一致预期增速的分位数进行行业配置的策略均具有超额收益。但由于一致预期的准确性、基数效应、分析师放弃跟踪导致的样本变化,一致预期策略的收益率存在一定不稳定性。

布局低估值-高盈利、困境反转高弹性的新β行业。春季行情有望延续,行业配置上建议选择新“β”方向:低估值-高盈利的高性价比行业:银行、机械、医药,以及困境反转下盈利增速有望超预期的行业:传媒、汽车、计算机。细分行业方面,从配置的性价比角度,我们建议关注行业集中度提升空间大,目前行业景气度较低,2020年盈利复苏可能性较高,估值较低,行业龙头公司优势地位显著的行业,包括面板、航空、酒店、地产、纸包装。

2、科创板领涨,经济数据与中美贸易利好兑现

本周科创板领涨,权重股表现较弱。以全部科创板股票(剔除本周上市新股)上周末的总市值为权重,本周科创板股票上涨12.65%,中小板指上涨1.86%、创业板指上涨1.49%,科技类股票表现出色。科创板的上涨与市场预期推出科创板指数有关,这将导致被动资金配置科创板。而上证指数、中证100指数均下跌约0.5%,落后于其他市场指数,表明权重股表现较弱。

本周科技行业继续表现出色。本周电子、计算机、医药、汽车、通信行业涨幅排名前5,半导体、区块链、创新药、新能源汽车、物联网等行业领涨,表明在主要股指震荡的情况下,市场风险偏好仍较高。

本周公布的12月经济与金融数据较好,符合市场预期,盈利复苏进一步得到确认。金融数据方面,12月社会融资总额2.1万亿元,同比增加1700亿元,M1同比增长4.4%,增速较11月高0.9个百分点,M2同比增长8.7%,增速较11月高0.5个百分点。金融数据均环比显著改善,且超过分析师的预期。经济数据方面,12月工业增加值同比增长6.9%,增速较11月高0.7个百分点,制造业改善显著,固定资产投资累计同比增长5.4%,增速较11月高0.2个百分点,制造业投资同样改善显著,房地产和基建投资增速回落。房地产先行指标有企稳迹象,基建将在逆周期政策影响下出现改善。社会消费品零售总额同比增长8%,与11月持平,汽车行业改善明显。

3、春节至两会闭幕期市场表现较好,节后行情可期待

盈利复苏、政策温和、风险溢价回落是春季行情的驱动力,当前逻辑未发生变化。我们在2019年12月中旬《金融地产,第三胜负手完美兑现之后》的报告中强调,盈利驱动、政策温和、风险溢价回落将推动春季躁动行情。盈利方面,根据国泰君安CORE模型,19Q4盈利有望超预期,20Q1盈利将继续修复。市场12月以来加速上涨,与对宏观经济预期改善有显著关系。经济数据公布后市场表现平稳,表明数据符合市场预期。金融数据的改善,逆周期政策的不断加码,水泥、工程机械等中观数据持续超预期,表明第一季度经济复苏有望持续,盈利修复预期将不断得到确认。

政策方面,2020年政策有望前紧后松,有利于市场震荡上涨。2019年经济持续下行,股票市场表现较好,表明龙头公司的α成为市场向上的主要逻辑,只要政策不存在明显的下行风险,市场就有望延续震荡向上趋势。年初降准、专项债提前发行及额度提升符合预期。展望未来,根据一致预期,2020年经济仍有下行压力,CPI有望逐季下行,中央经济工作会议强调确保全面建成小康社会,预计2020年政策有望前紧后松,给市场带来较好的预期。近期出台的分拆上市、再融资等规定体现了监管政策延续适度松绑的基调,有利于市场风险偏好提升。

风险溢价方面,A股ERP处于近10年49%分位,仍有一定下行空间。美国股市再创新高,美伊冲突缓和,风险溢价有望进一步下行。

历年春节至两会闭幕期间市场表现较好,春季行情有望延续至节后。1995年-2019年,年初至春节全A指数平均上涨1.83%,春节至两会闭幕全A指数平均上涨3.31%,近25年中,72%的年份春节至两会闭幕期间全A指数上涨,其中近5年均上涨。从历史规律看,春节至两会期间为市场对政策期待期,市场上涨概率较大。尽管本周在12月经济与金融数据较好、市场震荡整理,但市场调整与近期上涨较快有关,经过节前的震荡,节后春季行情有望延续。

4、结构性估值压力构成市场上涨的阻力

历史上估值对市场收益的贡献很少持续2年,2019年估值已经明显提升。市场对盈利修复已经形成较为一致的预期,而当前的估值是否仍有向上空间是市场的主要分歧。我们将市场年度收益率拆解为估值、盈利与分红贡献。2008年以来,仅2014-2015年有连续的估值贡献。2019年市盈率提高达23%,市盈率分位数已经从2019年年初的1%提升至历史中枢附近。估值继续修复的动能可能衰减。

市场估值仍有较大结构性差异,部分行业及公司估值高企,制约市场上涨空间。龙头白马估值差异较大,我们从周期、消费、科技、防御板块各选50个龙头白马,共200个公司构成样本。27%的样本公司市盈率分位数(2010年以来)大于80%(电子、计算机、有色居多,行业处于谷底,增长预期高),15%的公司分位数小于20% (医药、地产、建筑居多,行业政策影响较大)。21%的样本公司市净率分位数大于80%(食品、电子、计算机居多,行业格局好或增长预期高),26%的公司分位数小于20%(公用事业、有色、医药居多,部分子行业景气度较低)。

不同行业估值差异较大,从行业分位数看,科技(电子、通信)与消费(食品饮料、家电、消费者服务)行业估值较高,周期(煤炭、化工、钢铁)与防御(建筑、房地产、公用事业)行业估值较低。部分景气度较低的行业(汽车、传媒、纺织服装)市盈率分位数较高而市净率分位数较低。

5、一致预期盈利增速对行业表现具有前瞻作用

一致预期盈利增速处于较高分位的行业未来表现较好。首先,我们以T+1年的一致预期净利润与T年的一致预期净利润计算行业预期增长率,一致预期增速分位数较高的行业表现较好。具体而言,在T年的4月末至T+1年的4月末,每个月末以T+1年和T年的上市公司一致预期净利润,加总计算T+1年的行业一致预期净利润增速,并求该增速近5年的分位数。根据月末的行业预期增速分位数排序,买入分位数最高的6个行业,卖出分位数最低的6个行业。一致预期分位数策略2010年以来累计收益率为40%。我们每个月将行业按照一致预期分位数均分为5组,则期初预期增速分位数较高的组,累计超额收益率较高。

其次,我们以T年的一致预期净利润与T-1年的实际净利润计算行业预期增长率,一致预期增速分位数较高的行业同样表现较好。具体而言,在T年的4月末至T+1年的4月末,每个月末以T年的上市公司一致预期净利润,及T-1年的实际净利润,加总计算T年的行业一致预期净利润增速,并求该增速近5年的分位数。同样根据月末的行业预期增速分位数排序,买入分位数最高的6个行业,卖出分位数最低的6个行业。该策略2010年以来累计收益率为39%。类似地,我们每个月将行业按照一致预期分位数均分为5组,则期初预期增速分位数较高的组,累计超额收益率同样普遍较高。以上证据表明通过自下而上加总计算一致预期行业增速,可以对行业配置起到前瞻作用。

由于一致预期策略具有一定局限性,其收益率并不稳定。首先,以T+1年与T年一致预期增速计算行业增速时,增速的基数同样为预测数据,因此计算误差可能较大,且部分行业T年盈利较差,低基数下T+1年盈利增速可能较高,但T+1年实际盈利状况并不好,反之亦然。其次,一致预期的样本具有选择性偏差,部分盈利并未达到分析师此前预期的公司,分析师可能放弃跟踪,导致样本的变化,因此一致预期的增速可能过于乐观。

6、布局低估值-高盈利、困境反转高弹性的新β行业

节后春季行情仍有望延续,行业配置选择新“β”方向:低估值-高盈利的高性价比行业,以及困境反转下盈利增速有望超预期的行业。年初市场延续较快上升的行情,盈利修复、政策温和预期未变,内外部环境有利于风险溢价继续下行,经过短期震荡后,节后春季行情有望延续,建议继续把握新β行业的机会:(1)低估值-高盈利的高性价比行业:银行、机械、医药,以及困境反转潜力大的传媒、汽车、计算机。

从“盈利-估值性价比”角度,(1)银行:年初存量贷款基准转LPR、现金理财新规等政策影响下,银行板块表现落后于市场。尽管政策环境将对2020年银行业的景气度构成压力,但历史上银行板块超额收益与工业企业盈利增速正相关,企业盈利修复将从资产质量端支持银行板块上涨。银行板块估值显著低于其他行业,政策利空已经得到较充分定价。(2)机械:专项债提前下发,额度扩大,用于基建比例提升,作为资本金的专项债有望放量,工程机械高景气有望延续,2019年12月挖掘机销量同比增长25.8%,印证行业景气较高的预期。2019年11月工业机器人月度产量同比增长4.3%,增速环比显著改善,通用设备行业复苏显著。(3)医药:2019年带量采购等政策压制行业股价,风险释放充分;长期看老龄化为确定性趋势,医药是长期前景最确定的方向之一;创新药、医疗器械、高端消费等优质赛道行业成长空间和龙头公司优势兼具。

从“困境反转下盈利增速超预期”角度,(1)传媒:近期部分古装剧上线,反映监管政策适度放松;广电总局出版署领导在游戏产业年会上讲话,加大对游戏产业的认可,反映政策支持行业发展;5G时代基础设施进步提升行业需求,近期市场关注度较高的云游戏、网红经济即是典型代表。(2)汽车:低基数及库存去化下,行业基本面触底,消费促进政策有望提高景气复苏力度;特斯拉降价,国际车企积极布局新能源车,特斯拉国产化进程将继续快速推进,2020年新能源汽车补贴退坡有望放缓,为符合轻量化、智能化趋势的零部件企业创造发展机遇。(3)计算机:国产厂商实力增强,云计算等技术进步推动IT需求上升;信息安全、医疗IT、金融IT等领域成长性确定,行业格局较好。

震荡向上趋势中,更需要放眼中期,把握受益于集中度提升的细分行业。整体来看,2020年的资金格局相较2019年略微收紧,整体还是存量博弈格局之下,寻找方向变得异常关键。在此之中,在分散性的行业之中寻找未来龙头将是核心原则,具体详见《如何在行业集中化浪潮中寻找龙头公司》。从配置的性价比角度,我们建议关注行业集中度提升空间大,目前行业景气度较低,2020年盈利复苏可能性较高,估值较低,行业龙头公司优势地位显著的行业,包括面板、航空、酒店、地产、纸包装。

7、五维亮点

(文章来源:国泰君安)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: