【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

结束了一年的战斗,保险机构去年多收了“三五斗”,投资收益有望创下近年新高。

一年之计在于春。年初是保险机构总结得失,定调中期配置、调整短期策略的时候。为了解保险机构的最新想法,券商中国记者从2016年开始组织《中国保险投资官调查》,每年年初向保险公司投资部门和保险资产管理公司相关负责人发放问卷。

2020年中国保险投资官调查于近日结束,共回收24份有效问卷,调查对象覆盖了国内主要保险资产管理公司、保险公司的首席投资官以及投资业务条线负责人。样本机构管理的保险资金超过9万亿元,约占18万亿保险资金余额的52.72%。

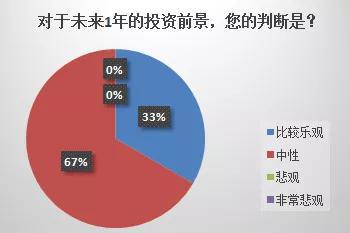

或许是经历了2019年全年股债结构性的行情,保险机构对2020年的市场行情并不悲观,整体情绪是“中性偏乐观”。

鉴于当前经济发展态势,市场利率下行的概率较高,有投资官认为A股相对债券较有吸引力,有58%的投资官认为,A股当前估值合理。

2020年保险投资是否还能再续2019年的辉煌?保险投资官的意见出现分歧。不过,大多数人认同保险投资收益目标会在未来几年下调。

经济下行的因素和信用违约是保险机构2020年最担忧的风险。保险机构2020年最愿意加码的资产,则是包含股票在内的权益类资产,其中,科技、金融、医养板块被看好。

与以前相比,险资权益投资将更加注重两点:一是精选个股,集中持有;二是持仓周期较以前拉长。在操作层面上,资金量向个股集中、举牌上市公司的现象将更加明显。实际上,这种险资权益投资策略变化在近两年已经有所体现,2020年这一特点将更加突出。

在科创板领域,保险机构比较看重打新的机会。另外,港股也会成为2020年保险资金重点关注板块,不少人认为港股性价比较高,今年将有较大的机会。

总体情况:中性偏乐观

2020年中国保险投资官调查显示,67%的投资官对2020年的投资前景持中性态度,33%持乐观态度,没有一位选择“悲观”。而在2019年初,有35%的投资官选择了“悲观”,仅有13%的投资者选择比较乐观。

谈及理由,有投资官认为,2020年经济基本面不会有根本性改变。也有人认为, 2020年内外部宏观经济环境仍然存在极大不确定性,经济持续下行压力大;但另一方面,近年来持续推进的结构性改革,将会逐步体现出成效。

整体看来,保险机构认为,在周期性减速和结构性调整共振下,2020年我国经济整体呈现稳中有降的态势,物价上行风险加大,但在逆周期调控下多维宏观政策发力,中国经济增长保持韧性,继续运行在合理区间,延续总体平稳、稳中有进的发展态势。鉴于当前经济发展态势,A股相对债券较有吸引力。2019年股市收益率主要来自于估值的提升,2020年收益主要来源于业绩增长。

险资收益率目标可能进一步下调

2020年是否还能再续2019年的辉煌?保险投资官的答案分歧较大。33%的保险投资官认为差于去年,29%的投资官认为投资环境要好于去年,29%的投资官认为尚难预期,三种选项可以说是“三分天下”。

一位大型保险机构投资官表示,从中期视角来看,市场利率具有较高的下行概率 。2019年机构投资者收益率普遍超过30%,未来1~3年连续高收益的可能性较低。

另一位投资官则从三个层面判断2020年面临的市场情形将更复杂。首先,权益市场出现2019年一样涨幅的概率较小,结构性机会考验投资团队获取机会的能力;其次,固定资产收益率下行,新增资金和到期资金的配置压力加大;最后,优质非标资产供给减少,市场抢资产竞争更激烈。

随着低利率时代渐渐走近,保险机构在投资端的压力倍增。谈及未来1-3年的投资收益目标如何,是否可能下调,有66%的投资官认为有可能下调,25%的投资官认为会维持平稳,8%的投资官表示可能会上调。

收益率目标要下调的观点在去年的基础上延续并得到强化。2019年初,在问及未来3年~5年是否有可能下调投资收益目标时,52%的投资官选择了“维持平稳”,但也有44%的投资官选择“可能下调”。

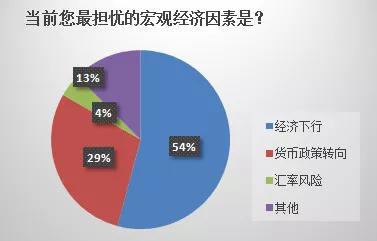

最担忧宏观因素:经济下行

被问及2020年面临的最大不确定性,44%的投资官选择了国际关系,29.6%的投资官选择国内经济形势。

也有人担心,当前经济复苏何时结束,取决于政策何时开始边际收紧,应密切关注政策面。

在经济下行、货币政策转向、汇率风险等国内宏观经济因素中,多数受访的投资官当前最担忧经济下行压力,有54.17%的投资官选择了这一项。

其次是对货币政策转向的担忧,占比29.17%。对货币政策转向表示担忧的投资官认为,经济继续下行已基本形成共识,货币政策转向可能对市场利率形成重大影响,而稳定宏观杠杆率的政策导向仍然没有变化。

担忧汇率风险的保险投资官占比4.17%。有投资官提到,2020年国际关系仍可能给人民币汇率带来较大冲击,同时我国经济下行压力仍存在,人民币汇率的“合理均衡水平”已经下移,而美元指数可能保持震荡偏强状态,也将给人民币汇率带来一定压力。

另外,还有1.25%投资者表示担忧“其他”因素,比如市场出清的问题还没有得到解决。

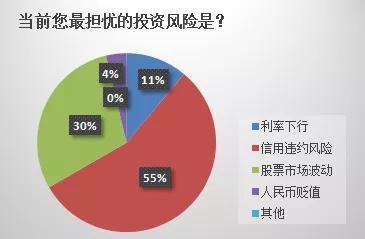

最担忧投资风险:信用违约风险

在最担忧的投资风险方面,半数以上(55.56%)的投资官认为是“信用违约风险”。

有保险资管负责人分析,预期民营企业、实体经济可能更加困难;2020年仍为信用债集中到期年份,在经济预期下行的环境下,企业仍面临较大经营以及再融资压力,信用违约风险依然较高。

另有人士表示,持续低利率环境将加剧“资产荒”。自2018年以来我国主要债券品种收益率开始震荡下行,当前利率债绝对收益率已处于历史20%~30%分位数水平,中高等级信用债也处于历史10%分位数水平,主要债券品种的绝对收益率偏低,配置价值已经较低。持续的低利率环境将使固定收益资产的配置价值降低,将使保险资金运用面临“资产荒”环境。

其次,最担忧股票市场波动占比29.63%,最担忧利率下行的占比11.11%,而最担心人民币贬值的占3.70%。

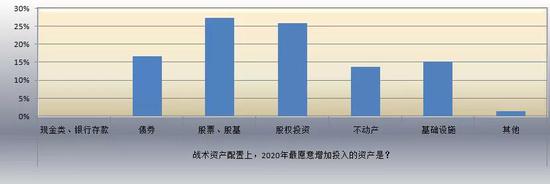

最愿意加码权益类资产

在战术上,保险机构2020年选择最愿意增加投资的资产方面,权益类资产成为大多数投资官的选择。在各大类资产中,股票和股票基金、股权投资的得票数远高于债券等其他资产。

具体来说,股票、股基得到了24位受访人中18位的选票,股权投资得到17票。参与调查的投资官给出的理由包括:一是从大类资产配置的角度,看好权益类资产。二是供给侧结构性改革可能在权益类投资中带来阶段性机会。此外,A股和港股等能获取超额收益的资产,依然是配置较好时机。

另外,债券得到24人中的11票。有人士表示,债券类资产作为保险资金的压舱石和稳定器仍需逢高(利率)配置。

基础设施得到10票。看好这一领域的人士认为,为提振经济,政府性支出可能继续加大,因此可能带来基建类的投资机会。

对于A股估值,2019年初,32%的投资官认为A股估值位于底部、32%的投资官认为估值较低。在经历了去年的结构性牛市后,今年初,有58.33%的投资官认为“基本合理”,这代表了险资对当前A股估值的多数认识。

同时,今年也有29.17%的投资官认为当前“估值较低”,不过没有人认为A股估值“处于底部”了。认为估值较低的人士表示,从股债收益率之差的角度看,A股估值处于较低位置。

另外今年24位中有3位投资官认为,A股估值偏高。其理由在于:一是近年来经济基本面持续底部徘徊,对应企业盈利也整体处于较低区域。二是市场结构性分化,好公司股票价格贵。

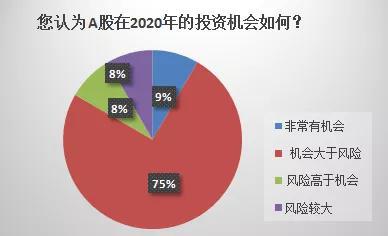

谈及2020年A股投资机会如何,75%的投资官认为机会高于风险,认为A股非常有机会或者风险较大的观点分别占比8.3%。

在偏乐观派险资投资官看来,随着经济企稳、系统性风险可以排除,因此2020年A股应该会有一定的结构性机会。

一位保险机构投资官分析认为,2019年A股触底返弹,走出一波估值修复行情。往后看在经济预期企稳的大背景下,叠加整体政策延续宽松基调,外围关系不确定性下降,风险偏好有望提升。但不利因素是通胀风险加大和前期估值扩张过快,导致后面的估值驱动动力不足,且经济弱复苏格局下影响增速空间有限,此外一些全球的地缘政治风险也会冲击整个A股市场。2020年A股会窄幅震荡,但结构性和阶段性机会仍在,总体而言机会大于风险

也有少数投资官认为A股风险高于机会,其理由包括经济基本面并未好转,2019年A股涨幅较大,估值中枢仍在持续下行,以及监管对央企金融机构的考核要求还在加码等。

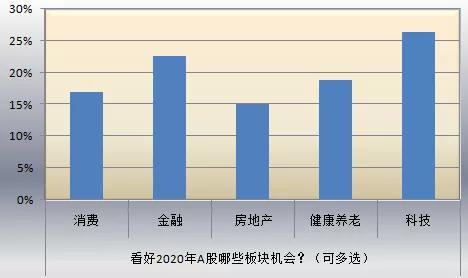

科技、金融、医养板块被看好

2020年A股哪些板块机会最被看好?保险投资官的选择比较均衡,在具体的投资领域上,科技、金融、健康养老、消费和房地产得票率分别为26.4%、22.6%、18.9%、17%和15.1%。其中,科技、金融、健康养老产业最被看好。

看好健康养老产业,保险投资官的逻辑比较一致和清晰:人口结构变化与人均收入提高利好消费升级、医养板块,且健康产业与保险有天然的连接,可投资盈利模式成熟的企业股权,进行业务的协同整合。

在一些保险投资官看来,未来中国的产业发展肯定以产业升级为主,科技赋能是下阶段经济发展的主流模式,科技类企业有望随着5G商用、人工智能的发展迎来新的增长,蕴藏机会。美国对中国技术产品的限制也将利于国内科技产业。此外,各国经验显示,消费行业是最可能走出长牛股的行业,消费升级、出口转内销、进口替代等需求也会激发国内消费新的增长点,可能蕴藏投资机会。

一位保险投资官分析称,2020年权益市场将以震荡为主,积极把握结构性机会,关注符合国家经济政策转型方向和举国创新政策支持下的消费升级、医疗健康及信息技术板块,关注人工智能、光电芯片、新材料等“硬科技”方向;此外还需关注银行及保险资金偏好的高股息资产配置价值。

在整体投资风格上,券商中国记者在采访中获悉,与以前相比,险资权益投资更加注重两点:一是精选个股集中持有;二是持仓周期较以前更长。在操作层面上,资金量向个股集中、举牌上市公司的现象将更加明显。实际上,这种险资权益投资策略变化在近两年已经有所体现,2020年这一特点将更加突出。

一家保险资管公司投资负责人告诉记者,2019年重仓低估值绩优蓝筹股为投资人提供了获取超额收益的机会, 2020年机会将更加集中在业绩持续优良以及估值相对较低的个股上。

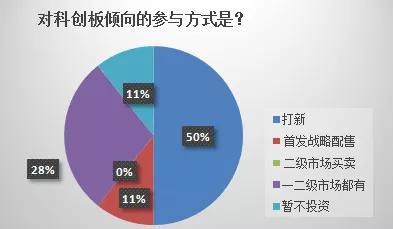

科创板重打新,港股有较大机会

在科创板投资方面,有50%的投资官选择参与打新,11%的投资官选择暂不投资。在保险投资官看来,参与打新可以在控制风险的前提下分享科创企业收益,风险相对较小。

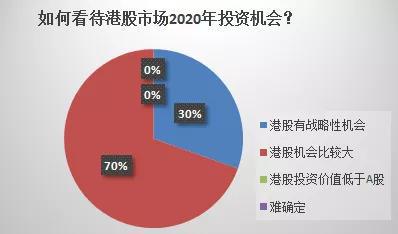

如何看待港股市场2020年投资机会?调研显示,70%的投资官认为港股机会比较大,30%的投资官认为港股有战略性机会。

保险投资官分析称,一是港股经过去年的充分调整,目前整体估值在10倍PE左右,低于A股和西方主要国家股市,在全球资产中仍具有较高性价比;二是港股盈利周期回升,有望维持较好的盈利增速;三是市场情绪修复和全流动政策推动北向资金南下支撑港股。

(实习生肖学礼对文本亦有贡献)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: