在春节假期前的最后一个交易周里,A股市场即将迎来解禁浪潮,冲在最前方的当属科创板一众次新股无疑。

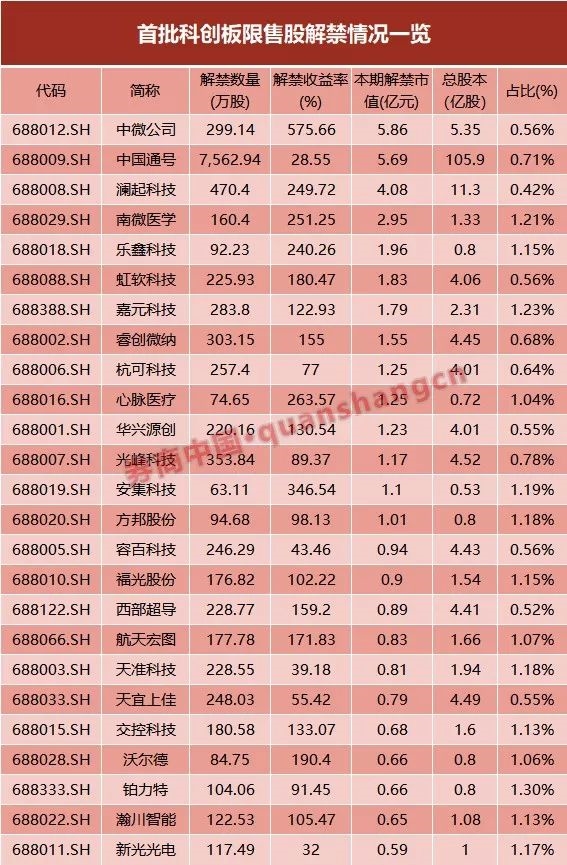

近期,首批25家科创板新股陆续发布公告称,首次公开发行网下配售限售股将于1月22日上市流通。合并来看,25家公司解禁股票数量合计达到1.24亿股,以1月17日收盘价计算,解禁市值超过40亿元;最高解禁收益率可达575.66%,抄中中微公司的网下投资者们,可以稳稳当当地过个好年。

即将迎来解禁潮的并非仅有科创板市场,而是整个A股。在春节前最后一周,短短四个交易日内,A股市场将面临高达3000亿元的解禁市值,可谓来势汹汹。不过,就近期机构观点来看,年前这一波解禁放量无需过度担忧,投资者可放心过个好年。

首批科创板个股迎考验

早在2019年7月22日,首批25只科创板新股一齐登陆上交所鸣锣开市,此后无论是股价的起起伏伏还是交易规则、配套政策的不断完善,均是市场关注焦点。

而今,科创板个股已扩充至84只,而首批科创板个股也已满“半岁”,即将迎来首批限售股解禁潮。由于此次上市流通的限售股均为首次公开发行网下限售股,因此解禁数量及占股本规模并不算高。除了“巨无霸”中国通号解禁数量高达7562.94万股外,其余公司解禁数量多在100万股到500万股之间,对市场冲击有限。

从解禁市值来看,近期成功达成千亿市值的中微公司解禁股份的市值也冲在最前列,高达5.86亿元;中国通号和澜起科技紧随其后,分别为5.69亿元和4.08亿元。在25家科创板公司中,解禁市值在1亿元以上的共有14家,占比过半。

那么,哪只新股在解禁后能带来超额收益?答案同样为中微公司,这只深耕芯片制造刻蚀领域的科创板新股开盘价仅为29.01元/股,且在上市早期股价表现平平。而在2019年年底,中微公司股价连续蹿红,短短半月实现股价翻倍。在1月17日,中微公司以196.01元报收,当日股价大涨14.62%。对比发行价来看,中微公司解禁收益率已达到575.66%。

不过,错过中微公司并不意味着错过科创板高收益。事实上,就首批25只科创板个股的解禁收益率来看,多达16只个股超过100%,占比超过七成。不过,亦有部分个股收益水平相对逊色,容百科技、天准科技、新光光电、中国通号4只个股解禁收益率均在50%以下,中国通号仅有28.55%。

回想半年之前,科创板市场一时间呈现此起彼伏的询价、估值、打新等流程当中。彼时,多只私募产品因违规超额申购而被列入限制名单,且违规超配股份将被全部没收,超配股份收益将全部捐给公益机构。如今,首批科创板限售股即将迎来变现机遇,这将是依法合规的网下投资者所获得的奖赏。

A股市场解禁潮汹涌

当然,即将迎来解禁潮的并非仅有科创板市场,而是整个A股。在春节前最后一周,短短四个交易日内,A股市场将面临高达3000亿元的解禁市值,可谓来势汹汹。

东方财富Choice数据显示,1月20日-1月23日,A股市场将有92家公司限售股份迎来解禁,解禁数量多达195.35亿股,解禁市值超过3000亿元。而整体来看,在今年1月,非银行金融、交通运输、电子元器件等行业解禁金额最高。

其中,顺丰控股单家公解禁市值即超过千亿,高达1004.58亿元,处于榜首;解禁股份类型为定向增发机构配售股份,系由其控股股东深圳明德控股持有,解禁股份占总股本比例高达61.2%。如此大规模比例的解禁,将充分考验顺丰控股的市值管理能力。

除了顺丰控股之外,中国银河、五矿资本和视源股份的解禁规模均在百亿之上。而在解禁市值规模TOP10的榜单当中,中国银河和华林证券两家券商股名列当中,而五矿资本也因含有五矿证券等多个金融牌照,而被业内认为属于券商概念股。

作为“牛市风向标”,2019年券商股表现出色,不仅在年初走出完美的开门红行情,更在年终及2020年开局走势火爆。在解禁潮逼近下,两家券商能否顶住股价压力,还有待市场观察。

解禁压力无需过度担忧

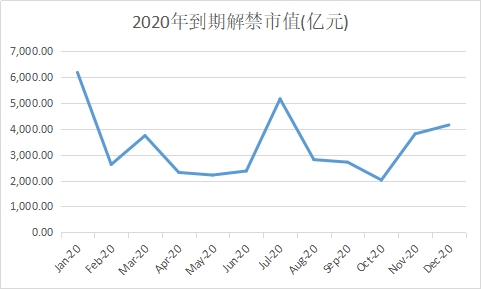

观察近年来A股市场的解禁情况来看,东方财富Choice数据显示,自2016年以来,A股解禁规模呈现逐级上行之势,2020年全年解禁规模将突破4万亿,成为近十年以来最高解禁规模的年份。

而从节奏上看,2020年A股市场的解禁规模将呈现高位回落的态势。其中,1月以超6000亿元的解禁规模居于全年最高水平,7月和12月再度回升,其余月份解禁规模基本维持在2000-3000亿元。

A股市场的解禁潮,往往容易被市场过度解读,认为将对资金面造成严重压力。不过,就近期机构观点来看,年前这一波解禁放量无需过度担忧,投资者可放心过个好年。

例如,海通证券策略分析师荀玉根认为,无需担忧1月解禁放量。原因在于解禁并不等于减持,还要考虑限售股解禁后减持的约束比例,以及及市场行情对产业资本增减持的影响。且减持意愿与行情及估值高低有关,减持额大小与短期涨跌关系不大。

浙商证券分析师陈浩则指出,从历史行情来看,市场对于大规模解禁的反映并不敏感。2017年以来,除在2018年6月的解禁相对高点出现较为明显的市场回调外,其余的几次解禁相对高点指数并没有出现明显下跌。

追溯来看,2017年减持新规规定,大股东在3个月内通过证券交易所集中竞价交易减持股份的总数不得超过公司股份总数的1%,而从2017年起当月减持金额/解禁金额的比例基本保持在5%-15%之间,因此单月减持金额的绝对值金额相对有限,若以7.5%测算1月减持市值金额约为520亿元,因此无需过度担忧大规模解禁带来的抛售压力。

财通证券策略报告认为,解禁高峰期对市场的影响整体可控,从1月份解禁企业的属性和当前市场的估值角度来看,高解禁规模对减持意愿的催化作用并不明显。不过,从个股的角度而言,高解禁规模的企业当中,部分现金流情况较差、股权质押比例高的上市公司发生减持的概率相对更大。

(文章来源:券商中国)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: