2019年,在宏观经济增速放缓的大背景下,作为前端工业品的纸浆,价格持续走弱。若从数量出发,2020年国内的纸浆市场很可能继续迎来供需两弱的局面。

但这并不意味着价格走弱:1、纸浆的绝对价格已接近历史低位;2、与价格呈正相关的宏观数据与产业开工率均已运行至经验性底部,继续下探空间不大;3、成品纸的加工利润较好,对原料端的纸浆价格形成提振。

2019年,是纸浆期货上市后经历的第一个完整自然年,期货工具的运用尚处于开发阶段:阔叶非标正套策略可能在2020年全年有效;本色浆、化机浆、国产甘蔗浆,甚至成品铜版纸、瓦楞纸、白卡纸等等,都与期货标的针叶浆具有较好的相关性,新的套利策略亟待开发和验证;纸浆会否成为继天然橡胶后,第二个拥有“九一价差”的期货品种?2020年,期现结合策略将大有可为。

2019年,浆价的一路下探,不禁使人联想到期货的推波助澜。但引入期货并不改变基本面,而是吸引了更多研究力量,丰富产业策略,加速价值发现的过程。我们有理由期待,在宏观经济企稳和产业升级的带动下,行业将迎来曙光。

一、供需平衡

援引中国造纸年鉴的数据,世界纸浆的产量、消费量约为1.8亿吨。截至2019年5月的评估,中国2018年纸浆的实际消费量约为9387万吨,产量为7949万吨,进口量为2372吨,出口量为10万吨。

根据2019年1月至10月的数据进行推测:2019年中国消费量减少-2.2%至9180万吨,产量减少-5.4%至6810万吨,进口增加+7.1%至2656万吨,出口计10万吨。

1996年2018的各项数据具有较好的线性规律,据此推测:中国2020年供需两侧继续收缩。其中,消费减量-3.6%至8845万吨,产量减少-7.7%至6284万吨,进口增加+6.8%至2838万吨。

图001 中国纸浆供需平衡表

资料来源:中国造纸年鉴·Win.d·银河期货

二、上游供应端

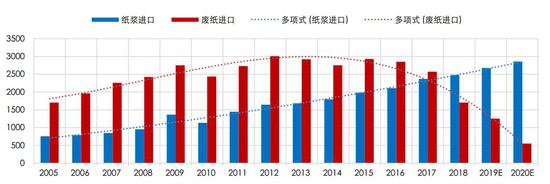

1.进口:纸浆 废纸

截至2019年10月:中国进口纸浆2244吨,同比增加+7.9%,预计全年进口2677万吨(海关口径);进口废纸943万吨,大幅减少-26.5%,预计全年进口1252万吨(海关口径)。

图002 进口:纸浆 废纸(万吨)

资料来源:海关总署·Win.d·银河期货

一方面,纸浆进口数量长期保持6%-10%的正增长,符合线性规律。另一方面,纸浆进口价格对于进口数量具有负向领先性,即低浆价将促进进口数量。因此,2019年的绝对价格处于低位,将促使2020年进口数量保持较高增长。预计2020年纸浆进口数量将增加+6.7%,至2856万吨(海关口径)。

图003 纸浆进口数量VS纸浆进口价格指数(逆序,N+1)

资料来源:海关总署·Win.d·银河期货

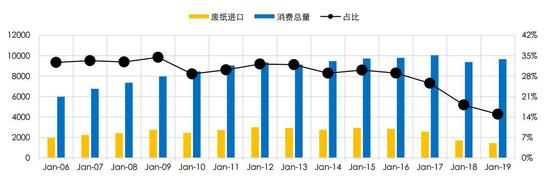

2017年7月18日,国家发布了《关于禁止洋垃圾入境推进固体废物进口管理制度改革实施方案》,废纸进口受到限制。在此之前,废纸进口量常年占据国内纸浆消费总量的29%-34%。2019年废纸进口量预计减少-26.5%至1252万吨,2020年预计将进一步减少-55.9%至552万吨(海关口径)。在2020年之后,可能取消废纸进口。

图004 进口废纸VS消费总量

资料来源:海关总署·中国造纸年鉴·Win.d·银河期货

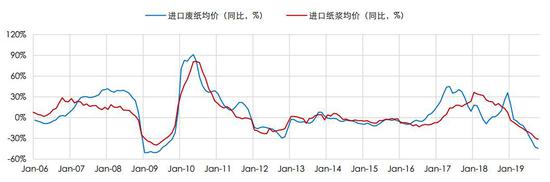

随着需求的同步走弱,“限废”政策的实施被没有抬高废纸的进口价格。从进口废纸与进口纸浆的同比涨幅观察,废纸仅在2018年初短暂相对走强,此后的价格运行规律与纸浆保持一致,并未明显走强。

图005 废纸进口均价(同比)VS进口浆价(同比)

资料来源:海关总署·Win.d·银河期货

2.产量:固定资产投资

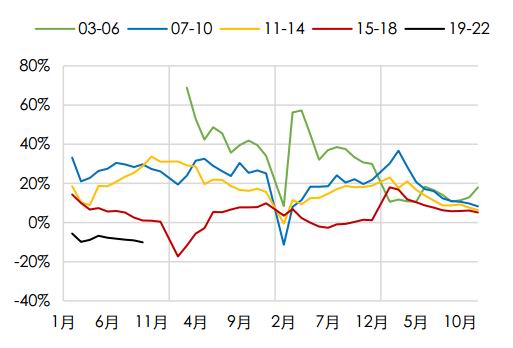

由国家统计局公布的“造纸及纸制品业固定资产投资完成额”,能够较好地描述行业周期变化。

截至2019年10月,造纸及纸制品业固定资产投资完成额累计达到2418亿元,同比减少-10.1%。根据历史数据,同比减少-15%为固定资产投资完成额的经验性底部,继续下探的空间不大。

图006 固定资产投资完成额VS(产量 浆价)

资料来源:国家统计局·海关总署·Win.d·银河期货

图007 造纸业固投完成额(同比,%,4年周期)

资料来源:国家统计局·海关总署·Win.d·银河期货

图008 造纸业固投完成额(同比,%,7年周期)

资料来源:国家统计局·海关总署·Win.d·银河期货

行业固定资产投资完成额对产量和浆价都是正向刺激。虽然宏观上缺乏大幅反弹的基础,但同比数据也可以理解为和上一年“比差”的过程。

从固定资产投资完成额同比数据的4年周期和7年周期观察,有企稳回升的可能。如果2020年没有变得比2019年更坏,实际也是“否极泰来”,对浆价形成支撑。

三、中游贸易端

1.库存:全球生产商库存天数

全球生产商库存天数是较为有效的中频数据。其中,针叶浆的库存与相对价格的相关性较高,存在逆序领先关系。2019年6月,全球生产商针叶浆库存天数达到43天,为历史之最,随后便逐渐减库。截至2019年10月,该数据降至33天,同比累库+3.1%。

图009 库存指数(逆序,N+9)VS进口浆价

资料来源:卓创咨询·海关总署·Win.d·银河期货

2.库存:中国社会库存

青岛、常熟和保定是国内较大的纸浆集散地。2019年,三地库存一度触及221.3万吨的高位,同比累库+105.2%。此后逐渐回落,截至2019年11月,社会库存降至174.3万吨,同比累库缩小至+15.2%。

图010 库存指数(逆序,N+2)VS进口浆价

资料来源:卓创咨询·海关总署·Win.d·银河期货

根据有限的数据(库存数据相对较短)进行拟合,社会库存逆序领先相对价格2个月。预示着相对价格运行至了低位,继续下行空间有限。

图011 库存指数(逆序,N+2)VS进口浆价

资料来源:卓创咨询·海关总署·Win.d·银河期货

3.非标套利:阔叶浆

阔叶浆无论是产量还是用途,与针叶浆接近。作为针叶浆的非标套利品,阔叶浆具有得天独厚的优势。

图012 价差:阔叶浆-针叶浆

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

传统的非标套利,现货数量与期货数量对等,即100吨阔叶浆对标10手SP合约。但毕竟阔叶浆对针叶浆的相关性不足100%,两者价格波动幅度不同。从统计出发,以90%的期货手数套保阔叶浆,能够达到更小的风险/更大的回归确定性。从图中观察:100%套保方案的波幅在2400元/吨,方差约为17.4万;90%套保方案的波幅在1800元/吨,方差约为15.0万。

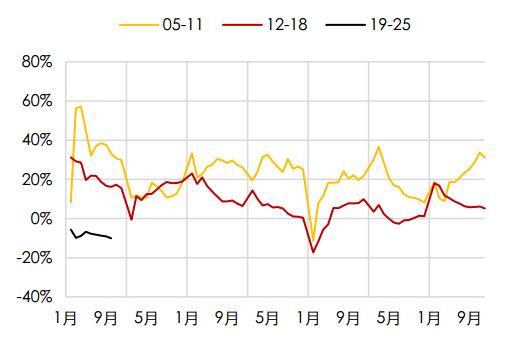

图013 300吨阔叶浆-27手SP05(%,5年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

图014 300吨阔叶浆-27手SP09(%,5年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

阔叶浆基差与大多数基本面数据相似,具有周期性规律。从阔叶基差5年周期观察,阔叶浆基差在2020年将大概率整年走正套路线,即多阔叶空SP合约。

4.非标套利:关于“九一价差”的猜想

天然橡胶“九一价差”(次年合约大幅升水)产生的原因众说纷纭。其中一种可能是:交割制度将现货分割为“老货”和“新货”,非标套利商将套利空单放在本年最后一个主力合约(09合约)或最后一个交割合约(11合约),瞄准“老货”的回归。09合约/11合约上过重的空单/现货压力,扩大了01合约的升水。

纸浆与天然橡胶市场十分相似,都有集中注销和适合大量非标套利的特点。

A:纸浆期货的标准仓单有效期规定:用于实物交割的进口漂针浆应当在到港日起六个月内入库,有效期限为到港日的第二年的最后一个交割月份,超过期限的转作现货。

B:理论上,SP合约的非标套利标的非常广泛:阔叶浆、本色浆、化机浆,甚至铜版纸、白板纸、白卡纸、箱板纸、瓦楞纸等等,都可以使用SP合约进行套利。

如果纸浆在将来(可能就是2020年)也出现了“九一价差”,就能够反过来验证天然橡胶“九一价差”产生的猜想。同时,为非标套利头寸提供不可多得的回归空间。拭目以待。

四、下游消费端

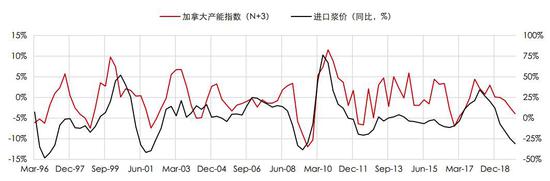

1.加拿大纸业产能利用率

加拿大是重要的木浆出口国,当地纸业的开工率与浆价呈正比,并领先一个季度。是较好的中频数据。产能利用率具有明显上下限。对于加拿大纸业产能利用率来说,同比降幅-7%就是较为有效的经验性底部。而面前已经趋近于这个底部。产能利用率的触底也将预示着价格运行至相对底部。

图015 加拿大产能利用率VS进口浆价

资料来源:加拿大统计局·海关总署·Win.d·银河期货

2.工业品生产价格指数(PPI)

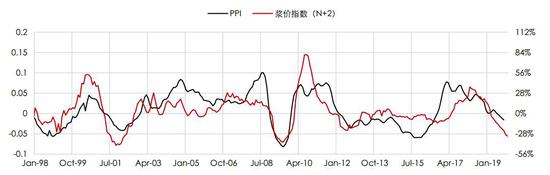

纸,既是工业品的一部分,又是其它工业品的上游产品。从长周期观察,浆价的同比变动领先于PPI,成为少有的宏观数据的领先指标。在日常交易中,我们可以PPI作为价格趋势的确认。

图020 工业品PPIVS浆价指数

资料来源:国家统计局·海关总署·Win.d·银河期货

3.加工利润

尽管针叶浆只占到成品纸原料的很小一部分,但因各浆种之间具有一定相关性。所以,在经过系数处理后,依然能够使用针叶浆/期货价格去衡量成品纸的加工利润。

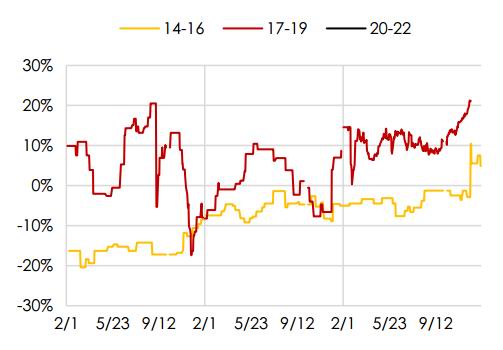

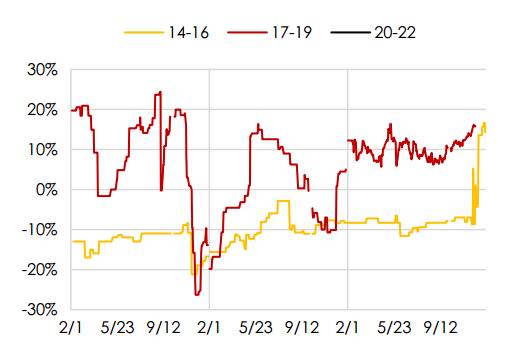

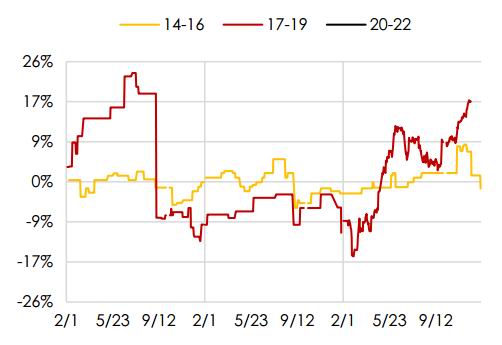

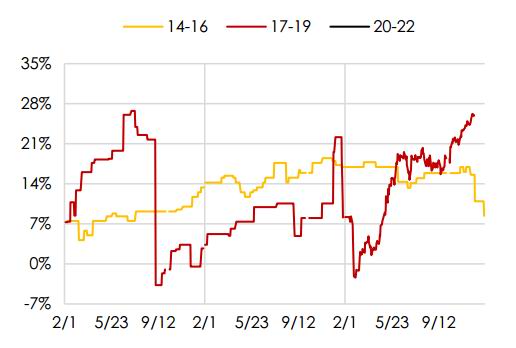

这里列举了四种成品的加工利润。加工利润具有经验性上下限,从原料端观察,利润过高形成支撑,利润过低形成压制。从图中可以看出目前成品价格均运行至了相对高位(红线偏高),即处于原料的浆价估值偏低。加工利润测算可以作为纸厂成品套保的依据,也可以作为贸易商非标套利的参考。

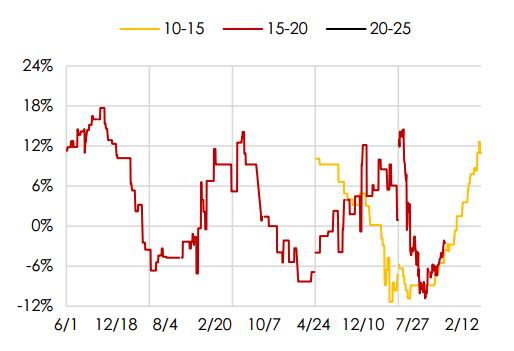

图016 300吨箱板纸-25手SP01(资金占用,%,3年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

图017 300吨瓦楞纸-20手SP01(资金占用,%,3年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

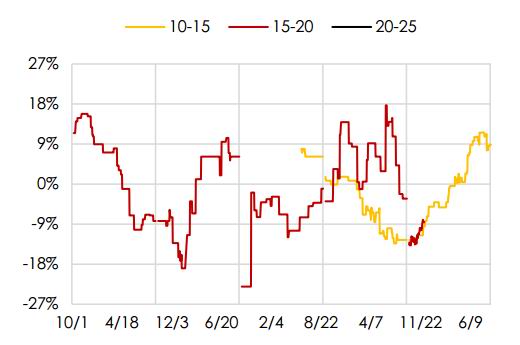

图018 300吨白卡纸(250g)-32手SP01(资金占用,%,3年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

图019 300吨铜版纸(157g)-30手SP01(资金占用,%,3年周期)

资料来源:中国浆纸·上海期货交易所·Win.d·银河期货

银河期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: