供应端:

(1)PVC目前处在产能投放的周期内,预计2020年产能投放增速在7.8%;

(2)安全和环保对PVC供应端的干扰将会持续;

(3)进口依存度逐年降低,反倾销税取消影响较小。

总体来看,受产能投放影响,2020年供应端压力较2019年增加明显,但需警惕安全和环保的干扰。

需求端:

(1)地产竣工进入回补期,需求仍将保持较强韧性;

(2)制造消费类需求继续维持平稳增长态势;

(3)地板出口增速或放缓,但支撑仍在。

总体来看,对需求保持不悲观,预计2020年地产竣工回补和制造业企稳会对需求端形成较大支撑。

总结:2020年PVC供需结构将从平衡走向宽松,但供需矛盾不会太剧烈,驱动偏向下,介于整体PVC整体估值(利润、替代)处于高位,建议2020年单边以偏空思路对待。由于当前远月处贴水结构,关注供应增长不及预期下的基差修复行情,全年可做化工类基差多配对待。

一、行情回顾

2019年,PVC价格波动区间在6200-7200,价格重心较2018年出现下移。全年较大的两波上涨行情分别出现在3月和10月下旬,背后的驱动来自上游开工下降带来的供应收缩,上半年的供应收缩来自突发的安全爆炸事故带来的行业安全检查,下半年的供应收缩来自超预期的集中检修。上半年低供应增速对应低需求增速,供给收缩,上游在低库存下挺价意愿较强,但同时中下游库存远高于往年同期,证明需求在上半年同样维持一个低增速。下半年,地产需求维持较强韧性,而装置投产进程较慢,叠加超预期集中检修,社会库存去化至低位,供需错配下价格出现上涨。

图1:2019年PVC价格走势

资料来源:Wind,信达期货研发中心

二、供应端

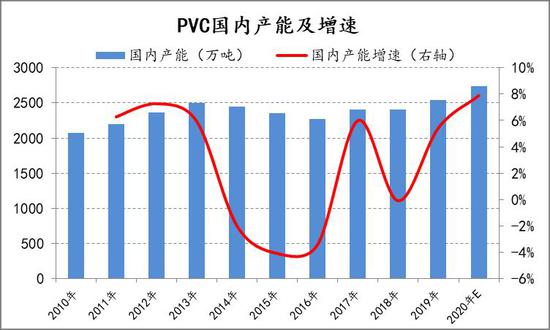

1.PVC目前处在产能投放的周期内,预计2020年产能投放增速在7.8%。

PVC行业在2014-2016年经历过一轮产能出清,2017年起进入产能投放期,2018至2019上半年产能投放增速放缓,自2019年底起将产能投放速度加快,预计2020年产能投放增速为7.8%。

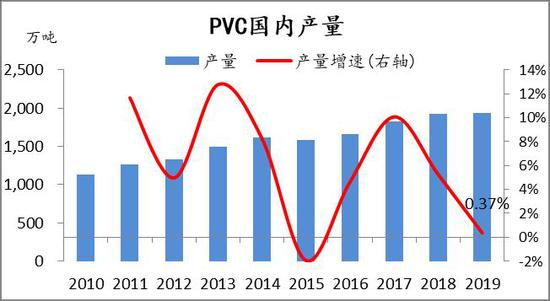

PVC装置投产延后现象较为普遍,2018年和2019年的投产相较于年初兑现率为40%和50%,且2019年计划的新产能多数集中在四季度,由于装置稳定量产需要时间,并未对2019年带来较大的实质性供应压力。因此,2020年220万吨的新产能投放计划大概率实际投产在110万吨,增速为4.3%。产量方面,根据卓创调研数据,2019年PVC国内产量增速仅为0.37%,与产能投放增速极不匹配,一方面,全年存量装置检修量远高于去年,另一方面,2019年投产的新装置多数集中在年末,产量并未完全释放。

图2:PVC国内产能及预估增速

资料来源:信达期货研发中心,卓创资讯

图3:PVC投产表

资料来源:信达期货研发中心,卓创资讯

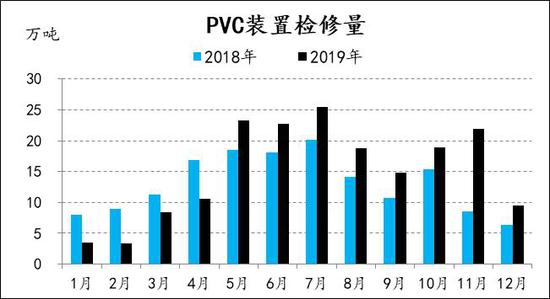

2.安全和环保对供应端的干扰将会持续

PVC行业规范性还有待提升,因此安全事件会对供应端产生较大影响,今年以来各类事件的发生一方面导致了事故装置的停车,另一方面也使得今年的装置检修损失量水平高于去年。另外,电石和氯碱工艺也会面临环保带来的干扰。

(1)2019年3月21日,响水发生爆炸事故,该事件引起广泛关注,并引发了国务院对内蒙、新疆、陕西、宁夏等PVC产区的考核巡查,造成PVC春季检修加量。

(2)2019年4月24日,内蒙古伊东东兴(年产30万吨PVC)车间发生爆炸,由此导致该装置长期停车。

(3)2019年10月28日,内蒙三联车间发生意外,导致11月份检修量加量。

展望2020年,预计安全和环保检查仍然会对PVC整体产能增长和行业开工带来影响。国务院在11月23日印发《全国安全生产集中整治工作方案》,全国范围内的化工危化安全检查仍将持续。

图4:PVC国内产量及在增速

资料来源:信达期货研发中心,卓创资讯

图5:PVC装置检修损失量

资料来源:信达期货研发中心,卓创资讯

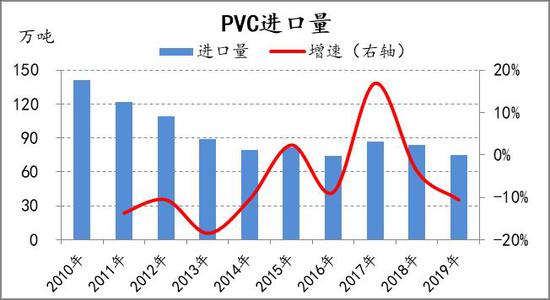

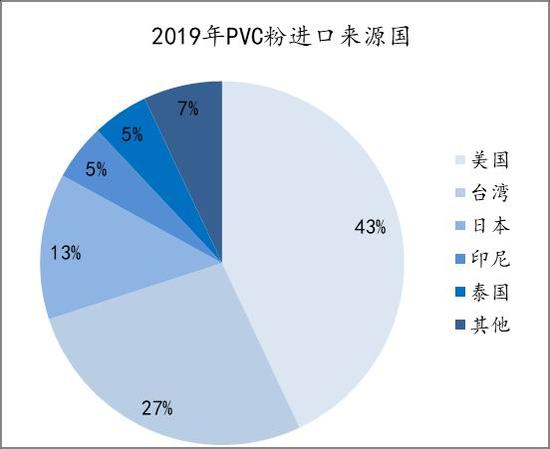

3.进口依存度逐年降低,反倾销税取消短期影响较小

反倾销税的取消无疑是今年PVC行业关注度比较高的事。2019年10月30日商务部公告显示,自2019年9月29日起,对原产于美国、韩国、日本和台湾地区的进口聚氯乙烯不再征收反倾销税。

PVC的反倾销税开始实行于2003年,在过去的16年时间里,我国对美国、日本、韩国和台湾等国家地区实施反倾销税,对国内PVC行业的发展起到了巨大的作用。经过十几年的发展,当前中国PVC市场发展今非昔比,已成为全球PVC行业最大的生产国和消费国。

随着反倾销的落地,未来国外货源对国内进口市场的冲击成为了市场关注的焦点。从反倾销取消后两个月的表现来看,进口量并无出现增加,我国PVC进口依存度呈逐年走低态势,后续需关注进口窗口对国内价格的上边际压力作用。

图6:PVC进口量及增速

资料来源:信达期货研发中心,海关总署

图7:PVC进口来源

资料来源:信达期货研发中心,海关总署

三、需求端

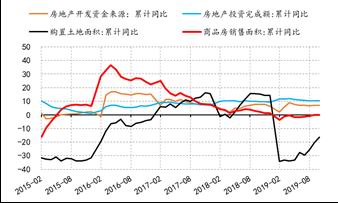

1、地产竣工进入回补期,需求仍将保持较强韧性

PVC下游与房地产密切相关,房地产行业在2019年继续维持较强韧性,延续上一轮景气周期。按照房地产施工的节奏,正常情形下房地产从新开工到竣工一般会耗时2-3年,而这一轮由于金融去杠杆导致融资环境的恶化,施工周期被拉长。这一轮施工经历了两个阶段:2016年初至2018Q1,由于在前期较为宽松的融资环境下,新开工增速小于竣工面积增速,导致施工面积持续下滑;2018年,由于金融去杠杆,竣工面积增速大幅下滑,目前维持在负增长;2019年宏观调控由“去杠杆”向“稳杠杆”过度,新开工增速又开始大幅回升,新开工-竣工增速之差扩大,导致施工面积同比继续增长。目前房地产周期正由施工向竣工切换,竣工有望迎来回补期,届时与房地产后周期相关的PVC需求将会有较大支撑。

图8:房地产相关指标

资料来源:信达期货研发中心,卓创资讯

图9:房地产相关指标

资料来源:信达期货研发中心,卓创资讯

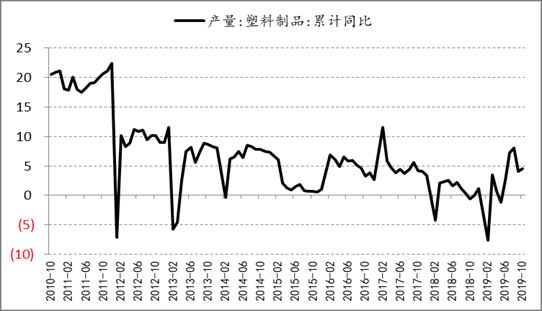

2.制造消费类需求继续维持平稳增长态势

起始于2016年的工业品一轮库存周期目前已经处在主动去库的尾部阶段,工业企业产成品存货累计同比值接近0值附近,进一步去库存的空间已经非常有限,因此2020年工业品大概率会进入补库周期,整体制造业需求有望逐步向好。消费方面,塑料制品产能在2019年保持稳定增长,塑料类整体刚需不差,预计2020年仍将维持稳定刚需。

图10:工业企业库存周期

资料来源:信达期货研发中心,卓创资讯

图11:塑料制品产量

资料来源:信达期货研发中心,卓创资讯

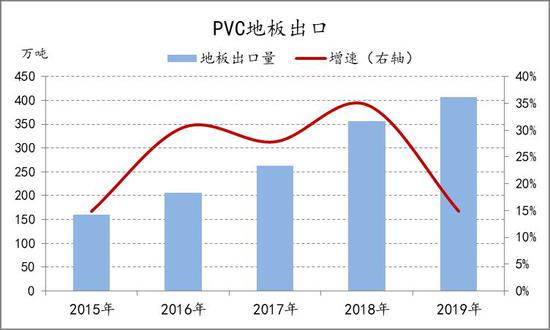

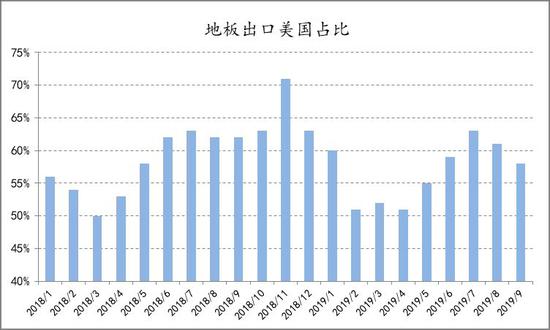

3.地板出口增速或放缓,但支撑仍在

PVC地板的出口在过去三年里保持了25%以上的高增速,2019年预计地板出口增速为15%,增速有所放缓。增速的放缓一方面原于前期基数增加较快,另一方面原于贸易摩擦带来的负面效应,2018年存在抢出口现象。

2020年来看,首先出口美国的地板增速以再2019下半年出现回升态势,意味着出口企业正在积极应对贸易摩擦带来的负面影响。另一方面,从整体增速仍然不低,意味着非美国家的地板出口需求仍然强劲。因此,我们认为地板出口在2020年仍将保持不错态势。

图12:PVC地板出口

资料来源:信达期货研发中心,卓创资讯

图13:PVC地板出口美国占比

资料来源:信达期货研发中心,卓创资讯

四、成本利润端

1.电石产量存在限制,电石法成本支撑值得关注

在我国,电石法PVC占全部工艺比重的80%以上,因此电石价格的大幅波动会对PVC价格的波动产生较大影响,拉长周期看,电石对PVC的成本支撑非常有效。

对于电石行业本身而言,自2016年进入了去产能阶段,表现为产能的出清和行业开工率的不断提升,由于电石行业是一个高污染、高能耗行业,因此其受到政策方面的限制较大。电石产量自2016年起增速逐年递减,而最近两年增速降到0以下,并在今年首次出现负增长(根据开工率预估)。而电石开工率受到的限制较大,在产能出清背景下,后续电石产量的下滑对电石法PVC新产能投产进度和电石法PVC开工率的影响值得关注,当前电石法PVC利润处在高位。

图14:PVC价格VS电石法成本

资料来源:信达期货研发中心,卓创资讯

图15:电石产量

资料来源:信达期货研发中心,卓创资讯

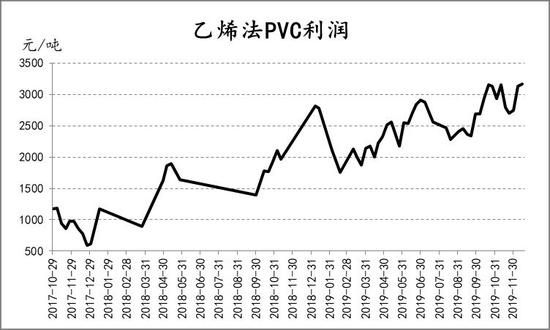

2、乙烯法成本线下移态势明显,高利润现状仍将持续

由于过去乙烯价格的高企,乙烯法是PVC行业的高成本边际产能。当前随着乙烯价格的不断下挫,乙烯法利润水平不断提高,这也使得乙烯法开始重新具备成本竞争力。由于乙烯的这轮熊市并没有走完,预计2020年乙烯法高利润现状仍将持续。

图16:乙烯裂解价差

资料来源:信达期货研发中心,卓创资讯

图17:乙烯法利润

资料来源:信达期货研发中心,卓创资讯

五、总结

2020年PVC供需结构将从平衡走向宽松,但供需矛盾不会太剧烈,驱动偏向下,介于整体PVC整体估值(利润、替代)处于高位,建议2020年单边以偏空思路对待。由于当前远月处贴水结构,关注供应增长不及预期下的基差修复行情,全年可做化工类基差多配对待。

信达期货 杨思佳 陈敏华

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: