1、供需格局整体宽松

今年以来煤炭经济运行总体平稳,供需平衡前紧后松。煤炭去产能任务已经完成,供给侧改革由淘汰落后产能转变成先进产能建设和释放中,煤炭行业已进入产能扩张周期。全年煤炭消费增速放缓,而煤炭产量保持稳步增长,全国煤炭市场供需格局已由总体平衡向宽松方向转变。

供应增加幅度较大:首先,国内产量稳步增加,1-10月份,全国规模以上原煤产量30.63亿吨,同比增长4.5%。10月份,全国规模以上原煤产量3.25亿吨,同比增长4.4%,增速与上月持平。其次,进口由于价格优势大幅增长,前10个月全国煤炭进口2.76亿吨,同比增加2420.4万吨,增长9.6%,10月全国进口煤炭2568.5万吨,同比增长11.29%。

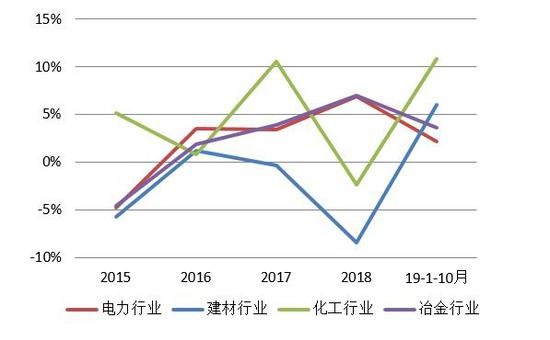

消费小幅增长:1-10月份动力煤消费量约27.95亿吨,同比增长2.3%,其中,电力行业耗煤16.15亿吨,占总消费量比重58%,同比增长2.2%;建材行业耗煤2.5亿吨,同比增长6.0%;化工行业耗煤1.6亿吨,同比增长10.8%;冶金行业耗煤1.3亿吨,同比增长3.6%。

图1:全国规模以上原煤产量

资料来源:WIND资讯 银河期货研究所

图2:全国煤炭进口量

资料来源:WIND资讯 银河期货研究所

图3:动力煤消费量

资料来源:煤炭资源网 银河期货研究所

图4:动力煤消费量-行业同比

资料来源:煤炭资源网 银河期货研究所

2、煤炭价格重心下移

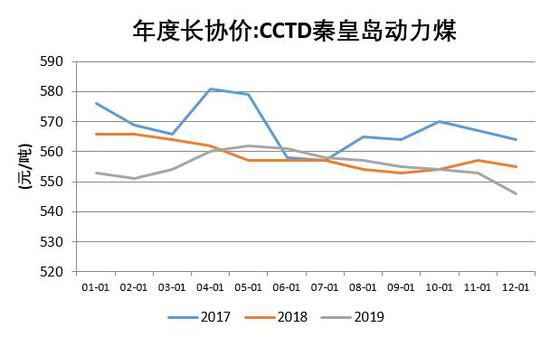

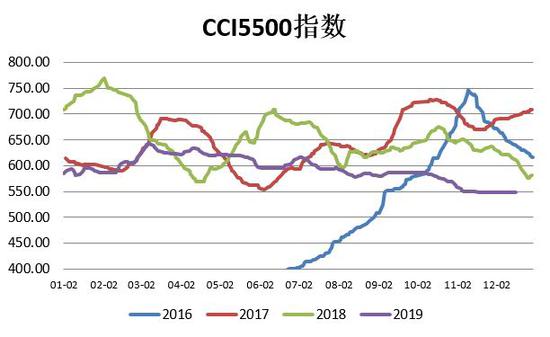

首先是中长期合同价格稳中有降。动力煤年度长协价格始终稳定在绿色区间,2019年均价555.3元/吨,同比减少3.2元/吨。其次是市场煤价格大幅下降。今年以来5500大卡下水煤市场均价593.8元/吨,比去年全年均价下降59.2元/吨。截止12月18日,市场煤价格为548元/吨,同比下降60元/吨。

图5:CCTD-年度长协价5500

资料来源:WIND资讯 银河期货研究所

图6:CCI5500指数

资料来源:WIND资讯 银河期货研究所

二、2020年行业展望

(一)煤炭供应整体偏宽松

1、国内煤炭供应保持稳定

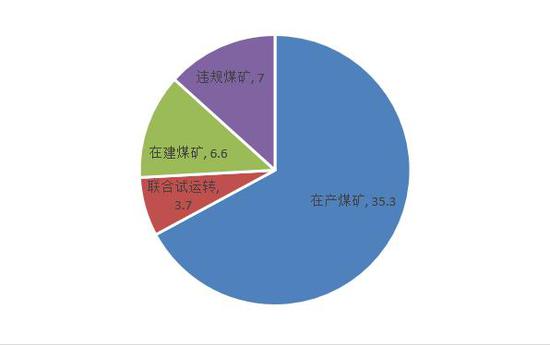

产能方面,截至2019年,我国累计退出煤炭落后产能8.1亿吨,提前两年完成“十三五”去产能目标任务。今年开始,去产能工作将全面转入结构性去产能、系统性优产能的新阶段,截至2018年12月底,行业正规总产能45.6亿吨/年,违法违规产能预计7亿吨左右,预计19及20年每年仍有1亿吨的去产能空间,因此随着去产能力度的收缩,先进产能的不断投入,我们判断明年煤炭产能将继续扩张。

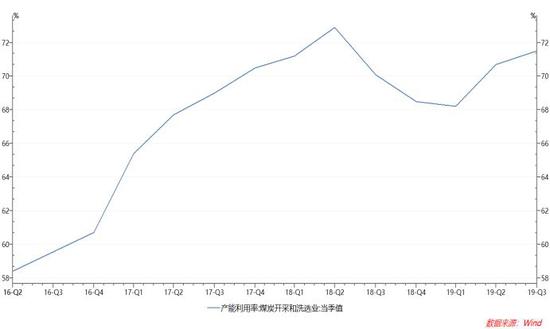

煤炭行业产能利用率不断提高,由2016年的58.4%提高至2019年的71.5%左右,预计2020年将达到75%左右。随着落后产能加快退出、优质产能持续释放,行业生产集中度也同比大幅度提高,其中100万吨及以上煤矿产能26.4亿吨,占总产能74.85%左右。行业结构得到合理优化,煤炭整体供应保障能力增强。

表1:全国煤炭生产能力

资料来源:国家能源局 银河期货研究所

图7:煤炭企业产能利用率

资料来源:WIND资讯 银河期货研究所

图8:煤炭行业产能结构

资料来源:WIND资讯 银河期货研究所

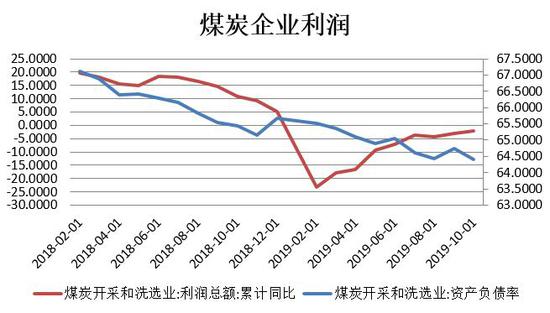

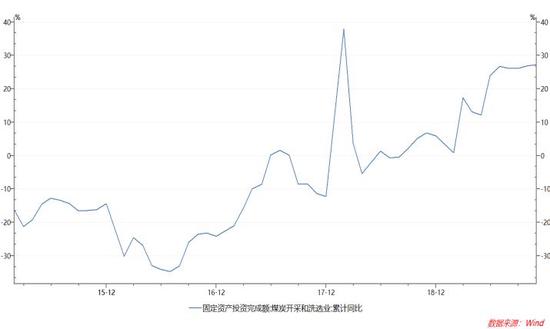

行业投资方面,煤炭企业经营效益持续改善,同时,资产负债率延续下行趋势。随着煤炭企业经营效益显著改善,煤炭行业固定资产投资增速继续回升。2019年1-11月,煤炭行业固定资产投资同比增长27.3%,高于全国固定资产投资增速,煤炭行业存在扩张预期。

图9:煤炭企业利润

资料来源:WIND资讯 银河期货研究所

图10:煤炭行业固定资产投资累计同比

资料来源:WIND资讯 银河期货研究所

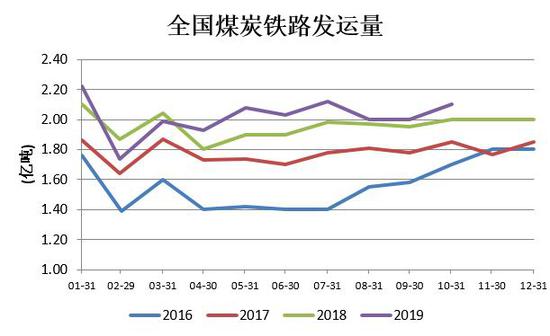

运输方面,随着大秦线、蒙冀线、朔黄线、瓦日线、浩吉线等一批铁路专用运输能力的提升和开通,全国范围内煤炭运输瓶颈制约正在逐步解除。2019年1-10月份,全国铁路累计发运煤炭20.3亿吨,同比增加3.2%,增速较前9月扩大0.4个百分点,中铁总公司计划到2020年全国铁路煤炭运量达到28.1亿吨,较2017年增运6.5亿吨,铁路运输煤炭将占全国煤炭产量的75%的目标。随着“公转铁”政策的不断执行,运输对煤价的影响将进一步弱化。

图11:全国煤炭铁路发运量

资料来源:WIND资讯 银河期货研究所

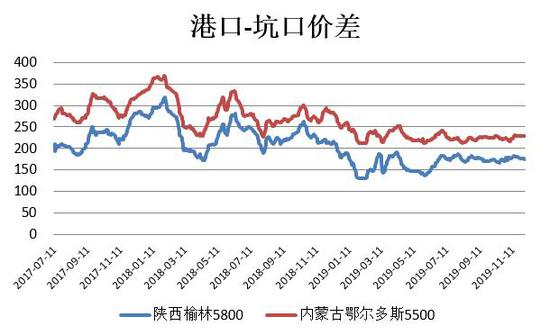

图12:港口-坑口价差

资料来源:WIND资讯 银河期货研究所

库存方面,18年开始电厂库存一直处于高库存的状态,一方面是电厂担心限产或进口煤平控政策等原因导致的煤炭供给出现紧张的状况,处于避险考虑在淡季提前补库,另一方面是国家发改委推出最低库存和最高库存制度,非主产地电厂库存量原则上不少于20天耗煤量,用煤高峰到来前再提高5-10天。因此预计明年电厂平均库存仍维持在中高位,影响煤炭价格波动率趋缓。

图13:环渤海六大港口库存

资料来源:WIND资讯 银河期货研究所

图14:6大发电集团库存

资料来源:WIND资讯 银河期货研究所

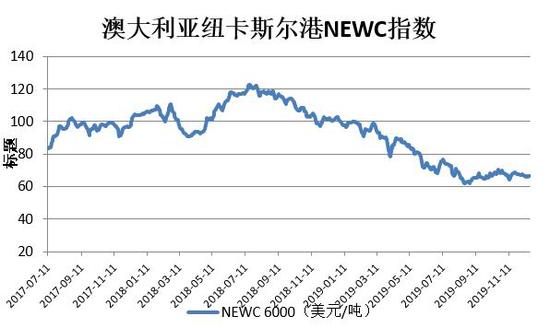

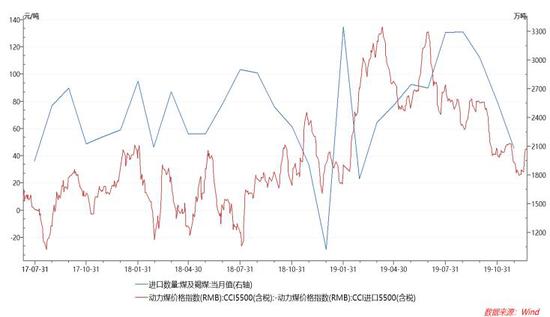

(二)、进口煤市场存在缩量可能

今年以来,进口煤政策管制政策较多,但进口煤的增速依然较快。2019年1-11月份,全国共进口煤炭29929.6万吨,同比增长10.2%;累计进口金额2339750万美元,同比下降2.6%。主要是由于内外价差较大,尤其是沿海地区电厂进口煤到港价更有优势,电厂为了降低实体经济用电成本,通过加大对国外煤炭的进口,更好的有利于火电企业的盈利。展望明年,在电改的基础上,预计降低实体企业用电成本的政策依然不会改变,所以预计煤炭进口政策依然会较为宽松,由煤价的内外价差决定进口增速,预计明年动力煤内外价差依旧较大,但是随着内贸煤的跌幅,价差有所缩小,进口量将随之减少,预计明年进口动力煤的进口量将高位回落。

图15:澳大利亚纽卡斯尔港NEWC指数

资料来源:WIND资讯 银河期货研究所

图16:内外价差

资料来源:WIND资讯 银河期货研究所

(三)火电消费存增速下滑压力,但总体稳定

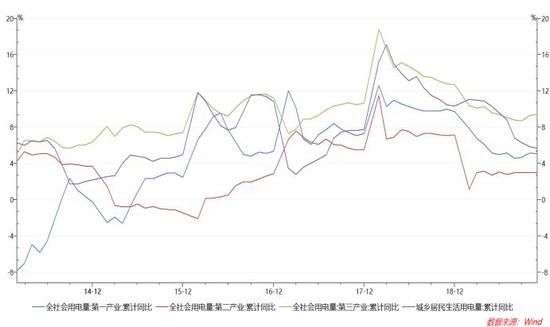

1、全社会用电增速预计放缓

受经济增速放缓的影响,国内宏观经济增速下行(分季度看,GDP增速一季度增长6.4%,二季度增长6.2%,三季度增长6.0%),2020年GDP增速目标估计为6%。

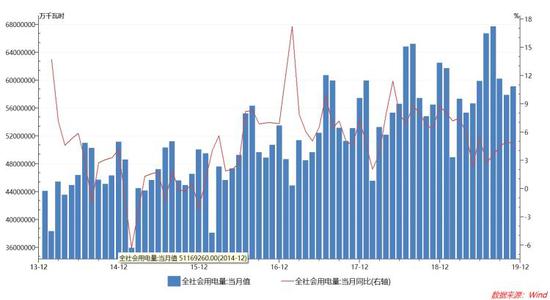

从用电数据上看,1-11月,全社会用电量累计65144亿千瓦时,同比增长4.5%。分产业看,第一产业用电量708亿千瓦时,同比增长5.1%;第二产业用电量44127亿千瓦时,同比增长3.0%;第三产业用电量10842亿千瓦时,同比增长9.4%;城乡居民生活用电量9468亿千瓦时,同比增长5.7%。第二产业用电结构逐步减小,高耗能的拉动作用在减弱。产业与生活服务业(第三产业)用电加快发展是经济转型发展阶段特征。预期2020年全社会发电增速维持正增长,但增速小幅放缓。

图17:分产业用电量

资料来源:WIND资讯 银河期货研究所

图18:全社会用电量

资料来源:WIND资讯 银河期货研究所

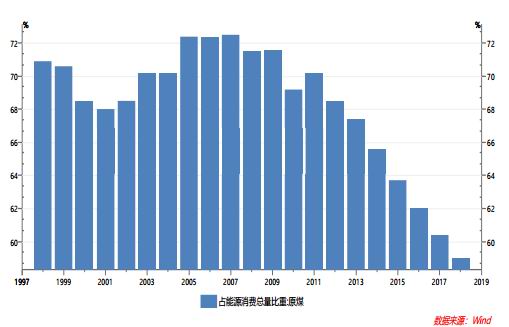

2、煤炭消费占比进一步挤压,火电增速放缓

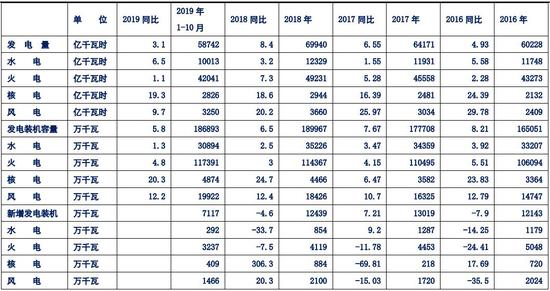

全国加强生态文明建设、治理大气环境,国务院日前印发的《打赢蓝天保卫战三年行动计划》中提到,到2020年,全国煤炭占能源消费总量比重下降到58%,同时加快发展清洁能源和新能源,争取非化石能源占能源消费总量比重达到15%。因此,非化石能源占比不断提高,将进一步挤占煤炭消费占比。2019年1-11月火电、水电、核电、风电发电同比分别增长1.6%、5.4%、18.8%、和7.4%,火电增速最小。

从装机容量数据上看,截至10月底,6000千瓦及以上电厂非化石能源发电装机合计容量7.0亿千瓦、占比37.2%,其中,全口径风电装机容量增长12.2%;全口径水电装机容量同比增长1.3%;核电装机容量同比增长20.3%。火电发电装机合计容量11.7亿千瓦、占比62.8%,同比增长4.8%,较去年有所回升。总体上看,经济下行影响电力需求,加之水电、核电、风电、光伏发电等的替代效应,预计明年火电增速将继续放缓。

图19:煤炭消费占比

资料来源:WIND资讯 银河期货研究所

图20:发电量:累计同比

资料来源:WIND资讯 银河期货研究所

表2:电力数据

资料来源:电力企业联合会 银河期货研究所

(四)政策调节预计依旧频繁

政策面上,本年度产区安全、环保检查力度不断加大,但随着安全、环保的持续投入,对煤炭及下游的生产总体影响在趋弱。同时,电价端,9月国务院常务会议决定完善燃煤发电上网电价形成机制,从明年1月1日起,取消煤电联动机制,将现行标杆上网电价机制,改为“基准价+上下浮动”的市场化机制。新机制中的基准价将按各地现行燃煤发电标杆上网电价确定,浮动范围维上浮不超过10%(明年暂不上浮)、下浮不超过15%。

近几年,电煤价格高位运行,燃煤发电成本上升,但在电力供求相对宽松的背景下,燃煤发电标杆上网电价难以联动上调。政策出台利于降低企业用电成本,同时,改革利好新能源发电,提高长协兑现率,传导至煤价中长期将承压下行。

进口政策方面,预计明年进口政策随着煤电价格的上下浮动随时进行调控。

因此,总体上看,2020年动力煤供应能力维持稳定增长态势,进口煤进口量同比减少,而需求增速小幅放缓,供需偏宽松预期,同时,煤价具有一定的不确定性,主要来自环保安检政策、进口政策、违规煤矿处理进度以及明年的宏观因素等一系列不确定性因素影响,在进口以及长协政策的调控下,煤价依旧有一定程度上的支撑,预期价格在绿色区间内震荡为主。

银河期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: