2019年GDP数据公布了,增速为6.1%,从2011年开始下行至今,这已经是第九个年头了。虽然每年总是有不少人预期经济见底,但6%的增速并不低,仍属于中高速。纵观全球,人均GDP超过一万美元的国家,几乎没有一个GDP维持在6%以上增长的。我发现,大家对于经济下行都很忧虑,但为何其他国家的GDP增速不及中国的一半,投资者反而比较乐观呢?本文讨论一下这一有争议的话题。

经济晴雨表还是经济质量晴雨表?

很多个人投资者都会抱怨股市走势,说经济增速那么高,但股市表现却那么差,股市作为经济晴雨表的功能没有发挥出来。显然,这类抱怨是不够专业的。首先,经济增速已经持续9年回落,有人发现2019年第四季度名义GDP回升到了9.6%,显然是误算了,没有考虑到2018年四季度的GDP数据未及时调高因素。事实上,四季度经济增速仍在下滑,继续创新低。

2013年以来名义GDP季度增速(%)

来源:中泰证券研究所

其次,GDP增速的提高,可以用两个路径来实现, 一种是内涵式增长,一种是外延式扩张。 西方发达经济体的增长大部分靠内涵式增长,中国经济则主要靠投资这个外延式增量来实现,使得投资对GDP的贡献远超全球平均水平。

在内涵式增长模式下,增速上行意味着企业的盈利改善,从而带动股指上行;在外延式扩张模式下,企业的ROE水平未必能全面提升,但企业的数量或规模可以扩大。例如,在回到10年前,即2010年的时候,固定资产投资增速为24%,税收增速为23%,但名义GDP增速为18%;如今,固定资产投资增速只有5.4%,税收增速几乎为零,但名义GDP增速仍然达到7.6%。说明尽管经济增速放缓,但投入产出比明显提高了。

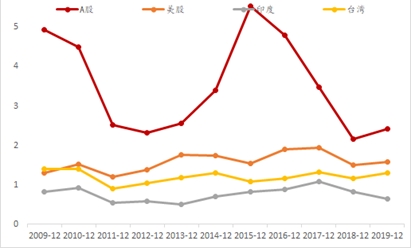

此外,股市长期以来表现不佳的一个重要原因是股市在过去相当长时间内,估值水平一直过高,存在估值水平回归的。例如,即便在2005年末,上证综指跌破千点大关时,沪深300的中位数市盈率仍在20倍左右,与全球股市相比,并没有显著低估。

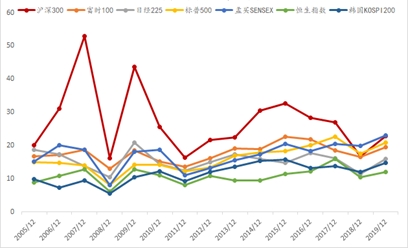

全球主要股指成分股的PE中位数(倍)

来源:Bloomberg,中泰证券研究所

从上图中可以看出,全球主流股市的估值波动并不明显,而沪深300估值的中位数下限基本在20倍市盈率附近,明显要高于其他市场指数市盈率的中位数。但中位数的上限则变化较大,从50多倍市盈率到30多倍市盈率不等。也就是说,A股的过去15年的大部分时间里,都是处在高估值状态(中证500、中证1000估值的中位数水平更高)。

因此,股市作为经济晴雨表功能,过去在中国难以发挥的另一原因是整体估值太贵。不过,这种估值太贵的现象,正在逐步消失,至少从沪深300指数来看,从2018年以后就不太明显了。A股估值明显下降,沪深300的PE中位数与国际主要指数基本接轨;中证500处于均衡带的上沿,但考虑到成长性的相对优势,其动态估值应该属于合理状态。而中证1000指数则仍然偏高。

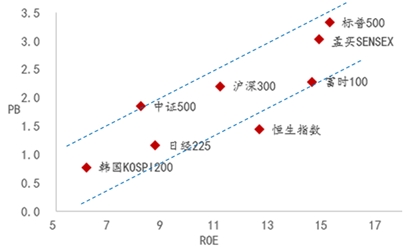

全球主要股指PB(倍)和ROE(%)中位数

来源:Bloomberg,中泰证券研究所

从经济结构看,过去三驾马车中,投资(资本形成)的占比大约是全球平均水平的两倍,如今则已经明显回落,消费的比重则大幅上升。同时,以大市值为主的沪深300股票的ROE中位数水平,这些年来并没有随GDP增速的回落而同步下降,说明大市值公司的质量提升比较显著。

换言之,我相信今后股市的经济晴雨表功能可以逐步发挥出来。

虚实之间:股市成为最佳交汇点

从2016年开始的三去一降一补,对金融领域而言,就是要降低杠杆率,收缩银行的表外业务,这一过程,就是要让经济“脱虚向实”。虽然经过近两年努力,金融杠杆率水平确实下降了,而实体经济总体过剩的现象还是没有根本改观。

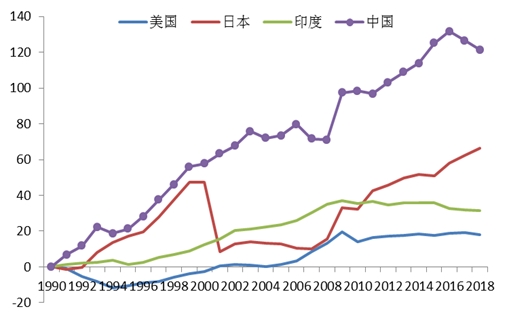

各国广义货币占GDP比率相对1990年累计变化值

来源:Bloomberg,中泰证券研究所

例如,过去30多年来,我国广义货币占GDP比率相对1990年的累计变化值一直上行,直到2017年之后,才拐头向下,说明信用开始收缩,这或许与我国股市从2017年后中小市值股票的估值水平开始大幅下移有关。

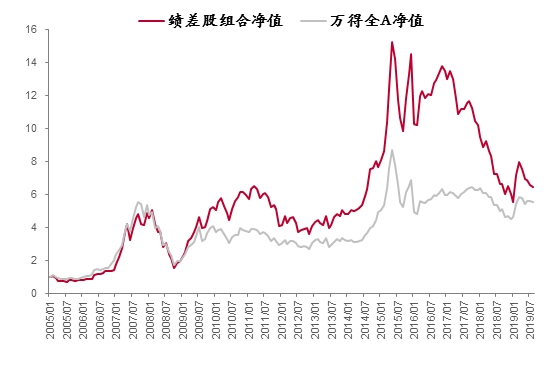

绩差股组合在2017年后大幅回落

数据来源:中泰证券研究所

我曾在2017年的时候撰文《脱虚未必向实:这次去杠杆真的不一样吗》,认为实现脱虚向实的前提是存在巨大的有效需求,如果实体经济仍是过剩的,投资回报率低于金融地产领域,那么,资金为何要流向实体呢?

过去十年里,先后有过四次去杠杆,第一次是在2010年,也是经济增速回升的第二年,同样可以视为加强监管的一个时间窗口:2010年8月,国务院发布了《国务院加强地方政府融资平台公司管理有关问题的通知》,就加强地方政府融资平台公司管理作出具体部署,要求各地财政部门在10月31日前上报地方融资平台公司债务清理核实情况。

第二次去杠杆是在2013年上半年,央行为整治银行“非标”产品的去杠杆行动,但终因发生了“钱荒”半途而废。第三次则是在2015年下半年,对股市两融业务去杠杆,创新业务的步伐大大放缓,之后则股市大跌。第四次,即2016年以后这轮去杠杆的持续时间最长, 但在去杠杆的表述和实施上,已经从过去的去杠杆,变为“结构性去杠杆”,再改为“保持宏观杠杆率水平的稳定”。

为何去杠杆过程会屡屡遇到难题呢?从“钱荒”到“民企纾困”,本质原因还是不希望因为去杠杆而引发金融风险爆发。也就是说,去杠杆的约束条件就是不能触碰“风险底线”,故脱虚向实遇到的两大难题,一是“实体”的有效需求不足,资本的流入意愿不足,二是“脱虚”会导致金融风险。

事实上,从2018年4季度以后,我国在政策层面采取了支持民企发展,推进科创板和注册制改革,稳定股市等举措,一直持续至今。因为股市与实体经济紧密相连,民企的融资成本与资本市场的估值水平也有很大相关性。

当2018年12月份上证综指跌破2500点之后,股市的各类融资风险加大了,如不少企业的股权质押融资面临平仓压力,新发行股票受限等。唯有让市场恢复元气,估值水平提升,才能让风险减小。因此,2019年最高领导强调了“经济是肌体,金融是血脉,两者共生共荣”的观念。

目前股市仍处在2018年第四季度以来的缓慢上行通道中,股市上涨,符合多方利益,政策的支持也将持续下去。这与2007年中国经济过热、股市泡沫过大时所采取的抑制政策恰好相反。

境外和境内:估值水平决定配置需求

2019年以来这轮股市上涨,增量资金主要来自外资,从直接原因看,是因为A股被纳入MSCI,使得外资对于A股的被动需求上升,但我认为,更大的需求还是因为到2019年初,股市下跌使得A股市场中有很大一批股票的估值水平已经很具有投资价值,受到境外资金追捧。

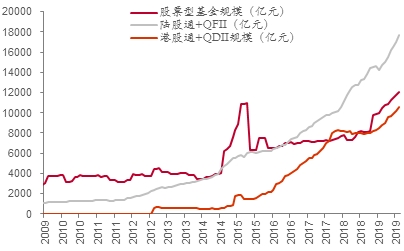

海外投资A股规模已超股票型公募基金总规模

来源:Bloomberg,中泰证券研究所

到2019年末,海外投资者通过陆股通和QFII持有A股的市值已经超过股票型公募基金的总规模,境内投资者通过港股通和QDII投资海外资本市场也接近这一规模。A股的市场表现与海外市场的联动性明显增强,沪深300指数与标普500指数的相关系数整体呈现抬升趋势。

从未来看,境外资金投资A股的总市值占比还有很大增长空间,目前仅为3%左右,占流通市值比例也只有3.5%,至少有三倍以上的提升空间。如亚洲主流股市中的香港、韩国、印度等外资占比都在20%以上。

目前发达经济体纷纷减息,不少经济体步入负利率时代,中国经济增速高且稳定,政府管控能力强,汇率稳定,股市和债市的估值水平也较为合理,对境外投资者更有吸引力。在实体经济中的中低端产业外流背景下,我国更需要鼓励资本项下的外资流入,来获得外汇的平衡。

因此,外资流入A股市场,既有境外的巨大需求,又有国内政策层面的优厚供给。中国资本市场作为全球第二大市场,与中国经济作为第二大经济体一样,都应该吸引大量外资流入。但外资流入中国实体产业的规模,远大于流入资本市场的规模。今后,中国资本市场上外资的影响力必然会越来越大。

此外,A股市场上国内资金的流入也会有加速趋势,不仅有社保、企业年金和职业年金、保险、银行理财子公司等机构投资者增量资金的流入,而且还会有个人投资者的配置需求提升带来资金的流入,原因是股市的估值相对合理,而楼市的估值水平过高了。

从资产配置的角度看,估值高低是决定配置比例的最重要依据。对境外投资者而言,中国市场的投资收益率具有吸引力,对于境内投资者而言,股市或债市的估值水平,明显低于楼市。这就是今后A股市场值得看好的理由。

既然谈到估值,那就需要对A股的估值水平进行分门别类。国际比较看,国内大部分股票的估值水平仍然偏高,主要是小市值股票,如市值排名后50%的股票,目前其市净率中位数尽管已经大幅回落,但仍有2.4倍,明显高于其他主流股市2倍以下的PB。

后50%小市值股票的PB中位数(倍)

来源:Bloomberg,中泰证券研究所

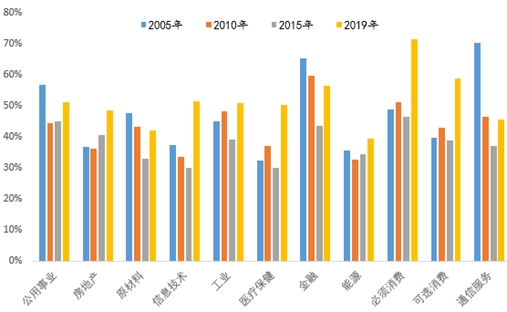

当中国经济增速持续下行,分化已经成为趋势。大部分行业的集中度都在提高,提升最明显的行业有:房地产、信息技术、医疗保健、必需消费、可选消费等。这意味着今后小公司翻身的难度越来越大,其估值水平还将进一步下降。

行业头部(前10%大公司市值占比)集中度提升

来源:中泰证券研究所

由于大公司在指数中的权重大,尽管小市值股票的价格仍会下跌,但今后退市率会上升,优胜劣汰趋势下,指数会保持上升。总体而言,今后A股市场将持续结构性的行情,即少部分股票价格有上升空间,大部分中小市值股票价格没有上升空间,或继续下跌。但这其实也不是A股特例,全球股市都一样。

下面这张表建议大家认真研究一下。可以发现,从2008年至2019年末全球的主流股市,全部股票的中位数涨幅远低于平均数涨幅;跑赢平均涨幅的股票家数占比,绝大部分都不超过20%;涨幅前10%的股票,其涨幅都很惊人。

来源:Bloomberg,中泰证券研究所

注:总市值均为当地市场的交易货币为计量单位。

2020年已经来临,有喜有忧,喜的方面,如中美贸易第一阶段协议已经签署,表明中美关系稳定局势可以维持一段时间,中国对外开放力度进一步加大,消除了国内外一部分人的疑虑;我国国内的改革力度仍在加大,对风险的管控状态比较好。

忧的方面,再加上今年经济依然存在下行压力,这些都会对投资者预期带来某些负面影响。

因此,2020年市场的阿尔法(白马股)机会将减少,贝塔(波动)机会增加,但风险也将加大。投资者需要降低收益预期。不过,大部分投资者在预判市场趋势时,其思维缺陷往往在于对当下发生的事件给予过高的权重,从而产生集体误判。对于理性投资者而言,这不正是机会所在吗?

(文章来源:lixunlei0722)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: