在2019年业绩的刺激下,今年1月基金发行市场延续了火爆的行情。数据显示,截至1月最后一个交易日,1月基金发行市场共出现了10只“日光基”。同时,由于基金控制募集规模设置了份额上限,市场上还出现了份额“告急”、“一基难求”的现象,共有10只基金进行了比例配售。根据募集目标和配售比例测算,1月单只基金有效认购申请金额最高达921.6亿元。

数据显示,截至1月23日,自1月开启认购的基金共有69只(A、C份额合并计算),当月结束募集37只,其中36只已经宣告成立。据统计,1月发行并成立的这36只基金首募规模为759.77亿元。与此同时,根据测算,配售之前,1月有效认购申请金额高达2398.51亿元。

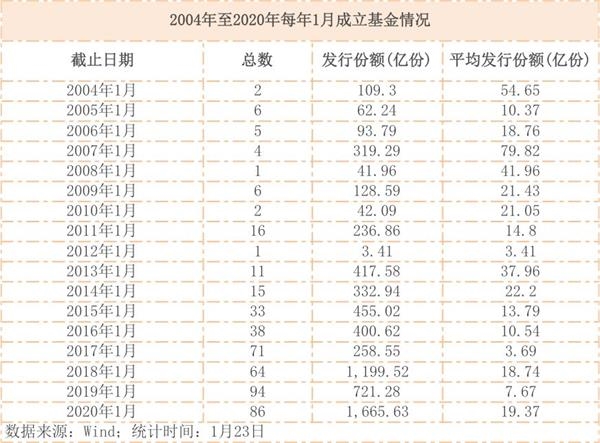

此外,包括1月新发并成立的基金在内,1月共成立了86只基金,发行份额达到1665.63亿份。这是过去十多年间,新年首月成立基金数量最多、规模最大的一年。这些资金将通过公募基金流向何方?今年新成立的基金中哪类产品又最受追捧?

1月现10只“日光基”,千亿资金抢买新发基金

2020年首月,爆款频出,一日售罄的基金多达10只。其中,1月13日和1月17日均出现了单日发行3只“日光基”的现象。从基金的种类来看,除东方红安鑫甄选一年持有是偏债混合型基金、华泰柏瑞益商一年定开、广发汇成一年定开债是纯债型基金,其余7只产品全部是偏股混合型基金,且其中5只名称中均带有“科技”标签。

相比过往,“日光基”出现频次增加。盈米研究院认为,这在反映市场热度回升的同时,也表明投资者对于这些机构管理者的认同。“近期几只爆款基金主要得力于由过往业绩出色的明星基金经理管理,基金经理本身的投资经验比较丰富,长期业绩也比较出色;2020年初市场开始向好,投资者开始更加关注权益类基金。”

除了个别爆款基金,其实1月里基金整体募集的时间均有所缩短。数据显示,截至1月23日,在1月开启认购的基金共有69只,其中37只产品已经结束募集,认购天数不到10天的基金共有22只。

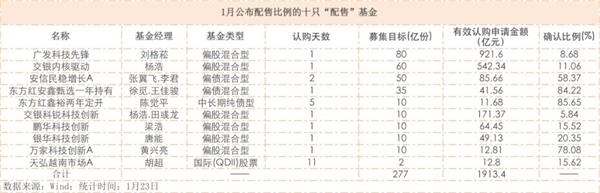

除了募集时间短,1月基金发行市场还有追捧资金多和配售比例低的特点。此前,为了控制基金首募规模保护投资者利益,不少基金都预先设置了规模上限。这一背景下,不管是明星效应还是饥饿营销的作用,1月里市场追逐爆款基金的资金量令人咋舌。数据显示,1月共有10只产品开启了比例配售,比例在5.84%~85.65%不等。按照其募集目标,这10只基金计划募集277亿元,然而据测算,其首募有效认购申请金额已经超过1900亿元。

具体而言,确认比例最低的是交银科锐科技创新,募集上限为10亿元,然而其发售当日有效认购申请金额就达到171.37亿元,公告配售比例仅为5.84%。而资金最青睐的当属去年业绩冠军基金经理刘格菘的广发科技先锋,该基金计划募集80亿元,最终确认比例仅为8.68%,据此测算共有近922亿元认购申请。

对于爆款现象,有业内人士认为,这是“买股票不如买基金”的观念在2019年的市场得到了很好的验证。优质基金经理加上实力强劲的基金公司,在过往业绩的支撑下,对于投资者的吸引力往往具备较大的优势。

同时,也有业内人士表示担忧。大成基金大类首席FOF研究员王群航认为,爆款基金不断出现,其繁荣喧闹的表象背后,可能暗藏着一些非理性,甚至有可能会误伤基金市场、乃至证券市场的可持续发展。比如,低比例配售既大幅度地降低了投资者的资金使用效率,或会损害投资者的利益等。对此,他建议用“认人不认基”的方式予以解决,如发行新基金时,对于超出认购额度上限的部分,在法律法规允许的范围内通过投资者授权的方式不再退款,而是均衡配置到该基金经理之前管理的各只老基金上。

86只基金发行成立,科技、半导体成热门

不止发行,1月新成立的基金数量和规模也引人注目。数据显示,截至1月23日,新年首月共成立了86只基金,发行份额达到1665.63亿份。无论是成立基金数还是成立总规模,这都是2004年以来表现最强劲的一个月。

其实,历年来1月份的行情表现并不特别起眼。有市场人士表示,“每一年的元旦到春节期间,其实是相对的发行淡季,春节以后会回归到一个正常的发行阶段。”而今年这段时间显然表现突出,无论是实际的成立规模还是认购申请资金都较往年有所增长。上述人士分析认为,一方面2019年基金公司的专业化资产管理能力,再次得到市场的验证;另一方面,未来市场呈现结构性行情,资产管理机构能够更好地把握市场的机会。与此同时,作为大资管行业的标杆,公募基金的权益投资能力极具优势。在这样的背景下,资金更青睐通过公募基金加入权益市场。

实际上,今年权益基金确实是基金发行市场的宠儿,特别是主动管理的权益产品受到不少资金的追逐。数据显示,截至1月23日,股票型基金、混合型基金(除偏债)1月成立规模占据总成立规模的一半以上,达到945.06亿元。按照主被动的方式划分,1月成立的被动指数型基金和增强指数型基金合计17只,规模达161.14亿元。这意味着,将有161.14亿元的资金以被动的方式参与权益市场,而其余783.92亿元则通过30只权益类基金流入市场。

从被动指数资金扎推的情况看,半导体和通信是资金涌入的热门板块。显示,首募金额超10亿的指数型基金共有6只。其中,华夏国证半导体芯片ETF发行份额达到53.88亿份,紧随其后的广发国证半导体芯片ETF发行25.24亿份;此外,博时可持续发展100ETF、银华中证5G通信主题ETF、南方标普中国A股大盘红利低波50联接和西藏东财中证通信技术,首募规模分别为14.71亿份、10.97亿份、10.56亿份和10.20亿份。

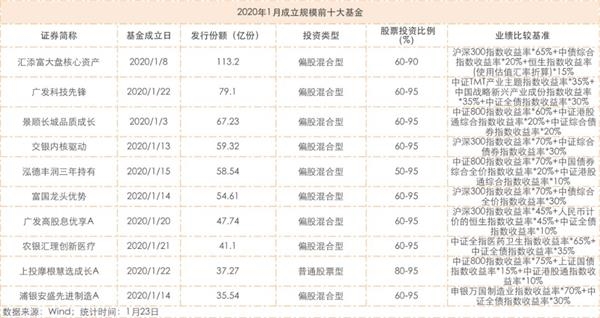

而从主动型基金的投资方向来看,大盘核心资产和科技都是热门主题。按照规模排名来看,1月发行规模前十的基金发行总份额达593.65亿份。其中,汇添富大盘核心资产募集资金过百亿。按照业绩比较基准来看,有7只基金的业绩比较基准中的第一大权重是沪深300或中证800。按照主题来看,大盘核心资产和科技主题的发行份额不小。如百亿规模的汇添富大盘核心资产规定,“投资于大盘核心资产型股票资产占非现金基金资产的比例不低于80%”。同时,包括广发科技先锋在内,1月共成立了6只名称中带有“科技”的主题基金,首募总规模超120亿元,而在其描述中均含有投资相关科技先锋主题或科技创新主题的股票不低于80%的要求。此外,消费、医药、制造等都是1月新成立基金的关键词。

此外,有渠道人士表示,春节长假后还有很多新基金发行,比如睿远均衡价值三年持有混合、东方红恒阳五年定开混合等,还有如兴全合宜等曾经的爆款基金开放申购。“我们已经收到很多征询了,年后回来可能还会有不少爆款出现。”

(文章来源:每日经济新闻)

(责任编辑:DF529) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: