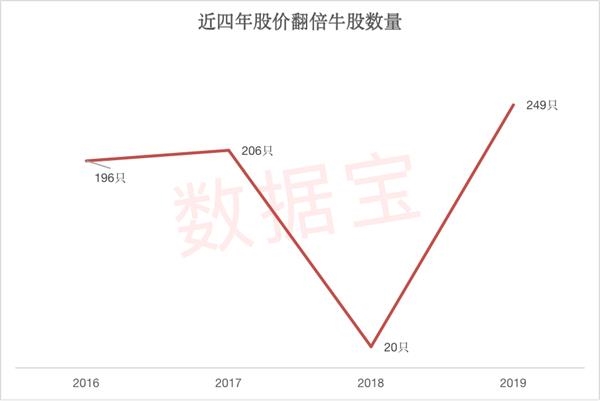

牛股是衡量市场表现的重要风向标。过去一年伴随着股市回暖,牛股数量创下2016年以来的阶段新高,押宝成功的投资者更是赚得盆满钵满。

证券时报·数据宝统计,2019年两市共有249股股价年涨幅超过100%,较2018年市场低迷之时多出10倍。20股股价全年涨幅超过300%,卓胜微、万集科技、诚迈科技位列全年股价涨幅前三甲。

今年一月以来,近七成去年股价翻倍的牛股股价仍在继续上涨,截至猪年收官月内平均涨幅达10%。晶方科技、姚记科技开年后股价再度翻倍,诚迈科技去年至今更是走出了十倍股行情。

翻倍牛股的五大基因

与前几年相比,除了数量增多外,2019年的翻倍牛股在行业、股龄、市值、估值、业绩等方面均展现出了不同特征。

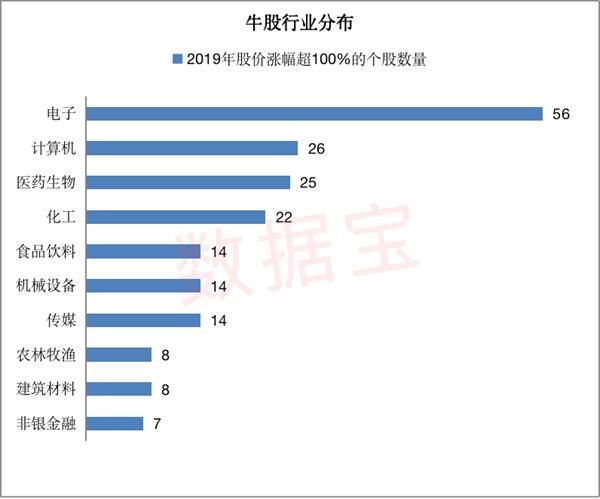

行业基因:超两成电子股股价翻倍

2019年是科技股腾飞之年,申万电子行业指数全年上涨73.77%,牛冠两市,56只个股股价翻倍,占全部电子行业股票总数的23%,占全年翻倍牛股总数的22%。5G、芯片、半导体、无线耳机、ETC、消费电子等热门概念轮番启动,成为名副其实的牛股集中营,而在2018年,电子行业的全年涨幅在各行业中垫底。

除电子外,计算机、医药生物和化工行业2019年走出的股价翻倍牛股数量均超过了20只,上述四大行业的合计贡献了全年半数以上的翻倍牛股。

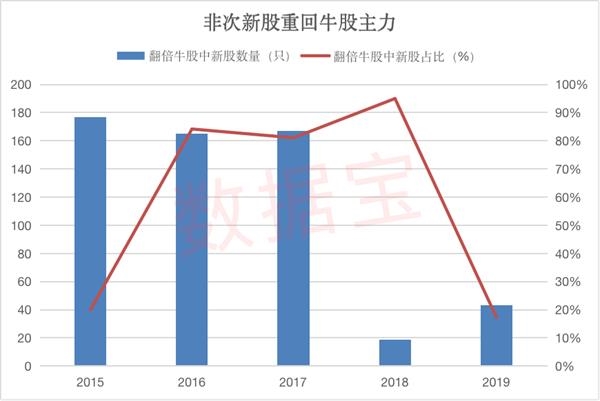

股龄基因:非次新股罕见成主流

虽然2019年两市翻倍牛股的数量与2016和2017年相差不大,但牛股的构成却发生了显著改变。2016年后,经过了股灾之后市场行情整体走弱,成交黯淡,个股走势分化,避险品种成为投资主流。由于缺乏热点题材,次新股成为了市场资金追捧的对象。

2016年至2018年各年走出的翻倍牛股中,当年上市的新股占比均超过80%,上市满三年且走出翻倍行情的个股分别仅有17只,32只和0只。

2019年随着股市回暖,市场热点题材层出不穷,非次新股时隔四年后重新成为牛股的主要贡献力量。249只翻倍牛股中,去年上市的新股仅有43只,占比17.3%,这一比例甚至低于2015年牛市的翻倍股中的次新股占比。

市值基因:大中盘股迎来春天

2019年核心资产和龙头股大放异彩,个股强者恒强的特的趋势更加明显。去年的翻倍牛股中,年末市值超过1000亿元有12只,超过500亿元的有29只,占比31.3%,为2015年以来的最高值,大盘股迎来春天。对比之下,在2015年的大牛市中,市值超过500亿元的大市值股占全年翻倍牛股的比例仅有2.1%。

与此同时,去年末市值50亿元以下的小盘股仅占全年翻倍牛股数量的13%,而在之前的三年中,这一比例始终维持在20%以上。

估值基因:低估值牛股占比创近五年新高

虽然全年股价翻倍,但牛股的整体估值仍维持在较低水平,滚动市盈率介于0至50倍之间的个股占比近四成。34股年末市盈率介于0至30倍之间,占比13.65%,创近五年新高,2015年的牛市中,估值介于这一区间内的牛股占比仅为1.58%。仅从估值水平来看,2019年翻倍牛股的投资安全边际更高。

虽然估值普遍较高的科技股是去年牛股的主要构成力量,但翻倍股中年末滚动市盈率超过100倍或小于0的个股仅占27%,比2015年时的这一数字低了41个百分点。

业绩基因:四成翻倍牛股业绩高增长

相比于前几年,2019年牛股的基本面状况更加优异。三季报净利润增速超过50%的牛股占翻倍牛股总数的39.36%,是业绩高增长股在全部上市公司中占比的两倍。而在2015至2018年,翻倍牛股中业绩涨幅超过50%的个股占比均未超过30%。

具体来看,56只股价翻倍的牛股前三季度净利润实现翻倍,仅有47股净利润同比下滑,占比18.88%,比2015年时的这一占比低了14个百分点。

如何捕捉2020年投资机遇?

2020年1月上证指数股一度冲上3100点,随后连续多日回调,猪年最后一个交易日收于2976点,月内累计下跌2.41%,创业板指整体仍延续上升走势,1月22日盘中点位创2017年以来新高。

鼠年年还有哪些金股有待突围?从机构推荐情况来看,1月以来共有28股获得了7家以上机构买入及以上评级,保利地产、上汽集团、长安汽车、浪潮信息、贵州茅台和隆基股份受机构关注度最高。

节前,新型冠状病毒引发的肺炎引起了社会高度关注,相关概念股也受到了市场资金的追捧。中泰证券研报回溯了非典期间相关概念股的表现,用16只非典概念股构成等权指数,其走势仅在2003年3月到4月期间(疫情快速扩散期)短暂的大幅超越上证综指和医药生物指数,随后便明显回落,回吐之前的涨幅。可见,疫情对股价的影响是基于情绪的短暂且过度的反应。相关概念股2002至2004年的净利润增速也并未明显增高,单个产品短期的“卖断货”对公司全年的业绩影响可能并没有想象的那么大。

国金证券认为市场短期或受疫情事件性冲击,当前仍看好A股后市表现。食品饮料板块中乳制品以及小食品具备囤货属性,可能受到阶段性推动;快递板块具有防御属性,有望成为以“宅”为主要诉求的受益行业;航空板块受重大疫情冲击较大,影响时长约为2-3个季度;机场旅客吞吐量增速下滑明显,但业绩稳定性明显高于航空。

(文章来源:证券时报)

(责任编辑:DF529) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: