我国春节休市期间,受新型冠状病毒感染的肺炎疫情等因素影响,全球风险资产纷纷下跌,市场避险情绪升温。2月3日,内盘贵金属期货价格表现较为抢眼,具体来看,SHFE黄金收于359.30元/克,涨幅2.67%,SHFE白银收于4337元/千克,涨幅0.91%;原油方面,春节期间外盘油价已现连续下跌行情,交易空窗期导致SC原油开盘跌停,收于415.5元/桶,下跌36.2元/桶,跌幅8.01%。本文主要分析此次疫情对于贵金属以及原油期货的影响。

贵金属市场行情回顾

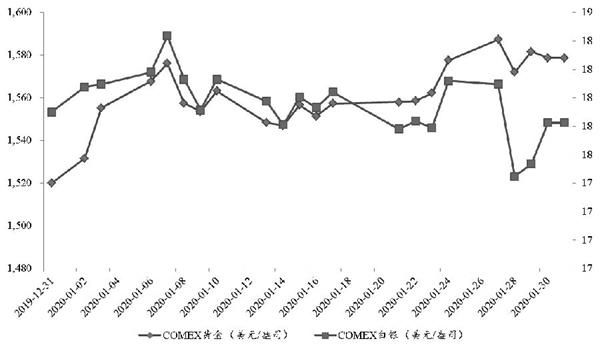

整体而言,此次疫情对贵金属价格有一定刺激作用,且黄金价格走势强于白银。2020年1月7日,由于美伊危机影响,COMEX金价一度涨至1613.3美元/盎司,事件缓和之后,金价高点回落至1月14日1536.4美元/盎司低点,此后维持振荡格局至1月22日。在此次疫情初期,由于并未引起广泛关注和重视,资本市场表现比较平稳。1月23日形势变得严峻之后,疫情开始引起全球范围内的关注,从全球各资本市场的表现来看,疫情引起了投资者一定程度的恐慌,资本市场恐慌指数大幅上涨,贵金属价格连涨三天。但随着美元指数强势向上突破98整数关口,同时叠加基本金属和大宗商品的下跌对金价的拖累,金价进一步上行空间受到限制,1月28日以来,金价维持振荡格局。

图为 COMEX贵金属期货价格走势

此外,从品种表现来看,白银价格表现不及黄金,截至1月31日收盘,此轮因疫情蔓延引发恐慌情绪导致的上涨幅度基本全部被抹平。

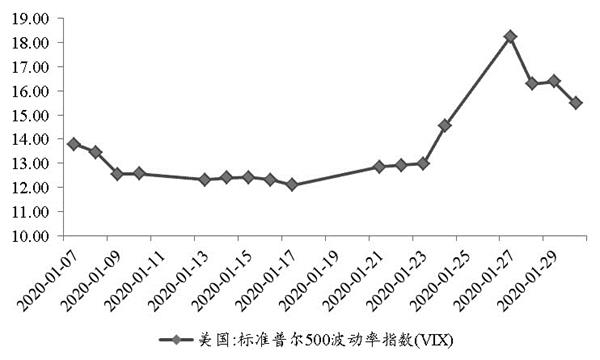

疫情蔓延推升了全球资本市场避险情绪,刺激贵金属价格上行,这可以从全球各资本市场,包括股市、债市以及外汇市场的表现来佐证。具体来看,A股市场由于春节休市,上证指数仅1月23日出现了2.75%的下跌,而截至1月31日,香港恒生指数HIS自1月23日以来累计下跌7.16%,其他资本市场也出现了不同幅度的下跌。伴随全球股市大幅下跌,VIX恐慌指数大幅上扬,2020年1月27日,VIX恐慌指数录得18.23的高点,较1月22日大幅上涨41.21%。

图为VIX恐慌指数大幅上升

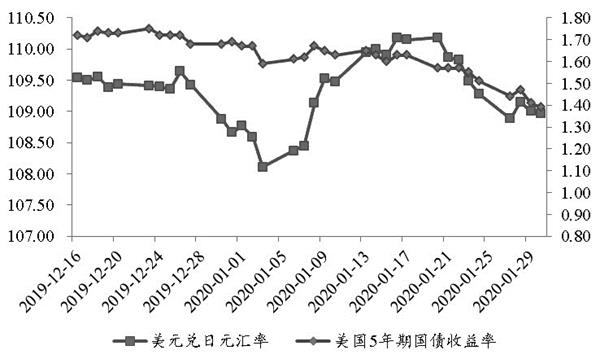

图为近期美国国债以及美元兑日元汇率表现

与此同时,美国国债收益率和美元兑日元汇率显示,疫情暴发以来,全球资本市场避险情绪升温,资金大量流入美债和日元资产,导致美债收益率下行以及日元升值。

此次疫情对贵金属价格的影响超过“非典”时期

总体而言,此轮疫情对于贵金属价格的影响大于“非典”时期的影响。“非典”疫情始发于2002年12月,在2003年一季度逐渐传播蔓延,二季度病毒进入暴发期,5月前后为最高峰,6月疫情逐渐得到控制,7月底疫情基本结束。疫情蔓延期间,境内外资本市场反应不一。A股市场的反应较为迟滞,2003年4月疫情形势变得十分严峻,A股市场才由涨转跌,4月17—25日,上证指数从最高1620.81点跌至最低1480.78点,跌幅达8.64%。但当时由于境内外资本市场之间的联动性不强,A股市场因“非典”疫情严峻出现大跌时,以美国道琼斯指数为代表的全球其他主要股指并未出现同步下跌,反而大部分处于上涨通道。

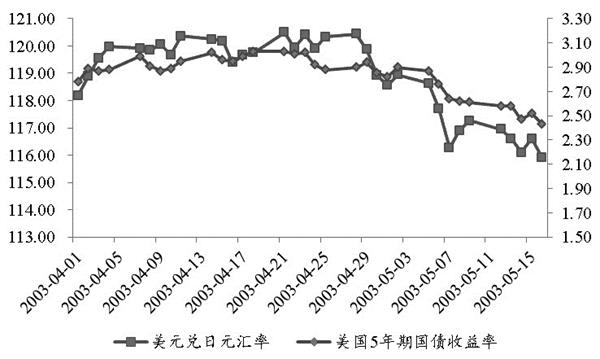

“非典”疫情期间,境内资本市场出现了一定的恐慌,造成了A股市场大幅下跌。而外围其他股市并未出现恐慌情绪,这与“非典”疫情主要发生在中国,而欧美等发达国家疫情得到良好管控有关。与此同时,在2003年4月17—25日期间(对应国内资本市场大跌),美国国债利率以及美元兑日元汇率均小幅上扬,表明在境内资本市场大幅下跌时,境外资本市场并未产生联动。

图为“非典”疫情期间美国国债以及美元兑日元汇率表现

尽管如此,在2003年4月17—25日期间贵金属价格却有较大幅度上行。在A股市场下跌的8个交易日内,COMEX黄金价格上涨1.91%,COMEX白银价格上涨3.13%。但是,全球股市、汇市、债市并未因“非典”疫情而产生联动,且从整体来看,2003年贵金属价格处于波动之中,这种波动也可能是技术性原因造成的。因此,我们认为并不存在较强证据表明“非典”疫情对于COMEX贵金属价格造成了直接或者间接的影响。

图为“非典”疫情严峻时外盘贵金属有一定幅度上涨

此次疫情对于贵金属价格的影响与“非典”疫情存在差异,主要来源于以下三个原因。

首先,目前境内外资本市场的联动性已大幅提高,资本市场间恐慌情绪传导渠道通畅。“非典”疫情时期,我国资本市场尚处于起步阶段,经过了这些年的发展之后,境内资本市场对外开放程度越来越高,沪港通、深港通均已开启,内外资金的双向流动使得全球资本市场之间的联动性大大提升。

其次,中国经济已成为全球经济的重要一环。2003年,中国GDP占全球GDP比重仅为4%,进出口贸易额占全球总量比重仅为4.7%;而2019年中国GDP占全球GDP比重预计将超过16%,进出口贸易额占全球总量比重预计将超过11%,中国经济已成为全球经济增长的主要引擎之一。因此,伴随着中国经济在全球经济中的重要性上升,中国经济增长的波动也将通过全球产业链对全球宏观经济造成巨大影响。此次疫情预计对我国2020年全年GDP增速(尤其是一、二季度)造成一定的负面影响,基于此预期,这种负面影响大概率将通过全球产业链对全球其他经济体形成冲击。

最后,此次疫情传染性更强,存在全球蔓延的风险。“非典”疫情期间,疫区主要集中在中国,欧美等发达国家疫情得到有效管控。据WHO统计,2002年11月至2003年7月期间,全球共计发病人数8096人,死亡人数774人,死亡率为9.56%,其中90%以上集中在中国地区。而截至2月2日,国家卫健委收到31个省(自治区、直辖市)和新疆生产建设兵团累计报告确诊新型冠状病毒感染肺炎病例17205例,同时,全球已有多个国家发现确诊病例,病毒有全球蔓延的风险,新型冠状病毒感染肺炎疫情成为世界各国高度关注的公共事件。

因此,随着疫情的扩散蔓延,全球股市、债市、汇市及商品市场产生联动,恐慌情绪推升贵金属价格,此次疫情对于贵金属价格影响超过“非典”疫情时期。

疫情下贵金属行情展望

长期来看,贵金属看多逻辑仍然较为清晰。首先,在全球经济增长乏力的背景下,全球金融领域的系统性风险逐步积聚,市场对于安全资产的需求旺盛;其次,全球范围内实际利率水平长期呈下行趋势,欧洲和日本利率水平甚至长期处于负区间,国债的吸引力下降,贵金属配置的价值凸显;最后,全球央行逐年持续稳定增持黄金亦为黄金中长期价格提供了坚实的支撑。

而短期来看,贵金属价格受全球避险情绪影响,波动取决于后续全球范围内疫情事态的发展。我们设想疫情后续发展的若干种情景:

情景一:短期内疫情在全球范围内得到有效控制。在这种情况下,一旦疫情的拐点出现,全球资本市场下跌趋势将得到缓和,市场恐慌情绪也将逐步降温,进而贵金属价格将出现高位回落行情。

情景二:短期内疫情在全球范围内得到有效控制,但类似MERS(中东呼吸综合征)病毒一样难以根除。这种情况下,尽管疫情持续时间较长,但不会出现大规模扩散,疫情对于市场的影响逐步钝化,贵金属价格亦将逐步回落。

情景三:短期内疫情得不到有效控制,且在全球范围内蔓延扩散。在这种情况下,短期内难以看到疫情的拐点,恐慌情绪亦将进一步升级,引发全球资本市场持续下跌,市场避险需求升温,安全资产受到追捧,其价格也将进一步上涨。

因此,我们认为在目前疫情尚处于暴发期的情况下,在未看到疫情拐点之前,全球资本市场恐慌情绪仍将处于高位,投资者对于安全资产的热情高涨,贵金属价格易涨难跌。品种上而言,黄金投资价值高于白银。操作上,若有多头则继续持有,亦可选择做多金银比。

原油市场行情回顾

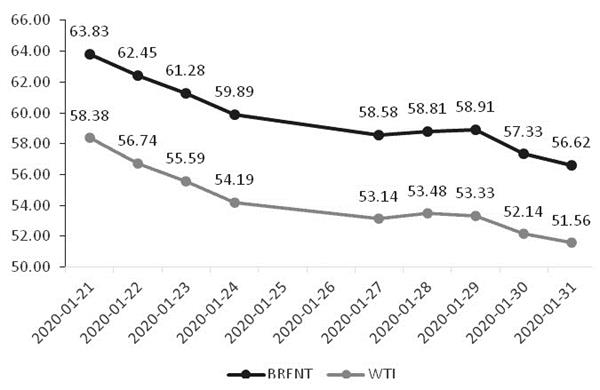

进入1月份,原油价格开启了一轮下跌行情,目前下跌通道仍未被打破。然而,对于近期的持续下跌,应分为两个阶段进行解读。第一阶段为美伊冲突升级之后,随着伊朗报复性行动结束,局势开始出现缓和。尽管后续发生此类事件的可能性仍存,但市场的担忧情绪较前期有明显降温,加上前期布局的多单开始获利离场,油价拐点出现。值得注意的是,第一阶段过程中,市场多空对美原油油及布油定价的核心分歧分别在58美元/桶和65美元/桶附近,直至新型冠状病毒感染肺炎疫情出现第一轮集中暴发。由此,油价的下跌行情进入第二阶段——疫情扩散背景下市场对需求端担忧加剧。在第二阶段当中看到,市场定价对疫情带来的负面影响给予更高的权重,这一方面由于油市基本面着实受到了扰动,另一方面则由于恐慌情绪在发酵。因此,第二阶段中可以看到美油及布油的连续破位下行,且从当前走势来看,市场尚未找到价格底部。

图为1月21—31日美油及布油价格走势

新型冠状病毒、SARS、MERS对油价的影响

从疫情本身来看,相比起2012年出现的MERS,新型冠状病毒与SARS更加相似。与MERS不同,新型冠状病毒具有更高的传染性,感染人数更多,但致死病例明显低于MERS。

从疫情对油价的影响来看,由于MERS覆盖时间长、感染人数少,其对油价的影响并不明显。相反,油价对新型冠状病毒与SARS疫情的反应则更加敏感。

由于具有人与人间高传染性的特征,对应的隔离措施导致下游交运行业活跃度降低,包括汽油、航煤在内的成品油消费受压制是原油需求被削弱的主要原因。然而,疫情的负面影响更偏向于短期,难以在长周期下干预油价。

疫情下原油行情展望

在年度视角下,预计年内油市供需格局无重大矛盾,OPEC减产政策调节下市场将阶段性收紧,油价区间波动是主要特征。来自挪威、巴西、圭亚那等国的新生供应增量的投放主要集中于2020上半年,这是此时间区间内,市场供需的主要压力来源。但是,得益于OPEC+的深化减产政策,一季度大概率是一个主动去库的进程,这是油价的主要利多驱动因素。后续政策的风向将影响二季度及三季度的油价走势,考虑到消费端的季节性因素,三季度大概率比二季度乐观。面对疫情的扰动,我们分别从三个假设情景对油价进行展望:

情景一:短期内疫情在全球范围内得到有效控制。在此情况下,无论是基本面或是情绪面对油价的压制都将被削弱,空单的离场加上估值修复的预期将推动油价触底回升。

情景二:短期内疫情在全球范围内得到有效控制,但类似MERS一样难以根除。此情形我们认为可能性低,一是由于病毒特性的差异所在,二是人为医学干预的措施降低情景发生的概率。

情景三:短期内疫情得不到有效控制,且在全球范围内蔓延扩散。在此情况下,原油作为大宗商品的估值将被进一步降低,过程中可以看到风险资产的正向联动;价格底部可参照2019年年初,金油比多头配置将是理想选择。

综合以上,我们认为情景一是当前可能性最高的假设,关键在于疫情受控所需要的时间长短。从目前的情况来看,油价已有超跌现象,若疫情出现趋缓的信号,将会是多头介入的合适时机。

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: