原标题:买入保护性看跌期权应对行情下跌 来源:原创

2月3日,春节过后的第一个交易日,受新型冠状病毒感染的肺炎疫情影响,国内商品期货市场多个品种出现大幅回落,共有21个品种出现跌停。面对市场大跌和波动率的快速上升,投资者该如何制订期权策略呢?

笔者认为,持有期货多头头寸需要套保的投资者,此时可以通过买入看跌期权,构建ProtectivePut(保护性看跌期权)头寸来进行风险对冲。ProtectivePut的优势在于能保证期货多头头寸的最大亏损,还能在行情上涨中获得上涨收益。另外,在市场波动率持续增加的情况下,期权买方较为有利。在构建ProtectivePut组合时,还要关注Delta敞口的变化,可根据需求进行动态的调整。

由于对事件性的行情影响很难预测,投资者更应该关注市场大幅波动后的投资机会。一方面,投资者可以根据基本面制订方向性的期权策略;另一方面,在期权波动率出现较大的上涨后,可以考虑做空波动率来捕捉交易机会。实际上,期权策略的分析可以从以下几个方面入手:

数据的跟踪

一般而言,当品种出现涨跌停时,波动率单日改变都处于较大水平。比如,从2月3日跌停的5个品种来看,铁矿石平值看跌期权隐含波动率为51.67%;橡胶平值看跌期权隐含波动率为26.10%;棉花平值看跌期权隐含波动率为36.65%;PTA平值看跌期权隐含波动率为36.58%;甲醇平值看跌期权隐含波动率为35.41%。从数据来看,各品种隐含波动率都处于较高水平,尤其是铁矿石、PTA和甲醇期权。

基本面分析

从基本面来看,铁矿石受钢材降库拐点推迟、钢厂出台减产计划等因素的影响,铁矿石港口库存预计大幅积累;橡胶基本面处于周期性供应淡季,运输对供应影响有限,需求方面,轮胎厂受疫情影响开工推迟,叠加春节假期弱需求延续不利于价格上涨;受纺织品需求预期下降、下游开工推迟等因素影响,棉花将弱势运行;甲醇下游一部分产品有医疗用途,但占比较小,整体影响仍在于市场情绪带动下的偏空效应,基本面情况较好;PTA成本PX价格预计有较大的下行空间,疫情影响下,坯布成品去库压力较大。总体来看,铁矿石、PTA的基本面较弱,后期预计会持续回落;甲醇预计能在较短时间内企稳;橡胶、棉花或维持弱势下行态势。

隐含波动率

除了分析基本面外,在策略制订方面,还需要参考较为详细的数据分析。下面笔者以铁矿石、PTA和甲醇期权为例,来分析一下这三个品种的波动率。

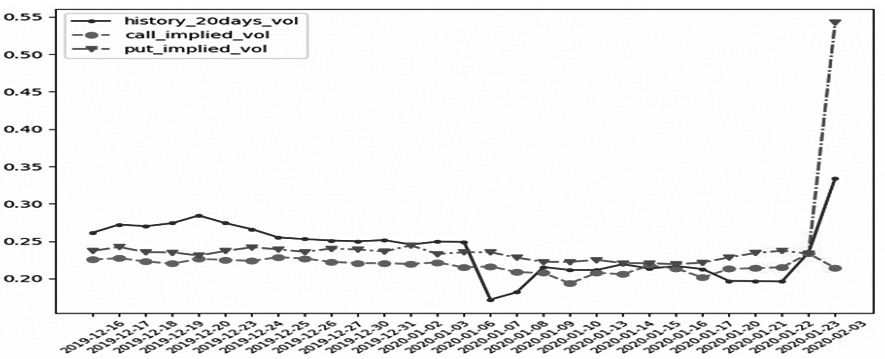

首先看铁矿石。从下图可以看出,目前铁矿石平值看跌期权的波动率高企,看涨期权的波动率小幅回落,看跌期权的隐含波动率远高于历史波动率。

图为铁矿石平值期权的隐含波动率

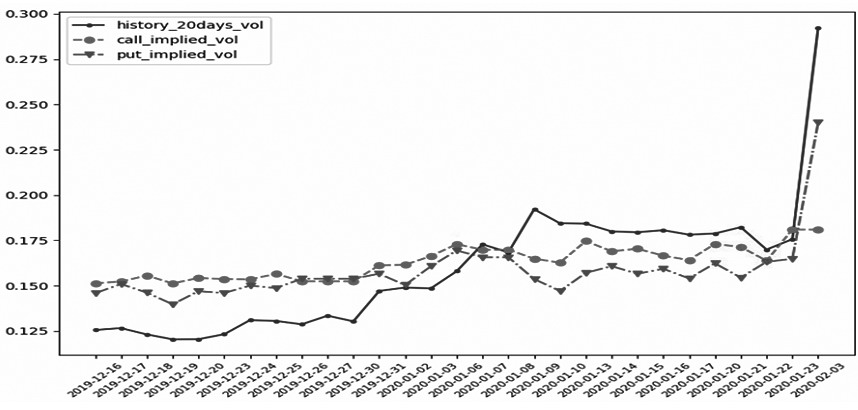

图为铁矿石平值期权的隐含波动率其次看PTA。从下图可以看出,PTA看跌期权的波动率短期快速上升,看涨期权的波动率变化不大,波动率整体处于上涨阶段。看跌期权的隐含波动率目前小于历史波动率。

图为PTA平值期权的隐含波动率

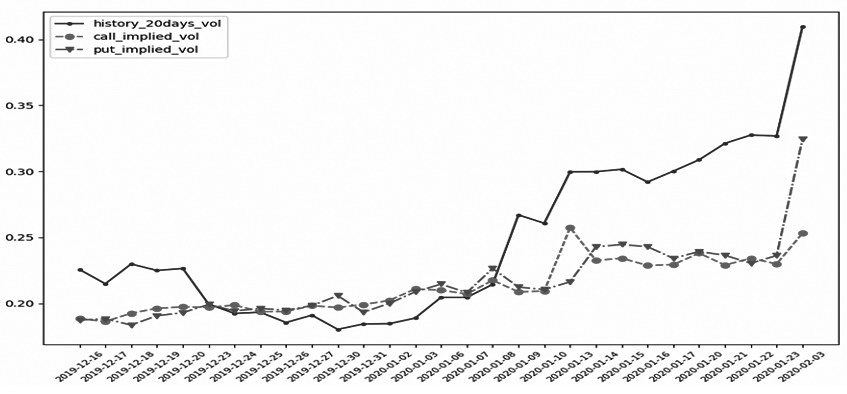

图为PTA平值期权的隐含波动率最后看甲醇。从下图可以看出,与PTA相似,甲醇看跌期权的波动率短期大幅上涨,看涨期权的波动率小幅上涨,波动率整体处于上涨阶段。看跌期权的隐含波动率小于历史波动率。

图为甲醇平值期权的隐含波动率

图为甲醇平值期权的隐含波动率假设后期行情仍有持续,可以直接买入看跌期权进行投机或套保;假设波动率达到较高位置,投资者可以通过构建卖出Straddle期权组合做空波动率。实际上,在期权操作中还需要注意两个问题,一是流动性问题,由于铁矿石、甲醇、PTA期权上市时间较短,存在部分执行价上成交量较小的问题,在交易时需要注意;二是注意其他希腊字母的敞口影响,在做空波动率时,重点关注Delta和Gamma敞口变化,对较大的裸露敞口可以考虑使用额外的期货或期权进行对冲。 (作者单位:申银万国期货)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: