2月4日,澳大利亚央行维持利率0.75%不变。

全球黄金投资者都在紧盯着主要国家央行的一举一动,期待着从中能找到进一步行动的线索。但是,很遗憾,到目前为止,全球主要央行仍然保持观望,对于官方利率按兵不动。毕竟1月份数据表现还不错。

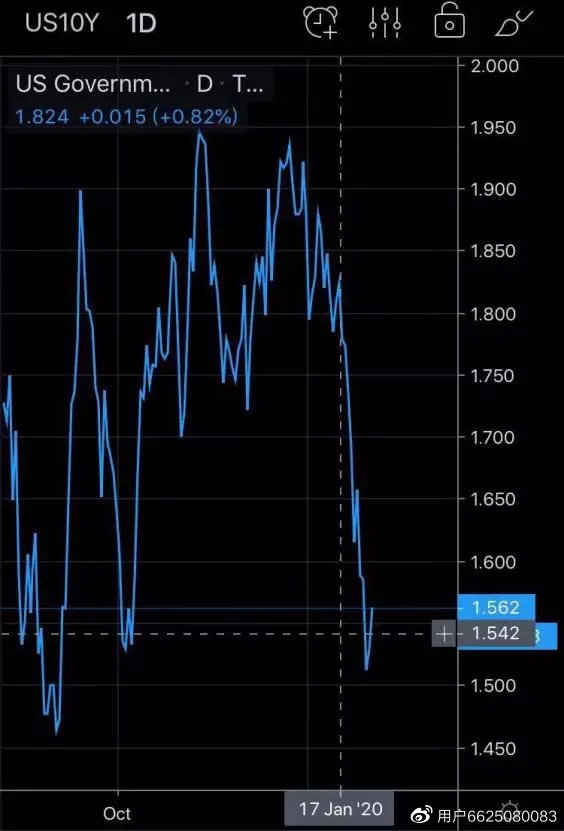

但是,全球市场利率已经开始行动起来,特别是1月17日中国疫情扩散之后。其中,美国10年期国债收益率从1.84%大幅下降到了1.56%,德国10年期国债收益率从-0.215%下滑到-0.419%,而中国10年期国债活跃券的利率水平,也从1月17日的3.08%,跌到2.800%,累计下滑28个基点(BP)。

显然,投资者对于未来全球经济不稳定的担忧更多了,作为对抗央行印钞机的重要武器,黄金的“稳定器”作用更加凸显,而金价也成为春节假期少有的上涨资产,仍然备受各界期待。分析人士建议,当前仍然是配置黄金ETF等产品的最佳窗口期。

继续降息?全球央行仍处于观望阶段

2月4日,澳大利亚央行维持0.75%历史低点利率不变。澳大利亚央行总裁罗威(Philip Lowe)在货币政策声明中预计,今后两年经济增长将比2019年稍强一些,而通胀将保持低位。然而,影响国际贸易流动及投资。另一个不确定因素,则是疫情已对中国经济带来影响。但是,现在就断定长期冲击究竟如何,仍为时过早。

此前,1月30日,美联储主席鲍威尔在FOMC会后发布会上表示,疫情是个大问题,会影响中国和全球经济增长。前还处于初级阶段,传播程度难以预料,对中国和贸易伙伴的影响也很难讲。

1月31日,国际货币基金组织(IMF)总裁格奥尔基耶娃(Kristalina Georgieva)在例行记者会上表示,现在的中国如今比17年前重要许多。SARS爆发期间,中国对全球GDP的占比仅有4%,现在却高达18%。她强烈建议,各国央行今年维持宽松立场。“去年共有49家央行决定降息,促使经济成长率上升0.5个百分点。”

各国央行观望等待的背后,是当前陆续公布的1月份各国制造业数据透露出来的复苏迹象。2月3日,欧元区制造业采购经理人指数(PMI)数据显示,1月份终值为47.9、创9个月最高,逼近50的荣枯分界。IHS Markit首席经济学家Chirs Williamson表示:“欧元区尤其是德国的信心出现了尤为重要的好转,预计欧元区经济可能在未来几个月出现增长,这意味着欧洲央行将推迟任何政策调整,而是专注于其战略评估。”

2月3日,美国制造业采购经理人指数(PMI)数据显示,1月份数值为50.9,创下6个月以来最高点,优于市场预期的48.5,这也意味着美国制造业PMI 6个月以来首度处于扩张期。而且美国制造业新订单指数创2019年5月以来新高。事实上,根据1月31日,中国物流与采购联合会发布的数据,1月份,中国制造业采购经理指数(PMI)为50,数据也相当不错。

BCI一周跌幅99%,原油跌破50美元

到目前为止,更多市场领先指标已经透露出,全球经济面临已经面临更大压力。

2月3日公布的波罗的海干散货运价指数(BDI)显示,BDI指数已经在1月31日跌破500点,至487点,创下2016年4月5日的487点以后新低。

而衡量铁矿砂、煤炭等原物料运费的波罗的海海岬型指数(BCI),在1月31日跌破零,为史上头一次转为负值。BCI指数报-20点,已经连续第36个交易日走跌;过去一周跌幅超过99%、为史上最大单周跌幅。

2月4日,亚洲交易时段,国际原油价格基准之一——纽约原油价格盘中跌破50美元。而此前在1月17日报价为58.84美元。

国际大宗商品资讯机构——普氏(Platts Analytics)预计,全球石油需求在2月份减少90万桶/日,3月份续减65万桶/日;而在最糟糕的情况下,2月份石油需求可能减少260万桶/日,3月份续减200万桶/日。目前,中国大陆的石油需求已经大减20%或300万桶/日。

Again Capital公司报告认为,中国石油需求大减对油市冲击明显,石油输出国组织(OPEC)必须做出回应,否则油价只会续跌。石油生产国(OPEC+)将在本周开会讨论疫情对石油需求的影响,并可能对是否延长减产协议或是进一步减产作出建议。OPEC+当前的减产协议至3月底,日减产量170万桶。

全球收益率再次大幅下跌,押注经济进一步下滑

当前,市场避险资金涌入债券市场,全球收益率再次大幅下跌,特别是1月17日之后,主要经济体的10年期国债收益率跌幅明显加大。目前,瑞士10年期国债收益率为-0.8%,德国10年期国债收益率为-0.4%,而美国10年期国债收益率为1.5%。这也是近期金价走强一大驱动力。

其中,美国10年期国债收益率自1月17日从1.84%大幅下降,1年期收益率也从1.56%下降至1.45%,实际利率从0.14下降至-0.09,而市场关于美联储3月29日降息的预期上升至26.6%。

同期,中国10年期国债活跃券的利率水平,从2020年1月17日的3.08%,持续下跌,到2月4日已经跌到2.800%,累计下滑28个基点(BP)。

世界经济不确定性在增加,黄金仍在配置窗口期

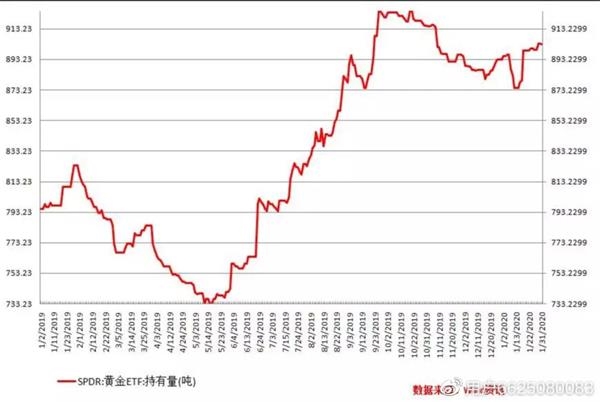

显然,全球经济不稳定性在增加,经济下滑的概率在大大提升,全球负利率资产可能进一步上升,而黄金作为避险资产的价值还将进一步凸显。就在上周,黄金掉期和其他黄金衍生品获得商业银行持有的黄金规模再度刷新历史高点。

在黄金ETF市场上,统计数据显示,美国黄金ETF也已从1月中旬的冲击中恢复,1月29日重新站上900吨上方。另外据初步统计,全球8大黄金ETFs持仓总量为1578.438吨,与上一交易日增加0.46吨。 而全球范围内持有的黄金ETF周一攀升至2573.9吨,超过了2012年创下的上一个峰值。

“我们预计短期金价有望突破1600美元,现在仍是持有和配置黄金类资产的窗口期。”中信建投证券公司宏观经济与固定收益首席分析师黄文涛认为,从技术形态来看,黄金仍处于上涨通道中,短期的下行风险有限,且1540美元和1450美元均有较强支撑。

黄文涛表示,从稍长周期来看,全球货币宽松仍在延续,货币政策当局乐于见到通胀上行和实际利率下行,这对黄金上涨行业有着很大的支撑。拉长周期来看,自2018年9月以来,黄金已和大宗商品价格呈现明显背离,在全球宽松背景下,黄金上涨而大宗商品下跌。因此全球货币宽松对于中期金价有着方向性的影响,而其是否会有方向的变化,核心在于全球实体经济,如果20年原本就是短周期复苏,则中期意味着金价难有大的利空。

(文章来源:券商中国)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: