2月3日,春节假期后的首个交易日,股指大跌。现货方面,沪深300指数下跌7.88%,上证50指数下跌7%,中证500指数下跌8.68%。期货方面,IF的4个合约、IC的4个合约均跌停,IH合约也接近跌停。历史上期指跌停的情形并不多,本文对历次跌停后的期指表现进行统计,并总结出一定的规律。

历史上期指跌停背景回顾

自2010年股指期货上市以来,期指一共有15个交易日出现过至少一个期指合约跌停的情况,合约跌停次数共计90次。虽然跌停次数不少,但主要发生在2015年。

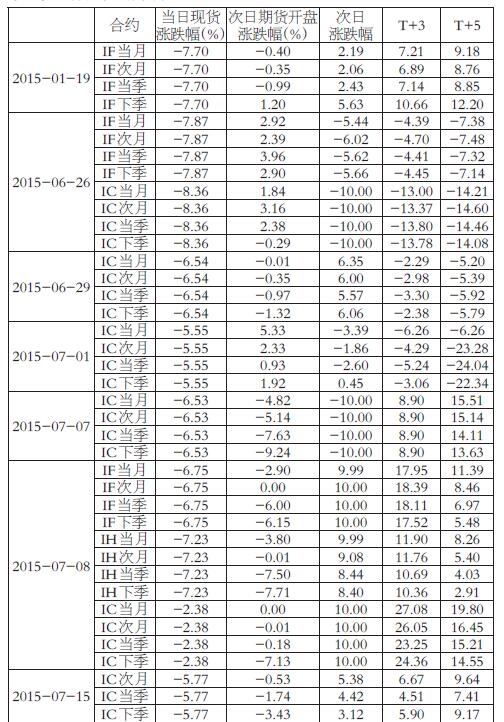

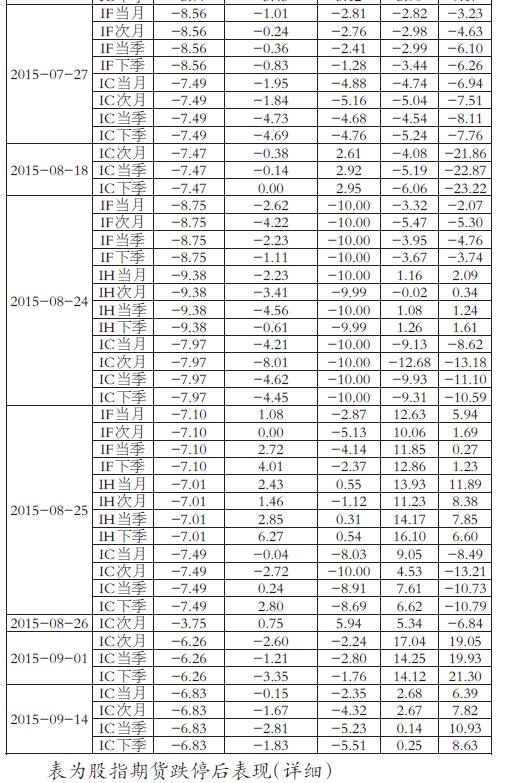

期指首次跌停发生在2015年1月19日,当日IF四个合约均跌停。当时的大跌一方面源于政策面的利空消息,监管层严查部分券商的融资业务,银监会也开始治理委托贷款的来源和用途,金融地产等蓝筹板块大跌,杠杆资金出逃,另一方面也是因为股指从2014年11月以来涨幅过快,部分获利回吐的压力较大导致的。但政策面对于除了金融之外的板块影响不大,以IF当月合约为例,次日即开始上行,并连续上行5个交易日,累计涨幅达到9.18%,随后IF合约窄幅振荡后继续延续2014年年底以来的快速上行,直到2015年6月。

此外,2015年6—9月,三大股指期货也发生过多次跌停,以交易日计,共发生过13次。2015年5月28日沪深两市大幅回调,拉开了2015年两轮股市大跌的序幕。2015年6月12日,证监会就《证券公司融资融券业务管理办法(草案)》向社会公开征求意见。A股从6月15日开始下跌,至7月8日,其间沪深300指数下跌31%。8月11日,人民币汇改启动,人民币中间价大幅贬值,叠加全球股市暴跌,A股遭受第二次重挫。8月18—25日,沪深300指数下跌26%。2015年两轮股市大跌延续2个半月,当时期指跌停的原因,一方面是因为现货大跌导致期货联动大跌,另一方面期货作为当时为数不多的风险管理工具,在市场大跌时受到追捧。市场等到9月之后才恢复平稳。

今年2月3日期指跌停,主要是因为春节假期期间新型冠状病毒感染肺炎疫情恶化。受疫情影响,年后首个交易日A股大跌,沪指低开8.73%,收跌7.72%。疫情导致的企业延迟开工、消费意愿下降、出口订单受到拖累等,对整个上半年的经济都有冲击,特别是对于中小企业的冲击可能更为严峻,故而中证500指数的跌幅也相对最深。

期指跌停后短期市场表现统计

通过对2015年期指14个交易日、82个合约的跌停统计,可以发现以下几个规律:

一是跌停次日普遍低开。首日跌停后,次日期指低开的概率较高。按交易日计,14次跌停的次日,仅4次高开,其余10次低开,高开概率29%,下跌概率71%。按合约计,期指合约跌停次日高开概率27%,低开概率68%。按全部合约统计,跌停次日开盘平均下跌1.19%。

二是跌停次日跌多涨少。首日跌停后,次日期指表现偏弱。按交易日计,14次跌停的次日,有6次恢复上行,其余8次延续下跌,甚至有4次继续跌停,上涨概率43%,下跌概率57%。按合约计,期指合约跌停次日上涨概率38%,下跌概率62%。按全部合约统计,跌停次日全天平均跌幅为1.87%。

三是跌停后数日涨跌不确定。虽然跌停后首个交易日下跌概率较高,但统计发现负面情绪不会维持太久,跌停对于跌停日后3—5个交易日内的区间涨跌幅并无指引作用。按交易日计,跌停后3个交易日和5个交易日的上涨概率均为57%。按合约计,跌停后3个交易日和5个交易日的上涨概率分别为56%和51%。这说明跌停对于此后数日的负面影响不确定,甚至上涨概率偏高。按全部涨跌幅统计,跌停后3个交易日内的区间涨跌幅为3.49%,跌停后5个交易日内的区间涨跌幅为-0.56%。从历史上看,期指的跌停主要都是受到事件冲击,进而导致市场恐慌情绪蔓延,对次日的影响偏负面。但后续是反弹向上还是继续下行,主要取决于事件的影响是否会蔓延。

期指跌停后的期现价差结构

期货跌幅大于现货

股指恐慌性下跌时股指期货深度贴水。从以往14次股指期货跌停的情况来看,现货指数均没有跌停,说明期货跌幅大于现货。甚至在2015年7月1日IC当月合约跌停的情况下,中证500指数仅下跌5.55%。造成这种状况的原因有两点:第一,期货作为当时融券业务并不成熟,因此做空期货成为恐慌情绪中可得性最高的工具,空头力量远大于多头,导致期货出现超跌;第二,在2015年股市大跌时,有大量指数成分股处于停牌状态,导致现货指数的最大跌幅实际上不能达到10%,相当于现货指数存在隐性跌停限制,因此期货跌停而指数并未跌停。

跌停后次日价差走强

跌停后期现价差普遍反弹。在期现价差的统计中,我们在14个跌停的交易日中各选取了1个合约作为统计样本。在14次期指跌停中,期现价差(期货-现货)次日多数反弹,9次上涨,5次下跌。具体来看,5次期现价差T+1日下跌的情况中,有4次T+1日再次出现跌停。说明只要行情不继续大幅下跌,无论是反弹还是小幅下跌,期货贴水均会出现修复,按交易日统计概率为90%。但若出现连续的极端行情,期货的贴水则会进一步扩大,按交易日统计概率为100%。

跌停后三日内贴水收敛

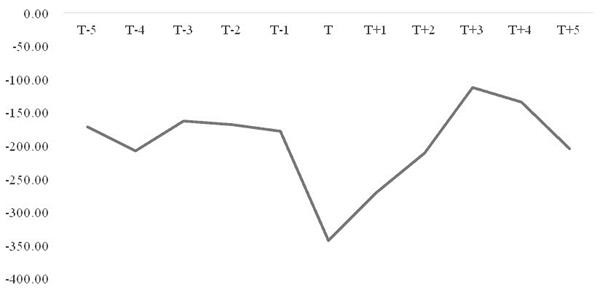

最后,由于恐慌性下跌带来的期指深度贴水,多数会在跌停后两至三日内收敛至原先水平。除上述4次T+1日再次跌停的情况外,其余10次中有8次期现价差均能在跌停后的三天内恢复到跌停前的水平。从14个样本的均值中可以发现,期现价差均值从T-1的-178点,扩大至跌停当日的-342点,次日收敛至-270点,T+2收敛至-211点,T+3收敛至-112点。说明从均值来看,大部分情况下期现价差在T+2已经得到很大程度的修复,在T+3日贴水基本完全修复,达到或超过T-1日的期现价差水平。

图为跌停后期现价差均值(期货-现货)

本次期指跌停后的表现

2月3日期指跌停后,次日股指低开高走,期指强势反弹。2月4日央行继续大额净投放4000亿元,显示了央行稳定市场预期、提振市场信心的决心,超预期流动性投放推动货币市场和债券市场利率下行,有利于降低资金成本。此外,武汉火神山医院投入使用,收治首批新型冠状病毒感染的肺炎确诊患者,各地疫情未有超预期恶化。本次跌停后,次日指数低开和历史规律一致,而全天更多收涨,则归因为货币市场和外资连续两日回暖对股指的支撑作用。

价差方面,从2月3日的跌停情况来看,跌停合约的价差走势均符合上述的规律。首先,跌停当日,IF和IC合约贴水大幅扩大,其中当月合约IF2002和IC2002均贴水超过2%,这对于剩余时间不到3周的合约来说,贴水幅度非常大。其次,跌停次日期现价差大幅反弹,2月3日跌停的8个合约次日贴水均收敛超过50点。最后,2月4日IC合约贴水幅度已经接近回归到跌停之前的水平。

(作者单位:广发期货)

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: