观点

2020年1月份现货黄金终盘收高4.77%至1589.48美元/盎司,录得去年8月份以来最佳月度表现,盘中创下2013年3月以来新高至1611.30美元/盎司。美国和伊朗紧张关系升级,美国经济增速创三年新低提升了美联储年内降息预期,突发公共卫生事件打压经济增长前景,黄金的投资需求和避险需求都较旺盛,这些都支撑金价走强。当前投资者期待,各国能出台更多的刺激措施,应对突发公共卫生事件带来的不利影响。全球股市开始回升,金市出现了修正,这可能将金价再次拖至1545-1550美元水平。不过,突发公共卫生事件料继续打击产业链,包括美国在内的全球制造业远没有走出困境,加上英国欧盟贸易谈判矛盾尖锐,市场风险情绪改善的状况能够持续多久难料,除非我们能够确认事态正朝好的方向发展,否则风险情绪确实很有可能重新转向负面,那么黄金可能出现大涨大跌的反复走势。金市短线承压,关注1550附近的底部确认,以及1600关口的压制,但是长期走势依然乐观。

操作建议

本月对金价走势判断为震荡偏弱,金价的阻力位在1600整数关口,支撑位在1550一线。1月份金价受两大突发事件的影响出现宽幅震荡的走势,其一是年初的美伊地缘政治局势升级,造成市场避险情绪空前高涨,投资者纷纷涌向安全资产,金价升穿1600美元大关,创下2013年3月以来新高至1611.30美元/盎司;其二是月底的公共卫生事件,投资者对其可能导致全球经济增长放缓的担忧提振避险资产需求,金价一度冲高到1590上方。但是这类事件都具有短期时效性,大多数时候都是市场极端情绪的宣泄,随着事态发展的缓和,投资者情绪很快平复,行情也很快出现反转。在美国明确表态不想跟伊朗开战后,金价快速回落到1550下方,最低触及1535美元/盎司。同样的,随着市场对突发公共卫生事件对经济冲击的忧虑缓和,并且中国采取刺激措施应对经济影响,推动部分投资者抛售避险资产,重返风险资产,金价在短期上涨之后就有可能快速下跌。金市短线承压,关注1550附近的底部确认。

近期关注重点

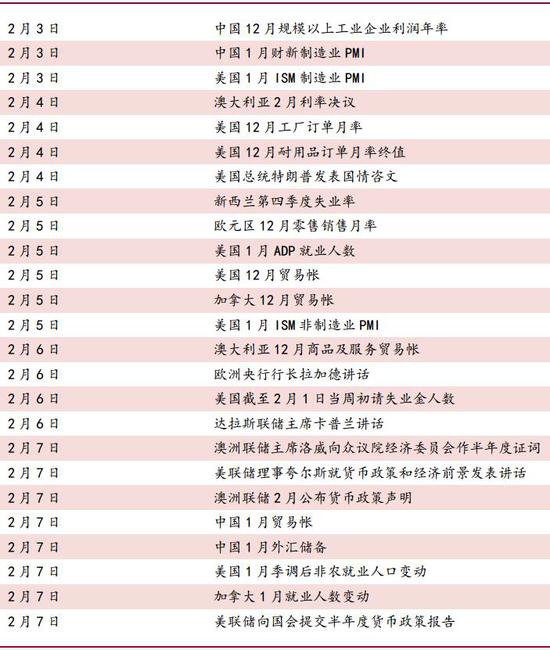

表1:重要事件和数据

资料来源:中银国际期货

短期关注风险事件

1.中国突发公共卫生事件;

2.英国脱欧后与多方贸易谈判;

3.中东局势紧张;

4.特朗普弹劾案。

2020年1月份现货黄金终盘收高4.77%至1589.48美元/盎司,录得去年8月份以来最佳月度表现,盘中创下2013年3月以来新高至1611.30美元/盎司。美国和伊朗紧张关系升级,美国经济增速创三年新低提升了美联储年内降息预期,突发公共卫生事件打压经济增长前景,黄金的投资需求和避险需求都较旺盛,这些都支撑金价走强。当前投资者期待,各国能出台更多的刺激措施,应对突发公共卫生事件带来的不利影响。全球股市开始回升,金市出现了修正,这可能将金价再次拖至1545-1550美元水平。不过,突发公共卫生事件料继续打击产业链,包括美国在内的全球制造业远没有走出困境,加上英国欧盟贸易谈判矛盾尖锐,市场风险情绪改善的状况能够持续多久难料,除非我们能够确认事态正朝好的方向发展,否则风险情绪确实很有可能重新转向负面,那么黄金可能出现大涨大跌的反复走势。金市短线承压,关注1550附近的底部确认,以及1600关口的压制完好,但是长期走势依然乐观。由于日线级别和周线级别都出现了反转走势,短期内空头占据技术面优势。市场重点关注美国制造业PMI数据和1月非农就业报告,有望指引行情下一步方向。

美伊关系紧张

年初美国空袭炸死伊拉克境内的伊朗高阶军官苏莱曼尼,伊朗随后导弹袭击伊拉克境外驻扎有美军的外国军事基地,促使市场避险情绪空前高涨,投资者纷纷涌向安全资产,金价升穿1600美元大关,创下2013年3月以来新高至1611.30美元/盎司。

苏莱曼尼是伊朗军方第二号人物,深受最高精神领袖哈梅内伊的信任和赏识,且他一向对美国和以色列态度强硬,很可能参加下届伊朗总统竞选。

伊朗还正式对外宣布,全面退出《伊核协议》。今后伊朗用于铀浓缩的离心机数量,铀浓缩的丰度和产量都不再受到限制。美国则对伊朗原子能组织(AEOI)及其首领实施制裁。

在近一个月内,伊朗多位重要将领,圣城旅的苏莱曼尼,巴斯基的莫哈丹,以及“巴基尔”旅的旅长阿布乌,先后被打死。表明,美国针对伊朗革命卫队的斩首行动并未停止,仍在持续进行。伊朗会一直不断的挑衅、刺激包括沙特在内的美国盟友,伊朗试图通过这样的方式,逼迫美军动手,让美国陷入战争泥潭中。

里士满联储主席巴尔金表示,美国经济依然“健康”,且可能继续增长,但美国和伊朗之间的紧张局势升级提醒人们,外部冲击仍可能破坏美国长达逾十年的经济复苏。

与此同时,由于各种冲突不断,旨在结束利比亚10多个月来内战的停火协定已几近崩溃。联合国利比亚特使加桑·萨拉梅在向安理会通报有关利比亚的最新局势时警告说,为利比亚冲突双方提供补给的策略有可能引发一场新的、更加危险的战争。他敦促冲突双方及其外国支持者停止鲁莽行动,重申他们明确承诺努力实现停火。

考虑到中东地缘局势依旧严峻,这在短时间对金价构成支撑。

中国突发公共卫生事件

1月30日晚,世界卫生组织宣布,将新型冠状病毒疫情列为“国际关注的突发公共卫生事件”,强调不建议实施旅行和贸易限制,并再次高度肯定中方的防控举措。

因投资者愈来愈担心中国新型冠状病毒疫情及其对全球经济的影响,风险资产人气下降,全球多数股市下跌。春节前的最后一个交易日A股失守3000点整数关口,录得2019年5月6日以来最大单日跌幅,进而令全球股市承压。1月31日,泛欧斯托克600指数收盘下跌1.07%,所有行业板块和欧洲主要国家的股市均收盘走低。1月最后一个交易日美股大跌,道琼斯工业平均指数下跌超过600点;美国股市创8月以来最糟月度表现,标普500指数抹去2020年的涨幅,从1月17日的历史高点下跌了3%以上;美国股市波动性指标飙升至近四个月高点。股市大幅调整激发了对避险资产的需求,给金价提供支撑。

尽管贸易紧张情势消退,中国2020年1月官方制造业采购经理人指数(PMI)降至50,回到荣枯线。国家统计局服务业调查中心高级统计师赵庆河指出,(PMI)调查时点在1月20日之前,调查期间公共卫生事件影响尚未在调查中充分显现,后期走势需进一步观察。

High Ridge Futures金属交易主管David Meger表示:“突发公共卫生事件是一个强劲的支撑因素,因为我们看到其引发的全球增长担忧打击了其他市场。因此,我们看到避险需求推动金价上涨。”

OANDA分析师表示,作为传统的避险资产,黄金继续受到青睐,但与此同时,金价在升向1600美元时遭遇强劲阻力,这抑制了金价上涨。

2019年美国经济增速创三年新低

美国虽然保持了历史上持续时间最长的经济增长,但美国经济连续第二年未能实现特朗普政府设定的3%的增长目标,2019年的年增长率创三年来最低,因在具破坏性的贸易紧张形势下,企业投资进一步下降。

1月30日美国商务部公布的数据显示,美国经济2019年第四季度增长2.1%,与第三季度持平,符合经济学家的预期。但是2019年全年的经济增速为2.3%,低于2018年的2.9%和2017年的2.4%,这表明大规模减税计划只对经济带来暂时的提振。企业投资在第四季减少1.5%,为连续第三个季度下降,是2009年以来持续时间最长的一次跌势。

有分析认为,贸易摩擦、减税刺激措施效果减弱及全球经济普遍疲软等因素共同导致2019年美国经济增速放缓。2020年,双方达成第一阶段经贸协议无疑对经济是利好消息,将增强投资者信心,但综合各因素来看,2020年经济增长形势仍不容乐观,多个机构预计2020年经济增速将放缓至1.8%。

1月15日,双方在美国首都华盛顿正式签署第一阶段经贸协议。美国参议院1月16日批准修改后的北美自由贸易协定,并送交给总统特朗普签署成为法律。

特朗普的减税措施影响逐渐消退、贸易局势的不确定性、美伊紧张关系升级、2020年总统大选以及全球经济增长放缓都可能进一步抑制企业扩张,而就业水平的下降也限制了消费,这些都会拖累美国经济在2020年的表现。

数据公布后,芝商所(CME)“联储观察工具”显示,美联储2020年年底之前可能降息2次,联邦基金利率区间将至1.00%-1.25%。如果美国经济数据依旧疲软,考虑到美联储可能继续降息,以及欧元区经济问题,市场依然看好黄金。

2019年实物黄金需求下降1%

世界黄金协会的第四季度和全年需求趋势报告显示,2019年黄金需求下降1%,至4335吨。尽管去年投资需求升至创纪录水平,但由于金价出现10年来最大涨幅,实物需求大幅下降至近10年低点。

2019年黄金的实物需求很大程度上得益于各国央行的购买。最终结果显示,15家央行在2019年购买了650.30吨黄金,略低于2018年创纪录的656.2吨。

然而,尽管去年投资强劲,央行对黄金兴趣浓厚,但这不足以弥补2019年黄金首饰、金币和金条销量的大幅下滑。2019年全球黄金首饰需求下降了6%,至2107吨,仅第四季度就比2018年第四季度下降了10%。

此外,印度继续出台政策打压黄金需求。印度是全球黄金需求大国,但印度政府一直在试图控制黄金进口量,以减少经常账户赤字的负担。近期,印度政府将金币进口征税从10%上调至12.5%。此前印度政府早已将黄金进口征税从10%上调至12.5%。在2019年四季度,印度总计进口了45吨金币和金条,环比三季度的22吨有大幅增加。不过去年全年印度金币金条进口总量同比下降10%至145吨。

分析人士表示,由于2020年黄金的假期需求疲软,同时有更多的信号显示各国央行的购买速度下降,这都可能对黄金的需求构成损害,因而部分施压金价。

贵金属持仓情况

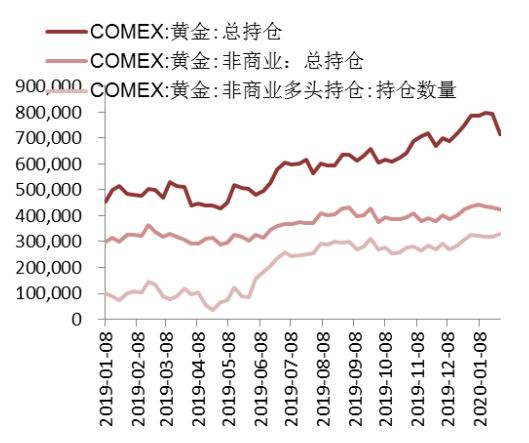

2020年1月份,黄金收高4.77%,录得去年8月份以来最佳月度表现,盘中创下2013年3月以来新高至1611.30美元/盎司,令买盘热情高涨。美国商品期货交易委员会(CFTC)公布的最新数据显示,截至1月28日当周,黄金投机性净多仓增加12397手至330092手,其中多仓增加1608手至376401手,空仓减少10789手至46309手。

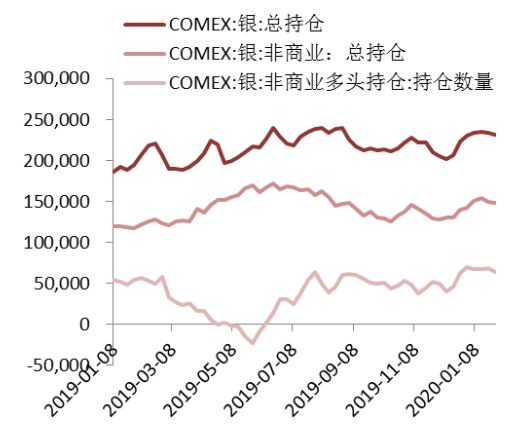

白银的涨幅远落后于黄金。截至1月28日当周,白银投机性净多仓减少5458手至63417手,其中多仓减少3507手至105637手,空仓增加1951手至42220手。

截至1月31日,全球最大黄金ETF,SPDRGOLDTRUST持仓1月累计增加9.96吨,使得其总持仓量为903.21吨,年内的记录高点在9月25日的924.94吨。

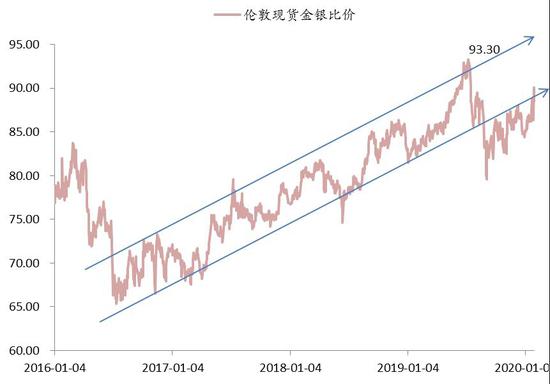

套利机会

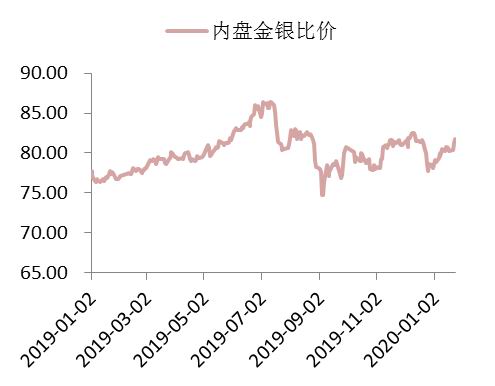

前期金银比从历史高位93回落到最低80下方,这显示新一轮金银比的均值回归可能已经开启,从长期投资角度来看白银具备相对配置价值,投资者可以密切关注高位做空金银比的机会。但是去年9月份以来贵金属走势陷入震荡,白银涨幅远落后于黄金,金银比从逾一年多的低位反弹到了90附近,中线大概率维持在80-90区间震荡。

图1:金银比

资料来源:WIND、中银国际期货

一周要闻及市场表现

市场要闻

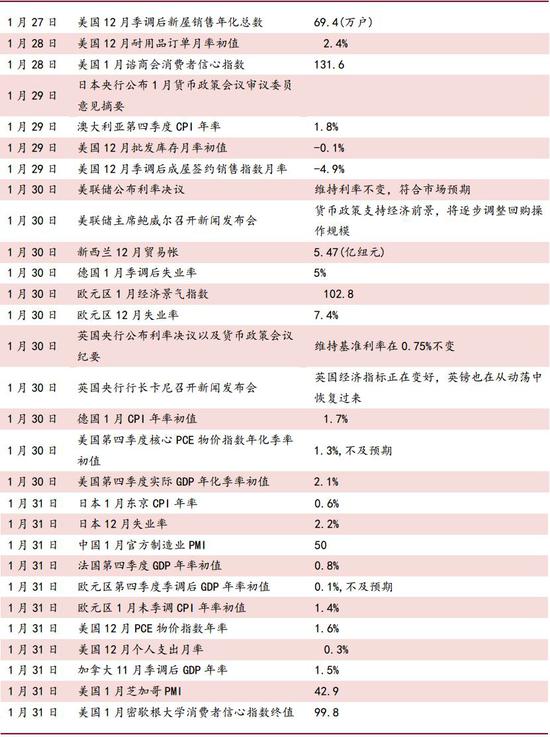

表2:一周市场要闻回顾

资料来源:中银国际期货

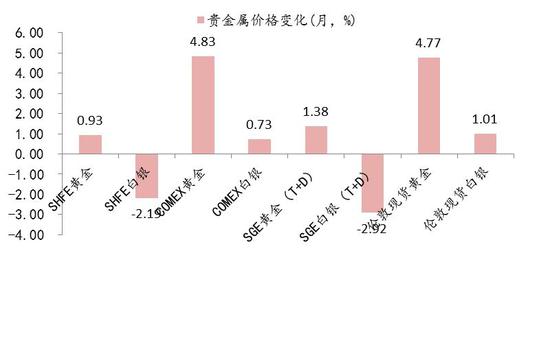

市场表现

图2:金银内外盘期现货月涨跌幅

资料来源:WIND、中银国际期货

相关图表(数据跨度均为一年)

一、价格及持仓数据:

1、内盘金银价格及持仓数据

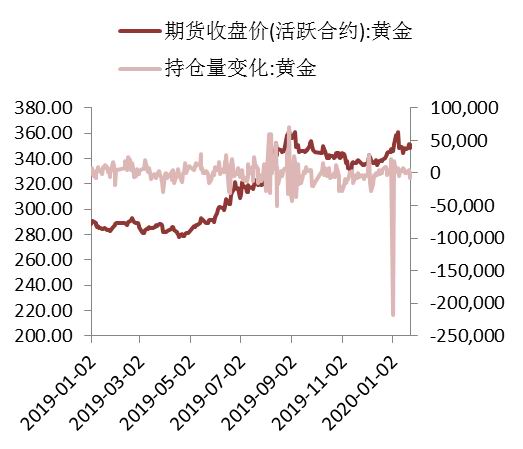

图1:SHFE黄金价格、持仓量变化 单位:元/克

数据来源:中银国际期货研究部,WIND

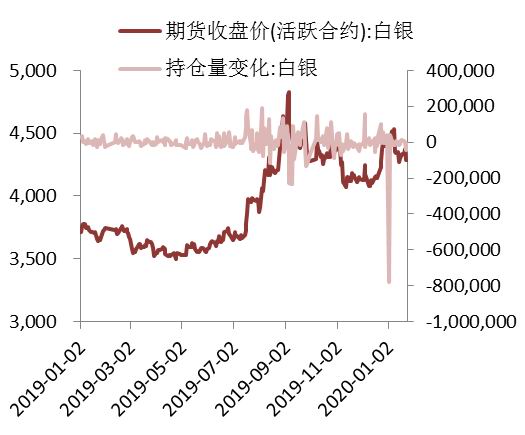

图2:SHFE白银价格、持仓量变化 单位:元/千克

数据来源:中银国际期货研究部,WIND

2、外盘持仓数据

图3:COMEX黄金持仓头寸 单位:张

数据来源:中银国际期货研究部,WIND

图4:COMEX白银持仓头寸 单位:张

数据来源:中银国际期货研究部,WIND

3、ETF持仓数据

图5:SPDR黄金ETF持仓 单位:吨

数据来源:中银国际期货研究部,WIND

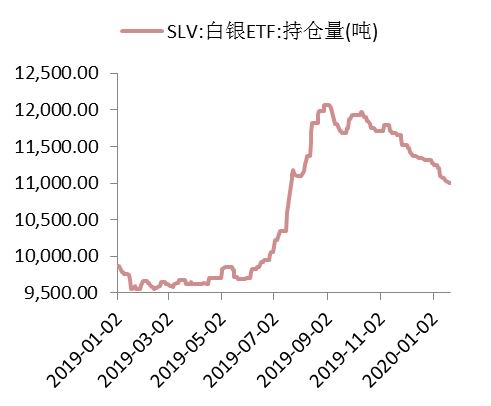

图6:SLV白银ETF持仓 单位:吨

数据来源:中银国际期货研究部,WIND

二、核心逻辑:

4、实际利率变化

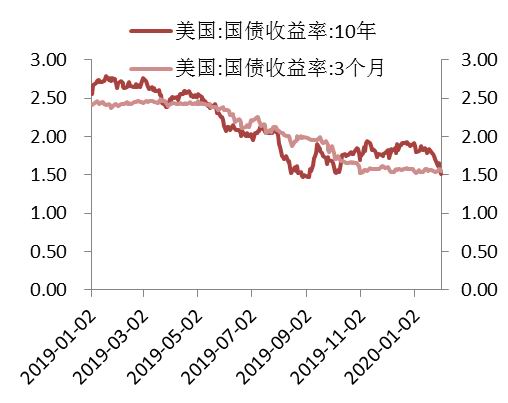

图7:美国国债利率变化 单位:%

数据来源:中银国际期货研究部,WIND

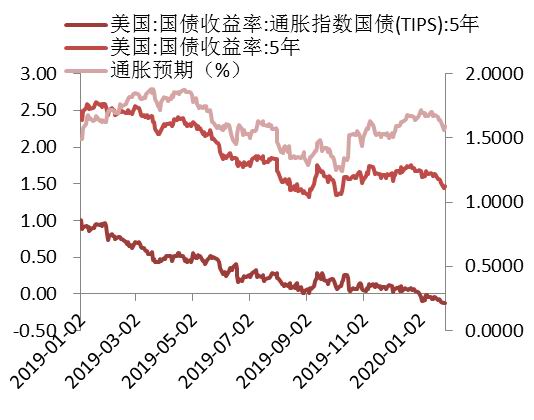

图8:美联储通胀预期变化 单位:%

数据来源:中银国际期货研究部,WIND

5、信用违约、黑天鹅风险

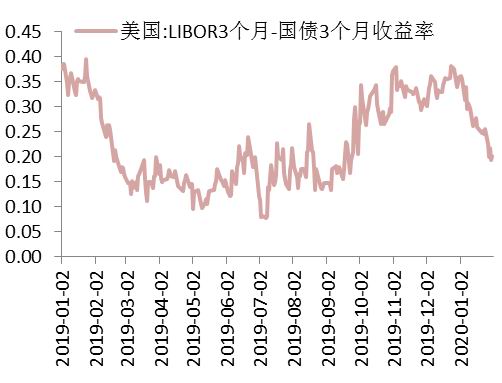

图9:TED利差 单位:%

数据来源:中银国际期货研究部,WIND

图10:VIX指数

数据来源:中银国际期货研究部,WIND

6、相关性分析

图11:美元指数

数据来源:中银国际期货研究部,WIND

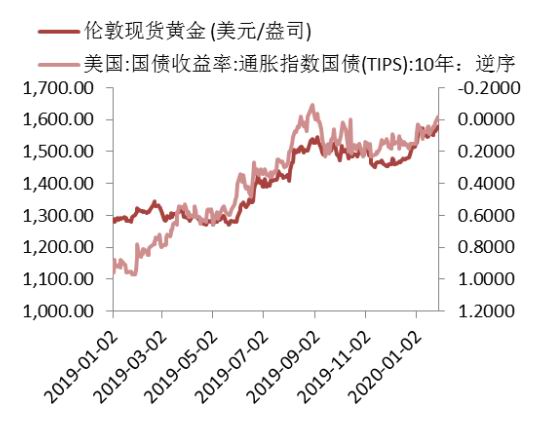

图12:美国国债实际收益率

数据来源:中银国际期货研究部,WIND

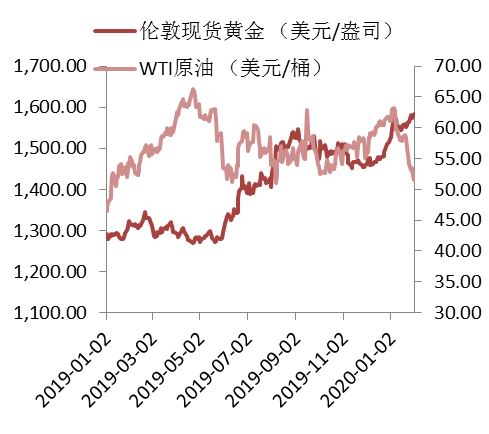

图13:WTI原油

数据来源:中银国际期货研究部,WIND

图14:CRB现货指数

数据来源:中银国际期货研究部,WIND

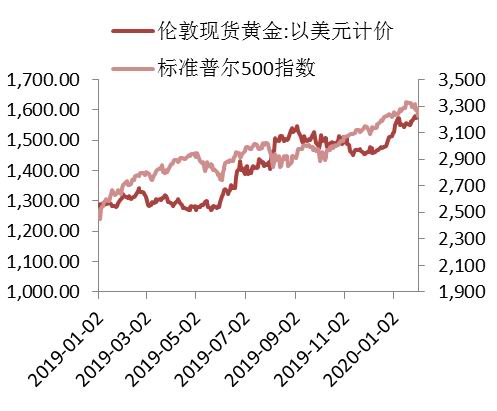

图15:标准普尔500指数

数据来源:中银国际期货研究部,WIND

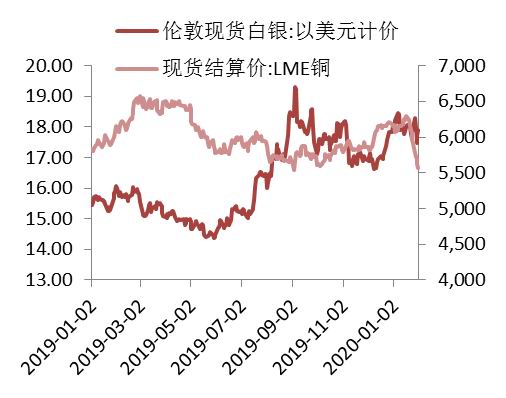

图16:银铜走势

数据来源:中银国际期货研究部,WIND

三、其他市场数据:

6、金银比价和期现价差

图17:上交所金银期货比价图

数据来源:中银国际期货研究部,WIND

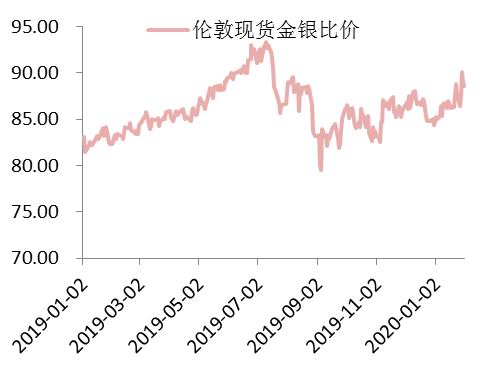

图18:外盘金银期货比价图

数据来源:中银国际期货研究部,WIND

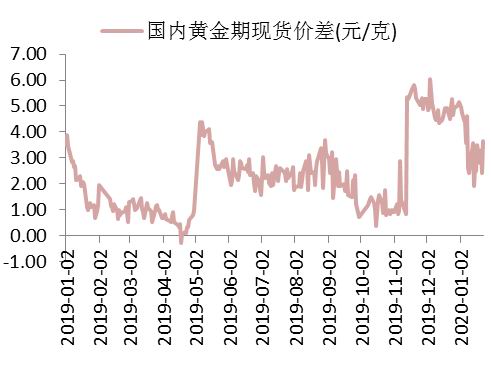

图19:国内黄金期现价差单位:元/克

数据来源:中银国际期货研究部,WIND

图20:国内白银期现价差单位:元/千克

数据来源:中银国际期货研究部,WIND

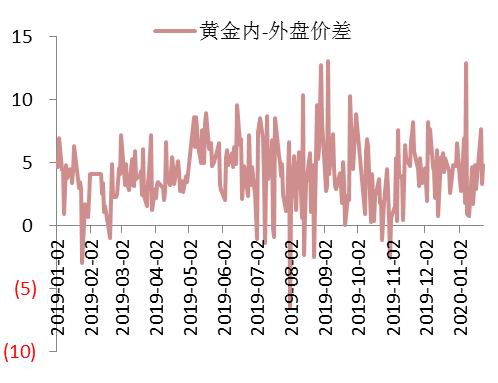

图21:内外盘黄金价差 单位:元/克

数据来源:中银国际期货研究部,WIND

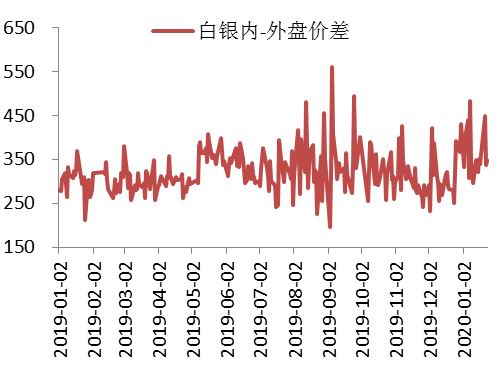

图22:内外盘白银价差 单位:元/千克

数据来源:中银国际期货研究部,WIND

7、人民币汇率

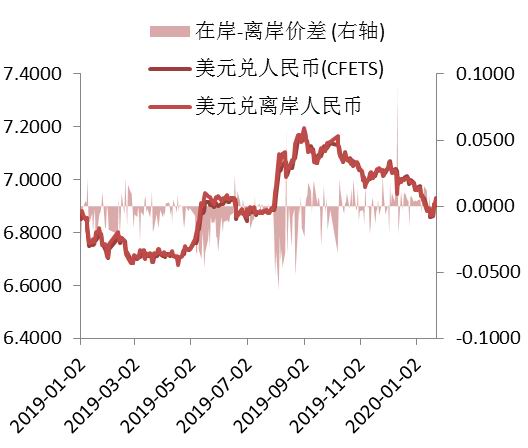

图21:人民币离岸在岸价差 单位:USD/CNY

数据来源:中银国际期货研究部,WIND

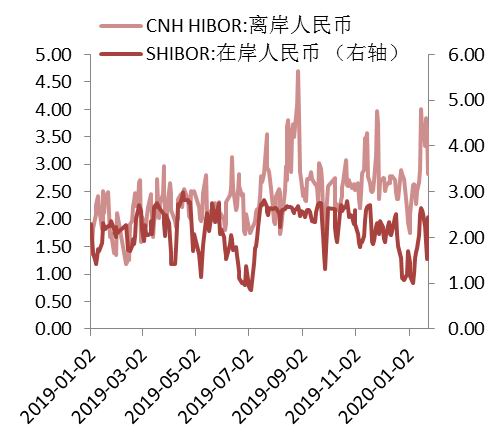

图22:在岸离岸人民币流动性 单位:%

数据来源:中银国际期货研究部,WIND

8、库存数据

图23:上期所黄金、白银库存 单位:千克

数据来源:中银国际期货研究部,WIND

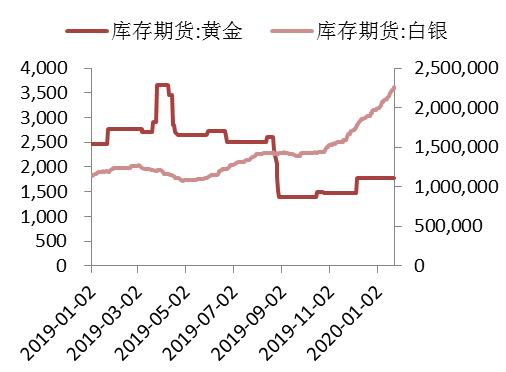

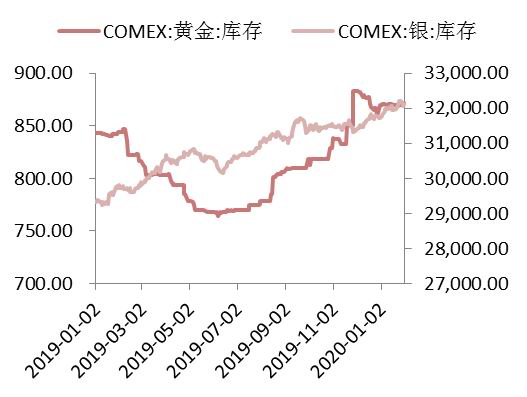

图24:COMEX黄金、白银库存 单位:万盎司

数据来源:中银国际期货研究部,WIND

中银国际期货 刘超

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: