报告摘要

黑色整体面临调整压力,但电炉成本支撑及需求延后释放将利好螺纹10合约,近两日市场走势和我们预估基本一致。我们远程调研了多家钢厂、焦化厂、煤矿。总体来看,终端需求仍然是核心矛盾,各地钢厂和贸易商的压力都在累积。而疫情拐点目前尚未出现,库存压力将进一步显现,短暂反弹后期价仍有下跌压力。而原料最悲观的时候仍然没有到来,最为核心的矛盾是钢厂将面临被动减产,届时铁矿将继续是最弱的品种,煤焦相对抗跌。

钢材:终端需求仍是核心矛盾,钢厂或被动减产。目前疫情拐点仍未出现,铁路客运量也继续下降,需求回归时间仍不确定。虽然钢厂也会被动减产,但总库存压力后期还会进一步显现,现货的压力尚未完全释放,短期反弹后仍有下跌压力,低位入场的10合约多单建议减仓离场,等待后续机会。

铁矿:钢厂面临被动减产,压力仍未释放完毕。现在还不是铁矿基本面最差的时候,若疫情难见好转,钢厂检修减产规模将不断增加,而铁矿供应端并未受疫情影响,铁矿价格在反弹后仍将面临压力。

双焦:供需均受影响,表现相对抗跌。疫情对煤焦供需均有冲击,但短期内焦煤受到运输影响最大,焦炭生产受到原料限制,焦化厂限产幅度大于钢材,在钢厂被动减产的情况下,表现将相对抗跌。

动力煤:疫情当前保能源供应,复产速度或逐步加快。但是作为主要能源品种,在国家能源部门与地方政府协调下,煤炭企业可能会是最早一批实现大量复产的企业,港口煤炭资源的紧缺情况也将逐步缓解。同时伴随着淡季的到来,价格反弹驱动日趋衰弱,供需宽松的长期矛盾仍然存在。

由于疫情蔓延导致返工大幅慢于季节性同期,钢材累库压力将大幅攀升,黑色整体面临调整压力。但电炉成本支撑及需求延后释放将利好螺纹10合约,可考虑逢低买入。

从年后两个交易日情况来看,市场运行节奏与我们报告中预期一致,大幅下跌后出现明显反弹,特别是2010合约反弹幅度明显。那么,价格是否已经筑底完成?当前产业链的生产、销售、运输情况如何?对未来各品种走势有何影响?我们远程调研了全国多家钢厂、焦化厂、煤矿,现将调研内容总结如下,供各位投资者参考。

一、钢材:终端需求仍是核心矛盾,钢厂或被动减产

1、疫情暂未见拐点,需求回归时间仍不确定

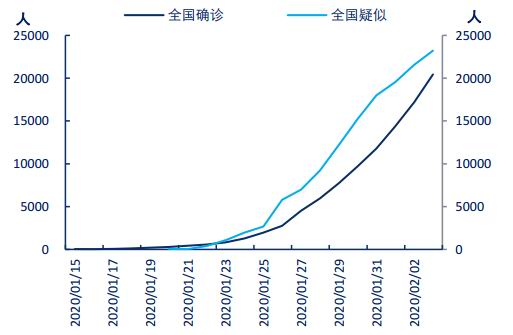

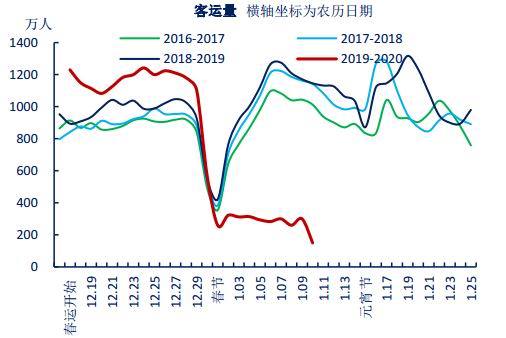

截止2月3日,新型肺炎新增确诊和疑似病例势头仍未有明显收敛,新增病例仍在增加,且增幅没有出现趋势性下降,疫情的拐点暂时没有出现。在这种情况下,全国返工复工情况仍然不容乐观。从全国铁路客运量情况来看,正月初十全国铁路发送旅客仅150万人次,同比下降87%,正月初一至今,铁路累计客运量低于去年同期73%。

从疫情动态、铁路客运量数据来看,需求回归的时间仍然不确定,在需求回归之前,钢材库存将持续面临累积压力。

图1:疫情暂未见拐点

数据来源:Wind Bloomberg Mysteel 中信期货研究部

图2:铁路客运量继续下降

数据来源:Wind Bloomberg Mysteel 中信期货研究部

2、需求延后叠加汽运基本停滞,或导致钢厂被动减产

根据我们调研的全国多家钢厂反馈,目前生产情况基本正常,但后期或出现大范围的被动减产,主要有以下几点原因。

一、汽运特别是跨省市的汽运基本停滞,导致没有铁路线的钢厂原料运输难度很大。由于春节前进行过补库,目前厂内原料库存尚在高位,但运输困难的情况如果持续,也很难坚持两周以上。

二、终端需求回归缓慢,导致库存明显累积。并且贸易商也没有复工,冬储提货不积极,或是由于运输限制,钢材从钢厂运不出去。因此库存在钢厂端明显累积,很多钢厂库容有限,面临暴库可能。

总体来看,目前大部分钢厂虽然反馈生产基本正常,但也均表示,由于汽运停滞和需求延后,如果导致原料供应不上,或是厂内钢材库存爆满,也只能被动减产。

3、总库存压力还将进一步显现

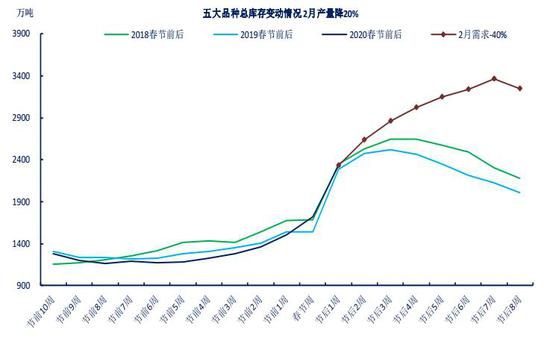

结合前文对供应和需求的分析,对钢材库存进行推演。产量方面,考虑到订单减少、厂库压力、原料运输受限等原因,假设产量总体影响20%左右;需求方面,由于当前需求几乎停滞,预计在整个2月份大部分时间将难以恢复,假设总需求在2月同比下降40%左右、3月初同比下降20%左右。综合对产量和需求的假设,从推演结果来看,由于需求回归速度延缓,预计五大品种总库存高点将超过往年约700万吨,后期库存压力还将进一步体现。

图3:总库存压力还将进一步体现

数据来源:Wind Bloomberg Mysteel 中信期货研究部

4、钢价总结:现货压力仍将显现,短期反弹后仍有下跌压力

从我们调研的情况来看,由于需求延后、汽运基本停滞,钢厂和贸易商的压力都在累积。目前疫情拐点仍未出现,铁路客运量也继续下降,需求回归时间仍不确定。虽然钢厂也会被动减产,但总库存压力后期还会进一步显现,现货的压力尚未完全释放,短期反弹后仍有下跌压力,低位入场的10合约多单建议减仓离场,等待后续机会。

二、铁矿:钢厂面临被动减产,压力仍未释放完毕

受疫情影响,出于对终端需求延迟复工的悲观预期,叠加原料汽运运输阻塞,部分钢厂尤其是内陆钢厂已开始采取检修或减产措施。但由于节前原料储备充足,水运火运受影响不大,且停产需要时间计划准备,钢厂目前尚未大规模检修减产。但对于主要依靠汽运的钢厂来说,厂内原料库存难以坚持太长时间,后期仍可能被动减产。

对铁矿石采购,近期只有部分没有长协的钢厂出来采货,而美金货充裕的钢厂都没有采货计划,港口现货有所成交,但量不大。而且钢厂买货也只是采购筛后块,球团这种较为紧缺的货,块球溢价的坚挺也反映了这一现象。

铁矿供应端主要来自进口,节日期间基本正常,唐山港约增加200-300万吨库存,且预计2月5日再次封港。不少贸易商节日期间将美金货落地成现货,但对后市较为悲观,采取出货策略。

整体来看,现在还不是铁矿基本面最差的时候,若疫情难见好转,钢厂检修减产规模将不断增加,而铁矿主要来自进口,供应端并未受到影响。在需弱供强的情况下,港口铁矿库存将大幅增加,处于较高估值水平的铁矿价格在反弹后仍将面临回调压力。

三、焦炭:钢厂减产将抑制需求

当前焦炭是焦化厂被动减产与钢厂被动减产的相对博弈。受疫情影响,煤焦运输受阻,因原料短缺及厂内库存增加,焦化厂有部分减产,山西减产幅度40%左右,河北地区限产20-30%,内蒙地区也有限产。当前焦炭的限产幅度高于钢材,但焦炭期价仍然出现明显下跌,主要是由于长流程被动减产范围可能扩大,焦炭期价提前下跌,预计在钢厂后期减产幅度加大的压力下,2月份焦炭期价将继续承压。

当前焦化厂库存累积,钢厂库存小幅减少,部分钢厂转向港口采购,运输的矛盾是焦化厂提涨的主要动力(火运为主的焦化厂提涨),但2月3日政治局会议要求恢复生产,运输问题将有缓解,后期随着煤矿的复产,焦煤价格也将上涨乏力,届时焦炭将转变为供给宽松格局,焦炭现货仍面临下跌压力。在疫情的悲观预期下,焦炭期价已大幅下跌,整体来看,疫情期间焦炭供需两弱,若后期钢价转弱,焦炭期价仍有下行压力,企稳时机需等待疫情好转。

四、焦煤:供给恢复延迟,价格弹性较小

疫情对焦煤的影响主要有复产延迟及运输受阻两方面,春节停产煤矿原计划停产10天左右,现延迟至15-20天,预计正月十五后(2月10号)煤矿将开始逐渐复产,实际的全面产量全面恢复可能在2月底,国内供给将稍有缓解。随着生产的恢复,运输紧张问题也将呈趋于缓解。

另外,疫情对进口也有影响,主要体现在对蒙古煤的进口上,蒙方关闭口岸,但保留了货运通道,导致通关量仅维持在100车左右,降幅80%以上。市场普遍预期的海运煤进口放松也未能完全兑现,通关时间仍较长。海运煤方面,由于进口的减少,海运煤价格可能仍较为平稳,但年前有贸易商集中采购赌行情,需警惕价格下跌后的集中抛压。

总体来看,在产业链整体面临下行压力的情况下,焦煤亦受影响,疫情期间焦煤供需及运输均受影响,焦煤在产业链各品种中相对抗跌,价格弹性较小,后期在终端需求启动后,上涨幅度也较小。

五、动力煤:当前保能源供应,复产速度或逐步加快

动力煤作为关乎国计民生的重要能源资源,自疫情发生后,煤炭生产企业就陷入两难的境地,一方面是国家能源局与地方能源部门要求满足条件的煤矿尽快复产复工,已生产煤矿可以按照产能进行满产,而且山西等地明确表示,疫情期间延迟开工复产的企业不包含煤炭企业。按照这个要求,像神华、同煤、陕煤等大型国有煤炭企业正在逐步将停产休假的煤矿进行重新复产。

但是另一方面,大部分中小型煤炭企业尤其是民营煤矿,仍然在疫情影响下难以快速启动复产复工进程。原因主要还是隔离时间的限制,限制方面主要有二:一是煤矿企业工人的限制,像鄂尔多斯、榆林、大同等地区都已存在确诊病例,部分地区存在区域封锁,地方工人外出不便,再就是外地工人在返回工作地后仍然需要14天的隔离,因此2.10号启动复工难度较大;二是物流运输的限制,目前从站台发出的铁路运输不受限制,但是短倒运输受卡车司机的限制,与煤矿工人类似,短时间内无法满足煤矿生产外运要求。因此若贸然复产,煤矿自有库容量不足情况下,易出现顶仓现象,更加会限制复产节奏。

因此综合来看,由于突发疫情对人力要素的限制,煤炭企业难以按照2.10号的时间进行集中性的产能释放,短时间内供给端的产出效率会继续限制港口煤炭货源的补充,市场价格仍然较为坚挺。但是作为主要能源品种,在国家能源部门与地方政府协调下,煤炭企业可能会是最早一批实现大量复产的企业,港口煤炭资源的紧缺情况也将逐步缓解。同时伴随着淡季的到来,价格反弹驱动日趋衰弱,供需宽松的长期矛盾仍然存在。

风险因素:疫情防控不及预期,国际贸易形势超预期恶化

中信期货 曾宁 周涛 任恒

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: