2月7日消息,国内商品期货日盘多数上涨,鸡蛋、沪锡、沪金及玻璃期货涨幅居前,其中鸡蛋主力合约涨逾1%。机构指出,当下鸡蛋价格的下跌是空间换时间,对期货价格的影响将会是,促进近期与远期合约的进一步分化。

【延伸阅读】

现货蛋价大跌 疫情促使鸡蛋近远合约走势分化

由于2019年蛋鸡养殖业存栏量增长幅度较大,鸡蛋价格走弱应是长期和渐进的趋势,但是本次疫情打乱了鸡蛋价格原有的演变节奏,各地加大管控力度令鸡蛋出货不畅、消费降低,鸡蛋价格陡降至2017年鸡蛋大萧条以来的最低水平。

春节长假后的前两个交易日,鸡蛋期货价格先是普遍深度下跌,而后则是出现了近期合约继续下跌、远期合约触底反弹的分化格局。从2019年11 月1日鸡蛋期货价格出现由涨转跌的拐点以来,近期各合约跌幅巨大,其中JD2002跌幅超过了2000元/500千克。期货蛋价在这么短的时间内跌幅如此巨大,实乃上市以来之未见。未来蛋价如何演变,近期合约底在何方,远期合约价格支撑力度到底有多强,这是近期投资者及蛋界人士关心的议题。

现货蛋价大跌

往年春节后各产区鸡蛋市场在正月初三到初五之间就陆续开业交易了,但是2020年的这个时节,国内各产区鸡蛋交易非常冷清,贸易商开门营业甚少,各地鸡蛋报价较为混乱,缺乏主流报价,造成这一现象的原因是新型冠状病毒感染的肺炎疫情导致多地限行、封路、封村,鸡蛋流通严重受阻。截至2月4日,主产区河北和河南两省鸡蛋报价在2.1—2.5元/斤之间,高低价均有成交,销区广东市场批发价格在3—3.3元/斤,褐壳蛋价格偏低,粉壳蛋价格较高。从2 月4日期货价格看,近期合约JD2002 和JD2003的收盘价分别为2456元/500千克和2724元/500千克,期货价格刨去包装费与产区现货价格基本相差不大,可以说期货价格已基本跌到位了。

鸡蛋供给量大是基础

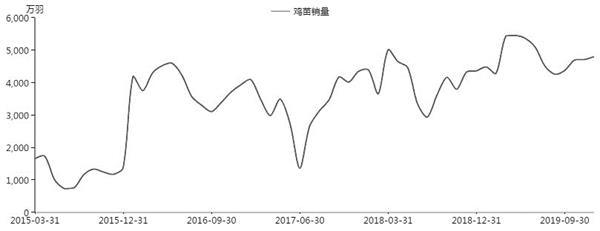

2019年前10个月,由于淘汰鸡价格屡创历史新高、鸡蛋价格长期处于历史高位,国内蛋鸡养殖业出现了历史上少有的高盈利时期,这导致养殖业出现大规模扩增产能现象。据有关机构对全国主要种鸡场监测统计,2019年全国主要种鸡场蛋鸡苗销售量为57458万羽,销售量较上一年增加了8706万羽,增长幅度为17.86%,其中,2019年3—6月连续4个月鸡苗销量都在5000万羽以上,为多年来的最高水平。

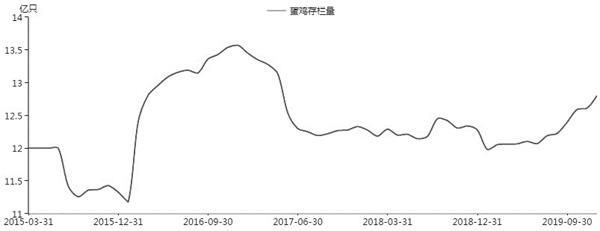

蛋鸡苗销量的增长带来了蛋鸡存栏量的增加。据统计,2019年2到12月间,除了6月蛋鸡存栏量环比略有下降以外,其余月份蛋鸡存栏量环比都是正增长。2019年12月末,主要蛋鸡养殖企业蛋鸡存栏量达到12.803亿只,相比之下,2019年1月末的存栏量是11.982亿只,11个月的时间里,蛋鸡存栏量增加了0.821亿只。2020年1月,由于淘汰老鸡的时间只有春节假期前半个月左右时间,且淘鸡高峰期已过,而鸡苗却是源源不断地生产出来,预计2020年1月养殖企业蛋鸡存栏量还会进一步增加。

从历史数据看,主要蛋鸡养殖企业蛋鸡存栏量在2016年12月曾经达到13.573亿只的高位,这样的高存栏量直接导致2017年上半年国内鸡蛋价格跌入大谷底,养殖产业步入大萧条期,行业出现大规模洗牌。2019年12月的蛋鸡存栏量与2016年12月的数据相比,只相差0.77亿只,且2020年1月的存栏量还可能上升。如此这般的存栏量必然会推动鸡蛋价格逐渐滑向深渊,只是时间早晚问题。

疫情打乱了市场节奏

自从1 月23日武汉宣布暂时“封城”之后,国内各地纷纷跟进了各种管制措施,省际间交通道路严控,多地出现封路、封村现象,这直接导致了蛋业物流受阻。正月十一(2月4日)国内各产区鸡蛋贸易仍然缺乏主流价格,淘汰鸡市场更是无价可报,多数养殖户库存鸡蛋已超过一个星期的量。由于各地都已限制了活禽交易,这打乱了养殖户计划中的淘鸡节奏,只能延淘老鸡,增加了蛋鸡的存栏量,这对期货市场近期合约形成了压制。

除了物流方面,疫情管控还导致了各地限制人员流动、接触,各地复工、开学时间延迟,小型商超停业,企事业单位食堂推迟开工,餐馆限制群体性消费等,鸡蛋消费阶段性陡降。一边是鸡蛋出货不畅,一边是消费下降,各地鸡蛋价格出现断崖式下跌。新型冠状病毒感染的肺炎疫情令鸡蛋价格提前坠入了深渊。

当然,疫情管控也有利多一面,由于各地对活禽交易严加管控,加之物流不畅,鸡苗销售出现阶段性阻塞,而孵化中的鸡苗持续地出壳,面对如此窘境,多地种鸡厂只能忍痛填埋。这将拖累5个月之后的在产蛋鸡存栏量,对JD2007至JD2010合约有利多效应。如此这般,再叠加夏季鸡蛋价格季节性强势,JD2008、JD2009等合约将会摆脱近期合约的拖累而出现分化走强。

新一轮洗牌能出现吗

2017年鸡蛋行业大萧条令当年的蛋鸡养殖行业出现了大洗牌,众多资金实力不够、规模不大的养殖户被淘汰出局。2020年初春的这个鸡蛋大掉价会否重蹈2017年行业洗牌的覆辙呢?笔者个人认为未必。

2017年行业洗牌后,新加入的养殖企业多是大型集团企业,资金实力都很雄厚,养殖规模动辄几十万上百万,加之2019年蛋鸡养殖业出现了历史上少有的大盈利时期,各家公司都赚得盆满钵满,这提高了各家公司的抗风险能力。

生猪价格依然坚挺。一般来讲,春节后是消费淡季,生猪价格在春节过后会较春节前的消费旺季低许多,但是,今年1月下旬到2月初以来,生猪价格不仅没降,而且还较春节前的价格更高。生猪价格高昂必然会给禽肉价格带来拉升效应。近期活禽交易和流通严控,众多肉禽鸡苗和鸭苗出货受阻,育雏厂把肉鸡苗和肉鸭苗填埋现象较多,这将制约两个月以后的肉禽供给数量,并对其价格形成支持,届时会对淘汰鸡价格形成利多,其利多效应还会进一步传导到鸡蛋价格。同样,近期蛋种鸡厂对蛋鸡苗的填埋也会利多5个月之后鸡蛋价格。

疫情令蛋价萧条期提前到来

由于2019年蛋鸡养殖业存栏量增长幅度较大,鸡蛋价格走弱应是长期和渐进的趋势,但是新型冠状病毒感染的肺炎疫情的到来打乱了鸡蛋价格原有的演变节奏,各地加大管控力度令鸡蛋出货不畅、消费降低,鸡蛋价格陡降至2017年鸡蛋大萧条以来的最低水平。但是,由于生猪价格持续高位,对淘汰鸡和鸡蛋价格形成拉动,近期鸡苗的填埋也利多今夏的鸡蛋价格。

可以说,当下鸡蛋价格的下跌是空间换时间,对期货价格的影响将会是,促进近期与远期合约的进一步分化。

(文章来源:东方财富研究中心)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: