【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

原标题:寿险精算新规落地,十大要点看过来!这些保险产品价格将下降……

作者:唐烨

近期,全国上下都投入到新型冠状病毒感染肺炎疫情防控阻击战之中,社会大众的健康意识和风险保障需求大幅提升。保险的意义便在于提前筑好保障墙。

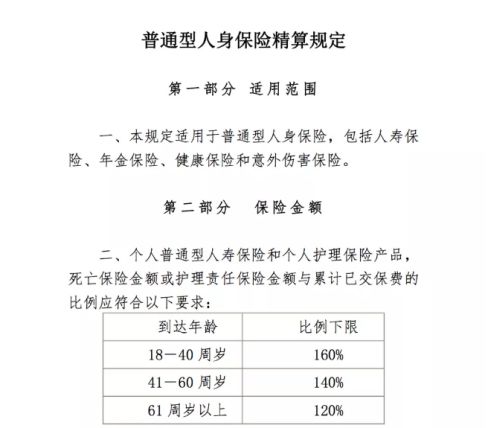

2月6日,银保监会在官网发布一纸《普通型人身保险精算规定》(下称《新规》),从政策层面引导行业回归保障,完善产品精算制度,加大风险保障类产品发展力度。

实际上,2013年人身保险费率政策改革工作启动以来,银保监会先后配套修订了分红险和万能险精算规定,但普通险仍沿用《关于下发有关精算规定的通知》(保监发〔1999〕90号)等文件的相关规定,没有单独的精算制度。

此次《新规》下发后,《关于下发有关精算规定的通知》(保监发〔1999〕90号)及《关于普通型定期寿险、普通型终身寿险费率厘定等有关问题的通知》(保监发〔2010〕33号)同时废止。该版《新规》对有关人身保险产品定价机制、现金价值计算方法和法定责任准备金提取等规定进行了修订。

《国际金融报》记者在此整理十大导向要点,供各位读者参考。

1.减少长期储蓄类产品退保损失

年金险等储蓄类产品保障度不高、收益率不行“两不沾”,代理人连哄带骗误导消费者的销售纠纷屡见不鲜,已然成为业内顽疾。

该版《新规》提升了年金保险等长期储蓄类产品的最低现金价值标准,有助于更好地保护消费者权益,防范投诉纠纷风险。

据银保监会有关部门负责人介绍,《新规》之下,年金保险等长期储蓄类产品前几年的最低现金价值将提升5%至10%。

这意味着,消费者的冲动成本变低。统计数据显示,2019年前三季度,寿险行业退保金超过5000亿元。

2.保障型保险价格降低

《新规》调整了健康保险、意外伤害保险、定期寿险、终身寿险等风险保障类产品的最低现金价值参数,有助于推动此类产品价格进一步下降。

据测算,调整后风险保障类产品价格将下降3%至5%。

银保监会有关负责人表示,在此次修订完善中,对风险保障类产品前几年的现金价值进行了适当的调低,但这并不会损害消费者的权益,因为从实际情况来看,保障类产品的消费者,退保率并不高。但降低前几年的现金价值后,会带来风险保障产品价格进一步下降,真正使消费者得到好处。香港和其他境外保险市场的产品开发经验都证明了这一点。

统计数据显示,目前风险保障类产品在普通型人身保险产品的规模占比已超过45%。

3.年金险等长期储蓄类产品价格降低

《新规》显示,个人期交年金保险产品定价的平均附加费用率上限由原来的18%下调至16%,趸交产品由10%下降至8%;团体期交年金保险产品定价的平均附加费用率上限由18%下调至10%,趸交产品由8%下调至5%。

这意味着,此次调整后,年金保险等长期储蓄类产品的价格也将有所下降。据测算,此类产品价格将下降3%至5%。

下调了年金保险、多数趸交保险产品定价的平均附加费用率上限,让产品更具有竞争力,消费者切实得到实惠。同时,长期储蓄类险种附加费用率的下降会影响到佣金收入,这也侧面反映了监管鼓励险企多注重保障类产品的导向。

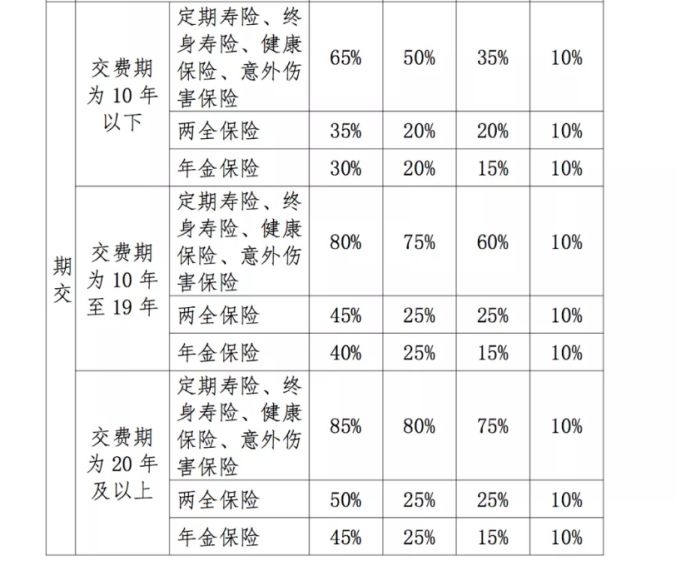

4.期交保障型产品销售空间增加

对比旧版,《新规》期交保障型产品(定期寿险、终生寿险、健康保险、意外伤害险)附加费用率上调不少。

交费期十年以下的,第一年给出的附加费用率上限由60%提至65%,第二年由35%提升至50%,第三年仍为35%;交费期10年至19年的,第一年附加费用率由70%提至80%,第二年由40%上升35个点提至75%,第三年由40%提至60%;交费期20年以上的,第一年由75%提高至80%,第二年由45%提高至80%,第三年由45%提高至75%。

附加费用率的背后不仅是利润的空间,实质上也是销售费用的空间,更直白的说法就是佣金的空间。因此,本次调整该类附加费用率空间也是在政策导向上,向保障型产品倾斜的举动,让保障型产品更好卖。

同时,记者发现,在第三年之后,该类产品每年的附加费用率由旧版中的25%、30%、30%,都下降到10%。

一位保险业内人士告诉记者,如今消费者风险意识比之前提高,保险产品在交费3年后,留存稳定率大大增加,费率的下降也将使得产品的总体价格处于相应区间内。

5.储蓄型产品销售空间压缩

与期交保障型产品上调附加费用率相对,长期储蓄型产品的附加费用率则进行了下调。

如交费期20年以上的,年金险附加费用率第一年从50%到45%,第二年仍为25%,第三年从25%到15%,第四年从15%到10%;交费期10年至19年的,第一年从45%降至40%,第二年不变25%,第三年由25%降至15%。

这也表明了这些保险产品销售费用的减少。

6.保证续保需利润测试、额外责任金

值得注意的是,此次《新规》针对保险市场的新兵“保证续保产品”进行了补充规定。

要求保险期间超过一年、保险期间虽不超过一年但含有保证续保条款且保证费率的期间超过一年的产品,保险公司在产品定价时应进行利润测试。

此外,新加了两种需要计提保证责任的额外责任准备金的情况:产品含有保证续保条款及保证费率;产品提供转换为保证费率产品的选择权,即前一保险期间届满,按照保险合同约定,投保人可以转换成另一个责任和费率均确定的产品。

额外责任金的计提对保险的资金储备提出了更高要求。有说法称,市面上的保证续保产品,如百万医疗险利润较低,多以规模扩张为重,监管要求进行利润测试,或许会对产品价格产生影响,这也可使保险公司更好地控制成本率。

7.重疾险、意外险发生率表推进中

银保监会表示,正在积极推动重大疾病保险定义和发生率表修订,研究出台意外伤害保险纯风险发生率表,进一步推动风险保障类产品发展,满足消费需求。

8.老产品老办法,新产品新办法

监管方面表示,保险公司新开发的普通型人身保险产品应按照《新规》要求执行。在本通知印发前已审批或备案的普通型人身保险产品可以继续销售,但应按《新规》提取责任准备金。

银保监会有关部门负责人表示,《规定》实施后,将按照“老产品老办法,新产品新办法”,不影响存量产品,但鼓励保险机构加快开发适应新规定的产品。由于在前期研究中,多轮征求过行业意见,不少公司已经通过“征求意见稿”了解相关信息,并着手新产品方面的准备。

9.完善产品精算监管体系

本次《新规》整合长期普通型人身保险和短期普通型人身保险的相关规定,对长期险和短期险的保费、现金价值、责任准备金等分别规定了科学合理的处理方法;结合产品自身特点,细化监管规定,通过差别设定参数,支持健康保险、意外伤害保险、定期寿险、终身寿险等风险保障类产品发展。

在完善产品精算监管体系方面,银保监会有关部门负责人介绍了三点:

第一,原有的普通型人身保险精算规定散落在不同文件中,有的已经不能适应当前保险市场快速发展的需要。《规定》整合长期普通型人身保险和短期普通型人身保险的相关规定,对长期险和短期险的保费、现金价值、责任准备金等分别规定了科学合理的处理方法。

第二,《通知》结合产品自身特点,细化相关规定,通过差别设定参数,支持健康保险、意外伤害保险、定期寿险、终身寿险等风险保障类产品发展,体现了保险姓保的监管导向。

第三,《通知》整合了对不同保险产品的风险保障要求,适用范围包括所有的普通型人寿保险、年金保险、健康保险和意外伤害保险,同时涵盖保险期限一年及以下的普通型人身保险,监管体系更加健全,监管政策更加清晰。

10.填补监管政策空白

《新规》适应当前形势发展,填补监管制度空白。

据有关部门责任人介绍,可从以下3点来看:

第一,以往长期健康保险责任准备金等规定主要参照人寿保险有关精算规定执行,此次《规定》新增了长期健康保险评估假设的相关要求,完善了健康保险精算体系。

第二,以往对于保证续保的健康保险和人寿保险的责任准备金提取等没有相关规定,此次《规定》补充了保证续保产品相关精算规定,有助于促进此类产品健康发展,防范风险隐患。

第三,随着保险市场的快速发展变化,非平准保费的产品日益增多,《规定》适应市场变化,新增了非平准保费未到期责任准备金计提方法等规定,填补了此类产品的监管空白。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: