报告摘要

报告日期:2020年2月7日

★股市2020前瞻观点

长期来看,我们对中国的经济增长持乐观态度,中国的人力资本潜力巨大,能够支撑长期TFP的持续增长。

疫情冲击之下,中国一季度经济大概率走弱,将大幅改变政府、市场的既有预期。2020年是三大目标决胜之年,货币+财政双宽松几成定局。

A股2020前瞻:不确定性增加,全年大涨概率低,宽幅震荡将成常态。A股指数:预计一季度下跌,二季度或开启反弹,全年大涨概率低。A股波动率:不确定性增加,预计宽幅震荡成常态,波动率将上升。

★股票产品2020策略应对建议

A股配置建议:全年指数大涨概率小,部分行业仍有结构性配置价值。整体来看2020年A股大幅上涨的概率不大,后市A股行业配置上重点关注三类行业:(1)受疫情正向影响的行业,如医疗、制药等;(2)不太受疫情影响的行业,如部分科技类、互联网类;(3)财政+货币双宽松政策下的受益行业,如基建类、银行类。

股票产品对冲建议:一季度股指期权对冲,全年股指期货对冲。2020年大盘的不确定性较大,下跌风险较高,建议最优的对冲方案为一季度使用期权对冲,后市根据市场情况再作进一步对冲。如果希望完全在整个2020全年对冲下跌风险,建议用股指期货进行对冲。

股票产品增强收益建议:2020将是期权备兑策略增强收益大年。2015、2018、2019年均是备兑策略增强收益表现好的年份,只有在上涨居多的2017年表现较差。但今年大盘的行情不会和2017年类似,期权备兑策略无论是震荡还是下跌行情均有较稳定的收益增强效果,预计2020年仍然将是期权备兑策略的大年。

★风险提示

市场极端环境冲击

模型结果不能完全代表未来

报告全文

1

宏观拐点下的疫情冲击:A股2020如何演化?

“公元1587年,在中国为明万历十五年,论干支则为丁亥,属猪。当日四海升平,全年并无大事可叙,纵是气候有点反常,夏季北京缺雨,五六月间时疫流行,旱情延及山东,南直隶却又因降雨过多而患水,入秋之后山西又有地震,但这种小灾小患,以我国幅员之大,似乎年年在所不免。只要小事未曾酿成大灾,也就无关宏旨。总之,在历史上,万历十五年实为平平淡淡的一年。”

——黄仁宇 《万历十五年》

不识庐山真面目,只缘身在此山中。很多时候人们面对“时代的变迁”时往往是后知后觉,尤其是在发生重大变迁时,很多人由于无法提前预知、无法及时调整而被甩下了时代的快车。历史的变革并不存在于宏大叙事中,而是在于细枝末节的微小变化累积到一定程度后,在外生冲击下引起的质变。冰冻三尺,非一日之寒,2020注定是平凡中不平凡的一年。

对于当前我们所正在经历的也是如此,应把“疫情冲击”放在中国经济发展的大历史下看待,疫情真正带来的重大影响并不是疫情对经济的冲击本身,而是疫情冲击在经济下行周期会成为影响经济边际增长的最后一根稻草,由此带来的强预期变化将影响政府、市场接下来的决策。在一季度经济受较大冲击的背景下,2020年货币+财政双宽松几成定局。

本文的逻辑主要从“经济周期—当前疫情冲击”两个维度,逐层递进分析疫情对经济的影响特点,基于宏观经济的分析前瞻2020年A股将如何演化,以此提出对2020年股票产品针对大盘行情的策略应对建议。希望对股票投资者开年布局2020年策略有所帮助。

1.1、中国宏观经济周期:当前处于转型降速的经济下行周期

经济增长理论是现代宏观经济学研究中已经解决的问题(经济增长的主要来源就是资本K、劳动L、全要素生产率TFP),尚未解决是短期经济的波动来源(真实经济周期理论,RBC或者DSGE)。

改革开放四十年,经济增长主要靠的是资本K的数量增长(前期以外资FDI为主)、劳动力L的数量增长(人口红利,现在中国人口拐点已现)、技术的更新TFP(技术随着外资的投资来到中国,另外中国没有知识产权保护使中国以极低成本山寨大量技术)。其中低廉的劳动力成本、近乎免费的技术获得造就了中国在国际分工中的竞争优势,中国成为了“世界工厂”。需要注意的是,资本是竞争优势吸引而来的结果,而不是原因,没有竞争优势后资本将不可避免的转投其他国家,这是最近几年我们所看到的。目前来看过去这些经济增长点目前都消耗殆尽,未来的增长主要还是靠TFP(全要素生产率),TFP传统的理解就是技术的更新升级,但里面其实还包含了制度因素,需要进行经济改革。

长期来看,中国的经济增长无需担忧,中国的人力资本潜力巨大,教育、科研实力强劲,能够支撑长期TFP的持续增长,感兴趣的读者可以参看中国人力资本相关的研究。因此,我们的观点是仍对中国长期(十年以上级别)经济增长前景持乐观态度,跨越“中等收入陷阱”也是迟早的事,只是如果中途走弯路会拉长这一时间周期。

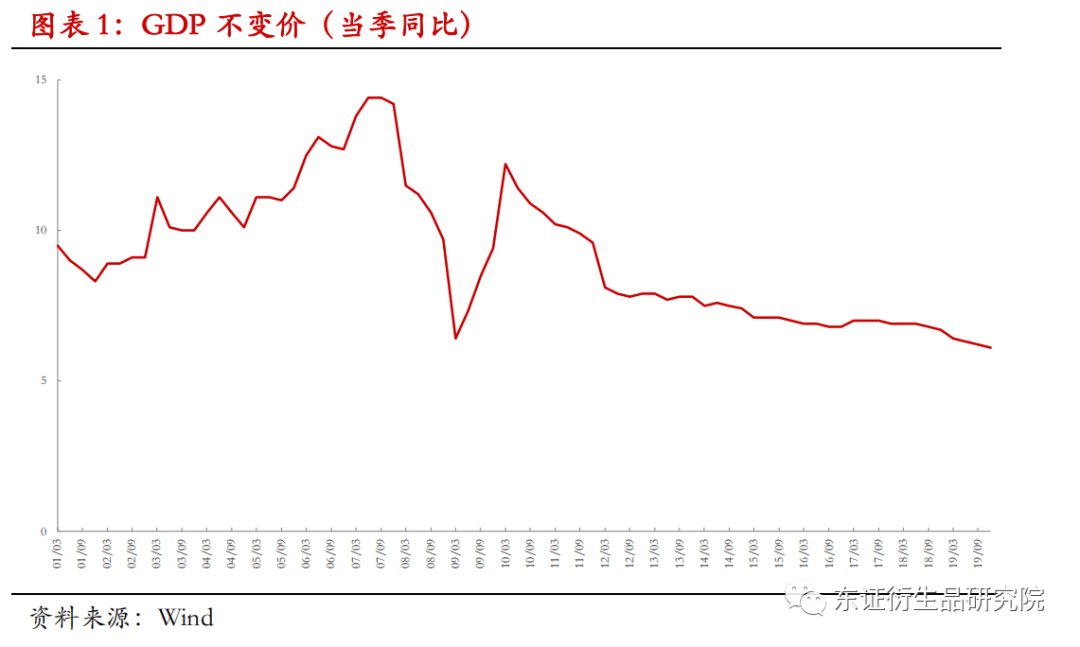

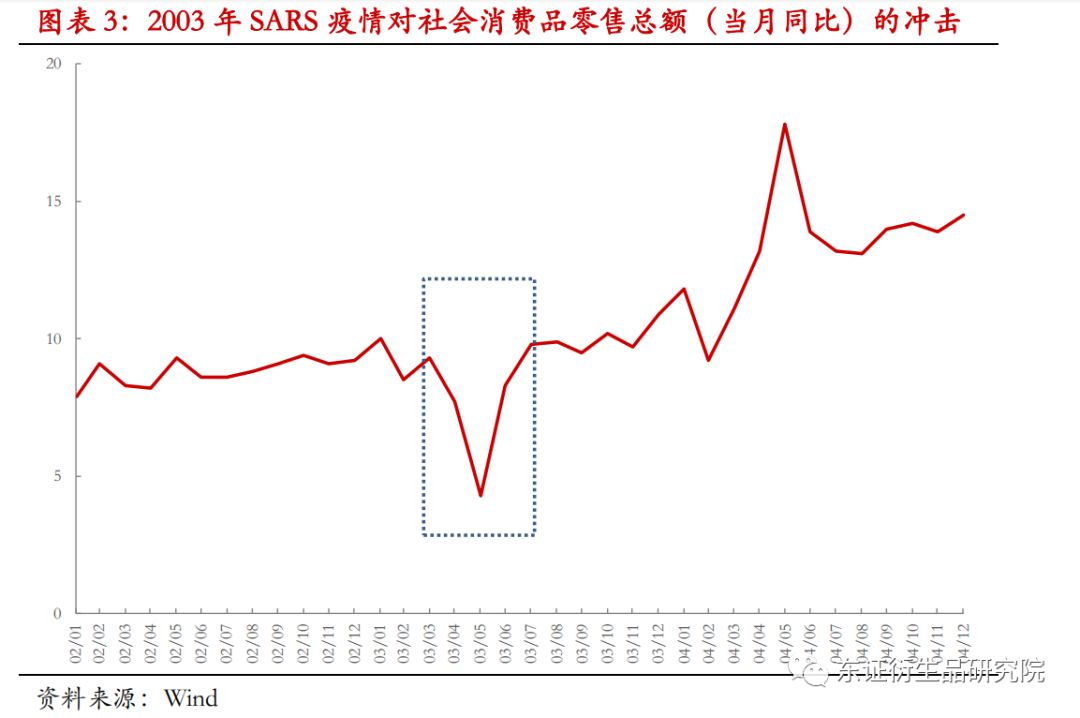

很多人试图把2003年的SARS同此次新冠疫情做简单类比,但需要注意的是2003处于2000年中国加入世贸后的经济腾飞期,2000—2008是中国经济的“黄金九年”,因此SARS对2003全年的宏观经济冲击较小。

但目前我们处于经济下行周期的下行过程中,目前的GDP增长率已经下滑到6%左右的水平,而且目前处于下行过程中还没有明显的触底迹象。因此此次新冠疫情对经济的冲击会明显大于2003的SARS,改革开放四十年来中国未经历过较长的经济下行痛苦期,目前多数人很可能过于客观了。

1.2、疫情冲击下的中国经济2020:一季度经济下行,货币+财政双宽松几成定局

(1)疫情对一季度宏观经济的冲击:2月份生产受较大影响,疫情拐点存不确定性

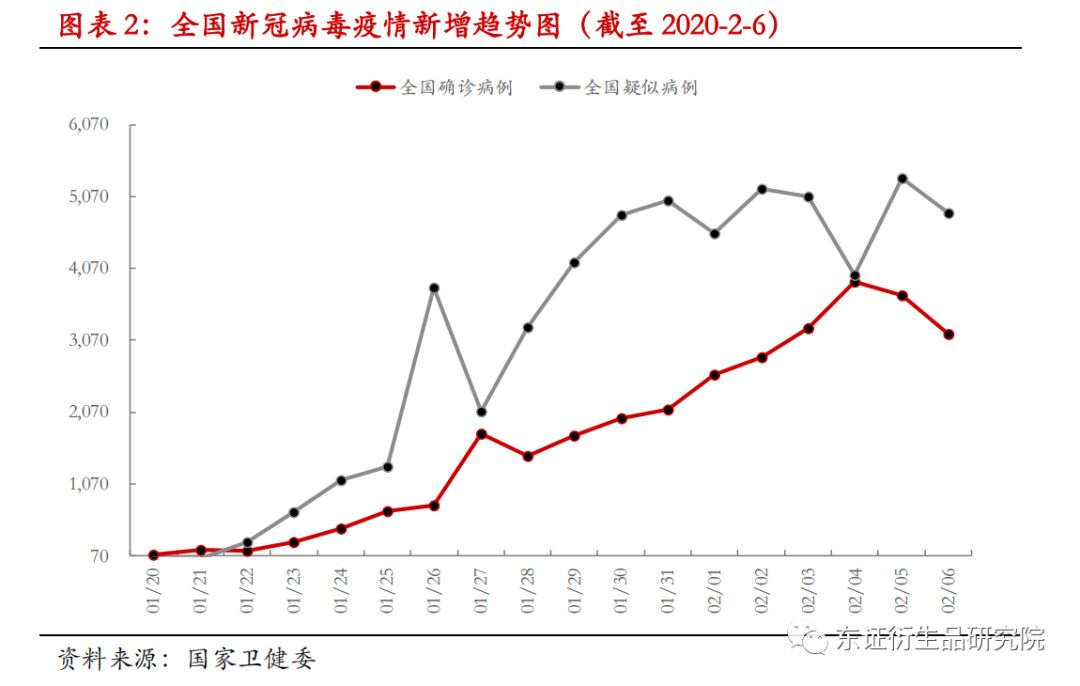

当前的疫情发展,分析疫情的报告很多,截至2月6日疫情尚未得到明显控制。作为量化研究员,我们认为难以单纯地通过SIR等传染模型来预测疫情拐点,需要注意拟合(Calibration)、模拟(Simulation)、预测(Prediction)完全是不同的概念。

医学专家的观点相对而言更具参考价值,钟南山院士、闻玉梅院士均表示疫情的拐点将出现下2月中下旬(见相关发言的新闻报道)。但我们认为2月下旬是否能出现拐点还存在不确定,返程复工的人员流动将是疫情控制的最大考验,只有复工后疫情稳定才能真正去谈“拐点”。

虽然无法预测疫情防控的拐点,但我们想谈一下疫情防控的两个关键时间节点,一是2月底,二是3月底(一季度末)。

根据朱武祥等(2020)在《995家中小企业如何穿越3个月的生死火线?》文中对995家中小企业的问卷调研,受疫情影响,调查样本内29.58%的企业2020年营业收入下降幅度超过50%,58.05%的企业下降20%以上。特别是账上现金余额能维持企业生存的时间这一项,34%的企业只能维持1个月,33.1%的企业可以维持2个月,17.91%的企业可以维持3个月。也就是说,34%的中小企业只能维持1个月,67.1%的中小企业可以维持2个月,85.01%的中小企业最多维持3个月,只有9.96%的企业能维持6个月以上。

因此,疫情防控的第一个关键时间节点是2月底,若2月底湖北以外地区不能大规模正常复工,一部分中小企业将受到较大冲击甚至倒闭。最关键的是3月底,若3月底仍然无法正常复工,大量中小企业将受到严重影响,对一季度经济增长形成较大的冲击。

目前,复工推迟至2月下旬已是大概率事件,甚至还存在伴随复工疫情反复的风险。推迟复工对一季度宏观经济的负向冲击几乎是必然的,虽然无法估计这一冲击的幅度,但可能会高于03年SARS的冲击程度。因为:一是中国经济目前处于下行周期,受冲击衰退的幅度更大;二是当前新型冠状病毒传染性更强,对生产影响更大。

因此,我们得出两点结论:一是2月份生产已经受到了较大影响,即使乐观估计也要2月下旬才能复工,2月份对一季度经济的冲击已是板上钉钉;二是疫情拐点能否在2月底之前到来仍存在不确定性,2月底仍不能复工将对相当一部分中小企业造成较大冲击甚至倒闭,进而进一步对宏观经济造成下行压力。

(2)货币+财政双宽松几成定局

2020是三大目标的决胜之年,而疫情冲击将对一季度宏观造成较大负面影响,为了保增长、保就业,同时也为了全年的目标实现。一季度末、二季度初大概率出现货币+财政双刺激政策的加码。

目前央行已于2月3日、2月4日两日投放流动性累计达1.7万亿元,未来MLF和LPR利率下调也是大概率事件,后续可能还有降准、继续降息等进一步的宽松举措。因此,2020年流动性将大幅宽松,大概率利率下行,建议做多国债。

财政政策从来都是需要和货币政策配套使用的,要提振经济、对冲疫情冲击带来的下行风险,光靠宽松的货币政策是不够的,需要积极的财政政策来靠政府支出拉动经济增长。政府的投资预计仍然是基础设施建设、铁路、公路、棚改户等传统项目为主,不同的是今年可能推出补齐医疗短板相关的政府性投资,例如很多地区基础医疗设施、医院、医疗物资生产等短缺,可能会针对性地进行医疗相关投资。

因此,股市2020年后市的投资机会应更多关注财政刺激引导投向的行业,包括医药、医疗、基建相关行业。相关刺激政策同时也会提振部分对应大宗商品的需求,比如基建会提振钢铁、水泥等的需求。细化到行业、期货品种的具体投研分析请与我们对应的研究组联系。

1.3、A股2020前瞻:不确定性增加,大涨概率低,宽幅震荡成常态

(1)A股指数:一季度下跌,二季度或开启反弹,全年大涨概率低

2020年从大盘未来的表现来看,一季度宏观经济走低将拖累A股表现,一季度A股下跌成大概率事件,历史上A股不一定随经济向好上涨,但往往会随经济走弱下跌。而二季度至四季度能否反弹取决于财政+货币双刺激政策能否有效拉动经济回暖,大概率会相较一季度的低点有一定反弹,但相比2020年初的3000点位,可能即使反弹也很难实现2020全年的较大幅度上涨。2019年的最高点在3200左右,2015年大跌之后的最高点在3500左右,二季度至四季度大概率震荡中有一定反弹,但反弹的幅度不会过大,很可能难以超过年初的3000点。

此外,2020也是注册制改革推进的一年,科创板将引流部分股市存量资金,对主板指数上涨形成压制。

虽然2003年宏观经济、股市的规律与当前存在差异,但疫情对经济、股指冲击的方向、走势有一定的参考价值。在2003年SARS疫情产生较大影响的4月份,股指从全年最高点1630大跌至1480左右,后市5月在超跌后有较大的反弹,但6月股指开始持续下跌。我们认为2020年疫情的冲击有一定的类似性,目前大跌后,可能存在较大反弹,整体在宽幅区间内震荡,而后市二季度后不排除持续下跌的可能性。

(2)A股波动率:不确定性增加,宽幅震荡成常态,波动率上升

2020从指数未来的波动率表现来看,宽区间波动的行情将有所增加,波动率上升明显。A股在2月3日开市超跌后,2月4日开启超跌反弹,但需要注意的是疫情尚未得到有效控制、复工引发新一轮疫情传播的风险不减,一季度指数仍然存在下跌的风险。

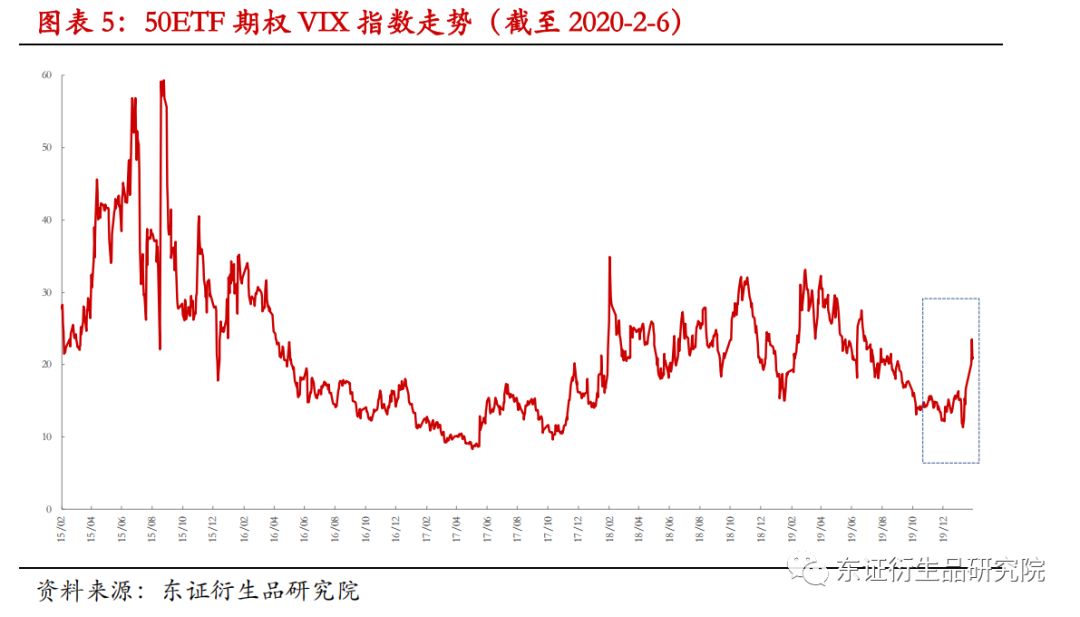

从50ETF期权VIX指数历史走势来看,2019年下半年经历了波动率下降的周期,至2019年底已经接近10左右的历史低位。而2020年1月份VIX已经开始上涨,2020年整个经济的波动将加剧,而且全年不确定性事件的冲击将增加,包括疫情、经济下行、刺激政策、中东地缘政治等,预计2020年波动率将回升至20—30的区间内。

预计指数在宽幅区间的上下震荡行情将成为“新常态”,容易出现急涨急跌行情,股指的波动率上升成大概率事件,而且波动率本身的波动也会加剧。

2

不破不立:2020股票策略如何应对?

宏观经济的转折对应了资产价格的拐点,梳理了中国宏观经济的历史脉络以及未来走向,2020年后市A股的走势特点也就比较明显:大涨概率低,不确定性增加,宽幅震荡成常态。

那么在这样的环境下2020年股票产品如何配置A股,在此基础上如何进行对冲剥离大盘下跌风险,以及2020年有哪些策略可以配合股票组合实现增强收益?我们将对2020的股票产品策略进行多层次的解析与相应对策的建议。

2.1、A股配置建议:全年指数大涨概率小,部分行业仍有结构性配置价值

一季度经济将表现较弱,如果延续2019年的情况无较大刺激政策的话2020经济表现不会比2019年更好。一季度以后政府的刺激政策将在一定程度上左右接下来大盘的走势。整体来看2020全年A股大幅上涨的概率不大,更建议把握股市部分行业的结构性配置机会。

后市A股行业配置上重点关注以下三类行业:(1)受疫情正向影响的行业,比如医疗、制药、远程办公等相关企业;(2)不太受疫情影响的行业,比如部分科技类、互联网类企业;(3)后市财政+货币双宽松政策下的受益行业,比如基建类、银行类企业。

2.2、股票产品对冲建议:一季度股指期权对冲,全年股指期货对冲

在下跌风险较大时,建议对股票组合进行对冲,以对冲组合的净值下跌风险。我们在《沪深300股指期权历史对冲效果模拟》中对股票组合的最优对冲方案研究结论如下:最优对冲方案需要择时,2018年的连续下跌行情更适合期货对冲,其余上涨、震荡行情均可采用期权进行对冲效果更好。

对于期货、期权的对冲如何选择的问题,期权更适合对冲短期大跌的风险,比如2020年一季度的情况,进一步下跌和反弹的可能性并存,这时期权在对冲下跌风险的同时,也保留了反弹可能带来的上涨收益。面对长期缓慢下跌的行情,我们建议用股指期货对冲,比如2018年的行情更适合用股指期货对冲,因为期货对冲成本较小,能完全对冲掉大盘风险,当然也完全放弃了上涨可能带来的收益。

2020年大盘的不确定性较大,下跌风险较高,建议对股票组合进行一定程度对冲。结合前面对一季度大跌,二季度开启反弹,全年大涨概率低的判断,我们建议最优的最冲方案为一季度使用期权对冲,后市根据市场情况再作进一步对冲;如果是希望完全在整个2020全年对冲下跌风险,建议用股指期货进行对冲。

我们在《股指期货系列专题(三):股指期货基差成因及影响》也对股指期货的最优对冲方案有过详细讨论,股指最优对冲方案本质是对基差的择时问题。

2.3、股票产品增强收益建议:2020将是期权备兑增强收益大年

2020年市场下跌风险较大,成交活跃度可能下降,无论是股票多因子还是套利策略来增强收益都会相对较为难做。我们推荐在下跌行情市场中用期权备兑开仓策略进行收益增强,该收益增强策略在下跌行情中表现最好,与其他收益增强策略实现行情互补。

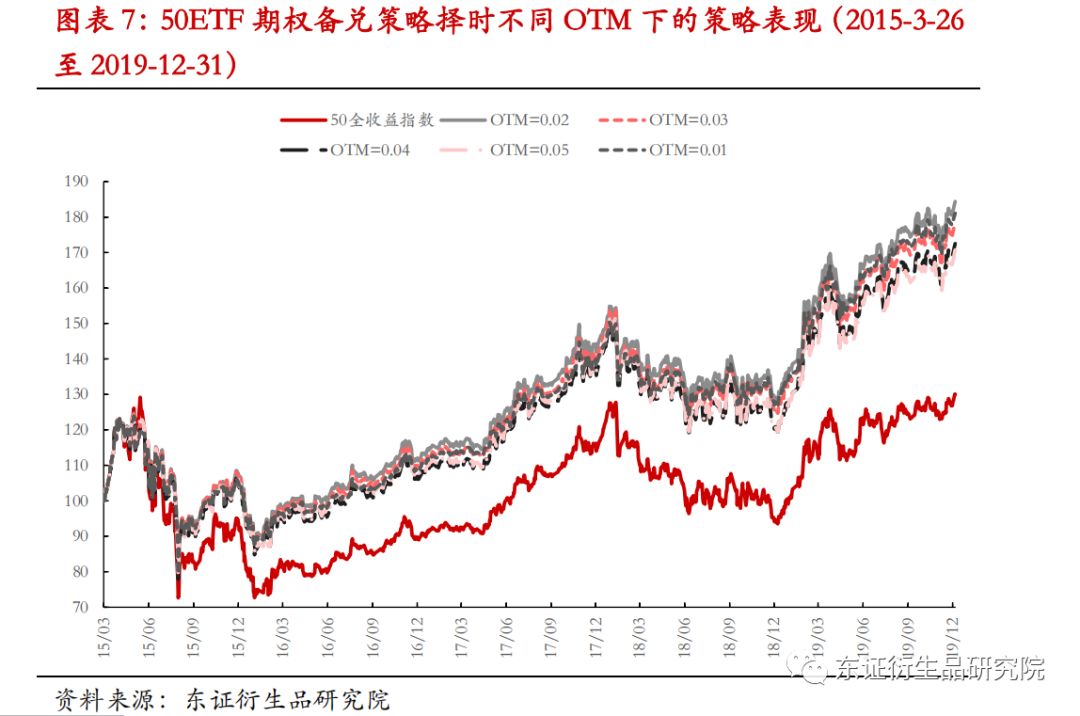

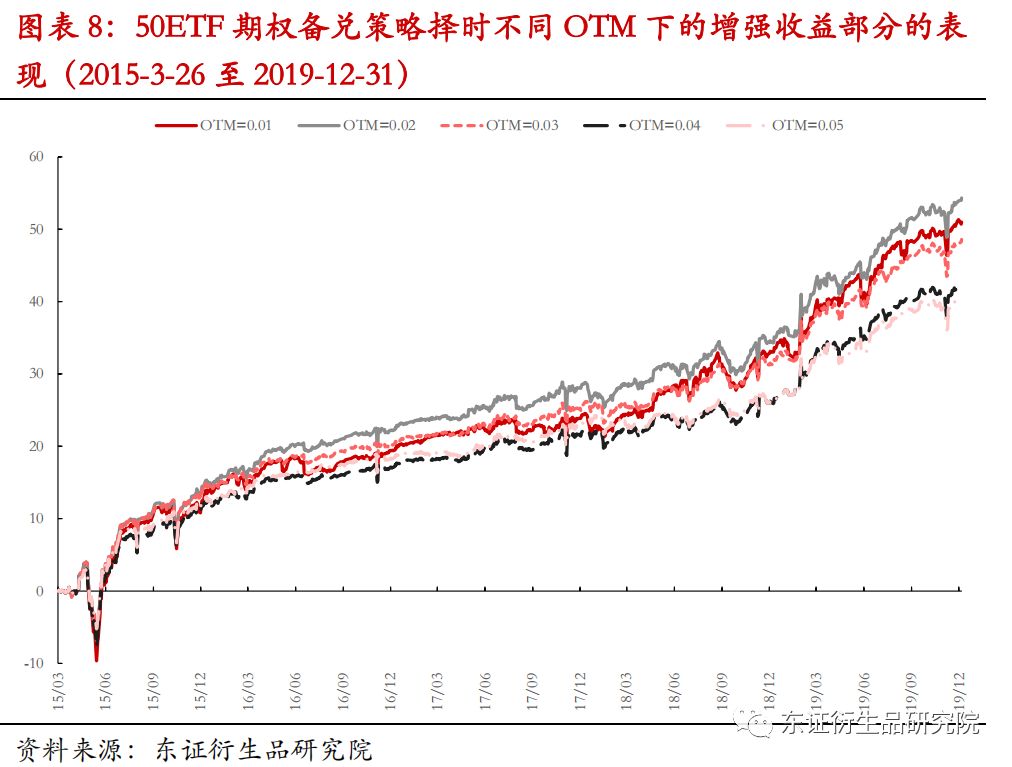

期权备兑策略增强收益效果显著:不择时的情况下,最优备兑方案为卖出虚值度6%的看涨期权,能实现年化5.5%左右的收益增强效果;择时情况下,择时后最优备兑方案为卖出虚值度2%的看涨期权,能实现年化8.2%左右的收益增强效果。详细内容可参考《50指数增强:基于50ETF期权备兑策略》中提出的不择时、择时两种情况下最优的期权备兑策略方案。

2015、2018、2019年均是备兑策略增强收益表现好的年份,只有在上涨居多的年份备兑策略的增强收益表现较差,典型如2017年。但今年的行情肯定不会和2017年类似,不会出现多数交易日连续上涨的情况,因此今年推荐用期权备兑策略进行增强收益,无论是震荡还是下跌行情均有较稳定的收益增强效果,预计2020年仍然有望成为期权备兑策略的大年。

3

结论

结合对宏观经济走势的分析,我们对A股2020年的前瞻预判如下:大涨概率低,不确定性增加,宽幅震荡成常态。A股指数:预计一季度下跌,二季度或开启反弹,全年大涨概率低。A股波动率:不确定性增加,预计宽幅震荡成常态,波动率上升。

基于A股2020后市的预判,我们对2020年股票产品针对大盘行情的策略应对提出以下三个维度的建议。

A股配置建议:全年指数大涨概率小,部分行业仍有结构性配置价值。整体来看2020年A股大幅上涨的概率不大,后市A股行业配置上重点关注三类行业:(1)受疫情正向影响的行业,如医疗、制药、远程办公等;(2)不太受疫情影响的行业,如部分科技类、互联网类;(3)财政+货币双宽松政策下的受益行业,如基建类、银行类。

股票产品对冲建议:一季度股指期权对冲,全年股指期货对冲。2020年大盘的不确定性较大,下跌风险较高,建议最优的对冲方案为一季度使用期权对冲,后市根据市场情况再作进一步对冲。如果希望完全在整个2020全年对冲下跌风险,建议用股指期货进行对冲。

股票产品增强收益建议:2020将是期权备兑策略增强收益大年。2015、2018、2019年均是备兑策略增强收益表现好的年份,只有在上涨居多的2017年表现较差。但今年大盘的行情不会和2017年类似,期权备兑策略无论是震荡还是下跌行情均有较稳定的收益增强效果,预计2020年仍然将是期权备兑策略的大年。

4

风险提示

(1)极端市场环境可能对模型效果造成剧烈冲击,导致收益亏损。

(2)模型结果由历史数据所得,不能完全代表未来情况。

报告作者

李晓辉 资深分析师(金融工程)

从业资格号:F3022611

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: