导语

工信部数据显示我国口罩的最大产能在2000万只/天左右,是世界最大的口罩生产和出口国,年产量占全球约50%。2019年中国大陆地区口罩产量超过50亿只,可用于病毒防护的医用口罩占比54%。口罩虽小,但涉及的原材料种类多,相关联的企业数量众多,所以卓创从原料角度出发,解读下口罩产业链。

1.口罩面料结构及原料构成

从口罩的生产构成来看,口罩分为面料及其他辅料。面料是由复合型无纺布构成、辅料主要包括鼻夹(鼻梁线)、松紧耳带等。

图1 N95口罩

图2 普通医用口罩

口罩最重要的部分要数口罩的面料。面料一般是由面层、滤层以及里层构成。简单来看,市场上普通医用口罩(SMS)一般是由纺粘无纺布的面层、熔喷布滤层以及纺粘无纺布里层构成。而立体的杯状口罩一般是由涤纶针刺棉面层、熔喷布滤层以及针刺棉或者无纺布里层构成。针对颗粒过滤效率(PFE)的不同划分了口罩的型号,在口罩当中起到过滤作用的便是作为滤层的熔喷布。

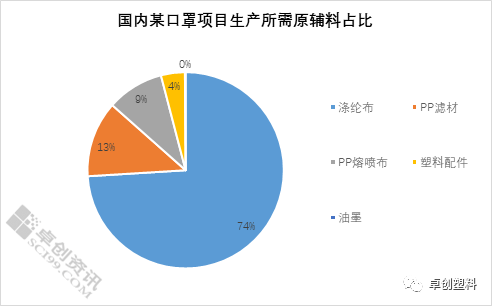

除熔喷布以外,涤纶无纺布在口罩应用也较大。根据国内某口罩项目生产所需原辅料及占比(图3),可以看出,其中涤纶布重量占比能达到74%,PP熔喷布以及PP滤材重量占比约22%。当然,不同种类的口罩所需原辅料存在较大的差异,比如N95所用的过滤层的含量则相对较高。

图3 国内某口罩项目生产所需原辅料占比

2.口罩原材料生产现状简析

2.1聚丙烯熔喷布(基础原料高熔指聚丙烯纤维料)

口罩的无纺布层多为高熔指聚丙烯纤维料生产,属于聚丙烯产品的高熔指纤维材料。近年来,随着医疗政策、二胎红利的放开,聚丙烯高熔指纤维料的需求亦是被市场看好,原材料生产企业积极研发拓展聚丙烯纤维市场。根据卓创数据统计, 2019年国内聚丙烯纤维料产量约170万吨左右,同比2018年增长7.5%。其中高熔(35左右)95万吨,同比增长15.8%;中熔(25左右)77万吨,和去年基本持平。

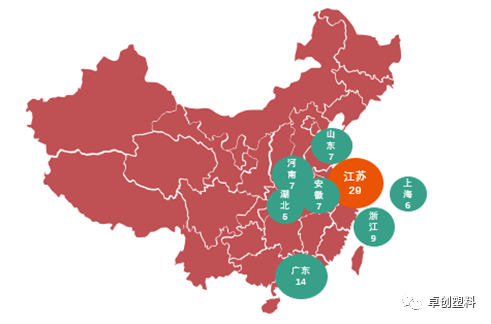

据调查,我国熔喷无纺布制造企业总计97家,其中主要分布在华东以及华南地区,其中江苏地区熔喷无纺布制造企业总计29家,主要代表企业有江苏盛纺纳米材料科技股份有限公司、苏州苏康达环保科技有限公司等。其次为广东地区,熔喷无纺布制造企业总计14家,主要代表企业有广州市新辉联无纺布有限公司、佛山华韩卫生材料有限公司等。

图4 聚丙烯熔喷布生产企业分布

目前现有的熔喷无纺布企业虽然面临用工人员、运输等方面的难题,但目前企业正在全力保证开工,据了解,目前部分熔喷布生产企业开工负荷已提升至80%。

2.2涤纶无纺布(基础原料涤纶短纤、粘胶短纤)

口罩中应用的涤纶无纺布也称之为水刺无纺布,它是通过高压的微细水流,喷射到一层或多层的纤维网上使其相互缠结在一起从而得到的一种柔性织物,具有较高的透气性、吸湿性,因此多作为口罩的面料层及里层。

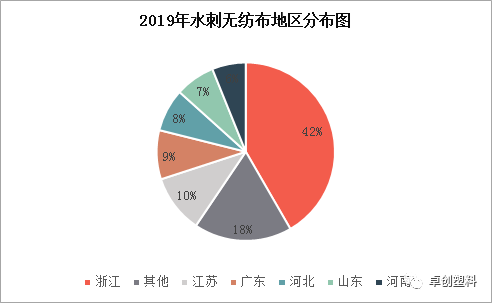

图5 2019年水刺无纺布地区分布图

据卓创统计,截至2019年中国正在运行的水刺生产线已超过300条,并且以每年高于8%左右的速度增长。2015-2019年我国水刺无纺布产能、产量持续高速增长,平均增速达到13.59%。截至2019年底全国水刺无纺布企业在180家附近,与2018年相比增加20家。80%以上的水刺生产线条数、90%以上的产能和产量都集中在东部沿海地区。浙江约有75家水刺无纺布企业,占据了全国水刺无纺布企业数量的42%。卓创资讯调研了部分水刺无纺布生产企业,发现调研企业的开工已逐步恢复至7成,部分企业已经全面复工,以交付产品订单。

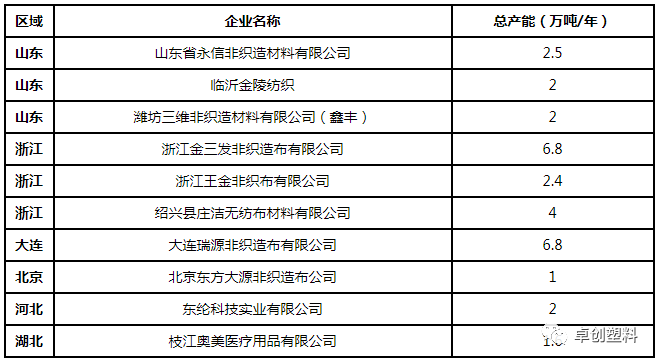

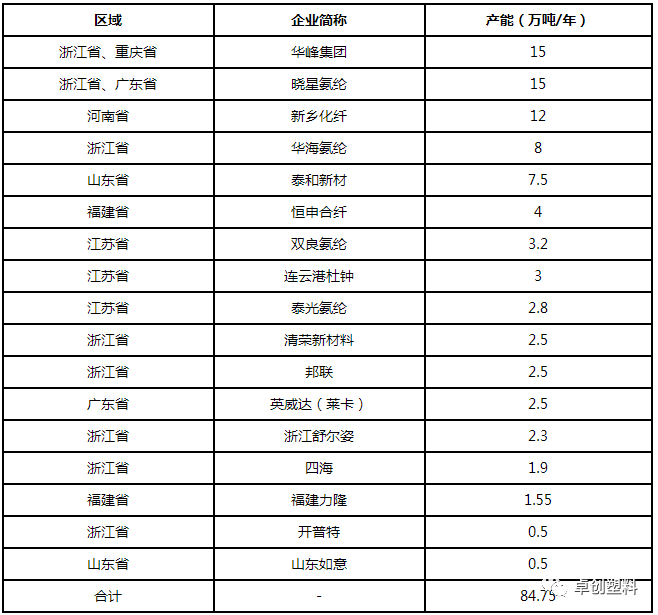

表1 中国水刺无纺布企业部分代表性企业产能统计

2.3耳带(基础原料氨纶)

我国华东地区是医用口罩耳带以及医用卫材产业链上游企业分布主要集中的地区,作为耳带原料的氨纶,在口罩中的使用量并不大,使用氨纶型号为40D/140D及以上。

我国氨纶行业分布主要集中在华东地区,企业总量占比达47%,其中浙江省氨纶企业分布最多,总计8家企业。

表2 氨纶产能分布情况

3.口罩对原料需求量解析

虽然口罩产量的数量巨大,但单个口罩的克重较低,所以口罩原材料聚丙烯纤维料、水刺无纺布等的应用量有限,口罩在上述原料的消费结构中占比较小。所以尽管目前口罩的需求量急剧攀升,但其对各种原料的价格影响有限。

根据卓创资讯了解聚丙烯纤维料的下游应用领域非常较为广泛,其中无纺布(非制造布)占比70%。业界将无纺布的应用划分为两个部分:包材(包装用)和卫材(医疗、卫生用品),高熔纤维主要用在卫材领域。但我们注意到,卫材领域涉及产品比较多,不仅有口罩,还有尿布、卫生巾、医疗绷带、衬布等。根据某机构的数据,2018年我国各类口罩产量45.4亿只,据了解1吨高熔指聚丙烯纤维料可生产近25万个聚丙烯医用防护口罩,所以正常年份,医用防护口罩对聚丙烯纤维料的年使用量仅有2万吨左右左右,仅占高熔纤维料供应规模的3%不到。

同样,水刺无纺布的最大应用领域是卫生及护理用品,约占总消费量的90%,而湿巾是卫材行业的最大应用领域,超过总量的70%,另外尿不湿等卫生护理用品占总消费量的25%,医疗领域用量不足5%,其中医用口罩的需求量在水刺无纺布消费量不足3%。

4.口罩原料成本简析

就目前口罩原材料来看,虽然涤纶无纺布的使用量占比较高,但聚丙烯熔喷布的成本高,据了解,在生产过程中,聚丙烯熔喷布与涤纶无纺布的费用占比大概是5:1。或许正是因为主要成本在聚丙烯熔喷布,所以口罩的生产企业与聚丙烯熔喷布生产企业的分布存在一致性。国内医用口罩生产企业分布来看,河南、江西、江苏、湖北、广东以及山东为主要生产区域,与熔喷布企业的主要分布区域一致,而与涤纶布以及氨纶生产企业的区域分布存在一定差异。

图6 我国医用口罩生产企业分布

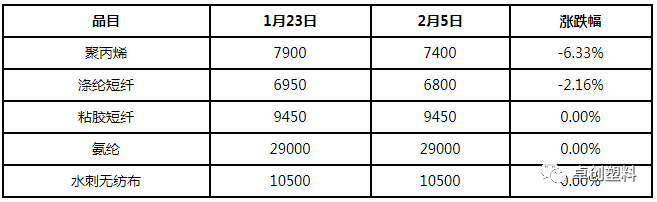

当前,虽然口罩需求量大增,但由于口罩的对聚丙烯、无纺布、涤纶短纤、粘胶短纤的消耗量均不足各原料消费量的5%。而其他的主要下游消费领域如:塑编制品、注塑制品、纺织服装行业开工尚未恢复,所以聚丙烯、无纺布、涤纶短纤、粘胶短纤等原材料的需求均出现了不同程度的回落。因此,仅口罩需求扩大,未能带动各原料的价格出现提升,反而是呈现稳中下跌的趋势。

表3 口罩原材料春节前后价格对比

单位:元/吨

文|王珊

来源|卓创资讯

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: