据外媒报道,特斯拉一只脚涉足汽车行业,另一只脚涉足科技领域。但当谈到该公司的市值时,单独说它是汽车公司或科技公司都不太合适。分析师指出,特斯拉要有苹果的利润和大众的营收才能证明其市值合理。

随着乐观情绪让位于谨慎情绪,该股的热度已经开始下降。

最近,特斯拉股价出现了令人震惊的涨幅,仅今年头23个交易日就翻了一番,原因是创纪录的汽车交货量,一家中国超级工厂的开业,以及一家联合运营的电池工厂早于预期实现盈利。但过去五周的快速上涨促使人们更多地将其与高增长的科技公司进行比较,甚至让专注于科技股的市场观察人士开始更加密切地关注该股的基本面。

摩根士丹利分析师亚当-乔纳斯(Adam Jonas)在一份报告中写道:“随着特斯拉股票从去年的180美元非同寻常地上涨到上周二的近1000美元,我们收到了越来越多来自科技投资组合经理和分析师的分析报告。他们的分析报告已从传统的工业/汽车业转向特斯拉。”

周四,该股再次波动,扭转了早盘的跌势,收盘时上涨了1.94%。此前美国众议院的两名民主党人提出立法,创建一个全国性的电动汽车充电站网络。由于共和党人控制着参议院,这项措施不太可能在选举年获得通过。

与传统汽车公司进行比较是不公平

特斯拉的市值在周三暴跌后徘徊在1320亿美元左右,市盈率约为5倍,相比之下,通用汽车(33.63,-0.70, -2.04%)的市盈率为0.4倍,福特汽车(8.11, -0.14, -1.70%)为0.2倍。丰田汽车(142.34, -1.51,-1.05%)和大众汽车的市盈率也都不到1倍。不过,看涨特斯拉的人说,将其与传统汽车制造商进行比较是不公平的,他们指出科技公司才是特斯拉真正的同行。

乔纳斯说:“在市场看来,特斯拉似乎已经远远超出了与传统汽车公司的比较范围。”虽然特斯拉的市值比汽车同行高出一个数量级,但他表示,“我们认为这在很大程度上是当之无愧的——特斯拉是一家成长速度明显更快的汽车公司,而且它还不仅仅是一家汽车公司。”

然而,若将特斯拉与更多元化的纳斯达克100指数进行比较,目前它的股价经不起推敲。平均而言,该指数成员股的交易价格是其营收的6.28倍,是其利润的36.5倍,这意味着特斯拉需要46亿美元的年利润才能证明其市值是合理的。专注于科技股的NYSE Fang+指数成分股的市盈率为50倍。

特斯拉还不能在比较市盈率的基础上进行衡量,因为它还没有连续四个季度在公认会计原则(GAAP)的基础上实现盈利。在调整后的基础上,它在过去两个季度都出现了盈利。

纽约大学斯特恩商学院(Stern School Of Business)专门研究市值的教授阿斯瓦特-达莫达兰(Aswath Damodaran)说,“特斯拉的价格可能是900美元,但它需要大众那样的营收、苹果那样的利润率,还需要像历史上其他任何一家制造公司那样进行再投资。”特斯拉可能成功地做了其中一件事,但“综合起来看,它的故事就坍塌了。”

“这绝对是个泡沫”

特斯拉报告称,在GAAP基础上,2019年的年度亏损约为8.62亿美元。华尔街分析师平均预计,2023年该公司净利润将达到49亿美元。

Roth Capital分析师克雷格-欧文(Craig Irwin)在接受采访时表示:“特斯拉目前的股价是戴姆勒(Daimler)的两倍多,是宝马的三倍。对我来说,这似乎没有多大意义。”

这场辩论归根结底是特斯拉是否在电动汽车竞赛中领先其他汽车制造商数年——甚至有朝一日领先其他汽车制造商十年之久。欧文表示,“似乎市场已经认定,它的领先时间绝不止一两年。”

巴克莱(Barclays)汽车业分析师布莱恩-约翰逊(Brian Johnson)表示:“特斯拉最近的价格走势让人想起了大约1999年的纳斯达克。”他说,最近的价格飙升开启了以低成本筹集资金的可能性,降低了业务停滞不前的可能性,但特斯拉的市值仍然从根本上被高估。

特斯拉过去几天的波动让人想起了高通公司的类似表现。大约20年前,该股在五个月内飙升了360%。在2000年1月初触及100美元的高点后,该股开始收窄涨幅。直到现在,大约20年后,它才重新接近这些水平。高通周四在88美元的价格附近交易,此前它发布的第二季度芯片出货量预估令人失望。

“整件事看起来很荒谬,这是1999年以来最疯狂的事情。”Williams Trading公司的布拉德-梅克尔(Brad Meikle)说。他是华尔街对特斯拉最悲观的分析师之一。“这绝对是个泡沫。”

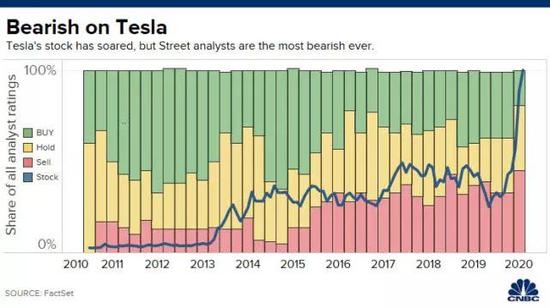

华尔街分析师对特斯拉的看法达到有史以来最悲观水平,尽管这家电动汽车制造商的股价最近大幅飙升,今年甚至几乎翻了一番。许多人表示,特斯拉的估值看起来有些过高,且没有得到潜在基本面的支持。

据市场研究机构FactSet估计,目前约有45%的华尔街分析师对该股给予“卖出”评级,而只有19%的分析师认为应该“买入”该股,其余36%的人对该股的评级为“持有”。这是华尔街有史以来对特斯拉股价看法最悲观的时刻,上次碰到类似情况还要追溯到该公司2010年6月的首次公开募股(IPO)。

尽管特斯拉股价最近飙升,但分析师却给出“最熊”预测

特斯拉股价今年开局走势上扬,包括2019年第四季度创纪录的汽车交付量在内的一系列因素,推动该股在整个1月份不断走高。1月29日,特斯拉公布了2019年第四季度财报,显示业绩超出分析师预期。这反过来又引发了该股的交易狂潮,该股的表现已经轻而易举地跑赢了大盘。

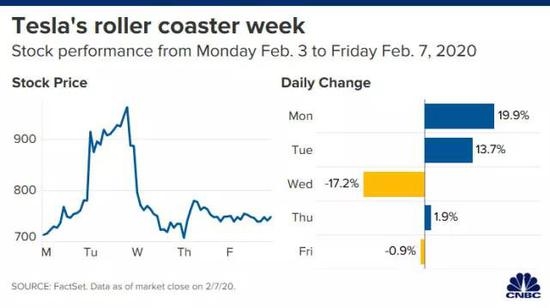

周一,特斯拉开盘即达到每股673.69美元,随后单日大涨19.89%,报收于780美元。周二,该股首次突破每股900美元,创下968.99美元的历史新高,随后收盘时部分涨幅收窄,以13.7%的涨幅收盘。周三,部分热情消退,该股暴跌17%。特斯拉股价今年上涨了78%,过去6个月上涨了220%。

特斯拉股价的快速上涨让许多华尔街分析师认为,该股已经计入了上行催化剂,该股现在已经脱离了潜在的基本面。Cancord Genuity分析师杰德·多尔谢默(Jed Dorshemer)在给客户的一份报告中表示:“在最近的涨势之后,我们的脚离开了加速器。”他将特斯拉股票评级下调至“持有”。

特斯拉股价过去几天大起大落

New Street Research也将该股评级下调至“中性”,称“未来12个月进一步升值的空间有限”。多尔谢默和摩根士丹利(Morgan Stanley)的亚当·乔纳斯(Adam Jonas)等分析师认为,未来将有一个对投资者更具吸引力的切入点。

乔纳斯在1月16日将特斯拉的评级下调至“减持”,理由是估值过高,该股无法保持强劲的势头。他给该股设定了360美元的目标价,比目前的交易价格低了51%。

Needham分析师拉杰文德拉·吉尔(Rajvindra Gill)在重申他的“不及大盘”评级时表示:“根据我们的经验,我们从来没有见过这样快的股票上涨速度,而对过去的基本面或过往记录考虑得如此之少。”他补充说,“非理性繁荣”达到了历史最高水平。他指出,该公司整整一年都没有公布过盈利,2019年收入同比增长放缓。

巴克莱(Barclays)将特斯拉股价的走势与1999年纳斯达克指数(NASDAQ)相提并论,称其仍“从根本上被高估”,而美国银行则强调了“尽管大肆炒作,仍需保持谨慎”的10个理由。理由包括特斯拉的的盈利能力和现金流,以及该公司的“创造性会计”。该公司对该股的评级为“不及大盘”,目标股价为350美元。

2018年3月10日,在德克萨斯州奥斯汀会议中心,埃隆·马斯克(Elon Musk)在SXSW会议上发表讲话

特斯拉的估值已经远远超过其他传统汽车制造商,甚至那些每年多生产数百万辆汽车的汽车业巨头,这让摩根士丹利开始关注埃隆·马斯克的公司是否应被归类为科技股更准确。

分析师亚当·乔纳斯(Adam Jonas)指出:“在市场看来,特斯拉似乎已经远远超过了与传统汽车公司的比较点。”“我们认为这在很大程度上是当之无愧的--特斯拉是一家增长快得多的汽车公司…。而且它也不仅仅是一家汽车公司。”

但是,尽管乔纳斯认为,与某些科技公司相比,“特斯拉的估值可能更合理”,但总体而言,该公司股价最近飙升使得持有它的成本甚至比亚马逊或苹果还要高。

摩根士丹利在两个关键指标上将特斯拉与几家科技公司进行了对比,包括估计2025年企业价值与EBITDA(利息、税项、折旧和摊销前收益)的比率,以及它们估计的2025年收入增长率。

简而言之,摩根士丹利估计,买入增长较慢的特斯拉股票比持有亚马逊股票更贵,但比苹果或Netflix的增长率更高,比Spotify便宜。然而,即使使用分析师对未来五年的现金流和营收预期,特斯拉股票似乎也比亚马逊、苹果和Netflix更贵,这可能会被证明过于乐观。

乔纳斯说:“虽然特斯拉高速增长的故事继续体现在共识预测和情绪中,最终形成了与知名科技公司的对比,但我们认为,投资者应该继续认识到一些外生风险,如竞争、执行和其他地缘政治担忧。”尽管如此,乔纳斯表示,关于特斯拉是汽车公司、科技公司,抑或是完全不同的公司的争论将继续下去。

有些分析师担心,特斯拉的涨势是一种投机泡沫,有时会出现在金融市场,尤其是在牛市接近尾声的时候。Miller Tabak首席市场策略师马特·梅利(Matt Maley)称:“特斯拉股价走势偏向抛物线,这使其远远高于其当前基本面所支持的水平。不久之后,该股将在某个时候遭受重创。”

特斯拉的惊人涨势引发了许多人的担忧,但其中最引人注目的就是将其与三年前的比特币泡沫相提并论。当时,比特币价格在飙升至近2万美元后,在短短一个月内暴跌了65%,2018年年底比峰值水平低了约80%。

然而,可以肯定的是,也有分析师和投资者非常看好特斯拉股票。此外,FactSet的评级并没有考虑到每位华尔街分析师,看涨评级与看跌评级的比例当然取决于覆盖股票的人数。

Argus分析师比尔·塞莱斯基(bill selesky)将特斯拉股票评级上调至“买入”时表示:“尽管过去存在生产延迟、零部件短缺、劳动力成本超支等困难,但我们预计特斯拉将受益于其在电动汽车行业的主导地位,并将在2020年及以后改善业绩。”

投行杰富瑞(Jefferies)对特斯拉也给出“买入”评级,并在最近的一份报告中表示,“2020年收益前景看好”,“执行力在2019年有所改善”。

与此同时,投资管理公司Ark Invest在1月底表示,到2024年,特斯拉的股价可能涨到7000美元。 Ark Invest分析师塔莎·基尼(Tasha Keeney)此前称:“特斯拉在电动汽车市场的市场份额并没有丧失,传统汽车很难生产出一款在每种性能或效率基础上与特斯拉不相上下的汽车。”

同样,特斯拉大股东、亿万富翁投资者罗恩·巴伦(Ron Baron)也表示,特斯拉有可能在10年内获得1万亿美元的收入,最近的涨势“只是个开始”。巴伦的公司Baron Capital持有特斯拉约163万股票。巴伦补充说,特斯拉将来“可能是全世界最大的公司之一”。

(文章来源:美股研究社)

(责任编辑:DF381) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: