报告摘要

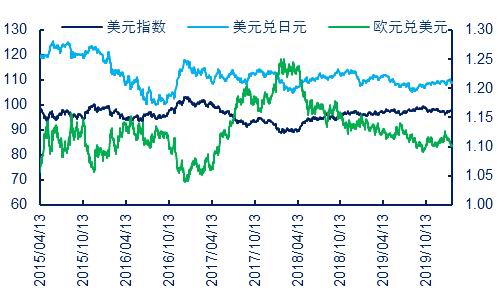

沪金短期上方空间有限。首先,人民币重回7元关口,位于前期贸易协议时高位,继续贬值空间很小。其次,后续英欧贸易谈判仍艰辛,欧元回吐涨幅。最后,美联储议息按兵不动,短期美元无贬值基础。

2003年非典疫情肆虐时,金价在95元每克宽幅震荡。黄金价格趋势金融属性主导,定价主体为美元利率体系,供求关系为次;并且由于人民币长期执行稳健的汇率政策,导致国内宏观因素对金价影响力偏弱。所以本次国内肺炎所导致短期上扬持续时间或将有限,反而是国家意志坚定行动迅速,疫情控制可期,有望令市场情绪短期再次反转。

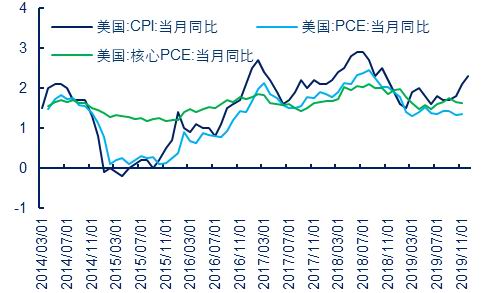

2008年金融海啸,美联储虽主动降息,但金价重心持续下移,从年初的220元每克,下滑至年末的190元每克,收益率-13%。春节期间美联储决定保持联邦利率区间在1.5%-1.75%不变,同时明晰2019年中开启的技术性扩表将出现一定幅度收缩。所以美联储一旦达成2%通胀目标,货币政策无疑将逐步向加速收缩靠拢,美元短期没有贬值基础。

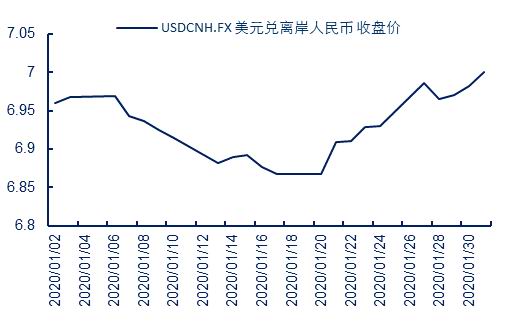

人民币贬值利好释放殆尽。虽然疫情短期影响国内经济已成定局,但人民币已经把贬值预期计入价格,由节前的6.85迅速贬值至7附近,目前位于签署贸易协议时的价格区间。而前期达成的贸易协议对汇率波动做出限制,后期继续贬值空间十分有限。英国正式成为历史上首个退出欧盟的国家,将立即进入11个月过渡期,并就未来贸易关系进行谈判。从贸易谈判的曲折历程可以预判未来和谈之路荆棘丛生,令欧元回吐涨幅,美元出现强势回归倾向。

策略建议:沪金360-365元/克空单入场,止损370-375元/克,止盈335-340元/克,策略时效30个交易日。

风险提示:美国经济下滑美联储连续降息

一、2008金融海啸

2008年金融海啸,金价持续下移,从年初的220元每克,下滑至年末的190元每克,收益率-13%。黄金是金融属性最强的商品,定价主体为外部利率体系,而美元又紧随利率趋势,所以主要受美国宏观经济因素左右。黄金反而与供求关系呈现一定程度偏离。并且国内宏观趋势对金价影响偏低,主要还是受到人民币汇率与美元联动,长期执行较为稳健的汇率政策。所以由本次肺炎所导致的短期上扬持续时间或将有限,很难形成趋势性牛市。反而是国家意志坚定行动迅速,疫情有望很快控制,将令市场情绪短期再次反转。

图1:2008与2003年黄金价格趋势

资料来源:Wind 中信期货研究部

历史往往值得借鉴,金融危机前后美联储货币政策演变导致了金价疲弱。2008年之前美联储货币政策导向较为谨慎,自2004年开始持续抬升利率以抑制燥热的经济,平抑此前大幅降息激发的美国地产泡沫,推升通胀失业率保持低位。美联储自2004年开始收紧流动性,连续17次分别加息25个基点,直至达到2006年6月的5.25%。

图2:2008年前后美国通胀与失业率

资料来源:Wind 中信期货研究部

加息带来的苦果次贷危机引发金融海啸,美联储再次自2007年中开始降息至接近零的水平,并启动史无前例的量化宽松。2008年美联储虽然主动降息,但是金价重心持续下移,所以当系统性风险发生时,没有一种资产可以幸免,诚然百年一遇的金融危机很难再现,与当下肺炎疫情类似的是2003年的非典疫情。

二、2003非典时期

回顾2003年非典疫情,金价在疫情没有受到有效控制前嬴弱无力,基本维持在95元每克宽幅波动。03非典疫情负面影响集中期相对较短,难撼整体向好的经济趋势。而且与非典期间相比,本次政府控制疫情的经验和时效性不可同日而语。此次防控疫情,及时全面公开透明。虽然当前仍面临返城潮挑战,但总体风险可控。

图3:2003年前后欧美通胀对比与美元指数

资料来源:Wind 中信期货研究部

非典疫情期间全球处于经济繁荣期,特别是当时中国经济保持两位数的高增长,带动着全球经济增速。而且在非典结束后的2004年,迎来了欧美两大央行的持续加息,以抑制过热的经济。欧央行甚至比美联储更为激进,欧元从此开启了长达3年的牛市。美元价值下移导致了黄金震荡偏强的格局,国内非典疫情对当时金价影响十分有限,并且国内在抵御住二季度的病毒发病高峰后,疫情对经济的负面影响随即结束。

回顾过去20年黄金行情,每次牛市到来都伴随着欧美央行利率的重大调整,金价的强弱是对政策调整力度的反馈。更为直接的反应是美元的强弱,自金本位结束以来,美元成为衡量任何商品价值简单而有效的工具。美联储加息不意味着,黄金一定就要下跌;当然减息也不意味着黄金价格一定要涨,终极影响因素是美欧央行利率趋同性的负向传导。虽然08年美联储量化宽松是黄金十年牛市的引子,但目前的全球经济环境与危机期间已经天壤之别,美联储作为在危机中最早启动降息行动的央行,根据周期演化自然也是最早复苏加息的央行。并且目前的美元走势也符合这一趋势,即使有2019年中的降息,但全年保持了相对强势,并不利于金价上扬。

三、交易首日金价大涨预期释放殆尽

开市首日沪金是为数不多的上涨商品,假期积攒的利多因素基本被消化殆尽。首先人民币贬值空间有限。虽然疫情将短期影响国内经济已成定局,人民币已经迅速反应了这种预期,由6.85迅速贬值至7附近,已经位于签署贸易协议的价格区间。而贸易协议中,又有专门章节对汇率波动做出限制,后期继续贬值空间十分有限。

图4:春节离岸人民币汇率与美国利率

资料来源:Wind 中信期货研究部

其次,虽有英国脱欧落定,但欧元回吐涨幅。历时三年多英国脱欧运动终于正式结束。英国正式成为历史上首个退出欧盟的国家,但也迈入了一个不确定的未来。英国将立即进入长达11个月的过渡期,期间英国依旧受到欧盟法律的约束,与欧盟的关系则保持不变,仍需缴纳欧盟预算费用,同时英欧双方将就未来贸易关系进行谈判。但后续贸易谈判将是更为艰难的完善具体细节,从贸易谈判的历程可以预判道路依然曲折,令欧元回吐的大部分涨幅,美元则出现强势回归倾向。

最后,春节期间美联储公布最新利率决定,保持联邦利率区间在1.5%-1.75%不变,符合市场预期。美联储政策声明基本与上一次会议一致,整体来看美联储认为货币政策目前仍然合适。声明联储对消费增长措辞略显悲观,尽管美国12月零售销售录得0.3%,保持3个月持续增长,但是差强人意的12月非农就业数据和低迷的制造业产出将拖累消费进一步增长。美联储表示若经济没有重大变化,短期利率水平维持不变可能性很大。

图5:美国通胀与美元汇率

资料来源:Wind 中信期货研究部

美联储同时表示将保持资产负债表不低于1.5万亿美元的规模,也意味着美联储自2019年中开启的技术性扩表将出现一定幅度的收缩。确实,19年正是由于美联储及时扩表降息,挽回了美国经济失速风险。

图6:美债收益率差与金价

资料来源:Wind 中信期货研究部

但是2019年与2008年量化宽松扩表存在巨大差距,08年金融危机美联储扩表降息目标是平抑远期利率曲线,以改善整体借贷环境。19年则是为平抑市场波动,补充市场流动性,以金融促发展。所以美联储一旦达成2%通胀目标,货币政策无疑将加速向收缩靠拢,当然这一过程将由后续宏观数据决定。短期由于美国经济连续两年未触及特朗普GDP3%增长目标,在没有更好的宏观数据验证前,美联储继续保持中性的可能性很高,美元没有大幅贬值的基础。

中信期货 刘高超 许俐 杨力

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: