内容提要:

1、预期节后煤矿复产较慢,焦煤价格相对坚挺。

节后煤矿、洗煤厂完全复产时间会长一些,所以节后焦煤供应恢复仍需时间。若钢厂打压焦价,也将会传导到焦煤,但是由于供应偏紧,焦煤会相对坚挺。

2、钢厂焦炭库存充足,采购需求不大。

由于节前的补库,钢厂焦炭库存相对充足,所以节后对焦炭采购需求不大。

3、钢厂利润缩窄

随着钢厂利润的继续收缩,节后打压原材料价格的可能性比较大。

4、焦企信心走弱

由于焦企第四轮提涨迟迟未落地,钢厂抵触情绪较大,博弈时间越长,焦企信心逐渐走弱。

策略方案:

风险提示:

2月份,煤矿不能及时复产,拖延至3月份,焦煤供应偏紧格局加剧。焦企第四轮提降顺利落地,且由于春节的消耗以及节后天气影响导致运输不畅,钢厂焦炭库存降低中低水平。受以上因素影响,双焦可能会不跌反而上涨。

回顾1月,焦煤期价走势偏强,焦炭期价走势呈现盘整。焦煤供应偏紧,焦企补库、采购积极性较高,焦煤呈现震荡上涨的态势。焦企受钢厂利润收窄,以及发运因天气原因受阻,导致焦炭价格呈现震荡走势。2月份,由于目前焦煤供应依旧偏紧,且节后具体复产时间还不确定,所以节后焦煤供应偏紧缓解需要时间。由于钢厂利润缩窄,且焦企第四轮提涨迟迟未落地,焦企节后或受到钢厂的打压,也会向焦煤传导。所以2月份焦煤、焦炭期价将呈现震荡偏弱走势。

第一部分 产业链分析

(一)现货市场

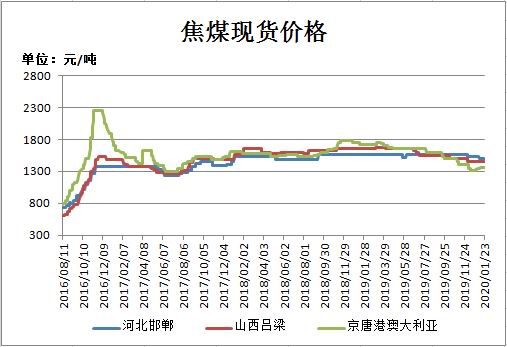

1月份,国内炼焦煤现货市场震荡偏强。焦煤区域性重污染天气预警导致独立洗煤厂停产影响,煤矿安全检查频繁。焦企补库、采购积极性较高。在供应偏紧、需求旺盛的情况下,焦煤呈现震荡上涨的态势。目前焦煤供应依旧偏紧,煤矿以及洗煤厂已经陆续放假了,节后具体复产时间还不确定,所以焦煤节后供应或偏紧,但是焦企节后需求或偏弱,且钢厂利润收缩,节后或开始打压原料价格。预计2月份焦煤现货或震荡偏弱运行。截至1月23日,河北邯郸主焦煤(A 10.5%,V21-25%,S 1%,G 75%)车板价报1510元/吨,较上月底持平;京唐港澳大利亚进口主焦煤(A:9.3%,V24%,S 0.5%,CSR:71%)市场价报1360元/吨,较上月底涨30元/吨,涨幅为2.26%。

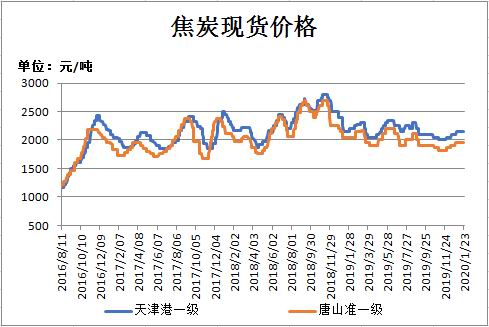

1月份,焦炭现货市场先涨后跌,整体呈现盘整态势。受重污染天气红色预警影响,部分地区有不同程度的限产,山东去产能仍在继续推进,焦企整体开工率呈现下降。下游钢厂利润收窄,焦企第四轮提涨一直未落地。随着钢厂利润的收缩,节后钢厂或开始对原材料进行打压。预计2月份焦炭现货或震荡偏弱运行。截至1月23日,唐山准一级金焦到厂含税价报1960元/吨,较上月底持平;一级冶金焦天津港平仓含税价报2150元/吨,较上月底持平。

(二)产量

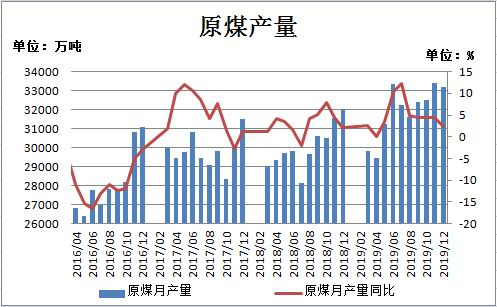

2019年12月份,全国原煤产量33174万吨,同比增长2.4%,增速较上月收窄2.1个百分点;环比减少232万吨,下降0.69%。2019年1-12月份全国原煤产量374552万吨,同比增长4.2%,增速较1-11月收窄0.3个百分点。进入12月份,虽然受安检和降雪等因素的影响,停产停建煤矿增多,但随着优质产能的持续释放,煤炭供应量持续增加的总趋势保持不变,只是增速有所放缓而已。

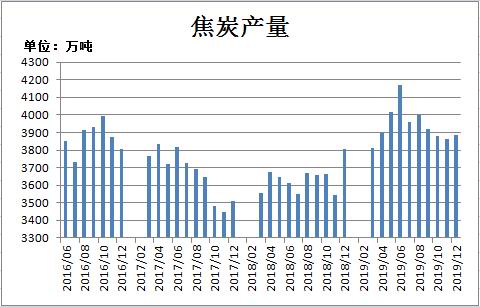

2019年12月份,全国焦炭产量3888万吨,同比增长1.8%,增速较上月收窄3.1个百分点;环比增加25万吨,增长0.65%。2019年1-12月,全国焦炭产量47126万吨,同比增长5.2%,增速较前11月收窄0.7个百分点。2019年,环保影响边际弱化,环保政策不在“一刀切”,以及经过蓝天保卫战的集中整治,国内焦化企业环保水平较前两年有了大幅提高,焦企开工水平维持高位。下游钢厂需求良好的情况下,焦价明显走高,焦企利润相对可观,且焦企环保实际执行存在折扣,2019年焦炭产量出现较大幅增加。

(三)进出口

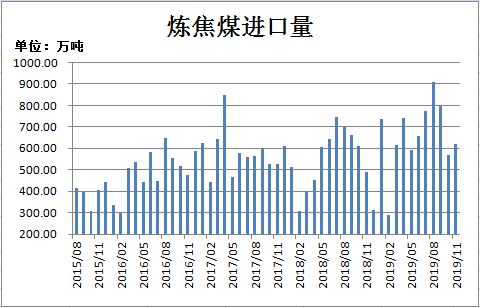

2019年11月份,中国进口炼焦煤618万吨,同比增加26.48%,环比增加48.33万吨,环比增加8.48%。2019年1-11月累计进口炼焦煤7296.46万吨,同比增加19.02%。海运煤价格大幅下跌并连创年度低点,相较国内同品种焦煤具有显著的价格优势,下游采购意向较强。在通关政策持续限制下,2019年进口总量远超于去年水平,进口供应较为宽松。12月份考虑到全年进口限制,各港口严禁报关,预计12月进口量将会出现下滑。

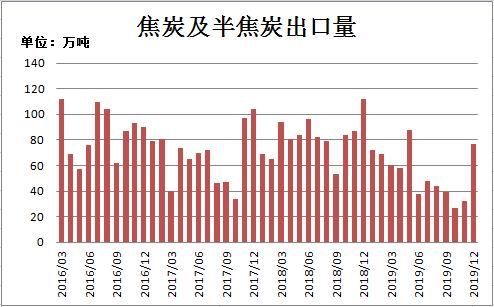

2019年12月份,中国出口焦炭76.7万吨,同比减少35.1万吨,下降31.40%;环比增加44.4万吨,增长137.46%。2019年1-12月份,全国累计出口焦炭652.3万吨,同比下降33.1%。

(四)库存

1.炼焦煤库存

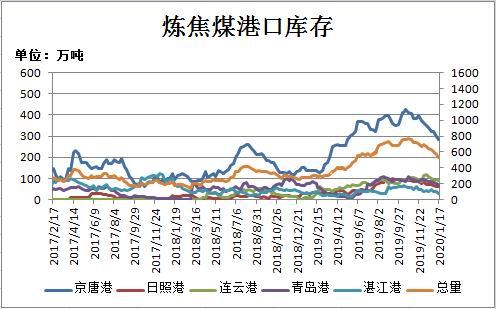

截至1月17日,炼焦煤港口库存呈现下降,主要港口库存均呈现下滑。炼焦煤港口总库存533万吨,相比上月底减少99万吨,减幅15.66%;其中京唐港库存283万吨,较上月底减少37万吨;日照港库存60万吨,较上月底减少13万吨;连云港库存90万吨,较上月底减少12万吨;青岛港库存70万吨,较上月底减少17万吨;湛江港库存30万吨,较上月底减少20万吨。1月份炼焦煤港口库存呈现减少,虽然有个别口岸恢复通关,但是仍有很多口岸继续受限,且国内煤价具有优势,进口煤需求不大。

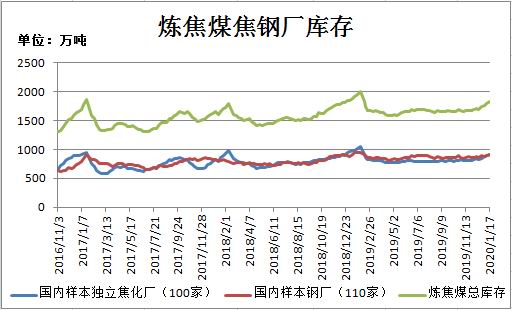

根据钢联煤炭对于全国100家独立焦企样本和全国110家钢厂样本的统计数据显示,截止1月17日,炼焦煤总库存为1826.64万吨,较上月底增加89.7万吨,增幅5.16%;样本焦化厂炼焦煤库存为919.45万吨,较上月底增加70.31万吨,增幅8.28%;样本钢厂炼焦煤库存为907.19万吨,较上月底增加19.39万吨,增幅为2.18%。临近春节假期,煤矿、洗煤厂陆续放假,供应有所收紧,为了保证焦化厂春节期间的用煤需求,焦企年前补库积极性较高,所以炼焦煤库存呈现增加。

2.焦炭库存

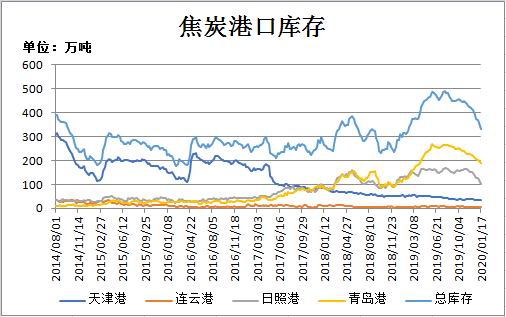

截至1月17日,焦炭同口径库存统计显示:天津港焦炭库存为33万吨、连云港5万吨、日照港103万吨、青岛港191万吨,四港总库存量为332万吨,较上月底减少43.3万吨,减幅11.54%。本月焦炭港口库存继续下跌,临近春节,港口市场交易减少,贸易商采购意向低,多以出货为主,港口集港持续低位。

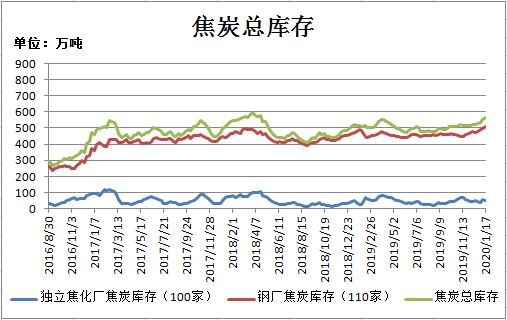

根据钢联煤炭对于全国100家独立焦企样本和全国110家钢厂样本的统计数据显示,截止1月17日,焦炭总库存为562.24万吨,较上月底增加35.89万吨,增幅为6.82%;样本焦化厂焦炭库存为52.21万吨,较上月底增加5.56万吨,增幅为11.92%;样本钢厂焦炭库存为510.03万吨,较上月底增加30.33万吨,增幅为6.32%。本月中旬,受雨雪天气影响得到缓解,焦企加紧安排发运,钢厂到货情况良好,所以钢厂焦钢库存明显上升,且节前大部分钢厂多多少少都有进行补库,所以本月焦炭库存呈现增加。

(五)焦化厂开工率

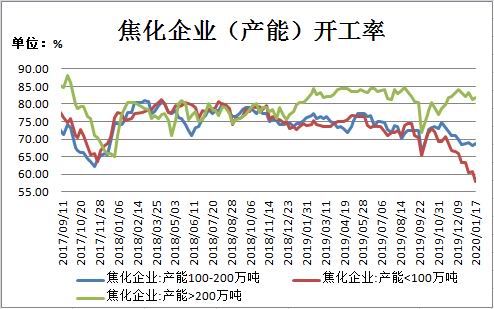

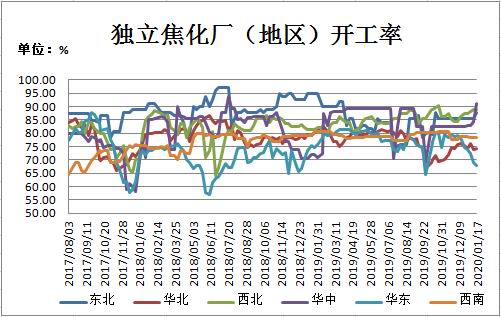

据统计100家典型独立焦化企业样本数据显示,截至1月17日,产能100-200万吨的焦化企业开工率为68.89%,产能在200万吨以上的焦化企业开工率为81.83%,产能小于100万吨的焦企开工率57.92%。本月中上旬开工率呈现下滑,由于天气预警的影响、山东地区去产能以及环保限产的等因素的影响。按照地区来看,跌幅最大的是华东地区,由于山东产能95万吨焦化厂于月中关停退出,其次是西南地区,但是幅度不大。涨幅最大的是华中,其次是东北。由于该地区环保检查较为宽松,且不受天气预警影响。

(六)下游钢市需求

截止1月17日,全国钢厂高炉开工率为66.71%,较上个月底上升1.38%。本月钢厂高炉开工小幅上升,节前高炉的开工率相对稳定,没有大幅的增减变化,且由于钢厂利润缩减,所以开工率没有继续上升。

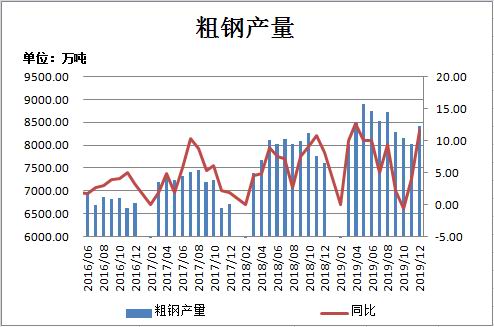

2019年12月,全国粗钢产量8427万吨,同比增长11.6%,环比增长398万吨,增幅5.0%。1-12月累计,粗钢产量为99634万吨,同比增长8.3%。由于12月份钢厂利润水平较高,所以钢厂生产积极性也比较高,所以产量明显增加。

总结与展望

1月份,焦煤期价呈现偏强走势,焦炭期价则震荡盘整。区域性重污染天气预警导致独立洗煤厂停产,焦煤供应偏紧。节前焦钢企业有补库需求,所以采购积极性较高,但是钢厂利润收缩,导致焦企第四轮提涨迟迟未落地。2月份,随着钢厂利润的继续收缩,节后打压原材料价格的可能性比较大,且由于节前的补库,钢厂焦炭库存相对充足,所以对焦炭需求不大。节后煤矿、洗煤厂完全复产时间会长一些,所以节后焦煤供应不会马上恢复。若钢厂打压焦价,也将会传导到焦煤,但是由于供应偏紧,焦煤会相对坚挺。预计2月份焦煤将呈现震荡走势,焦炭将呈现震荡偏弱的走势。建议焦煤、焦炭期货采取逢高抛空的策略,注意风险控制和仓位管理。

第二部分 操作策略

1、中线投资者

2月份,随着钢厂利润的收窄,节后钢厂或对焦价进行打压,且将传导至焦煤,但是焦煤复产慢,供应偏紧,价格会相对坚挺。预计焦煤、焦炭期价将呈现稳中偏弱走势。操作上,建议JM2005可在1210-1230元/吨卖出建仓,止损参考1250-1270元/吨;J2005合约可在1830-1850元/吨卖出建仓,止损参考1880-1900元/吨。

2、套利(跨期套利,期现套利)

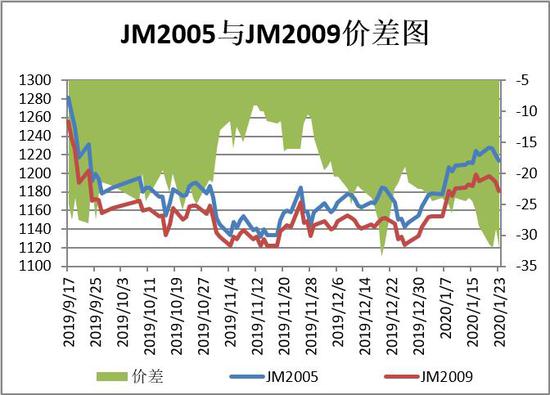

(1)焦煤跨期套利:截至1月23日,期货JM2005与JM2009合约价差(远月-近月)报-32元/吨,当前价差处于偏高水平,基于前文我们对焦煤价格2月走势的研判,两者价差可能会缩小。建议空JM2005多JM2009价差在-35元/吨附近建仓,止损-40元/吨,目标价差-20元/吨。

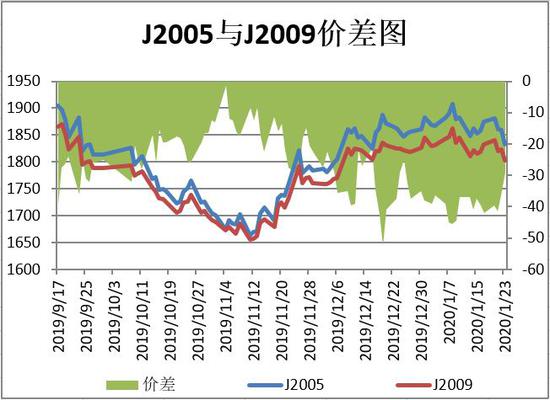

(2)焦炭跨期套利:截至1月23日,期货J2005与J2009(远月-近月)价差为-29元/吨,当前价差水平处于中等水平,基于前文我们对焦炭价格在2月趋势的研判,两者价差会缩小。建议空J2005多J2009于价差-40元/吨附近建仓,止损-50元/吨,目标价差-10元/吨。

(3)焦煤期现套利:截至1月23日,河北邯郸现货价报1510元/吨,期货JM2005合约价格为1213.5元/吨,基差为296.5元/吨,基差处于中高位水平。根据我们的研判,2月份焦煤期价下跌的空间或大于现货下跌的空间,基差可能扩大。对于参与期现套利的客户来说,270元/吨的基差可以提供一定的盈利空间,建议贸易商在现货市场买入,在期货市场参与卖出交割进行库存管理。

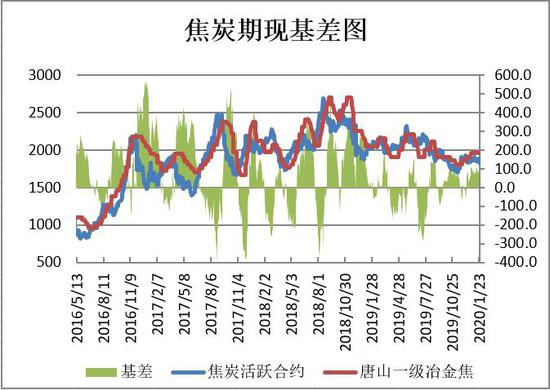

(4)焦炭期现套利:截至1月23日,现货市场唐山一级冶金焦报价1960元/吨,期货J2005合约收盘价为1832元/吨,基差为128元/吨。当前基差处于中等水平,预计进入2月期现价差会缩小。对于参与期现套利的客户来说130元/吨基差附近可以提供一定的盈利空间,建议贸易商在现货市场卖出,在期货市场参与买入交割进行库存管理。

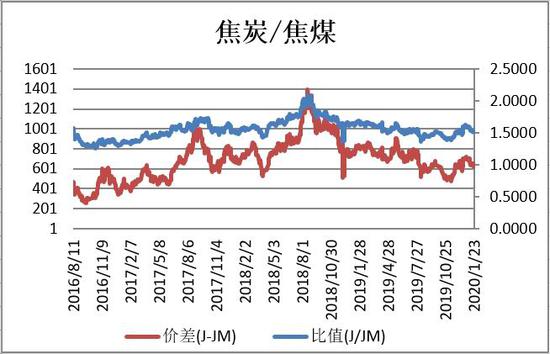

(5)焦炭焦煤跨品种套利:截至1月23日,期货合约JM2005收盘价为1213.5元/吨,期货J2005合约收盘价为1832元/吨,价差为618.5元/吨,焦炭焦煤比值1.5097。预期2月份焦炭期价或弱于焦煤期价,所以它们的价差和比值将呈现缩小。建议在640-660元/吨区间多焦煤空焦炭,止损价差690-710元/吨,目标价差490-510元/吨。

瑞达期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: