【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

2019年沪深两市全年发行128只可转债,发行总规模2,689.79亿元。较2018年发行量增加51只,规模增加1,603.70亿元,创历史新高。发行人的行业不断丰富。次新股由于再融资需求大,成为转债发行人中颇具特征的一个群体。

基于市场对资产信用谨慎的态度,2019年民营发行的可转债占比较2018年减少了14个百分点,而国企融资占比相应增加了13个百分点。

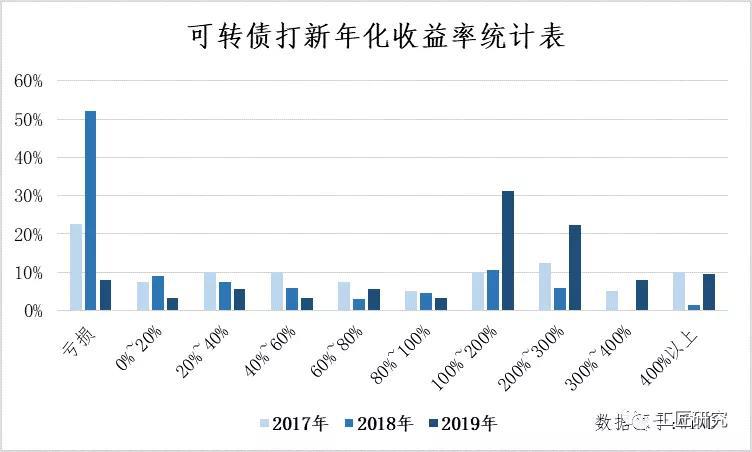

这一年,可转债打新收益明显改善,亏损的概率由2018年52%大幅降低至8%,而年化收益率超过100%的概率则从18%提高至71%,喜人的收益引来投资者追捧,2019年中签率明显走低。

但在参与发行认缴渠道方面,非原股东认购的发行量进一步向机构投资者集中2019年占比达34.04%,而一般投资者直接参与量有限仅占12.49%。

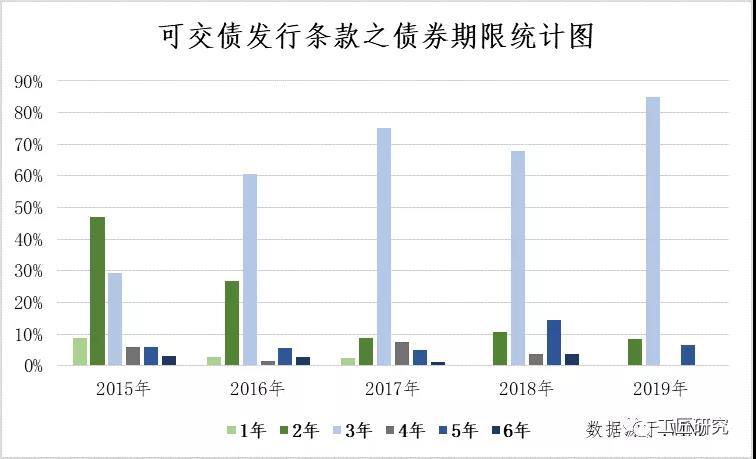

2019年可交债发行量平平,全年发行60只发行规模为834.15亿元。由于不似可转债标准化,发行条款差异化大,但与股灾2015年相比,短期限债券明显减少,2019年发行的可交债中85%为3年期。

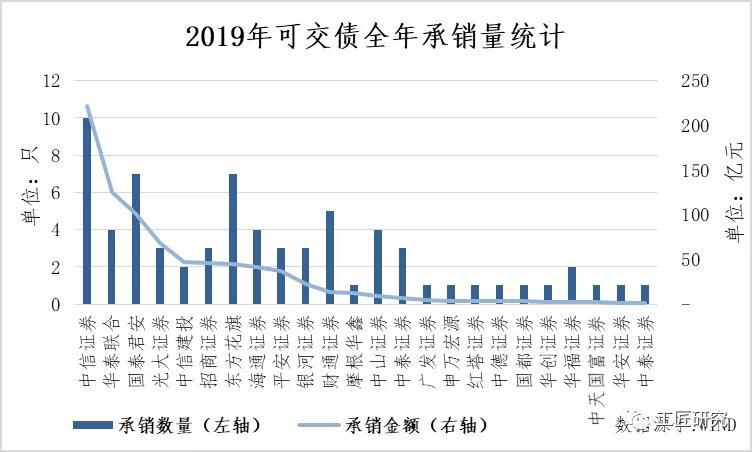

虽然去年可交债发行市场规模不大,但是服务的承销商却多达24家,而且业绩分化明显,头部券商成绩优异前三名承销量占全市场53%。

转债发行市场回顾

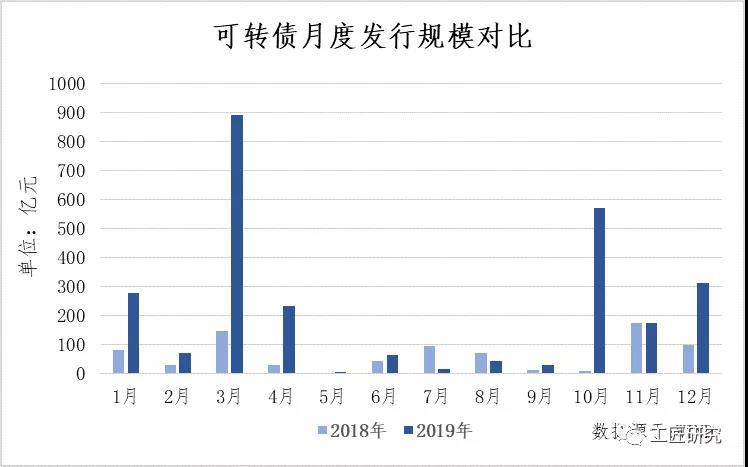

2019年全年发行128只可转债,发行总规模2,689.79亿元。较2018年发行量增加51只,规模增加1,603.70亿元,创历史新高。49%增量在一季度完成,41%在第四季度完成,参与转债市场的投资者能明显感到去年一整年发行的冷热转变,原因在之前半年度的跟踪回顾中已有所分析,这也是2019年度可转债发行市场的特色之一。

2016年之后再融资政策的收紧给了可转债市场一次快速成长的机会,自此可转债发行市场不断升温,2017年开始有明显扩张,发行数量和募集金额都持续增加。经过3年,发行人和投资者都对可转债有了更深的了解,未来可转债不再仅是定向增发的补充工具,而是有自己一片天地的融资工具、投资种类。

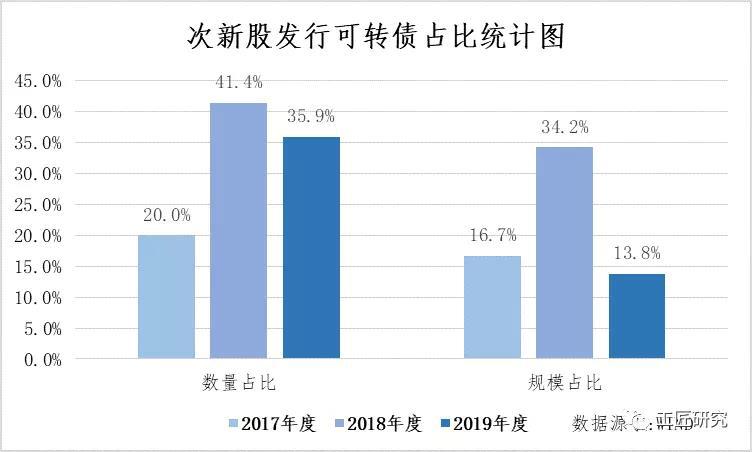

在半年度的跟踪回顾中我们曾发现次新股在发行人中占比较高,这是从何时开始的呢?鉴于定向增发融资难度的增加,虽然新上市企业可转债发行规模占比不大,但是再融资需求很大,可以看到次新股在发行人中占比在2018年翻了倍。由于新上市企业的披露数据较少,一般投资者参与投资时还是应该要多加小心。

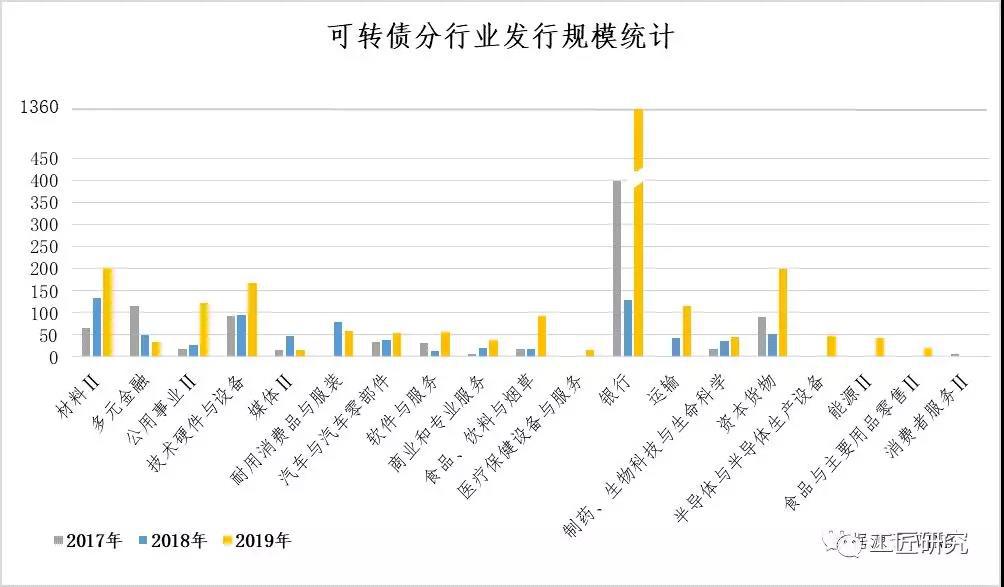

2019年可转债发行市场不仅体量在快速扩大,投资标的的行业分布也更加丰富了。由于上市的股份行和国有行市值体量巨大,一旦这个级别的若干个银行同时参与发行,就会使得这个行业发行量显得格外突出,2017年和2019年都是如此,而2018年的发行规模低是因为参与发行的银行均为市值体量小的农商行。占据着如此大体量的银行转债当然是不可忽视的拟投标的,但随着转债市场体量扩大,以及标的越来越丰富,专业投资者有更大空间施展拳脚。

2019年度央企发行规模占比有所提高,对应民营/公众企业的占比减少了。去年由于债券市场在持续暴雷,市场对资产信用的态度仍然比较谨慎,可转债投资者的选择态度也表现出了类似的变化。

2019年可转债的打新收益非常喜人。下表通过占款天数及上市首日收盘价统计了自2017年开始每一只转债打新的年化收益率,可以看到2019年打新亏损的概率大大降低,并且年化收益率达100%以上的概率明显提高。

2019年打新收益率明显改善吸引了更多的投资者来参与一级发行,从中签率数据上可以看到2019年的打新中签率持续比2017、2018年低。

发行认缴方面,2019年网下发行渠道占比明显增加,而网上发行渠道占比则相应减少。网下发行渠道认缴者均为机构投资者,网上发行渠道机构投资者或一般投资者均可参与。区分两种渠道可实现机构投资者参与网下发行时,在中签率不变的情况下,增加机构投资者的中签量。说明2019年可转债参与一级发行的投资者以原始股东和专业投资者为主。

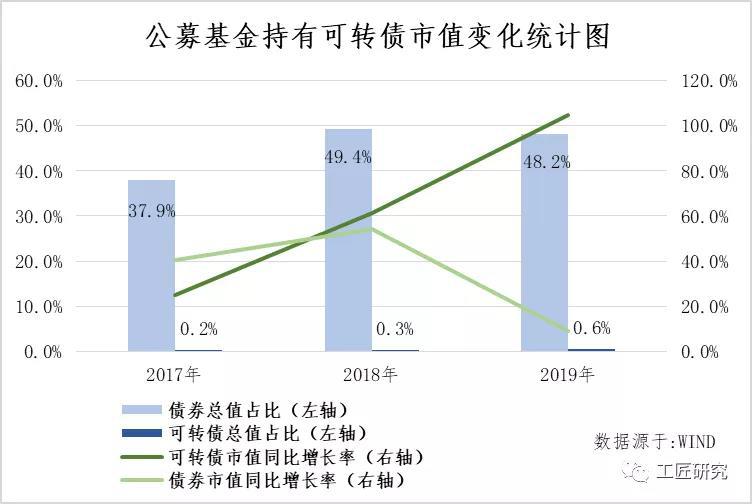

在2019年行情下,一般投资者直接参与一级认购量仅占12.49%,若想有更多机会,可以通过金融机构发行的产品参与可转债投资。公募基金是众多产品中的一种,具有一定代表性。债券是公募基金最主要的配置,由于可转债市场体量较整个债券市场而言很小,因此在公募基金产品市值中占比不大,但在逐年提高,并且增长速度很快。

对于一般投资者来说,在平价参与可转债投资的机会有限且交易对手以专业投资机构和原始股东为主的情况下,选择放心的管理人委托资金参与可转债投资不失为一种理性的选择。

交债发行市场回顾

可交换债券和可转换债券不同,以非公开发行的方式为主,由于标准化程度低,发行难度大,因此受宏观政策影响比较小,不容易呈现趋势性特征。2019年全年共计发行了60只可交债,发行总规模834.15亿元,是发行量平凡的一年。并且和可转债有所区别,各类型企业发行规模占比差异不大。

可交债的条款没有可转债的那么标准,在一定程度上每一只发行成功的交债都是投资者和发行方谈判定制的结果。2019年发行的可交债利率类型相对平衡,但持有到期收益率分散无明显特征。和股灾发生的2015年相比,期限在1~2年的短期限可交债已经明显减少,2019年发行的债券期限高度集中在3年,随着A股逐渐从股灾中恢复,投资者对于换股时间预期逐渐拉长。

由于可交债定制性高,发行销售难度明显大于可转换债券。这个市场不大,而参与这个狭小领域的承销商却不少,共有24家证券公司参与服务。头部证券公司承销业绩优异,承销规模排名前三的证券公司是中信证券(占比26%),华泰联合证券(占比15%)以及国泰君安证券(占比12%),承销量排名前三的证券公司是中信证券(10只)、东方花旗证券(7只)以及国泰君安证券(7只)。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: