进入2020年,国际原油市场没能延续2019年四季度的强劲反弹势头,反而出现较大幅度的下跌,其中WTI原油3月合约从1月8日创下的高点65.4美元/桶下跌至2月4日的49.45美元/桶,跌幅高达24.4%,进入技术上的熊市。

笔者认为,原油市场出现这么大的跌势,主要还是需求前景再次转淡,一方面,2019年四季度全球经济反弹的势头在2020年一季度没能延续,叠加中国春节消费季节性淡季和暖冬导致北美取暖油需求弱于预期等因素;另一方面,突发事件导致需求骤降,2019年12月至2020年2月,新冠肺炎疫情暴发,使得中国成品油消费接近停止,而中石化、中石油等炼化厂开工率大幅下降,中国原油需求出现较大幅度下跌。春节期间,原本由于假期因素,成品油需求就存在季节性回落,而在疫情冲击下,国内成品油需求骤降。整体来看,2月55家主营炼厂的原油加工量或环比下滑20%,同比下滑8%。

市场研究机构伍德麦肯兹(Wood Mackenzie)预计,2020年一季度,全球原油需求将减少约90万桶/日,接近目前全球原油消费量的1%。能源咨询公司IHS Makit预计,2020年,全球原油需求将减少约50万桶/日,这将是2009年以来首次出现同比下降的情况。

各大国际石油公司也认为,新冠肺炎疫情将减少国际原油需求。其中英国石油公司(BP)首席执行官Brian Gilvary预计,疫情导致的工业活动减少和航班取消,已使全球原油需求减少20万—30万桶/日;康菲石油公司首席执行官Ryan Lance预计2020年全球原油需求增长量,将比此前预计的100万桶/日减少10万—20万桶/日。

供应方面的利好也被市场消化,减产越来越难以刺激价格反弹。目前,OPEC+减产执行较好,但非OPEC原油产量反而在增长。据标准普氏能源资讯统计数据显示,1月,OPEC原油产量为2908万桶/日,较上月减少约47万桶/日,降幅约1.6%。其中,沙特阿拉伯继续超规格执行减产计划;利比亚的原油供应因港口封锁持续下降;伊拉克和尼日利亚则未能履行减产协议,原油产量继续超过配额要求;委内瑞拉的原油产量升至82万桶/日,较上月增加13.89%。

非OPEC方面,2019年2月,美国的原油产量突破了1200万桶/日,并继续增加,截至2019年12月下旬,该数值已达到1290万桶/日,并有望在2020年轻松突破1300万桶/日。全球石油供给端表现为明显的“一增一减”的博弈,OPEC+仍维持了较高水平的减产,特别是沙特阿拉伯带头承担了减产任务,而美国原油产量达到历史新高。根据EIA的数据,目前美国已经成为全球最大的石油生产国,2019年的原油产量将达到1230万桶/天,高于2018年的1100万桶/天。

展望未来,OPEC+进一步加码减产遇到越来越大的阻力和分歧。2月4—6日,OPEC+联合技术委员会(JTC)讨论深化减产与提前召开OPEC+大会等议题,JTC给出了再度减产60万桶/日的建议,还建议将减产延长至二季度末。

俄罗斯对此态度模糊。据路透社报道,2月6日,俄罗斯外交部长拉夫罗夫表态,将支持OPEC+减产措施。但2月7日,俄罗斯能源部长诺瓦克表示,中国新冠肺炎疫情可能导致全球原油需求减少15万—20万桶/日,俄罗斯需要更多时间来评估市场情况。诺瓦克认为,目前尚无明确迹象显示,中国对俄罗斯能源需求出现下降,且由于美国原油产量增长放缓,全球原油市场仍将保持稳定。

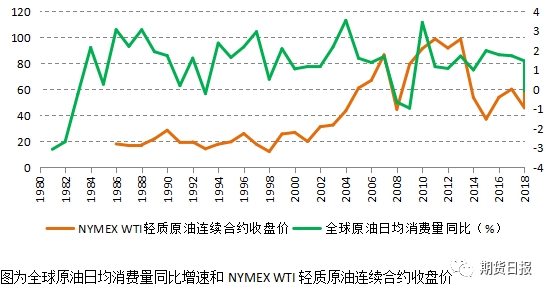

原油供求越来越难以再平衡。EIA数据显示,2018年全球原油日均消费为9984.3万桶,预计2019年为9975.5万桶,需求轻微下滑。而2019年全球原油日均产量约为1亿桶,全球原油过剩约24.5万桶。如果2020年全球原油需求下滑1%,考虑2020年一季度全球OPEC+减产力度较2019年增加90万桶/天,那么全球原油供求可能还不能实现再平衡,继续呈现小幅过剩的格局。如果OPEC+减产不能持续到年底的话,那么过剩量可能超过60万桶/天。

此外,笔者认为新冠肺炎疫情可能推迟中国经济反弹的时间,全球经济也有可能受到影响,需求不确定性很大。因此,国际原油价格下行风险并没有解除,只有寄希望于跌至美国页岩油成本触发美国原油自发减产。

鉴于需求前景不乐观和原油价格下行风险,投资者可以运用芝商所原油期货(合约代码:CL)进行风险对冲。其中,NYMEX WTI休斯顿原油期货合约是可以实物交割的。在亚洲各国原油进口寻求多元化,尤其是加大美国原油进口的的背景下,NYMEX原油期货在对冲风险方面发挥了重要作用。(作者单位:宝城期货)

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: