原标题:非银配置力量不强——1月中债登、上清所托管数据点评

文:周岳、马航 来源:岳读债市

特别声明

本公众号的观点、分析及预测仅代表作者个人意见,不代表任何机构立场,也不构成对阅读者的投资建议。本公众号发布的信息仅供《证券期货投资者适当性管理办法》中规定的专业投资者使用;非专业投资者擅自使用本公众号信息进行投资,本人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本人事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对公众号内容进行任何有悖原意的删节或修改。投资有风险,入市需谨慎。

基本结论

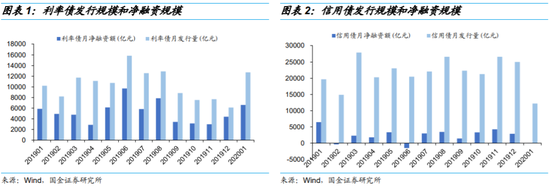

利率债发行量大幅增加,信用债发行利率下行:1月利率债发行量为12740.94亿元,同比上升24.80%,主要原因是地方债同比上升87.83%。净融资额方面,1月利率债净融资额为6615.94亿元,同比上升12.79%,同样主要是受去年同期基数和1月份地方债发行量影响。1月信用债发行量为12192.41亿元,同比下降38.08%,净融资额为-57.16亿元。企业债,公司债和同业存单净融资均为负值,其中降幅最大的为同业存单,同比下降198.68%

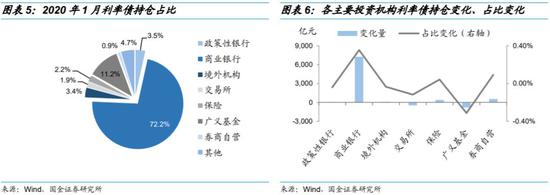

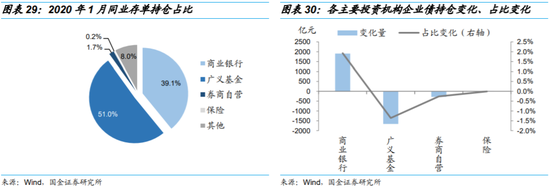

商业银行大幅加仓同业存单:1月信用债托管量环比提升,主要源于超短融和中票增加较多所致。从持仓占比的变化看,商业银行加仓信用债,广义基金减仓信用债。分机构来看:1月份商业银行是增持信用债的主力,主要加仓品种为同业存单,并减持企业债,偏好缩短久期;证券公司和保险机构对信用债的配置力量较弱,证券公司小幅减持同业存单,保险机构也对同业存单有所减持。

总结:1月份,商业银行和券商对利率债有不同程度的增持。这主要是因为利率债供给量尤其是地方债有着大幅度的显著提升。1月商业银行在信用债表现较为强势。商业银行上月份大幅减持信用债,1月份显著增强了在信用债的配置力量,在利率债中仍保持重要的配置力量。从绝对量上看,其持仓增量主导了1月的信用债投资结构。而商业银行对信用债的投资结构变化,主要体现在对超短融的增持。1月份银行在利率债延续了强势的表现,分不同类型银行来看,全国性商业银行的配置力量起主导力量,其对利率债增持量为信用债的近两倍。广义基金配置在利率债和信用债中均与汇总数据变化呈相反方向,大幅减利率、大幅减信用,利率主要减持了地方政府债,信用主要减持同业存单;保险机构和证券公司在信用债中配置力量均减弱,保险机构少量加仓信用债、证券公司少量减持信用债;保险机构和证券公司在利率债中配置力量维持原水平,受供给影响小幅加仓利率债,利率债上增持较多地方政府债。

风险提示:1)利率、信用利差超预期上行;2)市场风险事件带来的冲击;3)新型冠状肺炎疫情控制不及预期。

在地方政府专项债放量发行带动下,1月利率债发行规模大幅上升,商业银行和券商是加配利率债的主力。信用债方面,1月发行量和净融资额均有所下降,商业银行是仍增持信用债的主力,其他机构配置力度较弱。

一、供给端:利率债发行大幅增加,信用债发行利率下行

受地方债发行量大幅上升影响,利率债发行大幅增加。1月利率债发行量为12740.94亿元,同比上升24.80%,主要原因是地方债同比上升87.83%。净融资额方面,1月利率债净融资额为6615.94亿元,同比上升12.79%,同样是受去年同期基数和1月份地方债发行量影响。

1月利率债发行利率继续上升,发行年限大幅延长。1月利率债加权平均发行期限[1]为10.37年,比上月增加2.17年,加权平均票面利率为3.32%,较上月上升22bps。

信用债发行量和净融资额均有所下降。1月信用债发行量为12192.41亿元,同比下降38.08%,净融资额为-57.16亿元。企业债,公司债和同业存单净融资均为负值,其中降幅最大的为同业存单,同比下降198.68%。

1月信用债发行期限小幅上升,发行利率有所下降。1月信用债加权平均发行期限为1.34年,比上月拉长0.17年,加权平均发行利率为2.89%,比上月下降63bps,随着摊余成本法基金的密集发行以及无风险利率的下降,信用债的发行利率也快速下行。

[1] 以发行额为权数,下同。

二、利率债需求端:商业银行加仓倾向明显

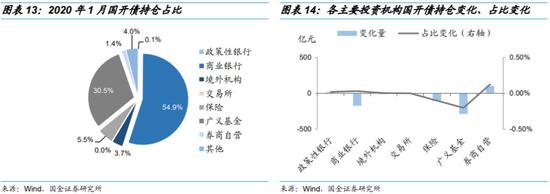

1月利率债托管量为52.87万亿元,环比续增7472.84亿元。绝对量上看,全国性商业银行依旧是加仓的主力机构,1月份其持仓28.82万亿元,较上月增加5970.45亿元。广义基金、交易所是减仓机构。从持仓占比的变化来看,商业银行加仓倾向明显,持仓占比较上月增加0.35个百分点,而广义基金持仓占比减少0.31个百分点。

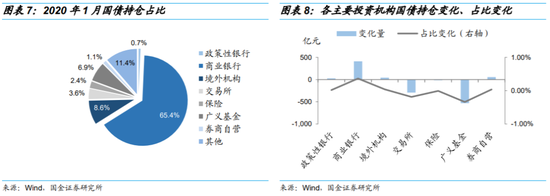

1. 记账式国债

1月记账式国债托管规模为15.28万亿元,环比减少225.80亿元。商业银行是加仓主力,加409.18亿元。广义基金是减仓主力,减持国债531.64亿元,持仓占比减少0.34个百分点。交易所也分别减持国债293.57亿元。

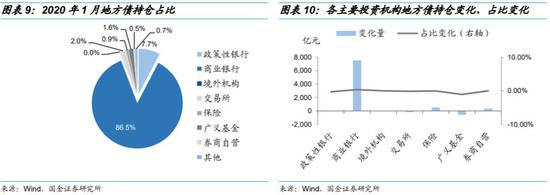

2. 地方政府债

1月地方政府债托管量为21.90万亿元,环比增加7850.64亿元。商业银行对地方政府债进行了大幅度增持,其中全国性商业银行增持了5990.17亿元,持仓占比较上月上升0.1个百分点。交易所在上月加仓地方债后,1月份所有减仓,减持了179.69亿元的地方债投资。

3. 政策性金融债

1月政策性金融债托管量为15.68万亿元,环比减少152.00亿元。全国性商业银行减持较多,减持了520.54亿元的政策性金融债,持仓占比较上月减少0.3个百分点,减仓倾向明显。保险对政策性金融债也有比较强的减仓力度,其减持110.20亿元的政策性金融债,持仓占比较上月减少了0.07%。

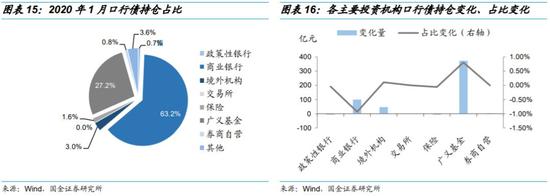

具体区分国开债、口行债及农发债来看:1月加仓国开债的主体是券商,持仓占比较上月增加0.12个百分点。减仓国开债的机构主要是广义基金,减持量为288.30亿元,持仓占比较上月下降0.20个百分点。

口行债的主要增持机构为广义基金,增持量为373.77亿元。商业银行、境外机构和券商对口行债均有所增持,增持量分别为100.08亿元、46.62亿元和3.44亿元。

农发债的主要减持机构是全国性商业银行,减仓量为482.58亿元,持仓占比较上月减少0.8个百分点。广义基金大幅增仓农发债,增持量达223.54亿元,持仓占比较上月上升0.74个百分点。

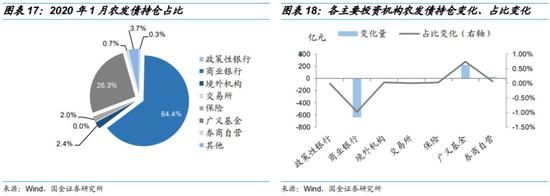

总结来看,1月利率债托管量环比续增,地方政府债有着非常显著的增幅。分机构来看:商业银行是配置利率债的主力,其中全国性商业银行、农商行和农合行均有所增持。品种上商业银行更偏好地方政府债;券商对于利率债的加仓趋势比较明显,且偏好的品种也为地方政府债;保险机构、境外机构和政策性银行的增持力度比较一般,只有少量的增持;广义基金和交易所整体配置力量有所减弱,广义基金减持较多地方政府债,交易所则减持较多国债和地方政府债。

三、信用债需求端:非银配置力量较弱

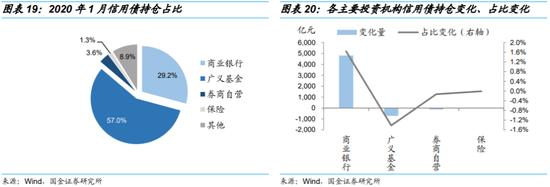

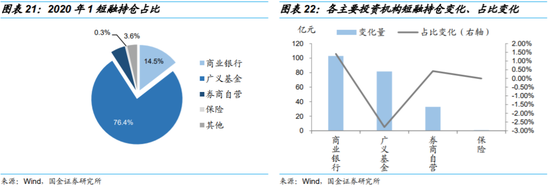

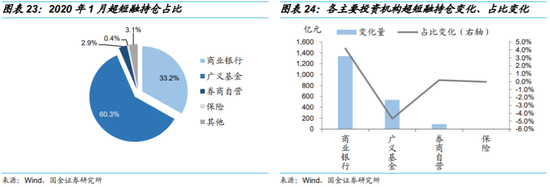

需求端方面,1月信用债托管量为22.29万亿元,环比续增4186.67亿元,商业银行为绝对的增持主力。具体来看,商业银行增持信用债4810.77亿元,持仓占比增加1.6个百分点。保险机构有少量增持,增持量为38.72亿元;广义基金和券商均减持,减持量分别为723.50亿元和128.38亿元。

1. 短融[2] 超短融

1月短融托管量为4783.80亿元,环比增加271.50亿元。增持主力为商业银行,其1月持仓量为693.47亿元,较上月份增加102.99亿元,占比上升1.41个百分点。券商对短融有小幅度增持,增持量为32.94亿元,持仓占比上升0.42个百分点。城市商业银行有小幅度减持,减持量为4.60亿元,持仓占比下降0.22个百分点。

1月超短融托管量为17516.39亿元,环比上升2092.40亿元。其主要增持机构为商业银行,增持超短融1339.83亿元,持仓占比较上月上升4.2个百分点;广义基金、券商和保险均有不同程度增持,增持量分别为539.11亿元、89.90亿元和3.55亿元。

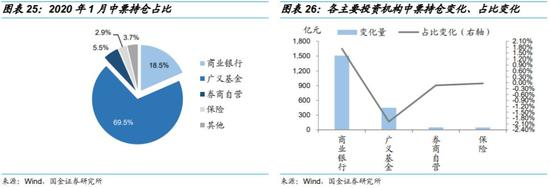

2. 中票

1月中票的托管量为64191.04亿元,环比续增2412.37亿元。各机构均有所增持,其中全国性商业银行增持幅度较大,加仓中票1509.87亿元,占比上升1.7个百分点。广义基金、券商和保险分别增持450.31亿元、49.80亿元和46.85亿元。

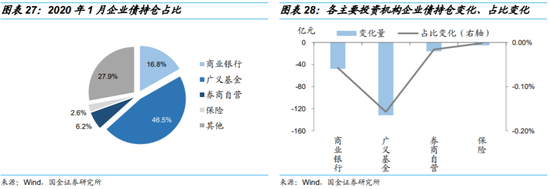

3. 企业债

1月企业债的托管量为29599.40亿元,较上月相比下降182.96亿元。分机构来看,所有机构均在不同程度减持企业债。从绝对量上看,广义基金减持较多,减持企业债131.95亿元,持仓占比较上月减少0.16个百分点。全国性商业银行和城市商业银行也有所减持,分别减持企业债69.29亿元和0.77亿元。

4. 同业存单

同业存单方面,1月托管量为10.68万亿元,环比减少406.64亿元。其中广义基金是主要减持方,减持量为1662.54亿元,持仓占比下降1.4个百分点。全国性商业银行在上月大幅增持同业存单后,1月开始减仓,减持量为124.15亿元。城市商业银行也有所减持,减持量为173.77亿元,占比下降0.14个百分点。

总结来看,1月信用债托管量环比提升,主要源于超短融和中票增加较多所致。从持仓占比的变化看,商业银行加仓信用债,广义基金减仓信用债。

分机构来看:1月份商业银行是增持信用债的主力,主要加仓品种为同业存单,并减持企业债,偏好缩短久期;证券公司和保险机构对信用债的配置力量较弱,证券公司小幅减持同业存单,保险机构也对同业存单有所减持。

[2] 不包含超短融。

四、总结

1月份,银行和券商对利率债有不同程度的增持。这主要是因为利率债供给量尤其是地方债有着大幅度的显著提升。1月商业银行在信用债表现较为强势。商业银行上月份大幅减持信用债,1月份显著增强了在信用债的配置力量,在利率债中仍保持重要的配置力量。从绝对量上看,其持仓增量主导了1月的信用债投资结构。而商业银行对信用债的投资结构变化,主要体现在对超短融的增持。1月份银行在利率债延续了强势的表现,分不同类型银行来看,全国性商业银行的配置力量起主导力量,其对利率债增持量为信用债的近两倍。广义基金配置在利率债和信用债中均与汇总数据变化呈相反方向,大幅减利率、大幅减信用,利率主要减持了地方政府债,信用主要减持同业存单;保险机构和证券公司在信用债中配置力量均减弱,保险机构少量加仓信用债、证券公司少量减持信用债;保险机构和证券公司在利率债中配置力量维持原水平,受供给影响小幅加仓利率债,利率债上增持较多地方政府债。

五、风险提示

1)利率、信用利差超预期上行;

2)市场风险事件带来的冲击;

3)新型冠状肺炎疫情控制不及预期。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: