作者:郑葵方,李思琪,建行金融市场部

原标题:【金研•深度】2月债市展望:债券收益率将震荡下行

(一)资金面:资金利率中枢将下行

发自武汉的新冠肺炎疫情蔓延,将对我国短期经济造成负面影响。截至2月2日,我国境内新增确诊病例2829例,累计报告确诊病例17205例;新增死亡病例57例,累计死亡病例361例;新增疑似病例5173例,累计疑似病例21558例。

与2003年的SARS疫情相比,本次疫情致死率低,但传染性强,因此全国各地加强隔离和封锁,限制人员流动,减少聚集,居民的消费需求将降低,企业开工时间延后。1月30日,世界卫生组织(WHO)宣布把这次中国武汉肺炎疫情列为PHEIC,即“国际关注的突发公共卫生事件”;美国1月31日宣布进入公共卫生紧急状态,拒绝过去14天内到过中国的外国公民入境美国,将对我国外贸产生冲击。随着疫情时间的延长,其对我国经济的负面影响将进一步加深,预计一季度乃至上半年的经济数据将大大受此影响。

疫情黑天鹅将导致我国经济超预期弱,为保证经济处在合理区间,预计政府将可能扩大积极财政政策,赤字率将升至3%左右,同时央行货币政策也将适当放松。人民银行货币政策司司长孙国峰在《中国金融》2020年第2期撰文表示,2020年将灵活运用存款准备金率、中期借贷便利、公开市场操作、常备借贷便利等货币政策工具,保持流动性合理充裕,促进货币信贷、社会融资规模增长同经济发展相适应,有效支持经济运行在合理区间。2月1日,央行副行长潘功胜接受记者采访时表示,将加大货币信贷支持力度,保持流动性合理充裕,强化对重点医用物品和生活物资生产企业的金融支持,更好地满足人民群众正常的金融服务需求,为打赢疫情防控阻击战、维护经济稳定发展大局提供有力支持。

春节假期后,公开市场有巨额逆回购到期,规模高达1.05万亿元。人民银行2月2日表示,为维护新冠肺炎疫情防控特殊时期银行体系流动性合理充裕和货币市场平稳运行,2月3日将开展1.2万亿元公开市场逆回购操作投放资金,超量对冲公开市场的巨额到期;同时央行降低公开市场操作利率,7天期和14天期逆回购中标利率分别为2.40%、2.55%,较上次均下行10BP。随着节后的现金回笼,市场资金面将相对宽松。预计央行还将可能操作MLF,引导2月LPR和资金利率中枢下行。

综上,由于疫情对经济增长的负面影响,央行将适度放松货币政策,全市场7天回购利率中枢将较1月下行,在2.4%-2.8%区间波动。

(二)利率债:债券收益率将震荡下行

如前所述,新冠肺炎疫情对我国经济增长造成负面影响,居民消费支出较以往减少,通胀压力将下降,CPI的涨幅可能低于市场预期,央行货币政策将可能适度放松予以对冲,资金利率中枢小幅下行,加之股市受此影响下跌,风险偏好降低,投资者将增加对债券的需求,以上因素均支撑债市走强,推动债券收益率下行。

2月利率债净供给将可能小幅减少。预计2月利率债将发行11200亿元,较上月减少1472亿元;净供给7172亿元,较上月减少140亿元。其中,国债将发行1800亿元,较上月增加100亿元,净供给134亿元,较上月增加1307亿元。政策性金融债将发行4400亿元,较上月增加约1280亿元,净供给2038亿元,较上月增加2170亿元。地方政府债券方面,1月发行7851亿元,其中,专项债发行7148亿元,完成提前下达1万亿元新增额度的55%。预计2月地方政府债券将可能发行(净供给)5000亿元,较上月减少2851亿元。

展望后市,由于疫情的影响,经济基本面、央行政策面、资金面、市场风险偏好、债券供给面均对债券利好,预计2月利率债收益率将震荡下行。但如果债券收益率短期内下行幅度过大,大量获利盘了结,或疫情得到有效控制,经济增速减缓下滑势头,市场风险偏好改善,均将使我国债券收益率触底反弹。预计2月10年期国债收益率中枢将在2.75%-3.05%区间波动。

(三)信用利差将小幅收窄,等级利差小幅走阔

1.高等级信用利差将小幅收窄

供给方面,2020年2月高等级信用债到期量为2599亿元,较1月增加316亿元,加之市场流动性宽裕的态势或将延续,高资质企业发债融资相对容易,预计2月份高等级信用债的供给量将会上升。需求方面,尽管一季度地方政府债的密集发行将产生一定挤出效应,但在资产荒驱动下机构配置力度较大,有望顺利消化供给。受疫情影响,短期内实体经济走弱,企业信用债违约风险可能上升,高等级信用债是目前市场上少有的风险可控的高息资产,配置价值凸显。但目前高等级信用债的信用利差已处于低位,继续压缩的空间有限。预计2月份AAA级信用债的信用利差将小幅收窄。

2.等级利差小幅拓宽

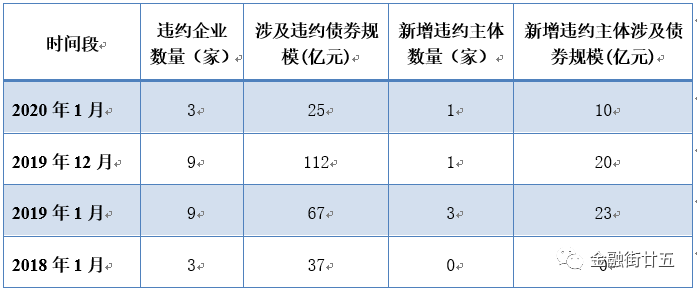

信用债违约方面,1月份违约情况较2019年12月有明显改善,违约企业数量和违约债券规模也低于历史同期水平。2020年1月份累计有3家企业发生违约,较上月减少6家;涉券规模25亿元,较上月减少87亿元。新增债券违约企业1家,为上市公司,与上月持平;涉及规模10亿元,较上月减少10亿元。主要原因是前期针对实体经济的政策利好频出,信贷、债券、股权“三支箭”政策组合同时发力,在解决民营企业和小微企业融资难、融资贵问题上取得了初步成效。2019年12月24日,国务院发布《关于营造更好发展环境支持民营企业改革发展的意见》,进一步采取措施支持民营企业改革。

表4:2020年1月境内债券市场违约情况

展望后市,以下因素可能导致违约风险上升,从而使2月份等级利差将拓宽。

一是新冠肺炎疫情对实体经济产生冲击。为防止疫情范围扩散,国务院宣布春节假期延长,各地延迟返工政策也陆续出台,导致2月份工作日天数较少,宏观层面投资、消费、出口均受明显冲击,各类企业生产经营活动放缓。目前疫情仍处在爆发增长期,其负面影响将在2月份逐步显现,短期内企业信用基本面或将进一步恶化。此外,受疫情冲击,市场风险偏好将显著回落,投资者资产配置将继续向利率债、优质央企、国企倾斜,信用分化格局进一步加剧,局部的违约风险暴露值得关注。

二是地方政府债券发行带来的挤出效应。1 月 13 日,李克强总理召开国务院第四次全体会议,再次提出加快发行和用好地方政府专项债券,带动扩大有效投资。截至1月末已发行地方政府债7850亿元,同比增加3671亿元,发行进度较往年大幅提升。据中金预测,2 月份地方债发行量可能达到 6000 亿元左右,规模较去年提高2000-3000亿元,可能对信用债发行造成挤出效应,增大企业的潜在违约风险。

但整体来看,2月份等级利差的拓宽幅度有限。

从资金面来看,为缓和疫情对经济活动的冲击,中央将继续强化逆周期调节,加大货币信贷支持力度,保证市场流动性合理充裕。2月3日央行开展1.2万亿元公开市场操作投放流动性,超量对冲节后到期的1.05万亿元,此外还将进行普惠金融定向降准动态考核,或将释放长期资金3000亿元。因此,相比1月份,2月份的流动性扰动因素减少,资金面稳中偏松,或限制等级利差的拓宽幅度。

从政策面来看,2019年12月监管发布《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》,要求现金管理类理财产品杠杆水平不得超过120%,不能投资低评级、长久期和永续债、银行资本补充工具等产品。随着非标监管趋严,理财净值化转型的推进,机构的风险偏好受到压制,信用债久期呈缩短趋势,长久期、低资质的信用债需求恶化,等级利差有扩大的压力。2月1日,人民银行、财政部、银保监会、证监会、外汇局联合出台了《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,加大对疫情防控相关领域的信贷支持力度,要求提高债券发行效率,发行人可延期披露一季报,适当提高存款准备金考核容忍度,不得盲目抽贷、断贷、压贷,鼓励续期、下调利率等措施。短期来看,有利于缓解疫情期间企业的再融资压力,等级利差拓宽幅度有限。

3.同业存单的发行量将增大,发行利率仍将维持低位

2月份同业存单的到期量为1.15万亿元,较1月份年增加4397亿元,同业存单滚动发行压力上升,预计2月同业存单发行量将增加。但考虑到目前货币政策环境偏松,2月份货币市场利率中枢将小幅下行,预计发行利率仍将维持低位。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: