就在上周土耳其国有银行争先恐后地抑制里拉汇率崩溃之时,至少有一家基金砸下大笔赌注押注里拉的下跌才刚刚开始。

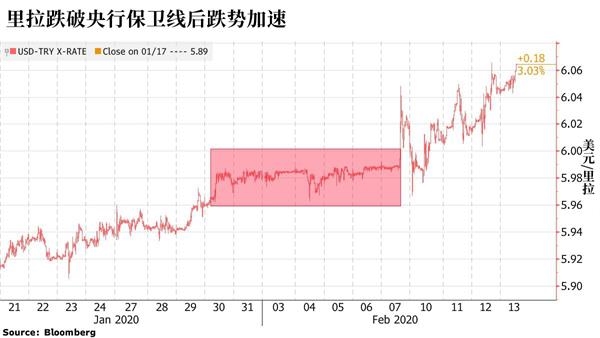

上周五,里拉兑美元汇率自去年5月底以来首次跌破1美元兑6里拉的关口,突破了该国国有银行一直在捍卫的关键水平。土耳其政府支持的银行当时试图通过卖出美元来阻止里拉贬值,但仍无法阻止里拉创下五个月来最大的盘中跌幅。

根据美国存管信托结算公司(Depository Trust & Clearing Corporation,DTCC)的数据,里拉/美元跌破6关口数分钟后,就有人执行了5亿美元的涨期权价差组合。如果里拉/美元在8月7日之前贬值至6.5至7.3区间(此前的纪录低位为7.2362),这个组合就能获得回报。数小时后,又出现了一笔2.5亿美元的相同押注,前后两笔押注的行权价、溢价和期限均相同。

这些押注表明,投资者对土耳其银行在现货市场采取共同努力阻止里拉贬值的行动效果并不抱希望。据了解此事的交易商称,上周土耳其的大小银行一共抛售了至少40亿美元来支持本国货币,本周前两日又抛售了5亿美元。

投资者表示,这些抛售美元的行动只能暂时遏制里拉在新兴市场中蔓延的溃败,但防御措施可能无法持久。这些干预措施还可能扭曲市场并加剧经济失衡,如果经济失衡促成了过度的货币宽松,则会反过来给里拉带来压力。凯投宏观(Capital Economics)驻伦敦的资深经济学家杰森·图维(Jason Tuvey)预测今年里拉将下跌约20%,他表示:

“(土耳其)决策者干预里拉的时间越长,无序调整的风险就越大。已经有迹象表明,尽管土耳其经济过去一年出现强劲复苏,但经常账户却因此出现了新的恶化迹象。”

自去年7月份以来,土耳其央行累计降息1250个基点,已使土耳其的基准利率低于通货膨胀率,促使家庭和公司逐渐转向美元储蓄帐户,并导致外国投资者加速撤离资本。

然而,在近期货币企稳和通胀放缓的鼓舞下,土耳其央行仍决心继续采取进一步的降息措施,尽管降息速度可能会减慢,并参与总统埃尔多安提振经济所需的刺激政策。埃尔多安一直承诺要将利率降至个位数,并认为通胀将随之下降。这反映了他的非正统观点,即较低的借贷成本对降低物价更有效,而世界上大多数经济学家和央行都认为事实与此恰恰相反。

高盛现在预计土耳其基准利率将在第一季度末下调至10.75%(此前预测为11.5%),在第二季度末达到10%(此前预测为11%),在第三季度末达到9.75%,然后保持不变直到2020年底。彭博1月份的调查显示,大多数经济学家都预测,土耳其的利率将在今年年底降至9.5%,然后在2021年第二季度降至9%。

2月19日,土耳其央行将召开政策会议。

自1月底以来,随着看空里拉的情绪蔓延,1个月期delta值为25的风险反转率翻了超过一倍。该指标用于衡量溢价投资者在期权市场上支付用于出售而不是购买货币的溢价。

自2月7日开头提及的大笔期权交易启动以来,里拉贬值的幅度不足1%,但现在它已经突破了关键支撑位,跌破了一直支撑着汇价的窄幅区间,并迅速为进一步的贬值打开了道路。荷兰合作银行(Rabobank)驻伦敦的策略师皮特·马蒂斯(Piotr Matys)表示:

“该货币对似乎一直被固定在6.00水平,但一旦价格暴跌时,美元兑里拉可能会朝着2019年5月的高点6.2457飞涨。”

(文章来源:金十数据)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: