1、上游成本支撑走弱

2、PTA装置开工率维持高位,库存出现累积

3、乙二醇库存小幅累积,但压力暂时不大

4、疫情影响物流短阶段运输不通畅

5、疫情影响下游复工推迟,对原材料需求跟进不足

策略方案:

1、上游状况

春节期间受疫情影响,PTA和乙二醇上游原料大幅回落。节后布伦特原油和美元油、日本石脑油较节前跌幅均达7%以上,PX跌幅超3%,对国内化工品成本支撑大幅走弱。

原油后市来看,供给端,欧佩克加强减产,沙特、伊拉克产量下降;美国原油产量增至1300万桶/日关口;美国炼厂开工大幅回落,商业原油库存呈现回升。地缘局势方面,地缘局势动荡仍对油市构成潜在支撑。新型冠型病毒疫情利空短期原油需求,市场避险情绪显著升温,恐慌抛压情绪冲击短线原油价格;而中东地缘局势动荡及欧佩克计划提前召开会议对下行空间有所限制;预计国际原油期价呈现震荡下探走势,对化工品成本支撑继续偏弱。

截至1月31日,亚洲PX价格为764美元/吨CFR中国和746美元/吨FOB韩国,较上月下降77.08美元/吨。国内情况来看,中石化PX1月结算价格6700元/吨(现款6670元/吨),较12月份降55元/吨。2月挂牌价格为6750元/吨,较1月份降150元/吨。目前国内PX装置开工率77.88%,PX装置未见明显变化,浙江石化PX一线开机率由上月6-7成,提升至8-9成。海关统计,2019年12月我国PX当月进口量为1210283.215吨,累计进口量为14978253.944吨,当月进口均价为803.82美元/吨,累计进口均价929.74美元/吨,进口量环比下降1.83%,进口量同比下降19.3%。由于2019年PX新增产能较多与石脑油价差由年初500美元/吨附近下降至目前230美元/吨左右。本月受供应压力及疫情影响预计弱势调整。

图:上游原料价格

图:PX与石脑油价差

图:PX进口量走势图

2、供应状况

PTA供应情况

节前,PTA产能大幅投放,新凤鸣220万吨/年的PTA装置在10月底和11月分别释放了110万吨/年的产能。新疆中泰120万吨/年的PTA装置12月底投产,恒力石化4期250万吨1月份出产品、5期250万吨产能计划2020年1月份投产目前有延迟。节前PTA产品累计损失产能在510.75万吨,开工率89.48%。春节期间随着逸盛大连225万吨/年装置重启(该装置于12月29日开始检修)、华彬石化140万吨/年装置开始检修(计划检修为期一个月),逸盛宁波65万吨进入检修,重启时间待定。春节期间截至目前损失产能减少20万吨/年,达490.75万吨,损失产能环比节前增-3.92%,开工率升至90.16%,较节前提升0.68个百分点,主要受新增差能投放及闲置产能排除计算影响,目前整体开工率维持高位,库存高达近200万吨,较节前增加约30%。1月份PTA产量达390万吨,2月份预计略有增加。

海关统计,2019年12月我国PTA当月进口量为60127.96吨,累计进口量为963694.11吨,当月进口金额为3613.45万美元,累计进口金额为71890.29万美元,当月进口均价为600.96美元/吨,累计进口均价745.99美元/吨,进口量环比下跌27.56%,进口量同比上涨27.022%,累计进口量比去年同期上涨27.84%。

海关统计,2019年12月我国PTA当月出口量为60502.22吨,累计出口量为691690.44吨,当月出口金额为3592.01万美元,累计出口金额为51720.86万美元,当月出口均价为593.70美元/吨,累计出口均价747.75美元/吨,出口量环比上涨45.056%,出口量同比上涨15.27%,累计出口量比去年同期下跌17.72%。

图:PTA社会库存走势图

图:PTA开工率走势图

乙二醇供应情况

2020年1月,乙二醇产量74.07万吨,较上月增加7.4万吨,增幅11%,华东主港地区乙二醇港口库存约57.15万吨,较上月增加12万吨,进口量受春节影响减少至76.92万吨,总供应量150.99。港口库存受春节及疫情影响物流运输,到货量增加提货量减少,呈现累积状态,据隆众统计受河南能源洛阳装置重启出料带动,目前乙二醇工厂开工率较节前有所提升,行业整体开工负荷72.46%;其中一体化装置开工负荷68.85%,与节前基本持平,煤制乙二醇装置开工77.14%,较节前提升3.02%。整体供应略有回升,但压力不大,后市关注新增产能投放进度。

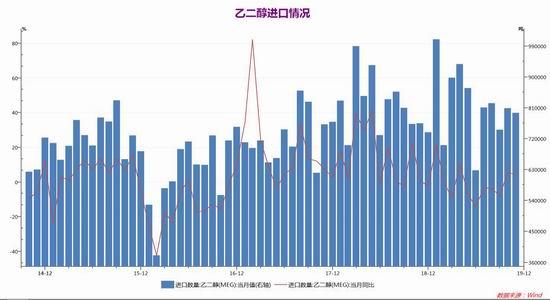

海关统计,2019年12月我国乙二醇当月进口量为921037.65吨,累计进口量为9958510.69吨,当月进口金额为51167.08万美元,累计进口金额为597872.92万美元,当月进口均价为555.54美元/吨,累计进口均价600.36美元/吨,进口量环比上涨15.89%,进口量同比上涨24.63%,累计进口量比去年同期上涨1.62%。

海关统计,2019年12月我国乙二醇当月出口量为472.59吨,累计出口量为11658.98吨,当月出口金额为97.84万美元,累计出口金额为1459.51万美元,当月出口均价为2070.27美元/吨,累计出口均价1251.84美元/吨,出口量环比下跌3.75%,出口量同比上涨34.61%,累计出口量比去年同期上涨156.69%。

图:2020年乙二醇新产能投放计划

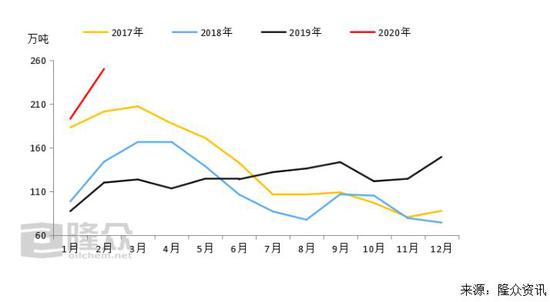

图:乙二醇库存情况

图:乙二醇进口情况

3、合同货报价状况

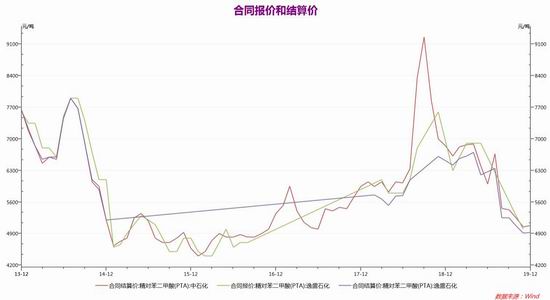

PTA合同货方面,中石化2月PTA结算价格执行5100元/吨,较上月结算价格持平。中石化10月PTA挂牌价格暂执行5200元/吨,较1月挂牌价格无变化。

乙二醇合同货方面,中石化2月乙二醇结算价格执行5470元/吨,较上月结算价格持平。中石化1月乙二醇挂牌价格暂执行5400元/吨,较1月挂牌价格无变化。

截至1月23日PTA华东市场报价在4740元/吨,较上月下跌约130元/吨,乙二醇华东市场报价在5100元/吨,较上月基本持平,节后现货市场数据尚未形成,预计进一步下挫。国内PTA生产商动态加工费处于600-650元/吨左右,12月份处在300-450元/吨左右,生产商盈利水平从处于低位。乙二醇成本,煤制乙二醇市场毛利为-123元/吨;甲醇制乙二醇市场毛利为-1217.6元/吨;乙烯制乙二醇市场毛利为-85.75美元/吨;石脑油制乙二醇市场毛利为-5.46美元/吨。

图:PTA月度合同报价

图:PTA价格与利润走势

图:乙二醇利润价格走势图

4、聚酯化纤状况

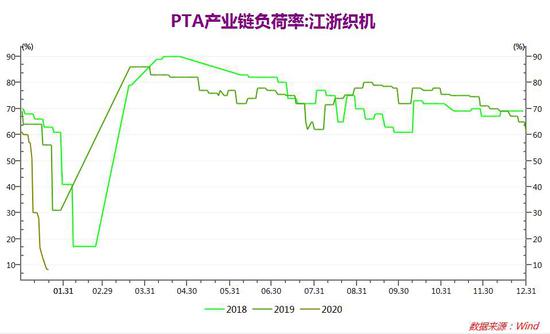

1月受春节假期影响,下游放假停工,需求逐步减弱下,国内聚酯工厂及终端企业陆续停机检修,如桐昆、新凤鸣、恒逸、三房巷、仪征等工厂,且受疫情影响,有前期检修装置推迟重启,如百宏、申久等。截至2020年1月31日,聚酯开工率回落至68.97%,1月聚酯行业平均开工为77.08%,环比下滑8.05%。终端织机开机率1月份平均36.81%,环比减少17.15%,截至1月21日织机开机率回落至8.3%。受疫情影响下游开工推迟至正月15以后,由于节后是服装赶工出货高峰季节,国内疫情影响,不管国内还是出口订单都面临交货延迟情况,甚至面临违约情况,国际贸易部分受限制出口也面临压力,再次物流受限、产业链交通运输不通畅引起库存累积,预计2月份下游需求萎靡。

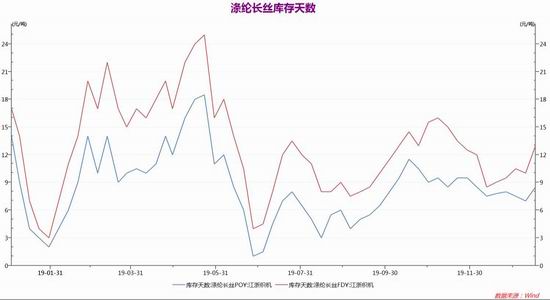

春节前终端织造行业多已完成节前备货,需求急剧下滑,印染、织造企业大面积停车,进入春节放假阶段,因此聚酯降负力度仍不及服装纺织需求萎缩程度,行业供需矛盾凸显,1月市场处于累库阶段,涤纶长丝库存天数增加。聚酯纤维价格出现回落,截至2月3日,CCFEI涤纶短纤价格指数报6943.33元/吨,CCFEI涤纶POY价格指数报7170元/吨,CCFEI涤纶DTY价格指数报8850元/吨。

图:聚酯工厂开工率

图:江浙织机开工率

图:聚酯及终端产品价格

图:涤纶长丝库存天数

二、价差结构情况

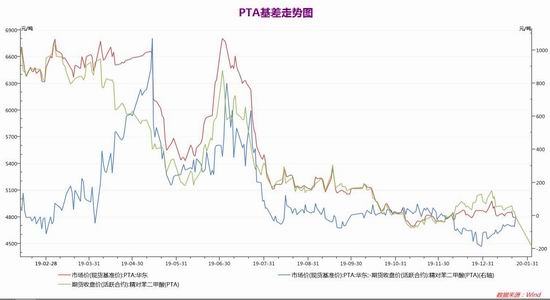

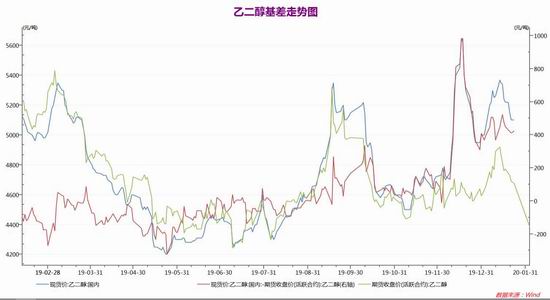

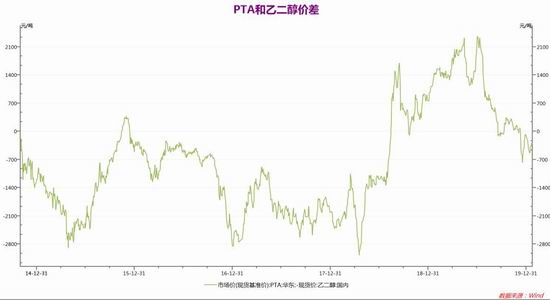

从历史基差走势图,截至1月23号PTA基差处在0轴附近,较上个月走强100左右,随着PTA期货市场开始,受疫情影响PTA期货价格大幅下挫,预估基差将继续大幅走强。乙二醇基差截至1月23日报424从上月份1000多缓慢回归,但受疫情影响,乙二醇期价下挫,预计基差将重新走强。乙二醇05-09合约价差从-70附近回至62,因乙二醇库存压力不大,近月合约受疫情影响及下游复工缓慢预计近月合约偏弱,可尝试买远空近,目标200。PTA因短期供应压力较大,05合约近期供需矛盾严重,可尝试买远抛近目标150以上。PTA和乙二醇价差从2019年7月份2000左右缩窄到目前基本持平,目前乙二醇利润为负,整体开工率较低,预计继续下跌空间有限,PTA在高开工环境下进一步下跌的概率较大,建议采取买乙二醇空PTA操作策略。

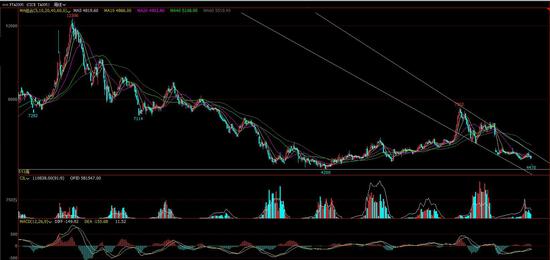

图:PTA基差走势图

图:乙二醇基差走势图

图:PTA近远月走势图

图:乙二醇近远月走势图

图:PTA近远月走势图

图表来源:wind资讯

三、观点总结

综上所述,上游原料方面,因国内疫情影响,上游原材料布伦特原油、美原油、石脑油、PX大幅下跌,对PTA、乙二醇的成本支撑大幅走弱,新型冠型病毒疫情利空短期原油需求,恐慌抛压情绪冲击短线原油价格,而中东地缘局势动荡及欧佩克计划提前召开会议对下行空间有所限制;预计2月国际原油期价呈现震荡下探走势,对化工品成本支撑继续偏弱。PTA供应方面,节前由于恒力石化4期、新凤鸣、新疆中泰等新增产能投放约480万吨,且装置检修力度较小,下游需求薄弱节前开始累库存,目前库存将近200万吨,较节前上涨将近30%,目前开工率达90%,供应压力较大。乙二醇供应方面,由于去年乙二醇装置一直处在亏损状态,产能投产不多,目前乙二醇工厂开工率较节前有所提升,行业整体开工负荷72.46%;其中一体化装置开工负荷68.85%,与节前基本持稳,煤制乙二醇装置开工77.14%,较节前提升3.02%。由于国内疫情影响物流方面受限,工厂出现累库现象,港口库存也出现累积,供应压力较节前有所增加,但库存压力不大,后期关注新增产能投放情况,一季度有大概350万吨左右新增产能投放预期,若投放顺利预计供应压力进一步增加。需求方面,一方面由于国内春节假期影响下游聚酯及终端纺织业停工放假,聚酯整体开工率回落至68.97%(实际情况可能更低),纺造业大部分停工。另一方面春节后是服装赶工出货高峰季节,由于国内疫情影响,不管国内还是出口订单都面临交货延迟情况,甚至面临违约情况,国际贸易部分受限制出口也面临压力,再次物流受限、产业链交通运输不通畅导致产业累库。供应增加,库存累积,下游需求难以恢复,PTA和乙二醇空头思路为主。但乙二醇整体供应压力小于PTA,且乙二醇生产基本处于亏损状态,或限制乙二醇下跌幅度。短期供需矛盾较大,建议采取买远抛近操作,PTA和乙二醇采取买乙二醇空PTA操作策略,单边操作上由于节后开盘跌停风险较大,单边暂且观望或遇反弹抓反弹抛空机会。

操作上,单边TA05合约第一线关注4200前期低点支撑,短期建议尝试轻仓追空,待风险得到释放或者疫情缓解关注上方缺口回补,继续采取逢高抛空策略。乙二醇单边,目前期价跌停至前期低位附近,关注前期低点支撑,期价整体趋势短期偏弱势调整,但跌幅有限,谨防超跌反弹。

套利:乙二醇05-09合约价差从-70附近回至62,因乙二醇库存压力不大,近月合约受疫情影响及下游复工缓慢预计近月合约偏弱,可尝试买远空近,目标200。PTA因短期供应压力较大,05合约近期供需矛盾严重,可尝试买远抛近目标150以上。PTA和乙二醇价差从2019年7月份2000左右缩窄到目前基本持平,目前乙二醇利润为负,整体开工率较低,预计继续下跌空间有限,PTA在高开工环境下进一步下跌的概率较大,建议采取买乙二醇空PTA操作策略。

【风险因素】

(1)上游原油、PX出现大幅上涨

(2)聚酯需求增加

(3)疫情快速得到控制,市场风险情绪降低

瑞达期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: