专题摘要:

本文旨在对疫情爆发之后的苯乙烯价格以及产业格局进行解读。疫情的爆发不仅在短期内冲击了上下游的生产销售情况,并且可能在更长的周期下产生影响。而节后伊始,苯乙烯期、现、上下游价格均出现明显下跌,也促使我们重新审视苯乙烯的基本面。

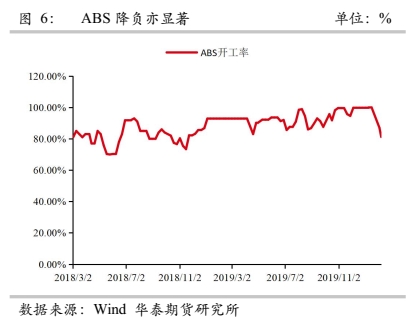

肺炎疫情冲击苯乙烯产业链:在苯乙烯的上下游中受到冲击最深的是苯乙烯的下游需求端。前期较早进入淡季的EPS行业降负最为明显,几乎面临全行业停产。PS行业的初始减负力度要小于EPS行业,但后期仍有继续下降趋势。ABS行业的开工情况也受到了明显的冲击,春节期间ABS行业降负达到12%。

苯乙烯自身的供给情况受影响程度要小于下游需求端。节后苯乙烯开工率下降至76.6%,下降幅度近10%。后期受下游需求的拖累或有进一步下降的可能。

本轮疫情与SARS疫情的对比:新冠肺炎疫情与03年的SARS疫情在一定程度上有相似之处,但是由于病毒的差异性以及宏观、外部环境的差异。两轮疫情并不直接可比。

除了在相关的防控政策上存在可以借鉴之处,并不建议投资者直接类比两轮疫情去做出投资决策。

下游恢复时间或慢于预期:下游行业的恢复可以分为两个阶段:由直接下游全面复工带动的复苏阶段,以及由终端下游需求拉动的复苏阶段。

其中各个地方政府颁布的复工政策,个别行业劳动密集程度,各地的人口流向以及复工条件是否具备都会影响到下游恢复的进程。对于终端下游带动的恢复,EPS、PS以及ABS行业高企的企业库存会成为较强的制约条件。

苯乙烯价格或在中期内保持低迷:新型冠状病毒疫情叠加苯乙烯产能扩张,使得苯乙烯库存逼近历史高位,后期去库压力巨大。而短期内苯乙烯能够有效去库的条件尚未具备,价格上行或存在较大压力。

1肺炎疫情冲击节后苯乙烯开盘即跌停

2020年注定是苯乙烯行情发生重大变化的一年。大幅扩产的步伐从2020年开始,供需格局转换以及长周期下的行业景气拐点或也将在2020年出现。恰好在这关键一年的伊始,一场始料未及的肺炎恶疫来袭,对苯乙烯及其上下游产业链都形成了明显的冲击。

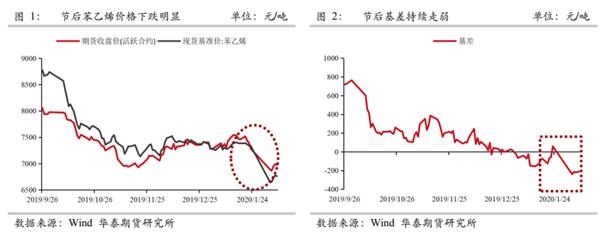

2020年鼠年春节结束后的第一个工作日,之前从未出现过停板的苯乙烯期货出现了跌停,EB2005合约价格下挫6%至6890元/吨。节后首日,由于各地的延长休假计划,苯乙烯现货市场交投仍然并不活跃,但石化资讯网显示的华东现货指数直接下跌880元/吨至6500元/吨。苯乙烯外盘价格跌幅同样显著,2月3日苯乙烯CFR中国美金盘价格下跌110美元/吨至820美元/吨。

2肺炎疫情冲击下的苯乙烯产业链

苯乙烯上下游中受到冲击最深的是苯乙烯的下游需求端。前期较早进入淡季的EPS行业降负最为明显,较节前水平环比再降20%至2.97%,几乎面临全行业停产的情况。对于此前已经停车,计划于春节节后复工的EPS企业也均宣布了重启的延后。

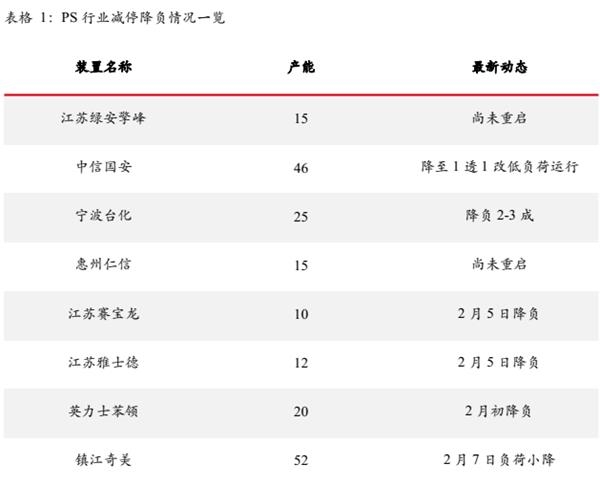

PS行业的初始降负力度要小于EPS行业,春节节后的开工负荷降至64.8%,较节前水平下降8.2%。然而,PS在节后一周里宣布了更多的减停计划:华东江浙地区除了原本宣布减停降负的绿安擎峰、宁波台化、镇江奇美外,江苏赛宝龙、江苏雅力德和英力士苯领也都先后宣布了2月降负的计划。

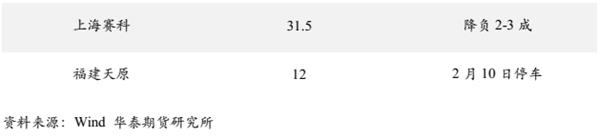

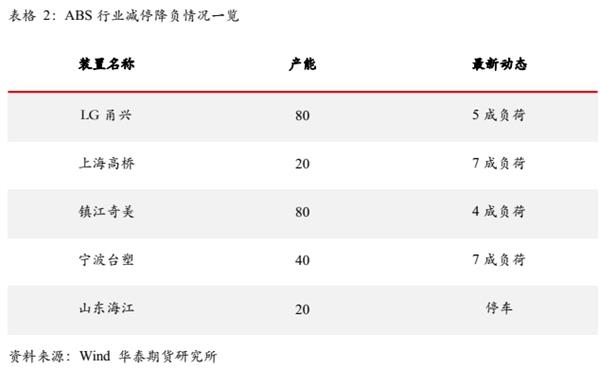

ABS行业是苯乙烯的三大主要大下游中利润情况最好、开工率最高并且供需方面最为稀缺的下游产业,但是受到疫情冲击,ABS行业的开工情况也受到了明显的冲击。春节期间ABS行业降负达到12%。2月6日隆众资讯数据显示全国85%的ABS石化厂进入降负模式,天津大沽、LG甬兴、宁波台化、惠州乐金、山东海江、上海高桥有所降负,吉林石化、辽通化工和镇江奇美未来也可能出现开工下调。

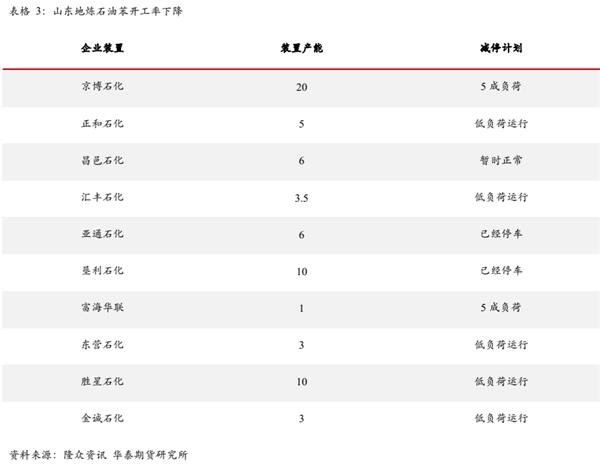

苯乙烯上游成本产品中的纯苯也受到疫情爆发的波及。受到肺炎疫情对中国宏观经济以及相应的原油需求影响,国际原油价格一度跌破50美元,成本重心下行之下,纯苯价格也随之下调,至本文撰写时,华东地区纯苯价格已回落至5500元/吨,较节前水平下降400元/吨。

纯苯上下游也出现了不同程度的降负。春节节后,隆众资讯评估纯苯开工率在69.7%左右,较春节节前下降6.9%。后期预计随着主营炼厂的开工率下降,或还存在下行的空间。纯苯对应的四大下游也多有降负,只是程度有所区别。苯胺以及己内酰胺行业降负超过10%,苯乙烯降幅接近10%,苯酚的开工率下行幅度相对稍小。

苯乙烯供给情况受影响程度要小于下游需求端。节后苯乙烯开工率下降至76.6%,下降幅度近10%。疫情期间,各地推行的交通管制措施导致提货不畅,工厂库存累积是第一阶段降负的主要原因。随着疫情的进一步发展以及下游工厂的大面积减停降负,需求端的弱势预期将倒逼供给端开始进一步减负。春节期间新近投产的浙石化苯乙烯装置,在尚未进入高负荷生产状态下就宣布了检修计划,供给端的弱势也由此可见一般。

32003年“非典”疫情与此次肺炎疫情的对比

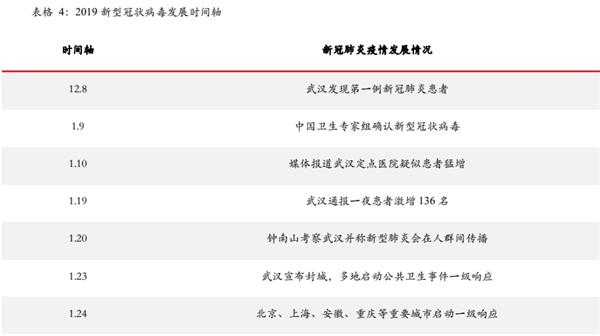

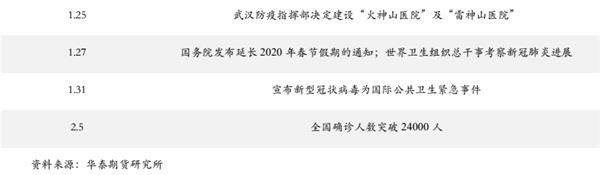

有关此次肺炎疫情对行业影响的分析,行业内普遍采用与2003年“非典”疫情对比的方法。以从广东佛山发现第一例“非典”患者算起,“非典”疫情始于2002年11月16日。至2003年7月2日,广东全省再无非典病例患者,2003年7月13日,全球非典患者人数,疑似病例人数均不再增长,非典疫情宣告结束。以上述时间节点计算,非典疫情在中国持续时间长达半年。本轮疫情与“非典”在爆发季节,致病病原体以及传染模式上都有较高的相似性。在一定程度上,两场传染病对人民生活的影响存在可比性。

在2003年“非典”爆发期间,疫情得到控制的最重要的一个时间节点就是政府升级防控手段,采取强制隔离措施的时间点。在强制手段被采取之后,虽然因为潜伏期以及执行时间等原因,短时间内新增确诊人数仍然保持增长。但是在措施生效后不久就可以发现,新增确诊人数的增速开始率先下滑。9至10天后,新增确诊人数也有下滑,这是疫情得到控制的领先指标。之后再经过5周左右,新增确诊人数趋于零增长,疫情得到完全控制。在此次新型冠状病毒肺炎疫情中,政府也有采取类似的措施,除了武汉地区的封城措施外,各地也均有类似的交通管制、延迟复工的政策推出。鉴于此类防控手段在“非典”时期被证明有效,我们在新冠肺炎疫情期间,相关隔离、管制政策会持续推出。

但是另一方面,本轮疫情的爆发与2003年“非典”存在不同。首先是新型冠状病毒导致的肺炎传染性和潜伏期都更长,加大了诊断和隔离的难度,潜在增加了疫情发展的时间。此外,宏观经济和行业层面的外部环境也发生了改变。2003年正值中国加入WTO,大宗商品迎来了近十年的牛市,而当下宏观经济正处于复苏的初期,外部环境也存在着与美国的博弈。综合来看,直接对比两次疫情做出投资方面的决策是不够严谨的。

具体而言,不建议苯乙烯商品投资者直接通过对比大宗商品板块在2003年疫情时的表现来提前布局拐点。若直接对比大宗商品价格在03年时的表现,不难发现商品价格的暴跌发生于疫情的扩散阶段,对应SARS疫情就是3月前后,大宗商品板块在这一阶段下降幅度最为显著。在之后的疫情爆发阶段,根据2003年SARS时的经验,商品价格会在这一阶段筑底并且酝酿之后的反弹。若直接根据历史经验,投资者可能认为会此次疫情的冲击至此已经结束,接下来就是筑底反弹的过程。在抗疫乐观的前提条件下,苯乙烯及其他商品的价格或会按照这样的路径反弹,但是在做具体投资决策时我们需要考虑风险因素的存在。我们认为,价格之所以能够在SARS疫情的爆发阶段企稳,其逻辑在于市场参与者在疫情扩散阶段会以线性外推的方式预期后期的疫情影响,而政府恰好在此时介入,采取强硬手段控制疫情,使得投资者的预期成为过度反应,反弹条件成立。因此疫情在爆发阶段能否得到控制才是价格是否见底的主因。由目前公开的数据可知,关于疫情发展的几个关键指标有拐头向下的趋势,但是国家政府仍然严阵以待而该方面的专家也对后期疫情发展暂时未下定论。疫情得控与否是相对后验的指标,往往需要到疫情发展的结束阶段才能确认。因此建议投资者在涉及对价格拐点的博弈时仍需慎重。

除此之外,苯乙烯的产业链较03年时的情况也已经出现了显著的不同。2020年苯乙烯产业链正处于行业周期下行的伊始,预计高达562万吨的产能将在2020年投放,同时行业利润也已经下降至历史低位水平。行业生命周期阶段的不同削弱了价格走势的可比性。

经过我们综合判断,鉴于严格隔离措施这一“非典”时的政策被证明有效,本轮疫情中政府较大概率会沿袭相关的防控政策,而在疫情感染性更强的前提下,类似如交通管制、延迟复工、分流返程人流等政策被推广的范围将更广,执行将更严格且持续时间将更长。对于行业复苏而言,更严格的疫情管控措施和人口流动管制势必会加大复工的难度,这在部分劳动密集型的下游行业上能够体现的更为明显。

我们坚信,在政府的高度重视以及严格有效的疫情管控措施的共同发力下,疫情得到有效控制是必然的结果。但是相对来说,疫情发展的具体拐点何时出现、何时结束,其对宏观经济和个体行业的影响等是相对难以预测的,即使能够做出预测,也会与疫情发展的真实情况出现较大偏差,依此作为投资分析的依据带来的风险太大,应尽量避免。

4下游需求恢复或慢于前期预期

之后我们将疫情影响分析的视角定位到苯乙烯产业链自身。在科学防控和众志成城的决心下,抗疫是一定会取得最终胜利,但是对于资产价格而言,需要判断的不止有结果还有路径。在第一部分中我们了解到此次肺炎疫情对苯乙烯下游需求端的冲击要大于供给端,节后一周内苯乙烯生产厂家的降负计划在很大程度也取决于下游硬胶厂的负荷情况。因此对下游需求恢复的分析将是苯乙烯后续走势的关键。

从2月7日当周的下游开工情况来看,现阶段下游仍然处于持续降负的过程中,后期的需求恢复或会分成两个阶段:第一阶段是节后直接下游主导的复工阶段,第二阶段则是终端需求完全恢复带动的完全修复阶段。

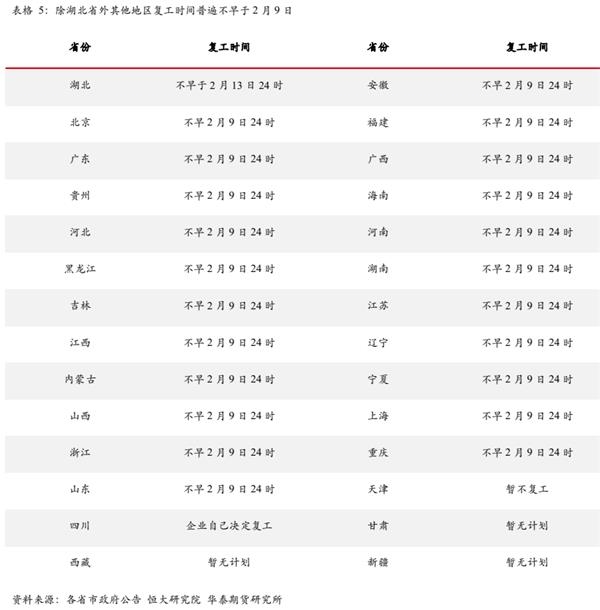

第一阶段的复工主要受到各地政府复工政策、行业特性,以及复工条件的影响。政策方面,除了疫情的中心湖北省要求企业复工时间不得早于2月13日之外,其余各个地区的政策普遍规定节后复工时间不早于2月9日。然而具体复工时间还要依据行业特性而定,对于部分劳动密集型的行业,地方政府或会要求企业为员工备足防护物资以及提供必要的防护条件,因此不排除企业实际开工时间有继续延后的可能。

此外,节后复工也会带动人口的流动。返程客流将带动大量人口往华东的江浙,华南的广深以及华北的京津冀等地区流动,而上述地区同时也是苯乙烯及其下游集中的地区。人口的大量聚集无疑会带来疫情传播的可能,因此我们推断在这些热门人口流入地区的疫情防控手段会出现升级,而该地区的复工进度或会受到影响。

除了政策因素外,物资条件是否能够得到满足也是复工的先决条件。目前最紧俏的防护商品口罩的供需仍处于紧平衡状态,根据财经网的调查显示,春节期间每天口罩的供给量在2000万个而需求端的消耗最高可达1500万个。随着2月10日起开工的陆续恢复,口罩供应可能出现供给不足的局面。

简要总结,2月9日后苯乙烯下游的开工情况未必能够一帆风顺。苯乙烯下游企业集中于沿海地区,属于劳动力输入型地区,节后返程的人流量大。通过此前章节的分析,政府对于疫情防控的手段仍然保持向紧向严的倾向,因此我们推断高强度的防疫措施会影响复工进度。另外,人口的流动也会带来防护物资短期内的供不应求,届时口罩等物资的不足会对开工恢复形成阻力。

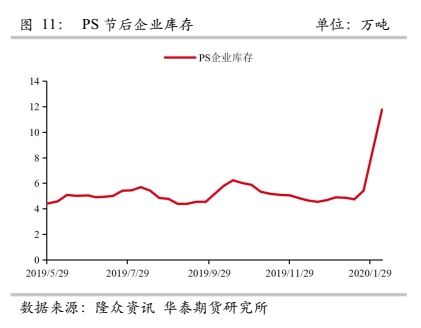

第二阶段的需求恢复预计将由终端需求的复苏所引导,然而此阶段的需求恢复也面临几大阻碍。首先,此前提及的复工困难在苯乙烯的终端行业如家电制造行业等也普遍存在,而且终端下游的劳动密集程度更高,因此对于此类企业复工的条件会更加苛刻。此外,苯乙烯直接下游EPS、PS、ABS的库存高企,高库存压力可能会削弱终端下游恢复后对上游的传导。其中PS累库情况最为严重,自疫情爆发以来,PS工厂库存据统计已经增长117%。

对于后期苯乙烯下游的恢复进度,建议投资者可以主要跟踪ABS行业。苯乙烯的直接下游多且复杂,对应的终端应用更是数不胜数,直接下游中占比最大的下游当属EPS、PS以及ABS。三大下游中,毛利润、毛利率等指标表现最好的当属ABS产品。再从稀缺性方面分析,近几年来平均产能利用率最高的也是ABS行业。由此我们可以推测,若疫情的影响消失,苯乙烯行业开始恢复,ABS行业会领先复苏。

分析至此,我们可以初步得到结论,虽然战胜疫情、迎来需求复苏是近乎必然的结果,但是下游需求恢复之路上存在着些许障碍,在研判行业后期走势时需要警惕可能出现的需求恢复不及预期。再将视野拉长至中期,2020年恰好是大量苯乙烯产能投放的节点,产能投放叠加需求冲击对整个行业的影响也是我们需要关注的核心。

5产能扩张叠加疫情冲击行业景气或维持低迷

在前一部分中我们阐述了疫情对需求端的强烈冲击终会消失,但是下游需求的恢复之路未必能够十分顺利。这场始料未及的疫情冲击使得下游需求出现了一段真空期,若在此期间苯乙烯行业未有新的产能投放,则凭借上游供给端的减产,配合日后的需求恢复,苯乙烯价格或能够出现一轮可观的反弹。然而在春节期间,浙石化120万吨/年产能苯乙烯装置投放成功,恒力石化76万吨/年产能苯乙烯装置也接近投放。近200万吨新增产能的压力以及疫情冲击造成的需求真空使得供需的天平非但没有平衡甚至在中期内都有存在失衡的可能。

前期的高开工、海外的到港恢复、下游需求的冲击以及新产能的投放使得华东地区苯乙烯港口库存和企业库存都出现了极为显著的累库。在下游需求难以在短期内快速恢复的前提下,月底前的港口库存或将达到30万吨的警戒线。按照历史经验,苯乙烯的去库过程相对较长,参考2019年时高位库存的去库路径,在3月下旬到达顶峰之后,直至7月才将库存降至中性水平,而这一阶段还得借助外盘产能的集中检修。对比今年,需求或会较去年更弱,而当下以及未来的新产能投产又会在很大程度上对冲外盘集中检修,去库之路或将更加漫长。

受到快速累库以及下游需求不佳的影响,供给端只能够通过减产的手段进行应对。苯乙烯当前产能结构中,按照生产工艺可以划分为PO/SM联产法,一体化装置乙苯脱氢工艺以及外购原料乙苯脱氢工艺。按照成本优势程度进行排列:PO/SM工艺具有最高的成本利润优势,一体化装置下的成本优势次之,而外购原料进行生产苯乙烯的工艺属于当前的边际成本工艺,行业减产将从外购原料生产苯乙烯的装置开始。在高库存压力仍然存在的情况下,若要使得减产能够顺利推进,价格就需要保持在边际成本线以下,因此我们推测外购原料生产苯乙烯的边际成本会是中短期内苯乙烯价格的重心。若以当前纯苯和乙烯的价格进行核算,现金流成本在6900元/吨上下。若后期疫情的影响逐渐消失,纯苯和乙烯价格出现修复,则现金流成本或会回升至7100元/吨上下。这一价格中枢与节前的价格水平相比已处于明显弱势的状态。

在库存压力消失之前,价格弱势或将持续存在,而有效的去库一方面需要下游需求能够出现明显复苏,另一方面也需要供给端能够有效减停边际产能并同时减缓新增产能投放的进度。当前苯乙烯并不具备上述能够驱动反弹的必要条件,因此我们判断中期内苯乙烯价格或保持低迷。

(文章来源:华泰期货)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: